ON SOME OF THE TRENDS IN THE DEVELOPMENT OF PHARMACY CHAINS IN RUSSIA IN THE PERIOD FROM 2017 TO 2018

О НЕКОТОРЫХ ТЕНДЕНЦИЯХ РАЗВИТИЯ АПТЕЧНЫХ СЕТЕЙ РОССИИ В 2017-2018 гг.

Научная статья

Ассаул В.Н.1, *, Погодин И.Е.2, Карева Н.Н.3, Швецова В.Д.4

1 Государственный университет аэрокосмического приборостроения; Санкт-Петербург, Россия;

2 Военно-морской политехнический институт; Санкт-Петербург, Россия;

3, 4 Санкт-Петербургский государственный химико-фармацевтический университет; Санкт-Петербург, Россия

* Корреспондирующий автор (vicvic21[at]yandex.ru)

АннотацияРоссийский фармацевтический рынок – полноценная бизнес-система, занимающая ведущие позиции в отечественной экономике. Данный рынок развивается в условиях своей особой социальной значимости, вследствие чего он подвержен строгому государственному регулированию. Это относится к федеральному уровню, региональному и локальному.

Аптечный рынок в настоящее время составляет более двух третей всего фармацевтического рынка России, за последние десять лет структура которого кардинально изменилась, наступило абсолютное доминирование крупных аптечных сетей. Аптечные сети как основные акторы в этих условиях показывают тенденции к росту и развитию.

Актуальность проведенного авторами исследования подчеркивается тем, что для успешного развития аптечных сетей, для эффективного их менеджмента необходимо ясно представлять основные тенденции развития сетевого аптечного рынка, а также происходящие в нем структурные изменения.

Ключевые слова: структура фармацевтического рынка, сетевой аптечный рынок, конкурентоспособность, федеральные, региональные и локальные аптечные сети, корреляционная зависимость.

ON SOME OF THE TRENDS IN THE DEVELOPMENT OF PHARMACY CHAINS IN RUSSIA IN THE PERIOD FROM 2017 TO 2018

Research article

Assaul V.N.1, *, Pogodin I.E.2, Kareva N.N.3, Shvetsova V.D.4

1 Saint Petersburg State University of Aerospace Instrumentation, Saint Petersburg, Russia;

2 Naval Polytechnic Institute; Saint Petersburg, Russia;

3, 4 Saint Petersburg State Chemical Pharmaceutical University, Saint Petersburg, Russia

* Corresponding author (vicvic21[at]yandex.ru)

AbstractThe Russian pharmaceutical market is a full-fledged business system that occupies a leading position in Russian domestic economy. This market is developing in conditions of its special social significance, as a result of which it is subject to strict state regulation. This applies to the federal, regional and local levels.

The pharmacy market currently accounts for more than two-thirds of the entire pharmaceutical market in Russia, the structure of which has changed dramatically over the past ten years: large pharmacy chains are completely dominant. As the main actors, pharmacy chains in these conditions show trends for growth and development.

The relevance of the study featured in the article is emphasized by the fact that for the successful development of pharmacy chains, for their effective management, it is necessary to clearly understand the main trends in the development of the network pharmacy market, as well as the structural changes taking place within it.

Keywords: structure of the pharmaceutical market, network pharmacy market, competitiveness, federal, regional and local pharmacy networks, correlation dependence.

Введение

Аптечные сети РФ работают в условиях рыночной системы, и в полной мере подвержены влиянию общеэкономических, конъюнктурных и иных факторов. В силу большой социальной значимости, фармацевтический рынок подвергается пристальному мониторингу наблюдателей и исследователей. Так, рейтинговые агентства отслеживают тенденции отечественного фармацевтического рынка и его место в мировом обороте лекарственных средств [1], [2]. В работе [3] рассмотрены тенденции изменения рынка лекарственных средств, сложности с наполнением его отечественными препаратами, даются рекомендации по преодолению негативных факторов его развития. Анализ закономерностей развития этого рынка позволяет выявить особенности его функционирования и динамику развития. Полученные в результате подобного анализа данные дают возможность прогнозирования исследуемых параметров в краткосрочной и среднесрочной перспективе.

Методы и принципы исследования

При написании данной статьи использовались открытые данные государственной статистики, обзоры рейтинговых агентств. Для анализа данных применялись методы сравнительного анализа данных, стандартные методы статистического анализа.

Основное содержание статьиВ настоящей работе базой для анализа были выбраны данные о работе аптечных сетей за период 2017-2018 гг. [5], [6]. Для каждой из сетей известны данные по их локализации (число охваченных регионов и количество работающих аптечных учреждений), а также объемы продаж. Все сети подразделяются на федеральные, региональные и локальные. По уровню охвата регионов страны превалируют федеральные сети. В среднем, они присутствуют в 29 регионах, региональные сети – в 5 регионах. При этом федеральных сетей примерно 20% от общего числа, региональных 30%, а локальных 50%.

По количеству аптек 62% приходится на федеральные аптечные сети, оставшаяся часть примерно поровну занята региональными и локальными сетями. По объемам продаж доля федеральных сетей находится на уровне 58%, региональным и локальным сетям принадлежат 23% и 19% соответственно. Рейтинг аптечных сетей уверенно возглавляют федеральные сети с небольшими включениями региональных. За период с 2017 по 2018 гг. общее количество аптечных учреждений выросло на 12%, а средний доход по сетям на 18%.

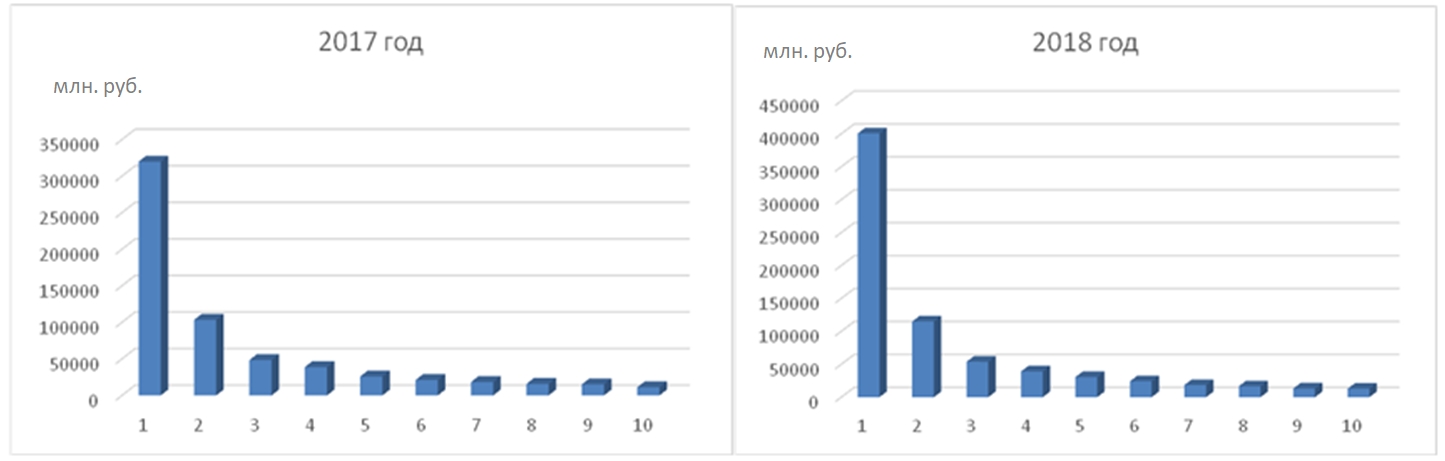

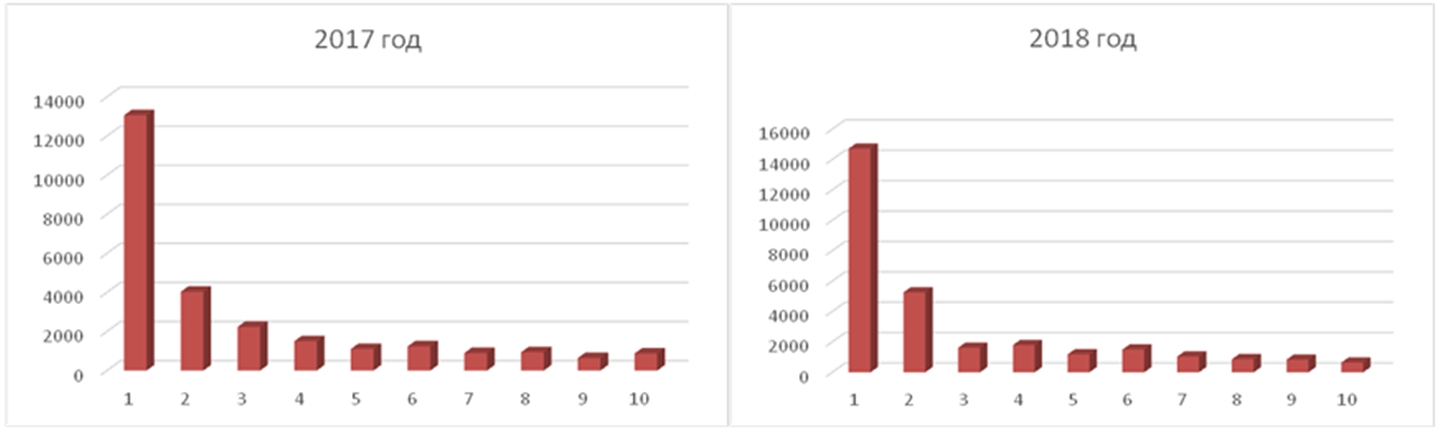

На рис.1 представлены данные по объемам продаж первой сотни аптечных сетей, разбитых на группы по десять сетей в каждой группе за 2017 2018 гг. На рис. 2 такие же данные представлены по количеству аптечных учреждений, ведущих коммерческую деятельность.

Рис. 1 – Объемы продаж за 2017-2018 гг.

Рис. 2 – Количество аптечных учреждений

Для дальнейшего анализа выберем три характерные группы сетей: первые 10 лидеров рынка, 10 сетей из середины списка и предпоследнюю десятку рейтинга.

По данным за 2018 г. средняя сеть из первой группы была представлена в 32 регионах РФ, имела 1472 аптеки и объем продаж 40 млн. рублей. В то же время средняя сеть из третьей группы работала в одном регионе, имея 84 аптеки и объем продаж 1.3 млн. руб. Из данных, представленных на рис. 1-2 видно, что большая часть рынка локализована на сетях с большими объемами продаж.

Располагая сводными данными о работе 100 крупнейших аптечных сетей России, с помощью методов математической статистики можно выявить и проанализировать ряд тенденций и связей между основными характеристиками их работы, включая временную динамику, а также получить для практики способы планирования и оптимизации их деятельности и обнаружить ряд неординарных ситуаций.

Представленные ниже данные получены стандартными методами корреляционного анализа [7], [8] с помощью пакета Mathcad [9].

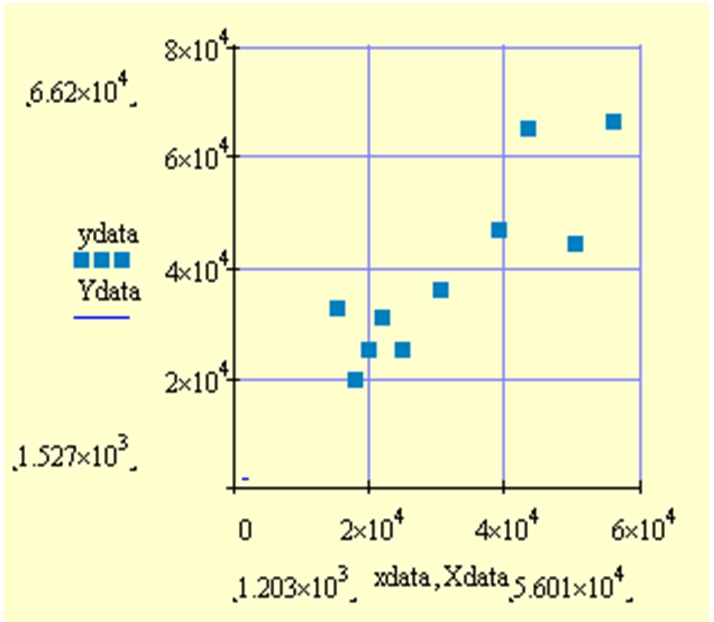

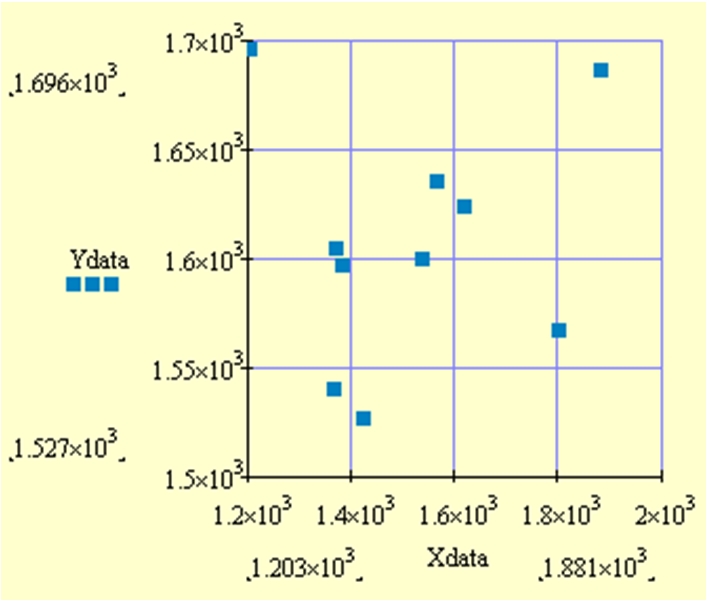

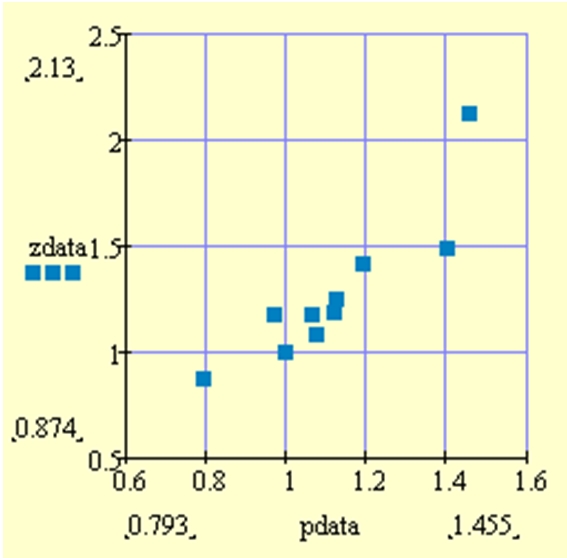

Рис. 3.1 – Анализ объемов продаж 10 лидирующих сетей за 2017 г. (по горизонтали) и 2018 г. (по вертикали)

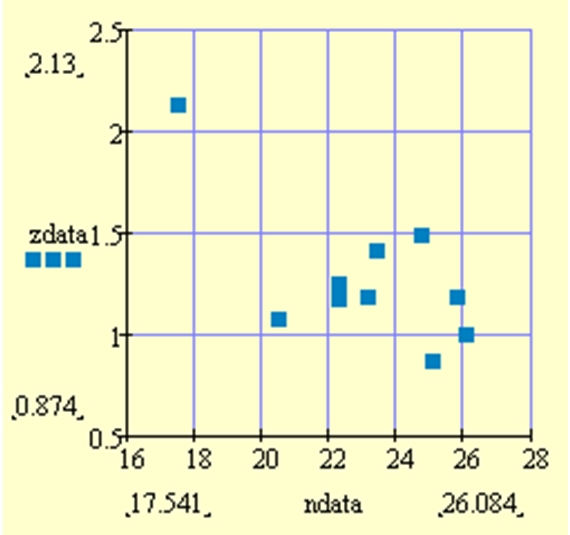

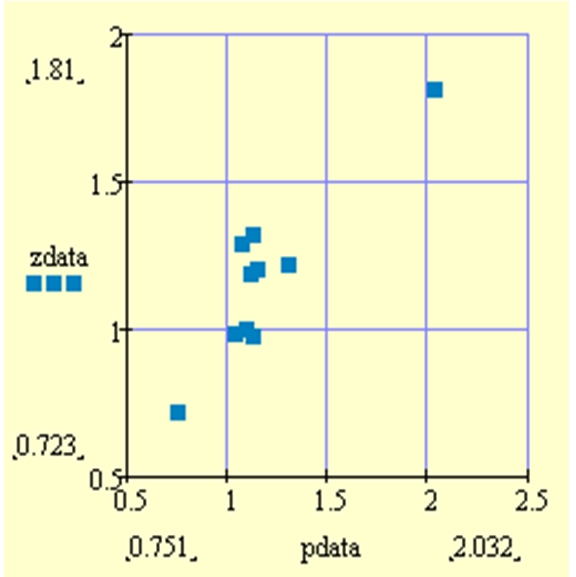

Рис. 3.2 – Анализ объемов продаж группы сетей из середины списка (№ 41-51 из общего рейтинга) за 2017 г. (по горизонтали) и 2018 г. (по вертикали)

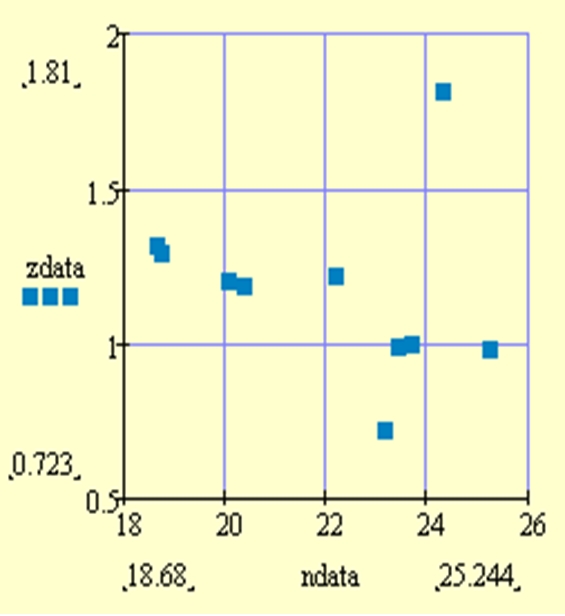

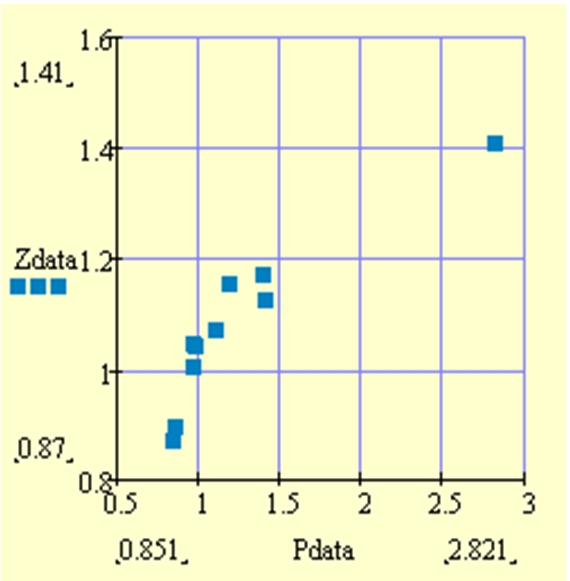

Рис. 3.3 – Анализ объемов продаж второго с конца десятка сетей за 2017 г. (по горизонтали) и 2018 г. (по вертикали)

На рис. 3 представлен общий объем продаж за 2018 г (по вертикали) в зависимости от той же величины за 2017 г. (по горизонтали). Первая диаграмма соответствует группе из 10 лидирующих сетей со средним объемом продаж (39050 1545). Здесь представлены в основном федеральные сети (70%) и региональные (30%). На второй диаграмме приведены данные для группы сетей из середины списка (№№ 41-51 из общего рейтинга) со средним объемом продаж (3037 268). Здесь 30% это федеральные сети, 30% - региональные и 40% - локальные сети. Третья диаграмма представляет данные по второму с конца десятку сетей средним объемом продаж (1608 53). В этой группе превалируют локальные сети (80%), а федеральные отсутствуют.

Данные свидетельствуют о том, что заметна тенденция к прямой пропорциональной зависимости, однако с большим разбросом, который сильнее всего выражен у 10 малых сетей (вспоминается Л.Н. Толстой: «все несчастливые семьи несчастливы каждая по-своему»).

При этом группа условно малых сетей более однородна (отношение среднеквадратичного отклонения к среднему значению составляет 0.03), чем группы условно средних (0.09) и условно лидирующих сетей (0.40). Благодаря этому возможные проявления конкуренции, по-видимому, сильнее всего видны в группе малых сетей. Действительно, за год внутри группы 10 лидирующих сетей наблюдалось 5 изменений в исходном рейтинговом порядке, в группе 10 средних сетей было 9, а в группе 10 малых сетей - 19 таких изменений.

Если нарушение порядка в рейтинговом списке рассматривать как следствие конкурентной борьбы, то следует признать, что эта борьба больше всего распространена среди малых сетей. Это подтверждается тем, что, к примеру, число аптечных учреждений 10 лидирующих сетей существенно (в 21 раз) превышает долю 10 малых сетей, что сильно ограничивает возможность выбора для покупателей. Тогда именно малым аптечным сетям в большей степени присущ рыночный принцип формирования цен, в то время как лидирующие сети, менее подверженные конкуренции, могут устанавливать цены более автономно. Следует учесть, что в этом случае речь идет о лекарственных препаратах, не входящих в перечень ЖНВЛП, на которые устанавливаются свободные (рыночные) цены, которые ограничены конъюнктурой рынка и особенностями ценовой политики, применяемой в конкретной организации. На лекарственные препараты, включённые в перечень ЖНВЛП, осуществляется два уровня государственного регулирования цен: федеральный и региональный. На федеральном уровне утверждается перечень ЖНВЛП и порядок регулирования цен на эти препараты [4]. На региональном уровне устанавливаются предельные оптовые и розничные надбавки на лекарственные препараты. Каждый регион самостоятельно устанавливает предельные размеры оптовых и розничных надбавок, при установлении размера надбавки учитываются особенности региона (экономические и социально-географические, структура фармацевтического рынка региона, конкурентная среда, ассортимент и др.).

Общую регрессионную связь между объемами продаж S можно выразить следующей зависимостью:

| S(2018)=0.97 S(2017)1.02 | (1) |

При этом уровень средних эффективностей в лидирующих и малых группах различается в 24.3 раза, а сам закон распределения их значений заметно отличается от нормального, обычно доминирующего в природе. Тем не менее, 2 самых крупных сети («Ригла», «ГК Эркафарм») отстоят от среднего значения объемов продаж больше, чем на 3 стандартных отклонения. В группе средних сетей заметно выделяется по эффективности сеть «Гармония здоровья», перешедшая из разряда локальных в региональные, а, например, сеть «Фарммастер» из группы «средних» сетей в 2018г с таким названием в 2017г. в рассматриваемый «клуб» вообще не входила. В случае нормального распределения объемов продаж это позволило бы рассматривать эти сети как «посторонние», другой природы. Данное распределение по объемам продаж на уровне малых и средних сетей ближе к одномерному распределению Максвелла по скоростям частиц газа (в чем-то родственная задача из физики).

Следует отметить значительную динамичность рассматриваемого рынка. Так, список ста сетей-лидеров аптечного бизнеса изменился за год на 10%, причем новые члены этого «клуба» сумели заметно подняться в общем рейтинге. Так, локальная сеть «Мособлмедсервис» смогла сразу занять 65-е место. Наоборот, покинуть «клуб» могут сети даже с изначально довольно высокой позицией в рейтинге. Например, локальная сеть «Самсон-фарма», занимавшая 16-ю позицию в 2018г.

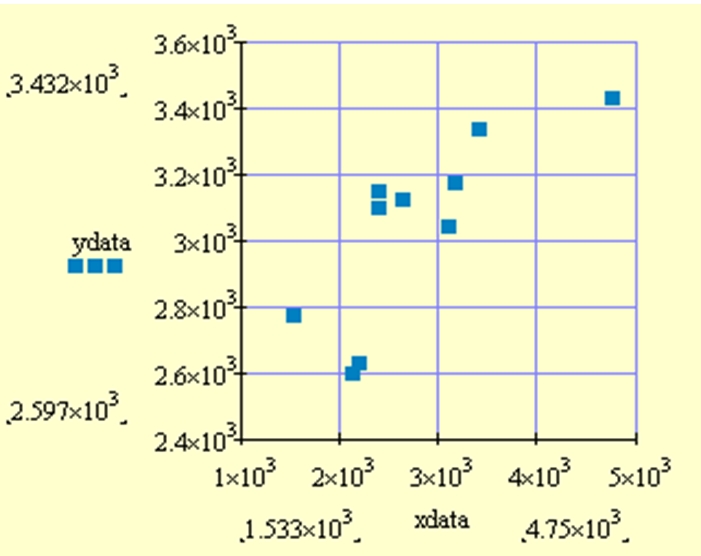

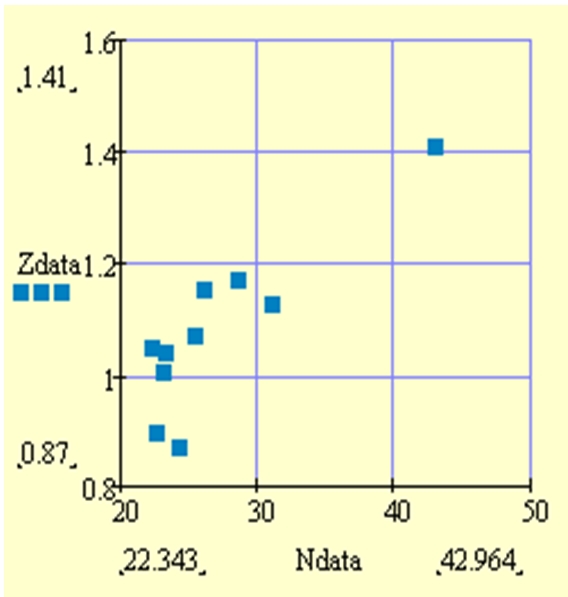

На рис. 4 представлено отношение общего объема продаж за 2018г (по вертикали) к такой же величине за 2017г. (по вертикали) в зависимости от аналогичного отношения количеств аптечных учреждений за соответствующие два года. Отдельно приведены данные по трем анализируемым группам сетей.

Можно заметить тенденцию к прямо пропорциональной зависимости, однако у лидирующих сетей наблюдается больший разброс (при одной «аномально» прогрессивной сети «Вита») по сравнению с малыми. В группе средних сетей наблюдается «сверхуспех» у уже упоминавшейся сети «Гармония здоровья», изменившей свой структурный статус. По-видимому, у лидирующих сетей имеются также другие факторы их успешности. Ослабление рассматриваемой связи для лидирующих сетей может быть связано с приближением к известному в экономике состоянию насыщения рынка.

Рис. 4.1 – Связь относительных объемов продаж и числа аптечных учреждений 10 лидирующих сетей за 2017 г. (по горизонтали) и 2018 г. (по вертикали)

Рис. 4.2 – Связь относительных объемов продаж и числа аптечных учреждений группы сетей из середины списка (№ 41-51 из общего рейтинга) за 2017 г. (по горизонтали) и 2018 г. (по вертикали)

Рис. 4.3 – Связь относительных объемов продаж и числа аптечных учреждений второго с конца десятка сетей за 2017 г. (по горизонтали) и 2018 г. (по вертикали)

Средний прирост общего объема продаж с 2017 г. по 2018 г. составил 1.3 для 10 лидирующих сетей и 1.1 для 10 малых. Характерно также, что среди лидирующих сетей только одна незначительно ухудшила свои показатели в 2018г, в то время как среди малых таких «деградирующих» сетей оказалось две, причем ухудшение у них превышает двукратное.

На рис.5 представлено отношение общего объема продаж за 2018 г. к такой же величине за 2017 г. (по вертикали) в зависимости от аналогичного отношения количеств географических регионов за соответствующие два года для анализируемых групп сетей. Здесь можно также заметить тенденцию к прямой пропорциональной зависимости, однако, если у «средних» сетей (рис. 5.2) рост близок к линейному, то у лидирующих сетей наблюдается нелинейный рост (с выпуклостью вниз) по сравнению с малыми сетями, для которых нелинейность выглядит иначе – выпуклость вверх, напоминающая переход к своеобразному насыщению их возможностей.

По-видимому, можно предположить, что у малых сетей не хватает ресурсов для эффективного использования географически далеко разнесенных учреждений. О подобных тенденциях говорится и в статье [10].

Рис. 5.1 – Связь относительных объемов продаж с локализацией 10 лидирующих сетей за 2017 г. (по горизонтали) и 2018 г. (по вертикали)

Рис. 5.2 – Связь относительных объемов продаж с локализацией группы сетей из середины списка (№ 41-51 из общего рейтинга) за 2017 г. (по горизонтали) и 2018 г. (по вертикали)

Рис. 5.3 – Связь относительных объемов продаж с локализацией второго с конца десятка сетей за 2017 г. (по горизонтали) и 2018 г. (по вертикали)

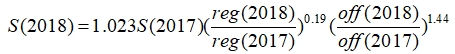

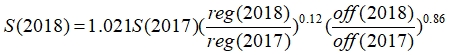

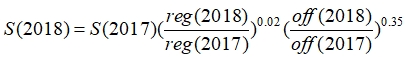

Результаты, представленные на рис.4 и 5, позволяют с помощью построенных методом наименьших квадратов линейных двумерных регрессий получить «прогностические» выражения для оценки объемов продаж S(2018) в виде:

для группы лидирующих сетей:

(2)

для группы средних сетей:

(2)

для группы средних сетей:

(3)

и для группы малых сетей:

(3)

и для группы малых сетей:

(4)

Здесь: reg( ) – количество регионов, off( ) - количество аптечных учреждений конкретной сети в соответствующем году.

(4)

Здесь: reg( ) – количество регионов, off( ) - количество аптечных учреждений конкретной сети в соответствующем году.

Основные результаты

С помощью методов статистического анализа рассмотрены тенденции изменения рынка аптечных сетей России за период 2017-2018 гг. Выявлены и прокомментированы структурные изменения, изменения в рейтингах, в уровне конкурентоспособности фармацевтического рынка. Эти тенденции относятся к этапу роста рынка в допандемийный период. Проведенный анализ данных позволил сформулировать выводы о важных тенденциях развития фармацевтического рынка, возможных последствиях этих тенденций, что, в свою очередь, дает основания для выстраивания успешной стратегии развития аптечных сетей.

Средние и малые аптечные сети вследствие недостаточности ресурсов не имеют возможности для расширения географии своей деятельности. Это, в свою очередь, приводит к более интенсивному развития крупных федеральных сетей, и к снижению общего уровня конкурентоспособности рынка.

Заключение

Выполненный количественный и качественный анализ данных о работе аптечных сетей позволяет сделать выводы об особенностях конкуренции на рынке аптечных услуг, а также о возможных экономических последствиях наращивания числа аптечных учреждений и расширения географии представительства аптечных сетей в регионах РФ.

Результаты выполненного статистического анализа могут быть применены при планировании коммерческой деятельности менеджментом аптечных сетей.

| Конфликт интересов Не указан. | Conflict of Interest None declared. |

Список литературы / References

- DSM Group [Электронный ресурс]. – URL: https://dsm.ru/ (датаобращения: 02.04.2021).

- Национальное рейтинговое агентство [Электронный ресурс]. – URL: ra-national.ru (дата обращения: 02.04.2021).

- Поверинов А. И. Российский фармацевтический рынок: динамика, тенденции и проблемы / А. И. Поверинов, С. В. Кунев // Известия ВУЗов. Поволжский регион. Общественные науки. - 2019. - №2 (50). - С. 168-176.

- Постановление Правительства РФ от 29.10.2010 № 865 «О государственном регулировании цен на лекарственные препараты, включенные в перечень жизненно необходимых и важнейших лекарственных препаратов» [Электронный ресурс]. – URL: http://www.consultant.ru/document/cons_doc_LAW_106310/ (дата обращения: 01.02.2021).

- Фармацевтический рынок России. Итоги 2017. Рейтинг аптечных сетей РФ по итогам 2017 года / База данных аналитической компании «AlphaRM». – М., 2018.

- Фармацевтический рынок России. Итоги 2018. Рейтинг аптечных сетей РФ по итогам 2018 года / База данных аналитической компании «AlphaRM». – М., 2019. – 18 с.

- Гмурман В. Е. Руководство к решению задач по теории вероятностей и математической статистике / В. Е. Гмурман. - М. : ВШ, 2014. - 480 c.

- Кремер Н. Ш. Теория вероятностей и математическая статистика / Кремер Н. Ш. - 3-е изд. – М. : Юнити-ДАНА, 2010. - 551 с.

- Mathcad [Электронный ресурс]. – URL: mathcad.com (датаобращения: 02.04.2021).

- Попович Л. Почему растут цены на лекарства? / Л. Попович // АИФ. – 2021. - №18. - С. 21.

Список литературы на английском языке / References in English

- DSM Group [Electronic resource]. – URL: https://dsm.ru/ (accessed:02.04.2021) [in Russian]

- Nacional'noe rejtingovoe agentstvo [National rating agency] [Electronic resource]. – URL: ra-national.ru (accessed: 02.04.2021) [in Russian]

- Poverinov A. I. Rossijskij farmacevticheskij rynok: dinamika, tendencii i problemy [Russian pharmaceutical market: dynamics, trends and problems] / A. I. Poverinov, S. V. Kunev // Izvestiya VUZov. Povolzhskij region. Obshchestvennye nauki [Izvestiya VUZov. Volga region. Social Sciences]. - 2019. - №2 (50). - P. 168-176 [in Russian]

- Postanovlenie Pravitel'stva RF ot 29.10.2010 № 865 «O gosudarstvennom regulirovanii cen na lekarstvennye preparaty, vklyuchennye v perechen' zhiznenno neobhodimyh i vazhnejshih lekarstvennyh preparatov» [Electronic resource]. – URL: http://www.consultant.ru/document/cons_doc_LAW_106310/ (accessed: 01.02.2021) [in Russian]

- Farmacevticheskij rynok Rossii. Itogi 2017. Rejting aptechnyh setej RF po itogam 2017 goda [Russian pharmaceutical market. Results of 2017. Rating of pharmacy chains in the Russian Federation at the end of 2017] / Baza dannyh analiticheskoj kompanii «AlphaRM» [Database of the analytical company «AlphaRM»]. – М., 2018 [in Russian]

- Farmacevticheskij rynok Rossii. Itogi 2018. Rejting aptechnyh setej RF po itogam 2018 goda [Russian pharmaceutical market. Results of 2018. Rating of pharmacy chains in the Russian Federation at the end of 2018] / Baza dannyh analiticheskoj kompanii «AlphaRM» [Database of the analytical company «AlphaRM»] – М., 2019. – 18 p. [in Russian]

- Gmurman V. E. Rukovodstvo k resheniyu zadach po teorii veroyatnostej i matematicheskoj statistike [A Guide to Problem Solving in Probability Theory and Mathematical Statistics] / V. E. Gmurman. - M. : VSH, 2014. - 480 p. [in Russian].

- Kremer N. Sh. Probability theory and mathematical statistics [Theory of Probability and Mathematical Statistics] / N. Sh. Kremer. - 3-d edition. - M. : Unity-DANA, 2010. - 551 р. [in Russian]

- Mathcad [Electronic resource]. – URL: mathcad.com (accessed: 02.04.2021) [in Russian]

- Popovich L. Pochemu rastut ceny na lekarstva? [Why are drug prices going up?] / L. Popovich // AIF [AAF]. – 2021. - №18. - P. 21 [in Russian]