REAL OPTIONS APPROACH FOR THE INNOVATIVE DEVELOPMENT OF OIL AND GAS COMPANIES

Рымаренко М.В.¹, Скопина Л.В.²

¹Аспирант, Новосибирский Государственный Университет;

² Кандидат экономических наук, старший научный сотрудник, доцент кафедры Применения математических методов в экономике и планировании, Новосибирский Государственный Университет

ОПЦИОННЫЙ ПОДХОД К ФОРМИРОВАНИЮ СТРАТЕГИИ ИННОВАЦИОННОГО РАЗВИТИЯ КОМПАНИЙ НЕФТЕГАЗОВОГО СЕКТОРА

Аннотация

Обсуждается необходимость инновационного развития нефтегазовой отрасли. Рассматривается возможность оценки нефтегазовых проектов с учетом вложений в исследования, развитие и внедрение инноваций, определение эффекта НИОКР. Исследуется опционная методика оценки проектов с высокой степенью неопределенности. Обсуждаются способы стохастического моделирования цены на нефть. С использованием предлагаемой методики строится модель оценки стоимости месторождения с учетом неопределенности и рисков. Обсуждаются особенности модели, возможности и преимущества ее практического применения.

Ключевые слова: реальные опционы, методы оценки, неопределенность и риски, инновации, проект разработки месторождения.

Rymarenko M.V.¹, Skopina L.V.²

¹Postgraduate student, Novosibirsk State University

²Candidate of Economics, Senior researcher, Associated Professor in Economics Department, Novosibirsk State University

REAL OPTIONS APPROACH FOR THE INNOVATIVE DEVELOPMENT OF OIL AND GAS COMPANIES

Abstract

Innovative development of oil and gas industry is being discussed. Evaluation of the oil and gas projects accounting for R&D costs, cost of implementation of the innovations and its effectiveness estimation are overviewed. Real option methodology, stochastic simulation of the oil price, reserves value modeling are utilized for evaluation of the projects with a high uncertainty. Model of reserves evaluation accounting for risks and uncertainty is provided. Model features, abilities and advantages of the practical application are discussed.

Keywords: real options, methods of evaluation, innovation, uncertainty and risks, oilfield development project.

Инновационное развитие нефтегазовой отрасли

В 2011 году в России добыто 511 млн т нефти, что составляет 13% мировой добычи. В 2012 году добыча продолжала расти, составив 518 млн т, прирост составил около 1,3%. Увеличение добычи, тем не менее, не должно вводить в заблуждение: если компании не пойдут в новые перспективные районы, рост добычи может смениться быстрым спадом, что, в свою очередь, негативно повлияет на развитие других отраслей российской экономики.

Эффективное функционирование и развитие нефтегазодобывающей промышленности невозможно без непрерывного повсеместного внедрения инновационных технологий. Без них затруднительно вести разработку во всех новых нефтегазоносных районах России – шельфах арктических морей, Восточной Сибири, Якутии.

Одно из важнейших направлений поддержания и прироста добычи нефти в России связано с освоением глубоких горизонтов Западной Сибири (баженовской свиты). Ресурсы этих залежей превышают объемы существующих извлекаемых запасов, а официальная оценка извлекаемых запасов составляет около 3 млрд тонн [1]. Без инновационных технологий эти объекты не могут эффективно разрабатываться, причем, для их освоения требуются прорывные инновации.

Большинство российских недропользователей ориентируют свои научные центры на проектирование относительно простого оборудования и поверхностной оптимизации технологий. В то же время, высокотехнологичное оборудование и принципиально новые технологии закупаются ими за рубежом. Российские компании практически не реализуют прорывные инновации. Их отсутствие связано с высокими рисками и затратами на этапах научных исследований и тестирования технологий и оборудования.

Наиболее распространены в России следующие направления НИОКР:

- доработка и адаптация для конкретных условий технологий, купленных за рубежом;

- разработка собственного программного обеспечения;

- совершенствование и модернизация используемых технологий.

Из этих направлений только первое в большей мере обеспечивает НТП в отрасли.

Недостаток российских инноваций в нефтегазовой отрасли очевиден, поэтому их разработка, оценка экономической эффективности и внедрение являются жизненно важной задачей.

Оценка инновационных проектов разработки месторождений

Инновационный потенциал нефтегазовых компаний и уровень инновационного развития отрасли в целом могут быть оценены на основе нескольких подходов:

- удельные затраты на НИОКР по отношению к выручке (для сравнения компаний, работающих в разных секторах экономики);

- удельные затраты на НИОКР по отношению к объему добычи углеводородного сырья (для анализа нефтегазовых компаний);

- оценка инновационного уровня нефтяных компаний на основе используемых технологий [2].

Важна методика оценки вложений в НИОКР и уровня инновационности компании. Среди основных методик, встречающихся в литературе [3], можно выделить общий методологический подход, подразумевающий, трехэтапную оценку эффективности инновационного проекта:

- обоснование выполнения НИОКР – определяется потенциальный экономический эффект;

- внедрение результатов НИОКР – определяется планируемый экономический эффект;

- промышленная эксплуатация инновации – рассчитывается фактический экономический эффект от проекта в целом.

Достаточно остро проблема стимулирования НИОКР стоит на этапе лицензирования и предлицензионной оценки нефтяных участков. Актуальным является вопрос об экономической привлекательности участков недр, выставляемых на аукцион, и оценке увеличения экономической эффективности их разработки с учетом внедрения результатов НИОКР. Сложившаяся практика определения стартовых бонусов мало учитывает эффективность освоения запасов, в том числе, разработку и внедрение недропользователями новых технологий. Решающим фактором выдачи лицензии для государства является наличие инвестора с большим финансовым потенциалом для уплаты стартового бонуса. Последнее не обеспечивает достаточный и эффективный прирост запасов и добычи. Вместе с тем, стимулирование применения недропользователями инновационных технологий могло бы стать альтернативой системе налогового льготирования месторождений в новых регионах добычи.

В результате оценки выделяются две группы эффектов от проведения НИОКР и внедрения инновации: эффекты экономии затрат и эффекты вклада в рыночную стоимость бизнеса.

Использование инноваций может снизить эксплуатационные затраты до уровня, при котором не будет необходимости в использовании льготного режима, при этом приемлемый уровень рентабельности разработки нефтяного участка будет обеспечен инновационным подходом в эксплуатации, а государству будет обеспечен больший объем налоговых поступлений. При таком подходе в выигрыше будет и государство, и недропользователи, и общество в целом.

Государство, являющееся собственником недр, заинтересовано в адекватном определении платежей за право пользования недрами, в том числе экономически обоснованном определении начальных разовых платежей за лицензию. Особое значение для государства в сфере регулирования недропользования имеет стоимостная оценка запасов и ресурсов месторождений нераспределенного фонда недр.

С другой стороны, компания – инвестор, желающая приобрести право пользования лицензионного участка (ЛУ) недр, должна иметь представление об предпроектной оценке эффективности его использования. Как правило, низкая степень изученности на этом этапе, не дает инвестору адекватного представления о возможных вариантах реализации проекта.

В этой связи актуальной задачей представляется проведение предварительной геолого-экономической и стоимостной оценки ЛУ.

Одним из методов, которые специалист может применить на предлицензионном этапе определения стоимости объекта оценки, является сравнительный подход. Этот подход базируется на сборе и анализе рыночной информации по аналогичным объектам, поэтому основной сложностью на указанном этапе является отбор сопоставимых участков. Различие горно-геологических, технических, экономических условий расположения участков, наличие транспортных мощностей и инфраструктуры определяет низкую вероятность нахождения достаточно близкого аналога для объекта оценки, особенно в новых районах на востоке страны.

При использовании доходного подхода, стоимость объекта, определяемая как суммарная стоимость будущих доходов, осуществляется стандартно с помощью метода дисконтированных денежных потоков (ДДП). Сам метод не представляет трудностей в использовании, но основная проблема заключается в отсутствии данных технико-экономического характера по конкретному проекту.

На этапе лицензирования еще не существует никакого проектного документа на разработку участка недр, так как он формируется позже, конкретным победителем аукциона по определенному лицензионному участку. Отсюда возникает необходимость использования новых методов оценки для определения эффективности пользования недрами на предлицензионном этапе.

Все инновационные проекты являются высокорисковыми и характеризуются значительной неопределенностью, что особенно актуально оценить на стадии НИР. Недоучет этих факторов при проведении оценки эффективности проекта разработки нефтяного участка, особенно на предлицензионной стадии, может привести к значительным финансовым потерям, а зачастую, показать бесперспективность разработки.

В связи с этим, представляется целесообразным расширить доходный подход к оценке лицензионных участков недр использованием опционного метода.

Опционный подход к оценке проектов

Теория реальных опционов представляет собой комплекс экономических, финансовых и управленческих подходов к прогнозированию денежных потоков с учетом неопределенности различных факторов, влияющих на функционирование объектов оценки.

Метод реальных опционов (МРО) основан на том, что компания, осуществляющая некий проект, является владельцем «реального опциона» на этот проект, и имеет возможность принимать решение относительно его исполнения в тот или иной момент времени. Возможность учета рисков и гибкости проекта придает проекту дополнительную ценность, что особенно важно в проектах с высокой долей НИОКР.

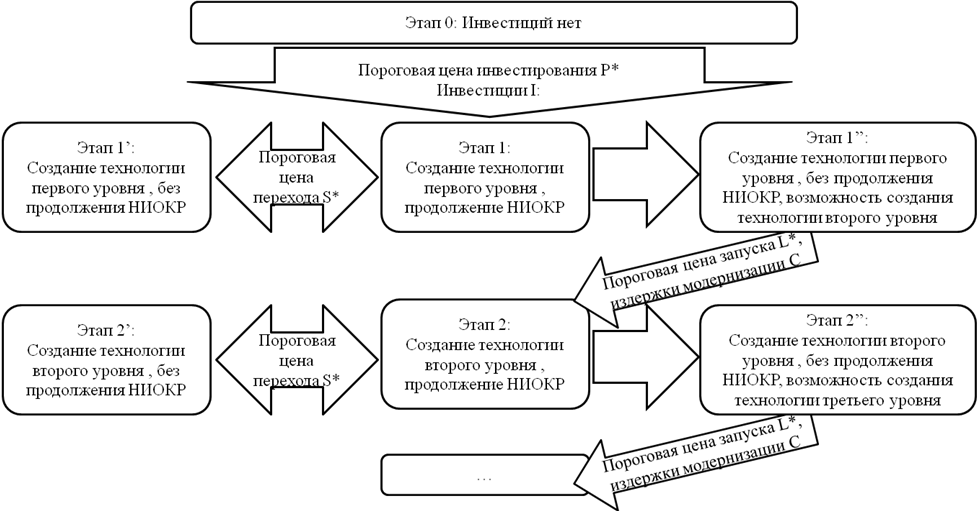

Использование этого метода актуально, если у компании есть возможность осуществлять проект поэтапно, и, в случае неудачи на одном из этапов, закрыть (или приостановить) проект до его завершения, минимизировав потери. При этом менеджеры проекта готовы принимать гибкие управленческие решения, от которых во многом будет зависеть финансовый результат проекта (Рис.1.).

Реальные опционы могут рассматриваться с двух различных позиций. Во-первых, как чрезвычайно мощный и универсальный методологический инструментарий решения различных задач – прежде всего, обоснования капиталовложений в проекты с высокой долей неопределенности и рисков и оценивания. Во-вторых, как объективно существующий универсальный управленческий процесс, эквивалентный пониманию стратегии в ее динамике, который необходимо научиться регулировать.

В целом реальные опционы имеют ценность в случаях, когда:

- проект осуществляется в условиях неопределенности, и она непосредственно влияет на стоимость проекта;

- менеджмент проекта обладает управленческой гибкостью в принятии решений;

- стратегии менеджмента являются при этом реальными, рациональными и осуществимыми.

Невыполнение хотя бы одного из этих условий приводит к обесцениванию реального опциона.

Управляющим параметром и основным источником неопределенности часто является цена актива, лежащего в основе опциона. При опционной оценке проектов, относящихся к нефтегазовой отрасли, базовым активом почти всегда является нефть. Для моделирования цены на нефть используется ретроспективный анализ стохастических процессов изменения цены. Имея достоверный процесс, позволяющий определять будущую цену с определенной вероятностью, можно оценить проект как стоимость опциона.

Ключевой проблемой и для реальных, и для финансовых опционов в данном случае является поиск достоверного стохастического процесса, описывающего изменения стоимости базисного актива.

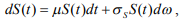

Достаточно часто для моделирования цены на нефть используется процесс, называемый как геометрическое броуновское движение,

где

где

- текущая цена на нефть,

- текущая цена на нефть,

- некоторая функция, описывающая тенденцию,

- некоторая функция, описывающая тенденцию,

- среднеквадратическое отклонение текущей цены на нефть (волатильность),

- среднеквадратическое отклонение текущей цены на нефть (волатильность),

- бесконечно малое приращение S.

- бесконечно малое приращение S.

Популярность выбора данного процесса объясняется тем, что такое представление дает возможность получить аналитическое решение для дифференциальных уравнений второго порядка, возникающих в процессе моделирования.

Если стоит задача более точно спрогнозировать поведение цены, возникает необходимость прибегать к более сложным стохастическим процессам, например, процессы “возвращения к среднему” (mean reverting processes) или процессы, отражающие пуассоновские шоки [4,5].

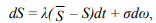

Простейшим примером процесса «возвращения к среднему» является арифметический процесс Орнштейна-Уленбека [4]:

где

где

– долгосрочное среднее значение цены барреля нефти.

– долгосрочное среднее значение цены барреля нефти.

Условия стационарности и ограниченности процесса определяют следующие ограничения: 0 < λ < 1.

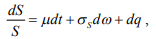

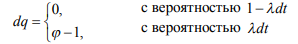

Пуассоновские шоки можно описать с помощью модели Пуассона-Гаусса [5]:

– величина шока;

– величина шока;

λ – параметр Пуассона.

Правая часть данного уравнения состоит из трех элементов. Первый элемент несет информацию о прошлой динамике цен, описывает тенденцию. Второй элемент представляет постоянно существующую неопределенность, которая отражается в случайных ежедневных небольших колебаниях цены. Третий элемент моделирует пуассоновский скачок, который может быть как позитивным (рост цены), так и негативным (падение цены).

К недостаткам данного способа прогнозирования можно отнести его достаточно сложный математический аппарат, требующий применения специальных программных продуктов.

Решение целевого дифференциального уравнения позволяет определить пороговые значения цен [6], которые являются для менеджеров сигналами для движения по этапам (Рис.1) осуществления проекта.

Рис.1. Схема развития инновационного проекта

Неопределенность относительно количества и качества имеющегося в распоряжении ресурса характеризуется наибольшим значением на этапе лицензирования, и снижается по мере проведения разведочных работ.

Так, на стадии сейсморазведки и разведочного бурения геологический риск значительно выше, чем на стадии эксплуатационного бурения. Геологический риск можно разделить на две составляющие: первая – это объем вложений в НИОКР, необходимый для начала эффективной разработки месторождения, и вторая – это определенные характеристики обнаруженного месторождения.

Не зная точного экономического результата проекта, инвестор начинает вкладывать деньги. В процессе реализации могут возникать такие моменты времени, когда он может, получив дополнительную информацию или опыт, приостановить проект, отложить дальнейшее его развитие, полностью отказаться от дальнейших работ; или, наоборот, нарастить капиталовложения в НИОКР и внедрение инноваций, привлечь дополнительные заемные средства, использовать различные формы государственной поддержки и, таким образом, ускорить развитие проекта.

Первую составляющую геологического риска можно успешно моделировать с помощью разбиения проекта на несколько стадий инвестирования и построения соответствующего дерева решений. Для упрощения модели можно разбить проект на 3 стадии инвестирования в соответствии с международной классификацией запасов SPE (society of petroleum engineers). На первой стадии уровень развития технологий и геологической информации, позволяют оценивать запасы как «возможные», вероятность успеха проекта 10%. На второй стадии запасы переходят в «вероятное», вероятность успеха 50%; на третьей – «доказанные», вероятность успеха 90%. В каждый момент времени инвестирование может быть приостановлено или возобновлено в зависимости от ожидаемой оценки стоимости проекта, которая, в свою очередь, зависит от наблюдаемого уровня цен, эффективности НИОКР и доступной геологической информации.

Одним из способов моделирования второй составляющей геологического риска может быть определение вектора, состоящего из различных переменных G {G1, G2, …, GN}, определяющих геологический риск. Однако такой подход может привести к значительному усложнению модели, вследствие чего, нами рекомендуется выделить один наиболее значительный, с точки зрения данного вида неопределенности, фактор G [7].

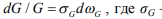

Таким образом, в случае нефтяного месторождения, базовым активом будет являться оцененная стоимость запасов месторождения, основанная на текущей цене на нефть и уровне геологического риска. Пусть фактор геологического риска G описывается следующим дифференциальным уравнением: – стандартное отклонение G, dωG – бесконечно малое приращение G. Предположим также, что геологический риск независим от ценовой неопределенности, что зачастую близко действительности, т.е. dωSdωG = 0, dωS – бесконечно малое приращение S [7].

– стандартное отклонение G, dωG – бесконечно малое приращение G. Предположим также, что геологический риск независим от ценовой неопределенности, что зачастую близко действительности, т.е. dωSdωG = 0, dωS – бесконечно малое приращение S [7].

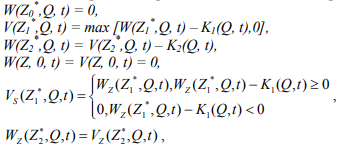

Тогда, мы можем задать новую переменную Z = SG, которая сочетает в себе оба фактора неопределенности. И если динамика Z задается уравнением:

, где (1)

, где (1)

µ - тенденция, то новую переменную Z можно интерпретировать как текущую цену S, но с увеличившейся волатильностью  . Таким образом, мы можем оценить запасы H(Z) с помощью модели Бреннана и Шварца [8], которая является базовой моделью для оценки природных ресурсов методом опционов.

. Таким образом, мы можем оценить запасы H(Z) с помощью модели Бреннана и Шварца [8], которая является базовой моделью для оценки природных ресурсов методом опционов.

Построение модели основано на том, что подбирается такой портфель, поток платежей по которому воспроизводит оцениваемый денежный поток от проекта. Поэтому приведенная стоимость доходов от проекта эквивалентна текущей стоимости имитируемого портфеля. Построение требуемого портфеля основывается на предположении о том, что доходность удобства владения[1] производимым товаром является функцией только от его цены, а процентная ставка не является стохастической переменной. Такое предположение оказалось достаточным для установления взаимно однозначного соответствия между текущей и будущей ценами, что позволило моделировать доходный поток от проекта как самофинансируемый портфель, состоящий из безрисковых бумаг и фьючерсных контрактов.

Главной задачей является оценка стоимости месторождения, при условии варьирования уровня добычи в зависимости от текущих цен на ресурс. Для получения искомой оценки выводится система дифференциальных уравнений на основе сопоставления денежных потоков от проекта с потоком доходов генерируемых инвестиционным портфелем, состоящим из долгосрочных вложений в безрисковые активы и краткосрочных вложений во фьючерсные нефтяные контракты.

Для получения искомой оценки введем следующие параметры: H – стоимость месторождения; Q – объем запасов; А – средние издержки, q – норма добычи, М – постоянные издержки по поддержанию в период консервации, λj (j = 0, 1) – ставка налога на имущество, когда добыча ведется (j = 1) и не ведется (j = 0), Т – все остальные налоги, взимаются в случае, если добыча ведется.

Тогда, учитывая (1), изменение стоимости месторождения задается дифференциальным уравнением с применением леммы Ито:

dH = HZ dZ + HQ dQ + Ht dt + ½ HZZ (dZ)2, где

dQ = – q dt – изменение запасов.

Доход от разработки месторождения после налогообложения (I):

I = q(Z – A) – M(1 – j) – λjH – T .

Динамика цен на фьючерсы в общем виде задается уравнением:

dF = FS [S(μ – ρ)+ C] dt + FS Sσ dω, где

F – цена на фьючерсы, ρ – безрисковая ставка, C – доходность владения товаром, S – текущая цена на нефть.

Таким образом, общий доход от рассматриваемого портфеля составит:

I = ½ σ2Z2HZZ – qHq + Ht + q(Z – A) – M(1 – j) – T – λjH + (ρZ – C)HZ.

Во избежание арбитража доходность рассматриваемого портфеля должна равняться доходности безрисковых вложений, т.е. ρ.

Таким образом, получается искомое дифференциальное уравнение:

½σ2Z2HZZ + (ρZ – C)HZ – qHQ + Ht + q(Z – A) – M(1 – j) –T– (ρ + λj)H=0,

где (j = 0, 1).

Следовательно, максимизирующий стоимость выпуск, а также стоимость месторождения удовлетворяют следующей системе уравнений:

½σ2Z2VZZ + (ρZ – C)VZ – qVQ + Vt + q(Z – A) – T – (ρ + λ1)V] = 0,

½ σ2Z2WZZ + (ρZ – C)WZ + Wt – M – (ρ + λ0)W = 0,

где V – стоимость месторождения, когда оно оптимально открыто,

W – стоимость месторождения, когда оно оптимально закрыто.

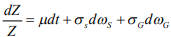

Моменты открытия, закрытия и полного отказа от разработки месторождения определяются из условий:

где Z1* – цена, при которой добыча приостанавливается, Z2* – цена, при которой добыча возобновляется, если до этого была приостановлена, Z0* – цена, при которой добыча окончательно прекращается, если до этого была приостановлена, К1 – издержи по остановке добычи, К2 – издержки по возобновлению добычи [6,7].

Модели, содержащие частные дифференциальные уравнения, представляют довольно серьезные трудности для получения аналитического решения в явном виде, но позволяют оценивать зависимости между параметрами и проводить на их основе численные вычисления с использованием конечно-разностных схем и специального программного обеспечения.

В целом методика проведения оценки участка недр с помощью метода реальных опционов можно описать следующим образом:

- Разбиение проекта на этапы, согласно графику инвестирования и закрепления промежуточных результатов;

- Выбор процесса моделирования динамики цены добываемого ресурса (управляющий параметр);

- Включение в управляющий параметр дополнительных факторов риска (у нас – фактора геологического риска);

- Построение инвестиционного портфеля, имитирующего проект;

- Построение системы дифференциальных уравнений изменения стоимости портфеля во времени;

- Построение граничных условий для определения пороговых цен различных режимов эксплуатации;

- Оценка стоимости месторождения с использованием численных данных;

- Анализ полученных результатов, внесение возможных корректировок на разных этапах проведения оценки.

Развиваемый подход был использован авторами для оценки стоимости нефтегазоконденсатных месторождений (НГКМ) в Восточной Сибири [6,7,9], а также для оценки стоимости проектов НИОКР в нефтесервисном секторе и эффективности внедрения инноваций на одном из ключевых нефтяных месторождений Восточной Сибири [10].

Все расчеты, проведенные в сравнении с традиционно используемым методом дисконтированных денежных потоков, убедительно доказывают преимущества применения метода реальных опционов для оценки проектов в нефтегазовой отрасли, характеризующихся высокими значениями неопределенности и рисков. Опционный подход позволяет проводить оценку инновационных решений, направленных на обеспечение эффективной стратегии эксплуатации месторождений.

Проведенные исследования по вопросам методики оценки запасов и ресурсов углеводородов показывают хорошие перспективы развития с использованием опционных методов. Их применение поможет государству и инвесторам любого уровнями избежать целого ряда заблуждений в реализации стратегических инициатив в процессе недропользования. А развитие институциональной политики в области вовлечения лицензионных участков в гражданско-правовые отношения, сделает метод реальных опционов еще более привлекательным для их оценки.

[1] Доходность удобства владения товаром (в литературе также можно встретить термин «выгода доступности») представляет собой отличительное свойство сырьевых товаров, определяемое возможностью немедленно продать товар или сделать запас в ожидании повышения цены, оплачивая при этом издержки по хранению запаса.

References

Игнатьев М. Будущее Ханты-Мансийского автономного округа // Нефтегазовая вертикаль. – 2010. – № 23-24. – С.82-84.

Токарев А.Н. Возможности перехода нефтяной промышленности России на инновационную траекторию развития // Сибирская Финансовая Школа. – 2011. – №. – С.167-174.

Белкина Е.Ю., Хасанов И.Ш. и др. Методические подходы российских нефтегазовых компаний к оценке эффективности инновационных проектов // Территория Нефтегаз. – 2011. – №4.Белкина Е.Ю., Хасанов И.Ш. и др. Методические подходы российских нефтегазовых компаний к оценке эффективности инновационных проектов // Территория Нефтегаз. – 2011. – №4.

Cortazar G., Schwarz E.S. A Compound Option Model of Production and Intermediate Inventories // Journal of business. – 1993. Vol. 66 (4). – Р.517 – 540.

Dias M., Rocha K. Petroleum Concessions with Extendible Options Using Mean Reversion with Jumps to model Oil Prices (1999) / www.realoptions.org (дата обращения 17.03.2013)

Скопина Л.В. Рымаренко М.В. Метод реальных опционов в оценке стоимости запасов нефти при условии неопределенности в динамике цены // Вестник НГУ: социально-экономические науки. – 2012 – Т. 12, №1. – С. 69-80.

Мкртчян Г.М., Морозов В.П., Скопина Л.В., Рымаренко М.В. Метод реальных опционов как эффективный инструмент экономической оценки запасов // Наука и образование. – 2011. – № 3. – С. 102-107.

Brennan M.J., Schwarz E.S. Evaluating natural resource investments. // Journal of business. – 1985. – №58 (2). – Р.135-157.

Скопина Л.В., Рымаренко М.В. Метод реальных опционов – эффективный инструмент геолого-экономической оценки нефтегазовых лицензионных участков на востоке страны // Межд. науч.конф. “Экономическое развитие Сибири и Дальнего Востока. Экономика природопользования, землеустройство, лесоустройство, управление недвижимостью”. – Новосибирск: СГГА, 2013. – 2013. – Т.1. – С. 69-74.

Рымаренко М.В., Бак В.С. Инновации в нефтегазовой отрасли: опционный подход // Сборник трудов конф. молодых ученых «Наука. Технологии. Инновации» – Новосибирск: НГТУ,2012. – 2012.