COMPARATIVE ANALYSIS OF APPROACHES TO THE CLASSIFICATION OF PAYMENT SYSTEMS RISKS

Шорохова Ю.Ю.1 , Калинина О.В.2

1Аспират, Санкт-Петербургский государственный политехнический университет; 2доктор экономических наук, профессор, Санкт-Петербургский государственный политехнический университет

СРАВНИТЕЛЬНЫЙ АНАЛИЗ ПОДХОДОВ К КЛАССИФИКАЦИИ РИСКОВ ПЛАТЕЖНЫХ СИСТЕМ

Аннотация

В статье на основании научных трудов российских и зарубежных ученых, а также методологий лучших мировых банков проведен анализ подходов к классификации рисков платежных систем, авторами также предложен собственный вариант данной классификации. Результаты исследования могут быть использованы операторами платежных систем при разработке порядка обеспечения бесперебойного функционирования, а также при конструировании систем управления рисками.

Ключевые слова: национальная платежная система, риски платежных систем, управление рисками платежных систем, бесперебойное функционирование платежных систем.

ShorohovaYY1, Kalinina OV2

1Postgraduate student, St.Petersburg State Polytechnical University; 2doctor of economic science, professor, St.PetersburgStatePolytechnicalUniversity

COMPARATIVE ANALYSIS OF APPROACHES TO THE CLASSIFICATION OF PAYMENT SYSTEMS RISKS

Abstract

The article provides the analysis of approaches to the classification of payment systems risks carried out on the basis of the world's top banks methodologies and scientific works of Russian and foreign scientists. The authors also provide their own version of this classification. The research results can be used by operators of payment systems in establishing regulations on ensuring smooth functioning of payment systems and risk management systems designing.

Keywords: national payment system, payment systems risks, payment systems risks management, smooth functioning of payment systems.

Платежная система оказывает влияние на многие стороны экономической жизни страны: на стабильность финансовых рынков, на систему рефинансирования, на работу трансмиссионных механизмов и т.п. Эффективность платежной системы во многом определяет такой важный макроэкономический показатель как скорость оборота денег [9].

В рамках «Стратегии социально-экономического развития России до 2020 года» был выбран курс на переход от экспортно-сырьевого к инновационному социально ориентированному типу развития экономики. В реализации заявленной стратегии первостепенную роль будет играть модернизация российской банковской системы. А одной из приоритетных задач развития банковского сектора РФ является обеспечение стабильности и развитие национальной платежной системы.

Кроме того, построение эффективной национальной платежной системы, имеющей в своей основе современное, комплексное и сбалансированное правовое регулирование и использующей современные международные стандарты и технологии, является одним из ключевых направлений проекта Правительства РФ и Банка России по созданию международного финансового центра в Российской Федерации.

Создание международного финансового центра будет способствовать более глубокой интеграции банковского сектора и российских кредитных организаций в глобальные рынки, обеспечит всестороннее совершенствование сложившейся системы регулирования финансового рынка. Важное место в создаваемой финансовой инфраструктуре должна занять национальная платежная система.

Таким образом, возникает необходимость обеспечить правовые условия для регулирования деятельности организаций, являющихся операторами платежных систем, операторами по переводу денежных средств и операторами услуг платежной инфраструктуры, а также установить требования к организации и функционированию платежных систем, порядок осуществления надзора и наблюдения в национальной платежной системе.

Тем не менее, на сегодняшний день теория организации и управления платежными системами является одним из наименее разработанных разделов экономической науки. Ранее понятие «платежная система» трактовалось только как техническая инфраструктура, обеспечивающая выполнение деньгами функции средства платежа. Недостаток полноценных научных исследований содержания платежной системы, ее структуры, функций, взаимосвязей с другими экономическими системами особенно остро проявился во время разработки нового законодательства о национальной платежной системе [9].

До принятия закона о национальной платежной системе (НПС) понятие «бесперебойного функционирования» рассматривалось в самом общем смысле и реального применения на практике не имело. Новое же законодательство о национальной платежной системе устанавливает повышенные требования к порядку обеспечения бесперебойности функционирования платежных систем (БФПС).

В соответствии с «Положением Банка России от 31 мая 2012 г. N 379-П» оператор платежной системы обязан сконструировать систему управления рисками нарушения БФПС. Одним из ключевых элементов данной системы является анализ рисков нарушения БФПС. Анализ включает в себя следующие мероприятия: выявление факторов риска нарушения БФПС; определение степени и характера влияния указанных факторов на БФПС; оценку достигнутого уровня рисков нарушения БФПС; подтверждение соответствия достигнутого уровня рисков нарушения БФПС установленному приемлемому уровню рисков нарушения БФПС[4].

В связи с этим возникает необходимость в построении четкой классификации рисков нарушения БФПС.

Банк международных расчетов выделяет следующие виды рисков, присущие платежным системам [12]:

1) кредитный риск – риск того, что сторона в системе будет не в состоянии исполнить полностью свои финансовые обязательства в срок или в любое время в будущем;

2) риск ликвидности – риск того, что сторона в системе будет иметь недостаточно средств для исполнения своих финансовых обязательств в полном объеме в срок, несмотря на то, что она в состоянии сделать это в какой-либо момент в будущем;

3) правовой риск – риск того, что слабая правовая база или правовая неопределенность вызовут или усилят кредитный риск или риск ликвидности;

4) операционный риск – риск того, что операционные факторы, такие как технические неисправности или операционные ошибки, вызовут или усилят кредитный риск или риск ликвидности;

5) системный риск – риск того, что неспособность одного из участников исполнить свои обязательства или нарушения в самой системе могут привести к неспособности других участников системы или финансовых институтов других областей финансовой системы своевременно исполнить свои обязательства.

Федеральная резервная система США и Центральный банк Дании в своей политике управления рисками также уделяют внимание четырем основным рискам (кредитному, ликвидности, правовому и операционному), подчеркивая, что все они могут привести к системному риску, если проблемы внутри одного финансового учреждения распространятся на других участников [15].

Особенностью подхода Банка Англии к классификации рисков платежных систем является детальный анализ основных бизнес-процессов участников платежной системы, а также выделение субъектов риска (участник расчета, платежный агент, компонент системы)[13]. Таким образом, Банк Англии выделяет 3 основных типа риска нарушения функционирования платежной системы:

1) Расчетный риск – риск, что участник платежной системы не сможет исполнить, когда потребуется, свои финансовые обязательства или что другое учреждение, работающее для облегчения расчетов по этим обязательствам (например, расчетный агент), станет неплатежеспособным или же будет иметь сбои операционного характера в работе, препятствующие осуществлению расчетов.

2) Деловой риск – риск, что платежная система или один из ее компонентов (например, поставщик услуг инфраструктуры) станут финансово несостоятельными и неспособными функционировать в дальнейшем, что может нарушить или остановить предоставление платежных услуг.

3) Операционный риск – риск, что оператор или поставщик услуг платежной системы будут не в состоянии обрабатывать платежи или производить расчеты по платежам из-за операционных проблем. Например, участники или пользователи могут понести убытки или испытывать трудности из-за отказа программного обеспечения платежной системы, аппаратных средств или внутренних процессов, внутреннего мошенничества или внешних событий (например, отключения электричества) [13].

Другой особенностью методологии Банка Англии является ведение реестра рисков.

Согласно предложенной методологии, внутри каждого вида рисков выделяются различные конкретные события, которые могут привести к возрастанию расчетных, деловых и операционных рисков в каждой платежной системе. На основе глубокого анализа подобных событий Банк Англии оценивает вероятность и последствия реализации различных рисков.

Таблица 1 - Условное представление реестра рисков платежной системы, согласно методологии Банка Англии

|

Тип |

Учреждение (субъект риска) |

Детализированная категория риска |

|

Расчетный риск |

Участник расчета |

Неплатежеспособность/Неликвидность участника расчета |

|

Операционные проблемы участника расчета |

||

|

Непредставление вовремя платежей из-за нехватки ликвидности или непредставление вовремя платежей из-за нехватки резервов |

||

|

Платежный агент |

Неплатежеспособность платежного агента |

|

|

Деловой риск |

Учреждение (компонент системы) |

Неплатежеспособность компонента системы |

|

Операционный риск |

Компонент системы |

Катастрофы |

|

Отказы систем или сетей |

||

|

Нехватка производительности системы или сетей |

||

|

Сбои в деятельности продавцов или поставщиков |

|

Операционный риск |

Компонент системы |

Отказы коммунальных служб |

|

Ошибки сотрудников |

||

|

Внешняя угроза сетям |

Автор С.В. Криворучко предлагает классификацию рисков платежных систем, в которой выделяет 6 основных групп рисков: кредитные риски, риски ликвидности, операционные риски, системные риски, риски среды, а также риски расчетов. Внутри каждой группы исследователь производит дальнейшую детализацию базовых рисков.

Среди кредитных рисков исследователь выделяет банковский кредитный риск, клиентский риск и риск членства. Риск ликвидности автор Криворучко С.В. подразделяет на риск вариации и риск доступности. Риск вариации возникает вследствие широкого диапазона колебаний уровня ликвидности банка. Риск доступности возникает по причине того, что ухудшение финансового состояния сокращает размер ликвидных средств, которые банк может получить на рынке в данный момент времени.

Согласно классификации, предложенной автором С.В. Криворучко, подвидами операционного риска являются риски информационных и технологических систем, административные риски и риски криминальные. Риски информационных и технологических систем связаны с операциями по поддержке этих систем, с процессингом платежей. Административные риски связаны с организацией операций банков, разделением обязанностей, функционированием внутренних процессов управления рисками, опытом работников резервных систем и их готовностью к разрешению проблем.

Риски среды – риски потерь, возникающие в результате изменений в операционной среде. Связаны с изменениями в законодательстве и рыночной практике, с утратой доверия, технологическими изменениями и катастрофами.

Риски расчетов и клиринга возникают в связи с клиринговыми операциями и операциями по переводу денег между банками, присущи межбанковским платежным системам [6].

Таким образом, особенностью классификации автора Криворучко С.В. является выделение обособленных групп рисков среды и рисков расчетов, а также детализация базовых рисков.

Ученый Обаева А.С. также среди основных рисков платежных систем выделяет кредитный риск, риск ликвидности и системный риск. Особенностью подхода исследователя Обаевой А.С. является то, что автор анализирует воздействие кредитного риска и риска ликвидности на каждого участника платежной системы по отдельности. В число участников входят стороны сделки, эмитент средств расчета, а также посредники в осуществлении поставок товаров, услуг и т.д. Обособленно автором также анализируются риски в системах чистых расчетов, а также риски, связанные с расчетами по валютным операциям [7].

Также при разработке методики анализа риска БФПС могут быть учтены и рекомендации Банка России о системном риске расчетной системы кредитной организации. В соответствии с Письмом Банка России от 03.05.2011 г. № 67-Т «О системном риске расчетной системы», системный риск - риск, возникающий вследствие неспособности одной кредитной организации исполнить принятые на себя в Системе обязательства, которая вызовет неспособность большинства или всех кредитных организаций Системы исполнить свои обязательства в срок [3]. В данном нормативном документе Банк России выделяет следующие виды рисков: правовой, операционный, кредитный риск, риск ликвидности и системный риск [3].

Ученые Р. Лерой Миллер и Д. Ван Хуз рассматривают риск ликвидности, кредитный риск и системный риск с позиции кредитной организации-участника платежной системы, которой должны перечислять средства [14]. Таким образом, риск ликвидности возникает, когда платеж, даже произведенный полностью, может прийти не вовремя. Кредитный риск подразделяется авторами на два вида. Первый вид касается рыночного риска, когда долг нe погашается, потому что заемщик не выполняет условий сделки, что требует от сторон заключить повое соглашение. В этом случае сторона-кредитор несет потери, которые обычно меньше всей суммы предоставленного кредита. Другой вид кредитного риска - риск непоставки, когда одна из сторон выполняет условия соглашения, а другая - нет. В таком случае кредитор полностью теряет сумму, на которую была заключена сделка. Системный риск рассмотрен на примере взаимозависимости учреждений в системе платежей. По мнению авторов, этот риск включает в себя внешние эффекты в системе платежей. Это означает, что участники системы могут понести убытки вследствие отрицательных внешних эффектов.

Автор Т.П. Загорская в своих научных трудах выделяет риск межбанковских расчетов [5]. Он идентифицируется исследователем как «уровень неопределенности, с которым осуществляется перечисление денежных средств со счета одного клиента на счет другого в соответствии с действующими правовыми нормами и банковскими правилами и обычаями». Риски межбанковских расчетов автор разделяет на внутренние и внешние. К внешним рискам относятся риски среды и риски платежной системы. Риски платежной системы проявляются в трудностях в функционировании самой платежной системы (длительные сроки прохождения платежей, нарастание дебиторско-кредиторской задолженности, уход платежей в теневой сектор, непрозрачность денежных потоков). Внутренние риски межбанковских расчетов представляют собой сферу анализа и управления каждого коммерческого банка. Автор также выделяет следующие группы: риски внутрибанковские, риски клиентские, риски партнерства по платежной системе.

Ученый Л.Н. Парафило предлагает следующую классификацию рисков платежных систем: риск ликвидности, кредитный риск, системный риск, риск мошенничества, операционный риск, риск юридической неопределенности [8].Таким образом, классификация исследователя Парафило Л.Н. представляет собой модификацию классификации рисков платежных систем Банка международных расчетов. Подход Парафило Л.Н.примечателен тем, что риски мошенничества рассматриваются автором как отдельная группа рисков.

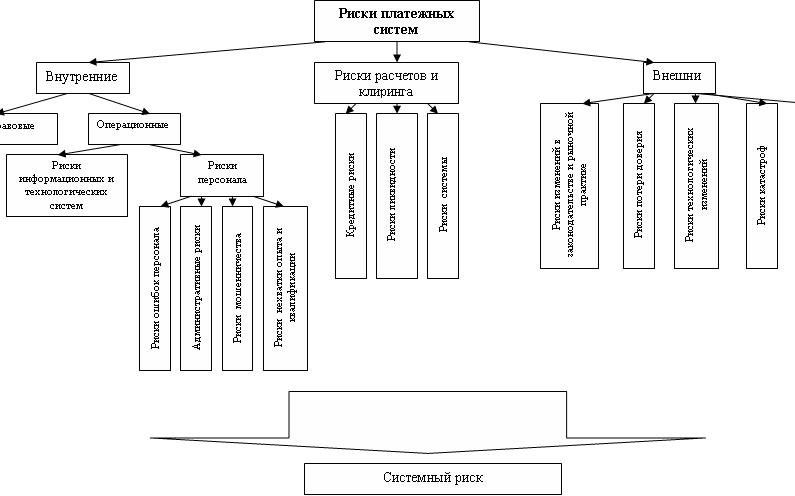

На основании проведенного анализа основных подходов к классификации рисков платежных систем предлагается при структурировании риска нарушения БФПС использовать комплексную классификацию рисков, которая представлена на рисунке 1.

В соответствии с данной классификацией, риски платежных систем подразделяются на три группы: внутренние, внешние и риски расчетов и клиринга. Внутренние риски связаны с организацией внутренних бизнес-процессов и процедур оператора платежной системы; внешние риски – это риски среды. Риск ликвидности и кредитный риск отнесены к рискам расчета и клиринга.

Внутренние, внешние риски или риски расчета и клиринга могут привести к рискам нарушения функционирования всей системы, которые выделены в отдельную группу (системные риски), согласно предложенной классификации.

Рис.1. Комплексная классификация рисков платежных систем

Итак, в данной работе авторами был проведен сравнительный анализ подходов к классификации рисков платежных систем, а также предложен свой вариант данной классификации.

В условиях принятия нового законодательства построение четкой схемы классификации рисков нарушения БФПС для оператора платежной системы является одной из ключевых задач при формировании системы управления рисками.

На этапе структурирования риска нарушения БФПС оператор платежной системы может применять тот или иной из рассмотренных нами подходов к классификации рисков ПС, учитывая особенности внешней среды, специфику организации внутренних бизнес-процессов данного оператора и прочие факторы.

Литература

1. О национальной платежной системе [Текст]: федеральный закон: [принят Государственной Думой 14 июня 2011 г.: одобрен Советом Федерации 22 июня 2011 года]. – М.

2. О своевременности осуществления расчетов по корреспондентским счетам и мерах по управлению рисками при осуществлении расчетов [Текст]: письмо Банка России от 08.02.2010 г. № 18-Т. – М.

3. О системном риске расчетной системы [Текст]: письмо Банка России от 03.05.2011 г. № 67-Т. – М.

4. О бесперебойности функционирования платежных систем и анализе рисков в платежных системах [Текст]: положение Банка России от 31 мая 2012 г. N 379-П. – М.

5. Загорская Т.П. Управление качеством межбанковских расчетов в Российской Федерации [Текст]: Автореф. дис. на соиск. уч. ст. канд. экон. наук : 08.00.10 : СПб., 1999 - 172 c.

6. Криворучко С. В. Реформирование платежных систем в условиях финансовой интеграции: роль центрального банка [Текст] - М.: Издательская группа «БДЦ-пресс», 2006. - 9,75 п.л.

7. Обаева А.С. Теоретические аспекты построения и развития платежной системы [Текст] – СПб: Изд-во С.-Петерб. ун-та экономики и финансов, 1996. - 159 с.

8. Парафило Л.В. Экономические основы построения и функционирования платежной системы РФ [Текст]: Автореф. дис. на соиск. уч. степ. канд. эк. наук: 08.00.10 :СПб., 2001. – 218 с.

9. Савинская Н.А. Национальная платежная система России: проблемы и перспективы развития /Н.А. Савинская [и др.]; под ред. д-ра экон. наук, проф. Н.А. Савинской, д-ра экон. наук, проф. Г.Н. Белоглазовой. [Текст]– СПб. : Изд-во СПбГУЭФ, 2011. – 131 с.

10. Тамаров П.А. Вопросы обеспечения бесперебойности функционирования и управления рисками платежных систем [Текст]/ П.А.Тамаров //Деньги и кредит. - 2012. - №4. С.16-22.

11. Тамаров П. А., Пак М. В., Кузьмин А. Л. Применение рекомендаций Банка России о своевременности осуществления расчетов и системном риске расчетной системы в контексте законодательных изменений [Текст]// Деньги и кредит. - 2011. - № 11. С. 22–28.

12. Ключевые принципы для системно значимых платежных систем. Комитет по платежным и расчетным системам Банка международных расчетов//Платежные и расчетные системы. Международный опыт. Центральный банк Российской Федерации. Выпуск 23. - 2010. – [Электронный ресурс]. – Режим доступа: http://www.cbr.ru/publ/PRS/prs23.pdf

13. Риск-ориентированная методология наблюдения за платежными системами. Наблюдение Банка Англии за межбанковскими платежными системами в соответствии с "Законом о банковской деятельности" 2009 года. Конкуренция и регулирование в европейских розничных платежных системах//Платежные и расчетные системы. Международный опыт. Центральный банк Российской Федерации. Выпуск 27. - 2011.- [Электронный ресурс]. – Режим доступа: http://www.cbr.ru/publ/PRS/prs27.pdf

14. Анализ методических подходов к оценке рисков платежных систем [Электронный ресурс]. – Режим доступа: http://www.risk-manage.ru/research/paying_system/method/

15. Bank for international settlements [Электронный ресурс]. – Режим доступа: http://www.bis.org