IMPROVING THE MANAGEMENT OF FINANCIAL RESOURCES OF CONTRACTOR ORGANIZATIONS

Лисицкая Т.С.

кандидат экономических наук, ФГБОУ ВПО «Ростовский государственный строительный университет», доцент кафедры «Финансы и кредит»

СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ ПОДРЯДНЫХ ОРГАНИЗАЦИЙ

Аннотация

Проблема повышения эффективности процессов финансирования инвестиционно-строительной сферы, улучшения качества финансовой структурированности и взаимодействия её участников, среди которых ключевыми являются подрядные организации, приобретают особую актуальность. Построение модели управления финансовыми ресурсами, которая вменяет в качестве основного критерия паритетность дебиторской и кредиторской задолженностей, позволяет достичь условий оптимальности и повышает качество управления финансовой деятельностью подрядных организаций. Модель можно воплотить в прикладное решение финансового менеджмента, имеющее научное и практическое значение для развития финансовых отношений в строительстве. Сформированный алгоритм также имеет академическую универсальность как метод оптимизации финансово-кредитного механизма в строительной отрасли, имеющий значение для развития научных принципов и теории финансового менеджмента.

Ключевые слова: Финансовые ресурсы, подрядные организации, дебиторская задолженность, кредиторская задолженность, финансовый менеджмент

Lisitskaia T. S.

PhD in economics, Rostov State University of Civil Engineering, Associate Professor of "Finance and Credit"

IMPROVING THE MANAGEMENT OF FINANCIAL RESOURCES OF CONTRACTOR ORGANIZATIONS

Abstract

The problem of improving the efficiency of investment and financing of the construction sector, to improve the quality of financial structuring and interaction of its participants, among which contractors are the key, are of particular relevance. Formation a model of financial management, which imputes the main criterion balance accounts receivable and payable, can achieve optimality conditions and improves the quality of financial management contractors. Formed algorithm has academic versatility as a method of optimizing the financial and credit mechanism in the construction industry, which has significance for the development of scientific principles and theories of financial management.

Keywords: Financial resources, contractors, accounts receivable, accounts payable, financial management

Инвестиционно-строительная деятельность оказывает существенное влияние на ключевые результаты национальных и глобальных финансовых систем, а степень и направление её результирующего влияния на гармоничное развитие экономики во многом зависит от структурированности и качества взаимодействия участников, среди которых ключевыми являются подрядные организации. Эффективно проводимая субъектами подрядной деятельности финансовая политика в отношении формирования и использования финансовых ресурсов является главным аргументом успешной реализации инвестиционных проектов в строительстве.

Современная постановка задачи совершенствования менеджмента финансовых ресурсов подрядных организаций должна исключать фиксацию максимальных финансовых результатов, поскольку это лишает хозяйствующих субъектов возможности долгосрочного развития. При динамической постановке проблемы, адекватной реальной экономической среде, требуется разработка и применение целого ряда критериев, которые исчерпывающе описывают внешние параметры среды и внутренние параметры субъекта.

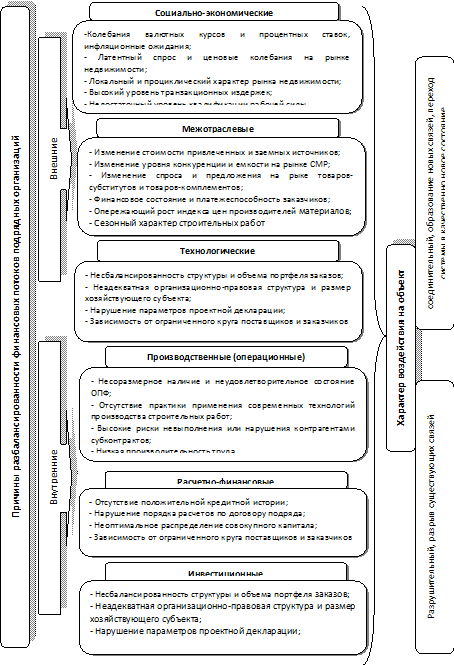

Состав модели определяется как логическая совокупность параметров, необходимых для описания системы на определенный момент времени в соответствии с задачами исследования, позволяющая получать решения, преемственные по отношению к предыдущему. При исследовании модели управления финансовыми ресурсами параметрами состояния могут служить относительные и абсолютные показатели эндогенной и экзогенной среды, характеризующие финансовое состояние и результаты финансово-хозяйственной деятельности субъекта экономики, рыночные условия и пр. В общем виде источники разбалансированности финансовых потоков, воздействующие на опционность и оптимальность решений финансового менеджмента подрядных организаций и область их проявления представлены на рис. 1.

Кратко охарактеризуем требования, предъявляемые к системам моделей оптимизации, что позволит, с одной стороны уточнить тип разрабатываемой модели, а, с другой – объяснить требования к критериям систем и их критическим условиям. Существуют системы двух типов: дискретные и непрерывные. В дискретной системе параметры состояния меняются в различные периоды времени на момент фиксирования состояния субъекта или объекта. Примером переменных дискретной системы может служить показатели финансового состояния подрядных организаций, рассчитанные по данным бухгалтерского баланса. В непрерывной системе параметры изменяются с заданной регулярностью. Финансовые результаты за предшествующий или на прогнозируемый период это пример непрерывной системы. На практике система показателей редко является полностью дискретной или полностью непрерывной. Но в каждой системе, как правило, превалирует один тип изменений.

Рис. 1 Источники разбалансированности финансовых потоков подрядных организаций

Системы моделирования управления инвестиционно-финансовыми ресурсами субъектов подрядной деятельности следует рассматривать как системы, которые невозможно отнести ни к полностью дискретным, ни к полностью непрерывным, что закономерно приводит к возникновению необходимости в создании модели, которая объединяет в себе все аспекты как дискретно-событийного, так и непрерывного моделирования, в результате чего получается комбинированное непрерывно-дискретное моделирование.

Оптимизационные модели, вместе с имитационными и экспертными, образуют блок проблемно-ориентированных моделей, направленных на поиск лучших предпринимательских решений и предусматривающих, в частности, их последующую реализацию. Методы имитационного моделирования позволяют получить количественные характеристики функционирования субъекта экономики. В процессе имитации фиксируется определенное состояние системы, измеряются выходные показатели, вычисляются характеристики качества функционирования системы [1].

Моделирование применяется для исследования сложных систем, к которым относится финансовый менеджмент, ориентированный на повышение эффективности привлечения финансовых ресурсов.

Первым этапом построения динамической модели управления финансовыми ресурсами, учитывающей условия энтропии, является обоснование критериев, по которым будет оцениваться эффективность принимаемых решений. Набор критериев, используемый для построения моделей, должен обладать свойствами полноты, действенности, разложимости, неизбыточности и минимальности [4, с. 775].

Ядром модели управления финансовыми ресурсами подрядных организаций являются финансовые инструменты. Дискретно-непрерывная модель в отношении финансовых инструментов раскрывается через изменчивость (математическое ожидание) обязательств – дебиторской и кредиторской задолженности. Договорная природа финансовых инструментов вытекает из необходимости «дать что-либо, сделать что-либо, или не делать что-либо» [3, с. 559]. Отсюда следует необходимость оценки обязательства как действия, которое должно произойти в ближайшем будущем, и именно это превращает сами обязательства в предмет купли-продажи.

Любой финансовый инструмент – это некое логическое средство, формально выступающее в форме договора для целесообразного получения финансового результата – прибыли. Работа с финансовыми инструментами часто носит очень сложный характер и в настоящее время требует не только математического аппарата, используемого в традиционных финансах, но и таких методов как теория игр, математическая статистика и других ещё более сложных достижений экономико-математической области.

Финансовые инструменты – это договоры, в результате которых одновременно возникают финансовые активы у одного хозяйствующего субъекта и финансовые пассивы – у другого. Финансовые активы состоят из денежных средств, дебиторской задолженности, ценных бумаг и иных инвестиций, а финансовые пассивы – это обязательства перед другими хозяйствующими субъектами (кредиторская задолженность) и вложения других хозяйствующих субъектов в уставный капитал. Иначе говоря, финансовые инструменты – это средства, позволяющие, в сущности, создавать, в широком смысле, дебиторскую задолженность у одного предприятия и одновременно кредиторскую задолженность – у другого.

Все инструменты имеют финансовую основу, и деньги отнюдь не представляют исключение. При определении финансового инструмента подразумеваются лишь те договоры, в результате которых изменяются финансовые активы, обязательства или капитал.

Дебиторская задолженность является своего рода кредитованием, поэтому к рискам, связанным с оплатой задолженности, относят все риски кредитования. К рискам, связанным с оплатой дебиторской задолженности, относятся [2, с. 188]:

- риск неоплаты, который может возникнуть, к примеру, в случае неоплаты долга при неплатежеспособности должника или при частичном погашении долга в размере установленной квоты удовлетворения кредиторов при банкротстве должника;

- риск, возникающий при продаже дебиторской задолженности, который состоит в возможных отрицательных влияниях на финансовый результат, если дебиторская задолженность продается ниже её балансовой стоимости (например, при факторинге);

- риск изменения валютного курса для дебиторской задолженности, выраженной в иностранной валюте, который оказывает негативное влияние на финансовый результат;

- риск изменения процентной ставки. Если предположить, что согласованные по долговым требованиям процентные ставки, по меньшей мере, покрывают ставку рефинансирования, то повышение ставки ссудного процента также оказывает негативное влияние на финансовый результат.

- риск, связанный с взысканием задолженности, который влечет дополнительные расходы на рассылку напоминаний, судебные издержки и расходы на услуги адвокатов.

Кредиторская задолженность относится к финансовым обязательствам, возникающим в результате договорных отношений и требующим уплаты денежных средств или передачи иных финансовых активов другим хозяйствующим субъектам.

По договорам строительного подряда каждая из сторон выступает и кредитором и должником. Поэтому соблюдение условия паритетности дебиторской и кредиторской задолженности является необходимым условием для поддержания «критического» уровня издержек ликвидности и издержек ликвидации, т.е. выполнения условий оптимальности и опционности финансирования подрядных организаций.

Кредиторские и дебиторские долги, которые не предоставлялись непосредственно хозяйствующему субъекту, а были перекуплены, учитываются как финансовые активы, удерживаемые до погашения, имеющиеся в наличии для продажи или предназначенные для торговли. В этом случае дебиторскую и кредиторскую задолженность следует рассматривать как первичный финансовый инструмент, который может быть базисом для производного инструмента.

В этой связи к построению дискретно-непрерывной модели в отношении финансовых инструментов применим опционный подход, являющийся методологией построения стратегий. Важно отметить, что модели опционности должны содержать показатели состояния на конкретный момент времени, т.е. дискретные величины и одновременно отражать качественную характеристику, меняющуюся во времени, что является характеристикой непрерывности. Следовательно, опционные модели являются дискретно-непрерывными. Модели ценообразования опционов (биноминальная модель Кокса-Росса-Рубинштейна, модель Блэка-Шоулза) применимы ко всем опционным моделям. В их основе лежит формулировка процесса установления цены опциона, в котором актив в любой период времени может двигаться к одной из двух возможных цен.

Построение оптимальной модели имеет двусторонний результат. С одной стороны, результатом является построение модели, которую можно воплотить в прикладное решение финансового менеджмента, имеющее научное и практическое значение для развития финансовых отношений в строительстве. С другой стороны, сформированный алгоритм имеет академическую универсальность как метод оптимизации финансово-кредитного механизма в строительной отрасли, имеющий значение для развития научных принципов и теории финансового менеджмента.

Исходя из изменчивости инвестиционных потребностей рынка, целевую производственную функцию подрядных предприятий можно представить как сочетание опционов на привлечение ресурсов, необходимых для организации производственного процесса. Понятие «опцион» (от лат. optio – выбор, желание, усмотрение) означает право выбора условий сделки, получаемое за определенную плату [5]. Одно из значений, в которых часто применяется термин, следующее: опцион – это разновидность срочной сделки с правом её необязательного исполнения, предоставляемое одной из договаривающихся сторон право выбора способа, формы, объема выполнения принятого ею обязательства или даже отказа от выполнения обязательства при возникновении условий, обусловленных договором. На рынке деривативов обращение опционов обусловлено не только в связи с возможностью проведения спекулятивных операций, но также в целях снижения риска, т.е. в качестве инструмента хеджирования. Необходимо оценивать «опции» на финансирование в опционном пространстве, представляющем собой привычную двумерную плоскость, где в качестве осей координат выбраны «метрики», полностью определяющие ценность опциона.

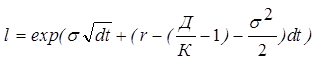

Учитывая, что процесс оценки параметров опционной модели является непрерывным (т.е. изменение цены становится меньше при сокращении временного периода), справедливую стоимость «опции» на привлечение и использование финансовых ресурсов можно определить следующим образом:

, (1)

, (1)

где  - безрисковая ставка, соответствующая периоду

- безрисковая ставка, соответствующая периоду  (в годовом исчислении);

(в годовом исчислении);

- величина дебиторской задолженности (в стоимостном выражении);

- величина дебиторской задолженности (в стоимостном выражении);

- величина кредиторской задолженности (в стоимостном выражении);

- величина кредиторской задолженности (в стоимостном выражении);

- дисперсия натурального логарифма коэффициента

- дисперсия натурального логарифма коэффициента  , показывающего изменение стоимости «опции» на привлечение и использование финансовых ресурсов;

, показывающего изменение стоимости «опции» на привлечение и использование финансовых ресурсов;

- продолжительность срока финансового инструмента (в годовом исчислении);

- продолжительность срока финансового инструмента (в годовом исчислении);

- число периодов в каждом году (или в единице времени).

- число периодов в каждом году (или в единице времени).

Рассматривая предложенную модель в качестве дискретно-непрерывной модели в отношении финансовых инструментов, важно отметить, что величины безрисковой ставки (стоимости привлечения внешних источников), дисперсии, дебиторской и кредиторской задолженности являются дискретными параметрами модели оптимизации, тогда как  - непрерывной переменной состояния.

- непрерывной переменной состояния.

Паритетность финансовых инструментов является показателем, посредством которого осуществляется когнитивная и воздействующая функция. Иначе говоря, соотношение дебиторской и кредиторской задолженностей, с одной стороны, может отразиться на опциях финансирования (объем, качество, сроки привлекаемых финансовых ресурсов), с другой – этот же показатель выражает совокупный результат финансовых решений участников инвестиционно-строительного процесса, т.е. использование. Описанный механизм отражает влияние финансово-кредитного механизма на изменение состояния инвестиционно-строительной сферы, и наоборот, влияние изменения состояния на принимаемые финансовые решения субъектов подрядной деятельности.

Процесс построения модели управления инвестиционно-финансовыми ресурсами подрядного предприятия нацелен на достижение оптимального совокупного результата деятельности субъекта подрядной деятельности, т.е. поиск оптимального решения затрагивает показатели, характеризующие результаты не только финансовой, но и производственной, коммерческой, коммуникативной сфер деятельности строительного предприятия. В таких случаях задача оценки эффективности решается с помощью метода многоцелевой оптимизации, который допускает использование нескольких критериев оптимальности.

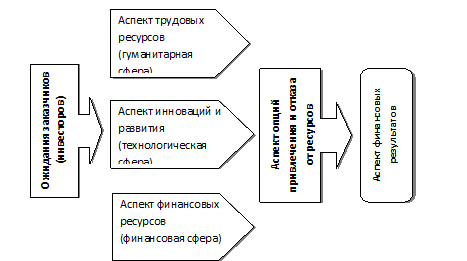

В строительной отрасли принятие решений связано с комбинированием разнообразных ресурсов, источниками которых являются различные аспекты деятельности (рис. 2).

Рис. 2. Взаимосвязь между ключевыми аспектами деятельности подрядных организаций

Конъюнктура строительного рынка подвержена систематическим и системным колебаниям, поэтому среда функционирования строительных предприятий является стохастической. Вероятностный характер по исполнению носят цены на ресурсы и конечную продукцию, степень конкурентоспособности, что в основном влияет на неопределенность финансовых результатов. Следовательно, степень загрузки производственной мощности подрядной организации на некоторый плановый период также является случайной величиной. Целью моделирования является разработка подхода, позволяющего оптимально сочетать ресурсную величину производственного потенциала, учитывая при этом стохастический характер степени использования производственной мощности и эффективность финансово-экономических показателей. Достижение конкурентного превосходства гарантируется посредством сочетания ресурсов, которые сами по себе могут и не быть конкурентно превосходными, но их продукт в определенной комбинации достигает особого эффекта для конкурентных предложений.

В заключении отметим, что в решении задач динамического развития хозяйствующего субъекта (а именно к ним относится построение опционной модели) об субоптимальных решениях говорят как о частичных решениях, построенных для первых этапов, которые не противоречат условию допустимости и с помощью которых удастся достичь оптимальных результатов.

Литература

- Асаул А.Н. Феномен инвестиционно-строительного комплекса или сохраняется строительный комплекс страны в рыночной экономике. Монография, 2001 [Электронный ресурс] / Административно-управленческий портал. URL: http://www.aup.ru/books/m65/1.htm (дата обращения 02.08.2013).

- Бетге Йорг Балансоведение: Пер. с нем./Научный редактор В.Д. Новодворский; вступление А.С. Бакаева; прим. В.А. Верхова. – М.: Изд-во «Бухгалтерский учет», 2000. – 454 с.

- Коласс Б. Управление финансовой деятельностью предприятия. Проблемы, концепции и методы: Учебн. пособие / Пер. с франц. Под ред. проф. Я.В. Соколова. – М.: Финансы, ЮНИТИ, 1997. – 576 с.

- Количественные методы в экономических исследованиях: Учебник для вузов / Под ред. М.В. Грачевой, Л.Н. Фадеевой, Ю.Н. Черемных. – М.: ЮНИТИ-ДАНА, 2004. – 791 с.

- Финансовый словарь / Благодатин А.А., Лозовский Л.Ш., Райзберг Б.А. – М.: ИНФРА-М, 2003. – 378 с.