IMPROVING THE EFFECTIVENESS EVALUATION OF CORPORATE GOVERNANCE IN THE COMPANY

Гильманов А.Р.

Магистрант МАБ, специальность "Менеджмент"

СОВЕРШЕНСТВОВАНИЕ ОЦЕНКИ ЭФФЕКТИВНОСТИ КОРПОРАТИВНОГО УПРАВЛЕНИЯ В КОМПАНИИ

Аннотация

Рекомендации по внедрению методов оценки эффективности корпоративного управления. С целью развития системы корпоративного управления в казахстанских корпорациях.

Ключевые слова: корпоративное управление, оценка корпоративного управления.

Gilmanov A. R.

MA student, MAB

IMPROVING THE EFFECTIVENESS EVALUATION OF CORPORATE GOVERNANCE IN THE COMPANY

Abstract

Recommendations for the introduction of performance evaluation of corporate governance. In order to develop the system of corporate governance in Kazakhstan corporations.

Keywords: corporate governance, corporate governance rating.

Эффективная модель корпоративного управления всегда индивидуализирована и, в основном, зависит от степени развития корпоративных отношений в каждой конкретной корпорации. Мы говорим о корпоративном управлении, которое предполагает механизм корпоративных отношений между субъектами собственности и интересами участников корпоративных отношений.

Эффективность корпоративного управления в краткосрочном периоде измерить достаточно трудно, но на протяжении нескольких лет показатели компаний с надлежащим корпоративным управлением определенной отрасли будут выше, чем у компаний с неудовлетворительным качеством корпоративного управления данной отрасли.

Рассмотрев и решив проблемы связанные с функционированием совета директоров, обратим внимание на особенности вознаграждений менеджеров. А.А. Гонова рассмотрела ряд проблем, связанных с определением размера опционных выплат, то, «насколько тесно связаны изменения курсовой стоимости акций корпораций и качество управления ею» [1, с. 24]. Ответ нашла в том, что повышение стоимости акций может быть результатом общего подъема на фондовом рынке.

Для преодоления проблем, связанных с введением системы опционов, необходимо, чтобы вопросы, связанные с вознаграждением менеджеров компании, взял на себя совет директоров, и в зависимости от участия менеджеров в управленческих решениях, способствующих к повышению стоимости компании, вознаграждал менеджеров. Следствием этого может стать исчезновение агентского конфликта - менеджер будет стремиться к повышению собственного благосостояния через повышение стоимости компании, а значит через удовлетворение требований, собственников.

При явном удовлетворении требований акционеров, субъекты недружественных поглощений откажутся проявлять желание к поглощению компании. Это означает, что организованная эффективная работа корпорации ставит под сомнение возникновения конфликта.

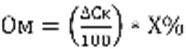

При начислении опционов менеджерам в совете директоров должны просчитать объем выплат. Мы предлагаем способ расчета по формуле[2]:

(1)

(1)

где: Ом - это количество опционов менеджерам;

ΔСк - это разница между стоимостью компании до периода повышения стоимости роста компании (Ск2) и стоимостью компании после ценового роста (Ск1).

ΔСк = Ск2-Ск1, (2)

где: Х% - это количество процентов от разницы стоимости акций.

Это значит, что опционы менеджеров станут равными Х% от разницы стоимости компании. Х% определяет совет директоров, в зависимости от количества собственников компании. Чем больше собственников в компании, тем меньше Х%; чем меньше собственников, тем больше Х%.

Размер опционов менеджеров определяется процентной ставкой от разницы стоимости компании между двумя периодами.

Данную формулу можно использовать, если положительные действия менеджеров не вызывают никаких сомнений. Если действия менеджеров оспаривают значимость в повышении стоимости компании, значит, эта формула применяться не может. Стоимость компании может быть увеличена за счет общего подъема стоимости на фондовом рынке.

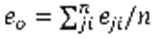

(3)

(3)

где: eji - это результаты компании i-й отрасли в j-м периоде;

е0 - это усредненный показатель по отраслям и периодам.

Если Eji > 1, то компания в целом результативнее других компаний по отрасли. Эффективность компаний с надлежащим корпоративном управлением предлагается также измерить путем отношения результатов компании 1-й отрасли в j-м периоде к усредненным показателям по данной отрасли.

(4)

(4)

где: n - это количество компаний по отрасли.

Для анализа последствий сделок в области различных форм интеграций необходимо проанализировать стоимость акции до и после сделки.

(5)

(5)

где: ΔS - разница стоимости акции до и после интеграции;

S1 - стоимость акции до интеграции;

S2 - стоимость акции после интеграции. Если ΔS > 0, то сделка является эффективной. Если ΔS < 0, то сделка является неэффективной.

Данным методом можно объективно измерить результативность сделки, тем самым проанализировать перспективы инвестиционной привлекательности определенной локальной системы, а также оценить инвестиционную привлекательность в среднестатистическом срезе.

Рейтинговая оценка заключается в определении деструктивных и оптимальных решений, предвзятости органов оперативного и стратегического управления (группы менеджеров и членов совета директоров). Созданная рейтинговая система поможет формировать имидж членов совета директоров, менеджеров для реализации аналогичных стратегий (реструктуризации, слияний и поглощений) в других компаниях.

Аналогичным методом можно рассчитать перспективы инвестиционной, привлекательности определенной локальной системы среди крупных, средних и малых предприятий.

Оценка корпоративного управления происходит путем анализа нескольких элементов корпоративного управления компании. Служба рейтингов корпоративного управления Standard & Poors комплексно оценивает структуру собственности и внешнее влияние на принятие решений в компании, права акционеров и их отношения с финансово заинтересованными лицами, финансовая прозрачность, раскрытие информации и аудит, структура и эффективность совета директоров. Последний является наиболее значимым показателем. Повышение рейтинга корпоративного управления напрямую связано с принципами корпоративного управления, притом не в формальном внедрении, а в их соблюдении.

Для оценки корпоративного управления рекомендуется также оценивать чистую прибыль, направленную на выплату дивидендов акционерам и показатель EBITDA (прибыль до уплаты налогов, процентов и амортизации). В результате члены совета директоров повышают акционерную стоимость компании.

Дивидендная политика является индикатором эффективности и основной частью управления и распределения прибыли в акционерных обществах. Изменение дивидендной; политики расположено прямо пропорционально доверию акционеров, соответственно при улучшении дивидендной политики увеличивается возможность привлечения капитала.

Наряду с оптимизацией дивидендной политики должное внимание необходимо уделять поддержке ликвидности и платежеспособности. Параллельно с совершенствованием дивидендной политики, поддержке ликвидности и платежеспособности необходимо привлекать капитал путем эмиссии ценных бумаг.

Таким образом, мы предложили некоторые предложения для оценки эффективности системы корпоративного управления. На наш взгляд, их внедрение позволит значительно повысить уровень корпоративного управления в казахстанских предприятиях.

Литература

- Гонова А.А. Управление конфликтами в системе корпоративного управления // Теория и практика корпоративного менеджмента: сб. науч. Ст. / Перм. Гос. Ун-т. -Пермь, 2009. - С. 24

- Тепман Л.Н. Корпоративное управление: учеб. пособие для студентов вузов, обучающихся по направлениям экономики и управления / Л.Н. Тепман - М.: Юнити-Дана, 2009. -239 с.