TENDENCIES OF THE RUSSIAN PHARMACEUTICALS MARKET IN MODERN CONDITIONS

TENDENCIES OF THE RUSSIAN PHARMACEUTICALS MARKET IN MODERN CONDITIONS

Abstract

This work attempts to analyse the main tendencies in the pharmaceutical market in Russia on the basis of open-source data over the last few years. Thus, the categories of drugs ranked according to the group of diseases are considered: cardiovascular, hormonal, viral and infectious pathologies. The volumes and growth dynamics of drug sales are analysed. Probable cause-effect relationships were analysed, using data on the possible carcinogenicity of some drugs and statistics on the causes of death from cancer. As a result, the findings can be effectively used in various sectors, from building future strategies in healthcare and health insurance as part of the national project "Healthcare", to creating development plans for specific pharmaceutical businesses with a visionary approach in setting objectives for research centres and production facilities.

1. Введение

Фармацевтический рынок является сложной, наукоемкой структурой, тесно связанной с главным ресурсом – здоровьем людей, и, как следствие, – со здоровье-сберегательными стратегиями для трудоспособных кадровых ресурсов в контексте экономики и населения страны в целом. По отчетам объем мирового рынка фармацевтической продукции за 2021 год превысил 1,42 трлн. дол., что составляет более 109,3 трлн. руб. . В России аналогичный показатель в 2021 году составил 2295 млрд руб. из которых 1166 млрд. руб. пришлось на долю коммерческого сектора , включающего в себя аптечные продажи лекарственных препаратов (ЛП). Анализ тенденций на рынке коммерческих препаратов представляет большой интерес. Однако в подавляющем большинстве работ рассматриваются периоды, ограниченные длительностью от года до трех лет , , , . Отметим, что учёт отдалённых последствий препаратов, а также их оборота в свободном доступе могут быть полезны при прогнозировании всплеска некоторых заболеваний или частоты обращений к профильным специалистам. Данный аспект может быть использован при выстраивании эффективной системы клинико-статистических групп (КСГ) здравоохранения.

2. Постановка задачи и методы исследования

Используя данные из открытых источников (в основном аналитические отчеты DSM Group 2013-2022 годов), рассмотрены основные тенденции фармацевтического рынка России. Анализ производился с помощью построения кумулятивной диаграммы объема коммерческого рынка по всем препаратам в целом, а также объема ранжированных по международной системе классификации лекарственных средств: Анатомо-терапевтическо-химическая классификация (АТХ): сердечно-сосудистые препараты – группа C, противоопухолевые препараты и иммуномодуляторы – L, противомикробные препараты для системного использования – J. Для наглядности представления данных был использован графический метод.

3. Основные тенденции

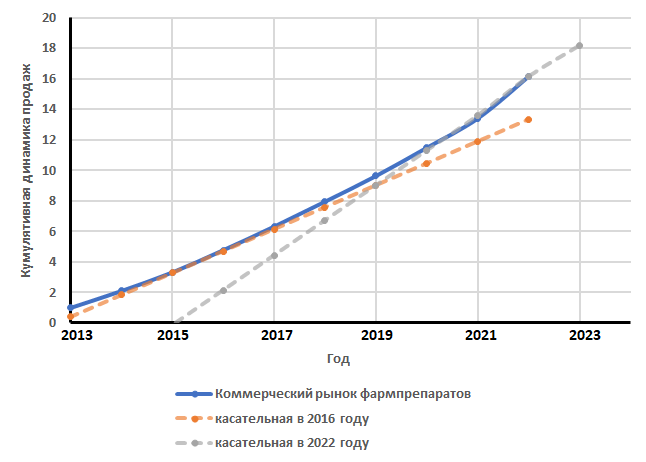

Рисунок 1 - Тенденции коммерческого рынка

Примечание: составлено автором на основе данных DSM group [2]

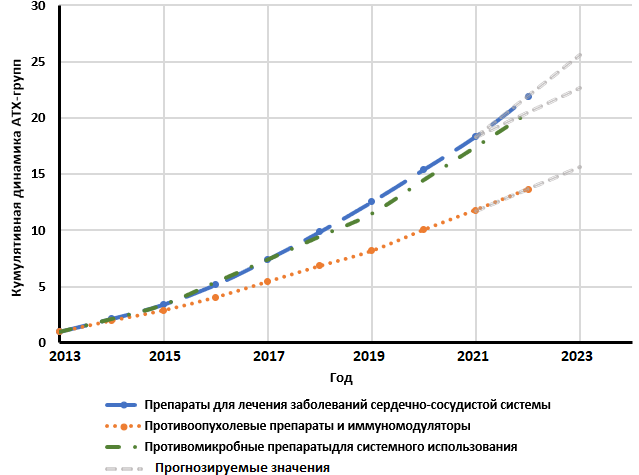

Рисунок 2 - Тенденции объема продаж по классификации АТХ

Примечание: составлено автором на основе данных DSM group [2]

где t – номер года; N(t) – функция динамики продаж; a, b, c – константы. Коэффициенты аппроксимирующей функции принимают следующие значения для вышеупомянутых функций: для функции, описывающей:

динамику общего объема продаж (a=0,0711; b=1,0101; c=1,0409);

динамику группы C (a=0,1416; b= 1,0647; c=0,886);

динамику группы L (a=0,0634; b= 0,8338; c=1,0284);

динамику группа J (a=0,1197; b= 1,0902; c=0,9515).

При помощи данного выражения и его производной были изучены показатели роста функции, построены касательные в каждом году. Были выявлены похожие тенденции, характеризующие интенсивный рост в млрд. руб. Аналогичной тенденции следуют объемы фармпрепаратов в упаковках. Для примера 2016 год, где объем коммерческого рынка накопительно составляет 2909 млрд. руб., с помощью касательной в этом году построен прогноз на 2017 год объем будет равен 3744,22 млрд. руб. против фактического 3850,8 млрд. руб., погрешность составила 2,8%. Из них сердечно-сосудистые препараты составляли 292,991 млрд. руб., по прогнозу в 2017 значение составит 412,467 млрд. руб., против фактических 419,591 млрд. руб., с погрешностью 1,7%.

4. Тенденции рынка по отдельным лекарственным препаратам

Был рассмотрен топ-20 продаваемых ЛП с разбивкой на сердечно-сосудистые, противоопухолевые препараты и противомикробные (табл.1). Вследствие того, что как по данным Росстат, так и более того по данным ВОЗ, статистика по причинам смертности в России и всего мира коррелирует по данным группам заболеваний, где они занимают лидирующие позиции. Таким образом, сердечно-сосудистые, противоопухолевые и противомикробные препараты выделены в следствие сильного влияния на смертность населения .

Таблица 1 - Динамика топ-20 продаваемых лекарственных препаратов, ранжированных по классификации AТХ

АТХ классификация | Сердечно-сосудистые (С) | Противовирусные (J) | Жаропонижающие |

2020 | Ксарелто, Детралекс, Мексидол, Конкор, Кардиомагнил, Лориста, Лозап, Эликвис | Арбидол, Ингавирин, Кагоцел, Бронхомунал-Амоксиклав, АЦЦ | Нурофен, Пенталгин |

2021 | Ксарелто, Детралекс, Мексидол, Конкор, Кардиомагнил, Лориста, Эликвис | Аридол, Ингавирин, Амоксиклав | Нурофен, Пенталгин, Нимесил |

2022 | Ксарелто, Детралекс, Мексидол, Конкор, Кардиомагнил, Лориста, Эликвис | Арбидол, Ингавирин | Нурофен, Пенталгин, Нимесил |

Примечание: составлено автором на основе данных DSM group [2]

При оценке данных было выявлено, что за последние десять лет самыми крупными по денежному объему продаваемых препаратов оказались лекарства, предназначенные для лечения проблем, связанных с ЖКТ, далее для сердечно-сосудистой и респираторной систем. Однако, несмотря на лидирующие позиции препаратов для ЖКТ, их практически нет в списке топ-20 продаваемых, единственным исключением является «Линекс». С другой стороны, ежегодно более 5 препаратов для лечения сердечно-сосудистой системы находились в списке, а начиная с 2016 года их доля выросла практически до 50%, при этом 7-8 препаратов занимали и занимают лидирующие позиции по стоимостному объему.

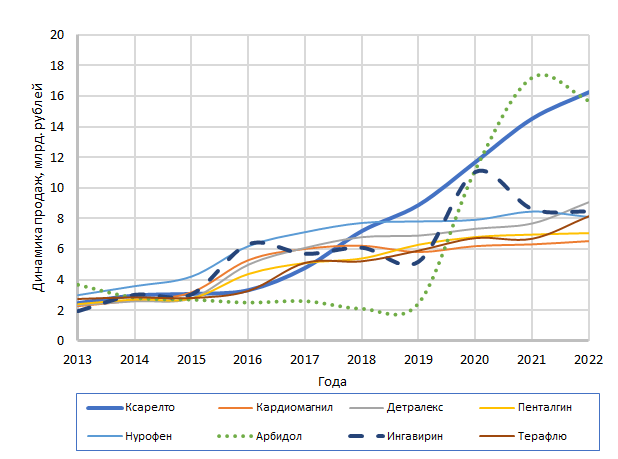

Сердечно-сосудистые препараты «Ксарелто», «Кардиомагнил», «Детралекс», противовирусные и противопростудные препараты «Арбидол», «Ингавирин», «Терафлю» и жаропонижающие препараты «Пенталгин» и «Нурофен» из года в год присутствовали в списке самых продаваемых. Из указанного тренда существенно выбиваются в позитивную сторону только 3 препарата, попавших в рассматриваемую статистику: «Ксарелто», «Арбидол» и «Ингавирн» (рис.3). Рынок данных препаратов колеблется. Причины резкого изменения динамики разные:

· Увеличение спроса в период пандемии. Рост объема продаж в 2019 – 2020 г. можно объяснить возраставшим спросом на противовирусные препараты в период пандемии.

· Методические рекомендации Минздрава РФ. В середине 2020 года Министерство здравоохранения РФ опубликовало временные методические рекомендации по профилактике, диагностике и лечению новой коронавирусной инфекции (COVID-19), где был указан «Арбидол» и упомянуто отсутствие доказательств эффективности и безопасности его действующего вещества. «Умифеновир» применяется у пациентов с COVID-19, однако отсутствуют доказательства его эффективности и безопасности» , .

· Рекламное продвижение продукции.

Рисунок 3 - Динамика роста объема продаж отдельных препаратов в ценовом выражении

Примечание: составлено автором на основе данных DSM group [2]

5. Заключение

При помощи анализа динамики продаж различных препаратов и коммерческого рынка построены прогнозы объема продаж на 2023 год (с учетом того, что доля коммерческого рынка в среднем составляет 57% от всего рынка фармацевтической продукции): общий объем фармацевтического рынка – 2,447 трлн. рублей; по классификации ATХ: (C) – 204,961 млрд. рублей; (L) – 38,387 млрд. рублей; (J) – 115,88 млрд. рублей. Полученные прогнозные данные совпадают с оценками . В работе наглядно показано, что на объем продаж препаратов существенно влияют не только вспышки заболеваний и востребованность, но и рекламные кампании, и возможно, административный ресурс .