ON THE FACTORS OF THE CRISIS EVOLUTION OF THE RUSSIAN CURRENCY MARKET

DOI: https://doi.org/10.23670/IRJ.2022.118.4.129

О ФАКТОРАХ КРИЗИСНОЙ ЭВОЛЮЦИИ РОССИЙСКОГО ВАЛЮТНОГО РЫНКА

Научная статья

Московский Международный Университет, Москва, Россия

* Корреспондирующий автор (avakurin[at]yandex.ru)

Аннотация

Предметом исследования является эволюция валютного рынка в постсоветский период. Цель исследования выявить роль и влияние долгосрочных факторов, обуславливающих структурные причины периодически возникающих валютных кризисов. В качестве долгосрочных факторов оценивается влияние таких факторов, как усиление сырьевой структуры экономики, изменения стоимости и структуры экспорта, динамика оттоков капитала. Для анализа привлекались данные по долгосрочной динамике курса рубля, соотношений номинального и реального валютных курсов, данные платежного баланса и оттока капиталов. Основной вывод-введение плавающего курса рубля и других элементов валютного механизма способствовали среднесрочной адаптации валютного рынка, но не устранили влияния долгосрочных, структурных факторов.

Ключевые слова: валютный рынок, долгосрочные тенденции валютного курса, структурные факторы валютного рынка, номинальный и реальный валютный курс, структурные факторы валютного курса, валютные кризисы.

ON THE FACTORS OF THE CRISIS EVOLUTION OF THE RUSSIAN CURRENCY MARKET

Research article

Vakurin A.V.*

Moscow International University, Moscow, Russia

* Corresponding author (avakurin[at]yandex.ru)

Abstract

The subject of the study is the evolution of the foreign exchange market in the post-Soviet period. The purpose of the study is to identify the role and influence of long-term factors that determine the structural causes of recurrent currency crises. As long-term factors, the study assesses the influence of factors such as the strengthening of the raw material structure of the economy, changes in the value and structure of exports, the dynamics of capital outflows. The analysis involved data on the long-term dynamics of the ruble exchange rate, the ratio of nominal and real exchange rates, data on the balance of payments and capital outflow. The main conclusion of the research is that the introduction of a floating ruble exchange rate and other elements of the currency mechanism contributed to the medium-term adaptation of the foreign exchange market; however, it did not eliminate the influence of long-term, structural factors.

Keywords: foreign exchange market, long-term exchange rate trends, structural factors of the foreign exchange market, nominal and real exchange rates, structural factors of the exchange rate, currency crises.

Введение

Российскому валютному рынку 30 с небольшим лет. Его формирование отмечено как общим кризисом экономики, связанным с рыночными реформами начала 90-х, так и собственно, с кризисом прежней советской денежной системы и становлением на ее обломках российского валютного рынка. В 1991 г. резервы ЦБ РФ хранились на счетах во Внешторгбанке, Международном Московском банке (Лондон), ЦБ России не имел прямого выхода на внешние рынки из-за технических ограничений и отсутствия квалифицированных кадров.

Последующая эволюция российского валютного рынка показала, что у нее есть как общие черты с валютными рынками развивающихся стран и стран с переходной экономикой, так и отличия. На целый ряд общих и отличительных черт указано в целом ряде работ [1], [2], [3]. Проблема заключается в том, в какой степени эти отличия носят долговременный, устойчивый характер, определяющий ее последующие структурные изменения, насколько эффективны меры экономической политики по ее регулированию, как это влияет на экономический рост и другие макроэкономические параметры.

В экономической литературе по данной проблеме основное внимание уделено таким аспектам, как сравнительный анализ динамики и структуры валютных кризисов по странам и группам стран, движущих факторов кризисов, оценка характера и глубины кризисов по различным параметрам. С помощью моделирования удалось подтвердить ряд причин и общие структурные закономерности валютных кризисов в различных странах, в разные периоды. Их обзор и классификация подходов и моделей представлены, в частности, в следующих работах [4], [5].

Вместе с тем характер, масштабы, специфика российских особенностей требует дополнительного исследования с учетом не только собственно лишь валютного рынка и его параметров, таких как режим валютного курса, платежный баланс, валютные резервы, валютные интервенции, валютное замещение, трансграничные потоки капиталов, но и взаимосвязанных с валютным рынком экономических и социальных сегментов и институтов, в том числе таких как темпы экономического роста, структура производства, уровни занятости и доходов, денежные феномены, уровень социального неравенства. Как заметил Дэни Родрик, выдвигая концепцию теории среднего уровня, как промежуточного уровня экономического знания между базовой теорией и моделями: «Модели хорошо описывают отдельные явления, но не всегда с их помощью можно выстроить связи между ними и реальным миром» [6].

Модели валютных рынков разрабатывались на основании устоявшихся рыночных институтов, обоснованных устоявшимися в повседневной и академической среде ценностями неоклассической идеологии и повседневными практиками. Наоборот, высокая трехзначная российская инфляция начала 90-х отражала иную практику, и помимо прочего, отражала институциональные ограничения, выражавшиеся в поведении и массовых представлениях о реалиях денежного рынка.

Основные результаты

Ключевой особенностью валютного рынка являлось доминирование долгосрочных структурных факторов его формирования и эволюции, на которые накладывались внешним образом процедуры его реформирования, отражавшие потребности текущей адаптации российской экономики к внешним шокам. Так, исследования МВФ платежных балансов ряда сравнимых стран за 1986-2012 гг. подтвердили, что курс рубля был занижен по сравнению с «нормой» для стран с аналогичным уровнем развития, такими как Корея, Малайзия, Индонезия, Китай, на 7 % [7]. Это означает, что ослабление рубля – это не вопрос субъективного выбора, а объективный процесс, он отражал состояние платежного баланса в условиях низких темпов экономического роста на всем протяжении периода 80-90-х и начала 2000 - гг. Рост ВВП в 2001-2007 гг., эпизод, отражавший зависимость курса от динамики мирового сырьевого цикла, показывал влияние на экономику внешних конъюнктурных факторов на сырьевых рынках. Структурный фактор, скрытая неустойчивость денежной единицы, как основы советской денежной системы, стала явной с легализацией свободы цен в 1992 г., далее это проявилось в сверхвысокой инфляции, при этом мерилом ценности оставался рубль. И еще не было массового осознания изменившейся денежной системы, понимания ее зависимости от внешних факторов. Далее, пережитые в 90-е потрясения, обвальное падение валютного курса рубля, кризис 1998 и последующий 4-кратный рост долларового курса привели к осознанию долларовой базы рублевой стоимости, что нашло выражение в массовой долларизации, составившего около 50 % денежной массы, измеряемой агрегатом М1, а на уровне Центробанка - в установлении долларового паритета и далее стоимости бивалютной корзины.

И лишь на этапе 2014-2021 гг. введенный режима таргетирования инфляции выводил на траекторию решения глубинных проблем долгосрочных структурных изменений, носящих адаптационный характер.

Еще одной особенностью российского валютного рынка была та, что он с момента своего возникновения был встроенным элементом финансовой системы. На это обратил внимание в своей работе Я.М. Миркин, когда видел в этом «экономический смысл разрыва в динамике реального и номинального эффективного валютного курса в 1990 – 2008 гг.» [8]. Другими словами, это означало трансплантацию экономического института валютного рынка в хозяйственный механизм страны вместе с введением внутренней конвертируемости рубля. Он был установлен до введения внешней конвертируемости, и этот процесс начался вместе с ликвидацией государственной монополии на внешнеэкономическую деятельность, либерализацией внешней торговли и открытием рынков в конце 1991-начале 1992 г. [9]. Опережающий внешнюю конвертируемость спрос на институты валютного рынка сформировался в 1985-1990 гг., в ходе введения множественности валютных курсов, когда на фоне нараставшего бюджетного кризиса и внешнего госдолга добывающие предприятия сырьевых министерств стремились выйти на внешние рынки, на фоне огромной разницы внутренних и внешних цен.

К тому же, теневая приватизация так называемых спецбанков государственными предприятиями, для получения кредитования предприятий за счет бюджетных кредитов создавала канал вывода капиталов, который затем был легализован в 90-е годы. Валютный рынок стал в долгосрочном аспекте ведущим сегментом финансового рынка. Эта роль закрепилась далее в механизме получения административной ренты в силу узости финансового рынка и наличия привилегий «карманных» банков. Элементом механизма присвоения сырьевой ренты валютный рынок стал, начиная с середины 90-х в процессе утверждения доминирующего положения компаний топливно-энергетического сектора в структуре экономики, в политико-хозяйственном механизме и на финансовом рынке. Уже тогда отток капитал создавал проблемы для платежного баланса, только по официальным данным 1988-1995 гг. он составил 250-285 млрд. долл. [10].

Складывалось рентоориентированное поведение предприятий финансово-промышленных групп, осуществлявших затем в 90-е годы «захват государства», активизировавшего перераспределительные процессы и закреплявшие структурные сдвиги с целью первоочередной интеграции в мировую экономику. Это делало валютный рынок ключевым звеном макроэкономической политики.

В то же время, с другой стороны, предложение на рынке институтов модельного варианта валютного рынка шло со стороны МВФ и других международных организаций, уже опробовавших Вашингтонский консенсус на странах Латинской Америки в 80-е годы. Шоковый характер имплантации валютного рынка не мог не деформировать внедряемый идеальный тип либерального валютного рынка с его плавающим курсом и требованием бездефицитного бюджета. Только в 1999 г. после провала антикризисных рекомендаций в странах юго-восточной Азии МВФ в результате критики скорректировал свою модель в соответствии с градуалистскими рецептами.

Отсутствие валютных резервов, дефицит, инфляция, 40-процентное падение ВВП, неплатежи – преобладающий фон 1991-1998 гг. развития валютного рынка. Вопреки послевоенному опыту европейских стран введение внутренней конвертируемости рубля прежде достижения устойчивости внешней конвертируемости не могло не привести к параличу валютного рынка уже в ходе валютного кризиса 1994 г., в силу высокой инфляции и низкой ликвидности банковского сектора. Эти ограничения были частично сняты вводом режима валютного коридора, внедрением правил валютного контроля и валютных ограничений. Тем не менее, и после введения норм контроля их беспорядочное исполнение и отсутствие внедренных банковских стандартов привели к низкой капитализации чрезвычайно большого числа банков (свыше 2000 тыс.), что стало очевидным детонатором банковского кризиса 1995 г.

Характерной долгосрочной, структурной характеристикой валютного рынка России было формирование и последующее функционирование биржевого сегмента. Сначала это было вызвано относительной неразвитостью корреспондентских отношений между банками и отсутствием должного доверия между ними. Биржевой валютный рынок, как сегмент валютного рынка России, занимал около 50 % всего объема сделок, и, хотя затем к 1997 его доля снизилась до 1%, его роль возрастала всякий раз после наступления очередного валютного кризиса, Затем стала очевидной его роль в достижения требуемого уровня прозрачности совершаемых сделок и определения рыночного курса. Интервенции БР на протяжении 90-2010 гг., осуществляемые через валютную биржу, были не только регулятором валютного курса, но влияли на весь финансовый рынок, и на реальную денежную массу, которая в 90-х сжималась, оказываясь фактором падения ВВП, а в 2000-х росла, обеспечивая рост экономической активности и ВВП.

В 90-е валютные биржи выполняли посреднические функции в качестве торговых площадок. Биржа, не являясь партнером по совершаемым сделкам, выступала как гарант расчетов между банками - участниками рынка.

Роль бирж определялась тем, что они обслуживали, в основном, расчеты, связанные с внешнеторговыми сделками, с обеспечением торговли наличной валютой. Срочный сегмент появился позднее, с открытием рынка ГКО и требованием Центробанка к нерезидентам хеджировать валютные риски по биржевому курсу. Тем самым ЦБ взял на себя ответственность по поддержанию валютного курса рубля. Отказ после 1998 г. в судебных инстанциях от поддержки их исполнения перед инвесторами стал показателем институциональных ограничений рынка.

Основным инструментом макроэкономической стабилизации был фиксированный обменный курс рубля посредством наклонного коридора с 1995 г., а затем с 2005 г., рублевой стоимости бивалютной корзины. Это давало возможность банкам занимать доллары на международном рынке, а также одалживать правительству рублевые займы. Валютный рынок играл центральную роль для реального сектора, так как важнейшим работающим механизмом денежной трансмиссии оставался курсовой канал, связанный с притоком в страну денег на счета предприятий-экспортеров и их продажей, в первую очередь обязательной части, на внутреннем валютном рынке. Но выполнение требования МВФ низкой инфляции и бездефицитного бюджета, как условия получения очередного валютного транша, вынуждало к проведению дефляционной политики ограничения денежной массы, что и спровоцировало наступление валютного кризиса 1998 г.

Долговой, банковский и валютный кризисы 1998 г. стали естественным результатом ряда внешних и внутренних факторов, выразившихся в итоге во влиянии противоречивой фискальной и денежно-кредитно-политике. Дефолт по валютным обязательствам банков показал уязвимость банковского сектора перед внешним финансированием, неэффективность банковской системы, а также институциональной среды [11]. (Коэн Шорс, Ксения Юдаева)

Кризис 1998 года, инициированный падением цен на нефть и оттоком капитала вследствие мирового финансового кризиса, зародившегося в 1997 году в странах Юго-восточной Азии, съедал тающие резервы Центробанка, который был вынужден поддерживать фиксированный курс и одновременно рынок государственного долга на фоне падающих цены на нефть на мировых рынках. Валютные резервы стали истощаться под влиянием сокращения валютной выручки экспортеров нефти.

Последующая 4-кратная девальвация 1998-1999 гг., по итогам финансового кризиса, создала предпосылки к началу экономического роста и позволила укрепиться новым финансовым институтам. Девальвация способствовала притоку дополнительной ликвидности в экономику. Дефолт по долговым обязательствам государства способствовал оздоровлению банковской системы после того, как больше половины банков из числа 20 крупнейших, оказались неплатежеспособными, поскольку государственные ценные бумаги были одними из главных их активов.

В последующем в условиях положительных значений сальдо текущего счета, которое выросло с 1% ВВП в 2001до 15% в 2008 реальный курс рубля к доллару после падения в 1998 г., имел устойчивую тенденцию к снижению за исключением кризисных спадов в 2009 и 2014-2015 гг.

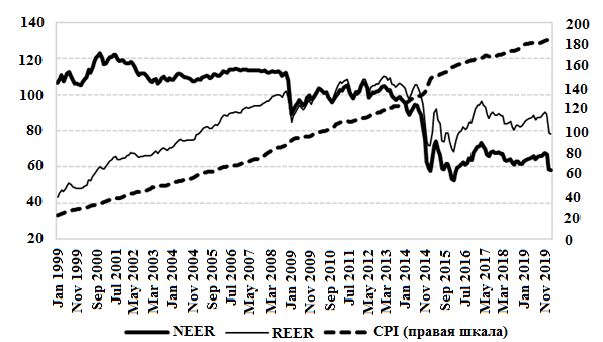

На графике (см. рисунок 1), построенном на анализе изменения реального и номинального валютных курсов, четко выделяются три периода эволюции валютного рынка, где переход от одного к другому периоду, в основном, был связан с внешними шоками, сменой режимов валютного курса, а также с возрастающим влиянием политики БР, сумевшего на третьем этапе перейти к таргетированию инфляции, хотя это и не смогло избавить рынок от влияния внешних факторов и в определенной степени усилило их в соответствии с ростом влияния финанциализации глобальной экономики [12]. Рост курса в 2002-2007 гг. привел к формированию финансовых ресурсов, которые оказали противоречивое влияние. Они стимулировали потребительский характер экономического роста в ущерб инвестиционному, что нашло отражение и в изменении структуры импорта в пользу увеличения потребительских товаров, и уменьшения доли инвестиционных товаров. В структуре экспорта увеличилась доля сырьевых отраслей в ущерб экспорту машин и оборудования.

Рис. 1 – Изменение реального и номинального валютных курсов. Приведено по данным [13].

Приток валюты от повышения цен на нефть на фоне открытости рынка капиталов компенсировался стерилизационной политикой Центробанка в 2002 – 2008 гг. по разным, экспертным оценкам достигавшей от 20 до 50 % денежной массы, что существенно повлияло на рост внутренней ликвидности и стало помимо прочего фактором быстрых темпов экономического роста. Таким образом, высокая инфляция в период 2004-2008 гг. не помешала накачке сферы реальной экономки ликвидностью на фоне огромных поступлений от нефтегазового экспорта.

Рост, более чем на 50%, реального курса рубля, усиливал негативное давление на отрасли, конкурирующие с импортом, которое продолжалось, начиная с 2004 по 2014 год, это – промышленность, сельское хозяйство и др., но, с другой стороны, стимулировал инвестиции в экспортоориентированные предприятия сырьевого сектора экономики.

Тенденция длительного повышения реального курса отражала ухудшение условий российского экспорта в долларовом измерении. Индекс реального, эффективного валютного курса – основной индикатор конкурентоспособности экономики страны на мировом рынке, – имел тенденцию к повышению. Реальный эффективный курс рубля с учетом накопленной инфляции даже после девальваций 2008 и 2014 – 2016 гг. находился на отметках весны 1998 г, т.е. накануне дефолта и коллапса рынка. Нефтедоллары и спекулятивный капитал делали рубль дорогим, обрекающим экономику на продолжение сырьевой специализации. С 2000 года внутренняя инфляция, обгоняя девальвацию рубля, приводила к его реальному укреплению. Несмотря на стерилизацию части рублевой эмиссии, поступающей в экономику в результате покупки валюты ЦБ РФ и пополнения Стабилизационного фонда Минфином, инфляция в России все равно оставалась высокой, и реальный курс рубля возрастал. Так, с января 1999 по ноябрь 2008 г. реальный эффективный курс рубля увеличился практически в 2,2 раза. Но тем не менее темпы денежной массы превышали темпы роста цен, так что и после этого денежная масса в реальном выражении росла, что обеспечивало высокие темпы роста ВВП.

Во внешнеэкономическом сегменте рост внутренней инфляции за период 2000-2013 годы на 400% в условиях стабильного курса привел к росту долларовых затрат на производство в 4 раза за небольшим минусом на внутреннюю инфляцию доллара в США. Это означало снижение конкурентоспособности национальной экономики по сравнению с мировой почти в 4 раза, показывало закрепление ее сырьевой ориентации и низкую диверсификацию.

В существенных чертах российская модель финансово зависимого от внешних факторов валютного рынка подошла к кризисному этапу 2014-2015 гг. как в целом соответствующая и способствующая интеграции сырьевой экономики в мировую экономику. Долгосрочным фактором уязвимости структуры экспорта было постоянно нараставшая еще с конца 80-х гг. доля сырья. Как подтверждает мировая практика, если доля сырья в структуре экспорта превышает 50 %, то вероятность существенного изменения стоимости вырастает 2 раза по сравнению с другими странами. Введение плавающего курса и бюджетного правила частично купирует последствия этой проблемы, так как позволяет разорвать непосредственную связь между экспортной выручкой и объемом валютной ликвидности на внутреннем валютном рынке, но не снимает проблему в целом.

Эта модель складывалась в условиях спекулятивной модели финансового рынка, неспособного обеспечить потребности бизнеса в капитале, и чрезмерного для него веса крупных компаний, включая государственные. Российский финансовый рынок продолжал оставаться недостаточно глубоким для полноценного обслуживания рынка капиталов и удовлетворения потребностей экономики, особенно крупных национальных заемщиков. Так, например, по такому критерию, как сумма банковских кредитов частному сектору экономики к ВВП, Россия отстает от большинства развитых стран – 59 % против 160 % в странах ОЭСР, 95 % в еврозоне в 2020 году, – но сравнима с отдельными развивающимися странами. Например, в Бразилии - 70, %, в Индии – 55 %. Также и по критерию отношения объема облигаций нефинансовых организаций к ВВП Россия находится ниже уровня стран ОЭСР: 8 % против 24 % по итогам 2020 года, или Китая – 31 %, при этом на одном уровне по этому критерию с Бразилией – 7%.

До 2014 г. модель характеризовалась сочетанием закрепленного обменного курса, ориентированная на рублевую стоимость бивалютной корзины в пределах операционного коридора, границы которого сдвигались Центробанком, а также на свободную трансграничную мобильность капитала и высокую доходность финансовых активов и недвижимости внутри страны. Такая модель уязвима для финансовых кризисов, возникающих при реализации риска suddenstop, то есть, внезапной приостановки поступления капиталов из-за рубежа, под влиянием, как это случилось, шокового падения цен на нефть в 2008 или 2014 г.

После 2009 г. основные риски остались. Подготовка к антиинфляционному таргетированию и непосредственно переход к нему в 2014 г на фоне стабилизации цен на нефть и запуска программ количественного смягчения не привели, тем не менее, к снижению вывода капитала. Высокий реальный курс и высокие процентные ставки делали выгодным отток отечественного капитала и приток капитала спекулятивного. Наблюдалось снижение притока экспортных доходов. И это не могло не сказаться на притоке ликвидности в реальный сектор экономики и затухании темпов экономического роста после 2012 г. Самым доходным предприятием в экономике становилась ММВБ.

Девальвация рубля начала 2009 года, имевшая своей целью снять давление на рубль в условиях сокращения положительного сальдо платежного баланса, сопровождалась далее изъятием в ходе валютных интервенций рублей из оборота на сумму 5 трлн. Рублевая денежная масса в сумме сократилась на 20 % даже после сглаживающих мер правительства. Это привело к падению ВВП на 8 %, намного более глубокому, чем в большинстве других стран мира.

Для подавления инфляционного влияния девальвации Центробанк избрал политику ограничения роста реальной денежной массы, что повлекло дальнейшее сжатие экономики. Начиная с 2011 г., темпы ее роста уменьшались: 31% в 2010 г., 22% в 2011 г.; далее, 12% в 2012 г., и только 7% в годовом выражении в 2013 году. Темпы роста корпоративного кредитования строго следовали за этой динамикой и последовательно снижались, а значит, снижались и темпы роста ВВП. Вместе с тем, для российской инфляции очень существенными факторами являлись рост тарифов естественных монополий, не подконтрольных Банку России и отток капитала по всем легальным и нелегальным каналам.

По расчетам С. Глазьева дефицит денежной массы в 2015 г. достигал 8 – 9 трлн. рублей или 12% ВВП. С учетом этого такими же ожидались и потери ВВП за 2015 – 2016 гг. [14].

Период 2008 – 2014 годов заканчивается валютным кризисом, который завершил вползание экономики в стагнационный режим через постепенное снижение темпов роста ВВП с 2013 г. В основе валютного кризиса декабря 2014 г. помимо падения нефтяных цен лежала перегруженность российских банков и корпораций, по преимуществу, находящихся под госконтролем, внешним долгом, скрытым до поры укреплением рубля.

И при сокращении инфляции усиление сырьевой направленности экономики и сокращения сальдо текущего счета приводило к дисбалансу российской финансовой системы, который инициировал наступление кризиса при возникновение внешних шоков. Высокий валютный долг банков и манипуляции с валютной выручкой от экспортных операций мажоров инициировали глубокое падение валютного курса в 2014 г., усиленное украинскими событиями.

В результате сверхбыстрого роста 2001-2009 гг. с учетом итогов трансформационного спада 90-х гг. сложилась долговременная институциональная структура российского бизнеса, которую и обслуживал валютный рынок после слома валютного контроля в 2007 г., отмены ограничений на трансграничное движение капитала и др. По данным журнала «Эксперт», из 50 крупнейших российских компаний с совокупной выручкой 16 трлн. рублей, принадлежащих частному капиталу и не являющихся дочерними структурами иностранных корпораций, 46% или 23 компании, зарегистрированы за рубежом, либо имеют зарубежную управляющую компанию. Управление российским бизнесом этих компаний, как и целого ряда других, менее значимых, заточено на вывод капиталов из страны через целое множество постоянно обновляющихся схем, разработка которых идет на шаг впереди в сравнении с внесением поправок в законы государства по противодействию им или их пресечению.

Теневая составляющая оттока капитала создает риски их конфискации в случае возникновения кризисных явлений в Евросоюзе, как это подтвердилось уже в ходе дефолта Кипрских банков по еврооблигационным займам и последующих санкций 2014 г. Как подчеркивал Михаил Матовников в журнале «Банковское обозрение»: «существует один единственный сектор — корпоративный (в терминологии платежного баланса — это «прочие сектора»), который каждый год генерирует большой отток капитала. Причем нужно отметить, что этот отток капитала почти не зависит от положения дел в экономике, он велик и в 2008 году, и в 2011 году и составляет ежегодно порядка 50 млрд долларов [15].

Отток капитала – это часть сложившейся финансовой структуры. Начиная с 1990 г., отток капитала сопровождал всю пореформенную экономическую историю России. Исключение - 2006-2007 гг., когда приток был связан с наступлением американского кризиса субстандартных кредитов. Пики оттока капитала приходились как раз на предкризисные периоды российской экономики, то есть на периоды 1994-1995, 1999, вторая половина 2008 г. – 2009 г. и 2013-2015, 2019-2020 гг.

Таблица 1 – Отток капитала из России по годам: 1994 – 2022

| год | млрд. USD | год | млрд. USD |

| 1994 | 19,6 | 2009 | 152,1 |

| 1995 | 23,1 | 2010 | 57,1 |

| 1996 | 13,6 | 2011 | 18,5 |

| 1997 | 7,0 | 2012 | 24,1 |

| 1998 | 0,3 | 2013 | 65,5 |

| 1999 | 8,6 | 2014 | 22,6 |

| 2000 | 0,3 | 2015 | 50,4 |

| 2001 | 133,6 | 2016 | 72,0 |

| 2002 | 57,5 | 2017 | 12,8 |

| 2003 | 30,8 | 2018 | 19,6 |

| 2004 | 81,4 | 2019 | 23,1 |

| 2005 | 53,9 | 2020 | 13,6 |

| 2008 | 60,3 | 2021 | 7,0 |

Примечание: составлено по данным ЦБ

Причина оттока капиталов – не слабый инвестиционный климат, поскольку иностранные инвестиции (не отечественные - под оффшорным мундиром), хотя и медленно, но росли; не налоговая оптимизация, (уровень налоговой нагрузки примерно одинаковый, если даже не выше по сравнению с рядом западных стран); причина – обеспечение сокрытия бенефициаров теневого оттока капиталов, который по статистике платежного баланса проходит как пропуски и ошибки. Они представлены одним процентом физических лиц, которые контролируют около 67 % всех финансовых активов. Материальная основа оттока – по большей части коррупционные доходы слоя чиновников и менеджеров крупнейших компаний и госкорпораций, инструмент оттока - фирмы-однодневки, формальная предпосылка – прекращение скупки валюты Центробанком для поддержания курса рубля [16]. Гораздо больше материального ущерба такая практика наносит системе денежно-кредитного и внешнеэкономического регулирования.

В период каждого обострения валютного кризиса масштабы оттока капитала резко возрастают.

В течение кризиса 2014 гг. также сохранялся высокий уровень оттока капитала. Чистый вывоз финансовых ресурсов из российской экономики возрос с 25,7 млрд. долл. в 2012 г. до 45 млрд. долл. в 2013 году и до 84 млрд. долл. в 2021 г. Россия, единственная из крупных развивающихся экономик, осталась чистым кредитором остального мира [17]. Это повышало риски инвестирования в экономику и финансовые активы российского фондового рынка. С 2014 г. по 2020 гг. динамика объемов оттока капитала не уменьшалась на фоне высокой волатильности валютного курса, это согласуется с дилеммой Э. Рей, согласно которой в условиях цикла глобального финансового рынка, независимая денежно-кредитная политика невозможна, если нет ограничений на движение капитала [18].

Заключение

30-летний период эволюции российского валютного рынка подтверждает преобладание влияния негативные последствий свободы движения капитала над положительными. Отток капитала влечет исчезновение ликвидности, рост стоимости заимствований и обслуживания долга, снижение стоимости активов, увеличение финансовых рисков компаний и вероятность их дефолта.

Полная отмена контроля движения капитала возможна при условии достижения емкого финансового рынка, независимой денежно-кредитной политики, разработки эффективного пруденциального контроля и надзора, контролирующего в существенной степени финансовые риски и противодействующие внешним шокам. В то же время, режим свободного плавания национальной валюты уменьшает разрыв между реальным и номинальным курсом рубля, повышает устойчивость национальной экономики к внешним шокам, снижает издержки ее адаптации к возможным кризисным факторам мировой экономики.

В рамках политики плавающего курса выросли адаптационные возможности, валютные интервенции рассматриваются не как трансмиссионный механизм и защита заданного уровня курса, а только для целей преодоления излишней волатильности на валютном рынке и управления резервными фондами бюджета.

Это позволило уменьшить спекулятивное давление на рубль, по крайней мере, в краткосрочном аспекте, как это показала динамика волатильности курса на Московской валютной бирже после 2015 г., и понизить уровень процентных ставок. Изменение курса рубля вслед за изменением уровня цен на нефть обеспечивало автоматическое сохранение бюджетных доходов. С использованием валютных свопов и репо расширился набор финансовых инструментов Банка России в политике рефинансирования банковской системы. Валютный риск в значительной степени был перенесен от ЦБ к участникам рынка, которые были поставлены перед выбором, либо уходить в рублевый сегмент, либо хеджироваться. В результате усилилась дедолларизация кредитов на рынках ипотечного и корпоративного кредитования и сбережений населения. Эти изменения позволили обеспечить адаптацию экономики к внешним воздействиям на краткосрочном горизонте, но не изменили основного тренда на то, что основным факторами валютных кризисов остаются те, которые определяют несовместимость внутренних и внешних экономических условий.

| Конфликт интересов Не указан. | Conflict of Interest None declared. |

Список литературы / References

- Рейнхардт К.М. На этот раз все будет иначе: механизмы финансовых кризисов восемь столетий одни и те же / К.М.Рейнхардт, К.С.Рогофф. М.: Карьера Пресс, 2012. С. 330.

- Финансовый кризис в России и в мире / под ред. Е.Т. Гайдара. М.: Проспект, 2009.

- Алексашенко С. Битва за рубль / С.Алексашенко. М.: Время, 2009.

- 1975-2025: Курсы валют, мировые цены на сырье, курсы акций / под ред. проф. Я.М. Миркина. – М.: Магистр, 2015 – 592 с.

- Моисеев С.Р. Центральный банк и политика валютного курса / С.Р. Моисеев. – М.: М.: Издательский дом «Дело» РАНХиГС, 2017. – С. 502 – 610.

- Родрик, Д. Экономика решает: сила и слабость «мрачной науки» / Д. Родрик, пер. с англ. Е. Головляницыной. М.: Изд-во Института Гайдара, 2016. С. 203

- Журавлев С. Плацебо для неголландской болезни / С. Журавлев // Эксперт. 2015. № 14. С. 43.

- Миркин Я.М.Финансовое будущее в России: экстремумы, бумы, системные риски / Я.М. Миркин – М.: GELEOSPublishingHouse; Кэпитал Трейд Компани, 2011. – 480 с.

- ОслундА. Строительство капитализма. Рыночная трансформация стран бывшего советского блока / А. Ослунд. – М.: Логос. 2003. С. 599.

- Указ Президента РВ «О либерализации внешнеэкономической деятельности на территории РСФСР» от 11.11.91; Указ Президента РВ «О формировании валютного резерва РСФСР» от 31.12.91; Инструкция Центрального Банка России от 22.01.92 г. «Об обязательной продаже валютной выручки».

- Шорс К. Российский банковский сектор /Коэн Шорс, Ксения Юдаева // Экономика России Оксфордский сборник. Книга 2 /авторизованный пер. с англ. Е. Еловской. – М.: Изд-во Института Гайдара, 2015. – С. 933 – 979.

- VakurinA.V.Financialization of Economy /Aleksandr V. Vakurin //In Almanac. Actual Issues in World Economy and Politics. Scientific journal. Faculty of International Relations University of Economy in Bratislava. Volume 9. – 2015. – P. 104 – 111.

- Божечкова А. Факторывалютного курса рубля / А. Божечкова. [Электронный ресурс]. URL: iep.ru> …news / Factory … kursarublya_Bozhechkova (дата обращения: 12.03.2022)

- ГлазьевС. Непростительныеиллюзии / С. Глазьев. //Эксперт. № 50. 2013. С. 52.

- Отток капитала из России. [Электронный ресурс]. URL: https://bosfera.ru/bo/ottok-kapitala-iz-rossii (дата обращения: 12.03.2022)

- Бодров А.Г. Офшорная Россия в глобальной экономике : монография / А.Г. Бодров, А.В. Вакурин, В.Н. Ковнир. – Москва : ИНФРА-М, 2022. – 355с. – (Научная мысль). – DOI 10.12737/1831927.

- Замараев Б. Российская экономика в контексте мировых трендов / Б.Замараев, А. Киюцевская // Вопросы экономики. 2015. № 2. С.32-48.

- Rey H. Dilemma not Trilemma: The global Financial Cycle and Monetary Policy Independence /H. Rey // NBER Working Paper. 2015. № 21162

Списоклитературынаанглийскомязыке / References in English

- Reinhardt K.M. Na jetot raz vse budet inache: mehanizmy finansovyh krizisov vosem' stoletij odni i te zhe [This time everything will be different: the mechanisms of financial crises have been the same for eight centuries] / K.M. Reinhardt, K.S. Rogoff. M.: Career Press, 2012. p. 330.[in Russian]

- Finansovyj krizis v Rossii i v mire [Financial crisis in Russia and in the world] / edited by E.T. Gaidar. M.: Prospect, 2009.[in Russian]

- Aleksashenko S. Bitva za rubl' [The Battle for the ruble] / S. Aleksashenko. M.: Vremya, 2009.[in Russian]

- 1975-2025: Kursy valjut, mirovye ceny na syr'e, kursy akcij [1975-2025: Exchange rates, world commodity prices, stock prices] / edited by prof. Ya.M. Mirkin. – M.: Master, 2015 – 592 p[in Russian]

- Moiseev S.R. Central'nyj bank i politika valjutnogo kursa [Central Bank and exchange rate policy] / S.R. Moiseev. – M.: M.: Publishing House "Delo" RANEPA, 2017. – p. 502 – 610.[in Russian]

- Rodrik, D. Jekonomika reshaet: sila i slabost' «mrachnoj nauki» [Economics solves: the strength and weakness of "gloomy science"] / D. Rodrik, translated from English by E. Golovlyanitsyna. M.: Publishing House of the Gaidar Institute, 2016. p. 203[in Russian]

- Zhuravlev S. Placebo dlja negollandskoj bolezni [Placebo for non-Dutch disease] / S. Zhuravlev // Jekspert [Expert]. 2015. No. 14. P. 43.[in Russian]

- Mirkin Ya.M. Finansovoe budushhee v Rossii: jekstremumy, bumy, sistemnye riski [Financial future in Russia: extremes, booms, systemic risks] / Y.M. Mirkin – M.: GELEOS Publishing House; Capital Trade Company, 2011. – 480 p. [in Russian]

- Oslund A. Stroitel'stvo kapitalizma. Rynochnaja transformacija stran byvshego sovetskogo bloka [The construction of capitalism. Market transformation of the countries of the former Soviet bloc] / A. Oslund. – M.: Logos. 2003. p. 599. [in Russian]

- Ukaz Prezidenta RV «O liberalizacii vneshnejekonomicheskoj dejatel'nosti na territorii RSFSR» ot 11.11.91; Ukaz Prezidenta RV «O formirovanii valjutnogo rezerva RSFSR» ot 31.12.91; Instrukcija Central'nogo Banka Rossii ot 22.01.92 g. «Ob objazatel'noj prodazhe valjutnoj vyruchki» [Decree of the President of the RSFSR "On liberalization of foreign economic activity on the territory of the RSFSR" dated 11.11.91; Decree of the President of the RSFSR "On formation of the RSFSR Currency Reserve" dated 31.12.91; Instruction of the Central Bank of Russia dated 22.01.92 "On mandatory sale of foreign exchange earnings"].[in Russian]

- Shores K. Rossijskij bankovskij sektor [Russian banking sector] / Cohen Shores, Ksenia Yudaeva // Jekonomika Rossii [Economics of Russia]. Oxford Collection. Book 2 / authorized translation from English by E. Yelovskaya. – M.: Publishing House of the Gaidar Institute, 2015. – pp. 933 – 979.[in Russian]

- Vakurin A.V. Financialization of Economy / Aleksandr V. Vakurin // In Almanac. Actual Issues in World Economy and Politics. Scientific journal. Faculty of International Relations University of Economy in Bratislava. Volume 9. – 2015. – P. 104 – 111.

- Bozhechkova A. Faktory valjutnogo kursa rublja [Factors of the ruble exchange rate] / A. Bozhechkova. [Electronic resource]. URL: iep.ru> …news / Factory … kursa rublya_Bozhechkova (accessed: 12.03.2022) [in Russian]

- Glazyev S. Neprostitel'nye illjuzii [Unforgivable illusions] / S. Glazyev. // Jekspert [Expert]. No. 50. 2013. p. 52. [in Russian]

- Ottok kapitala iz Rossii [Capital outflow from Russia]. [Electronic resource]. URL: https://bosfera.ru/bo/ottok-kapitala-iz-rossii (accessed 12.03.2022) [in Russian]

- Bodrov A.G. Ofshornaja Rossija v global'noj jekonomike [Offshore Russia in the global economy] : monograph / A.G. Bodrov, A.V. Vakurin, V.N. Kovnir. – Moscow : INFRA-M, 2022. – 355 p. – (Scientific thought). – DOI 10.12737/1831927. [in Russian]

- Zamaraev B. Rossijskaja jekonomika v kontekste mirovyh trendov [The Russian economy in the context of global trends] / B. Zamaraev, A. Kiyutsevskaya // Voprosy jekonomiki [Economic issues]. 2015. No. 2. pp.32-48. [in Russian]

- Rey H. Dilemma not Trilemma: The global Financial Cycle and Monetary Policy Independence / H. Rey // NBER Working Paper. 2015. № 21162