THE MILESTONES TREASURY POLICY

Мухина Е.Р.

Кандидат экономических наук, доцент,

Пермский национальный исследовательский политехнический университет

ОСНОВНЫЕ ЭТАПЫ ПОЛИТИКИ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ СРЕДСТВАМИ

Аннотация

В статье проанализированы базовые этапы политики управления денежными средствами. Сформулированы задачи управления денежными средствами. Рассмотрены модели управления денежными средствами.

Ключевые слова: денежные средства, модель, политика управления, платежеспособность.

Mukhina E.R.

Candidate of economic Sciences, associate Professor,

Perm National Research Polytechnic University

THE MILESTONES TREASURY POLICY

Abstract

The article analyzes the basic stages of the policy's cash management. The problems of cash management are formulated. The models of cash management are analyzed.

Keywords: cash, model, policy management, solvency.

Политика управления денежными средствами представляет собой часть общей политики управления оборотными средствами предприятия, ее целью является обеспечение платежеспособности организации.

Как правило, основные этапы политики управления денежными средствами, направленной на обеспечение платежеспособности компании, являются:

- Аналитический этап, в ходе которого анализируется средний остаток денежных средств на расчетном счете, денежный оборот в разрезе инвестиционной, операционной и финансовой деятельности.

- Этап формирования денежного оборота на предприятии (финансовое планирование).

- Этап определения минимально необходимого остатка денежных средств на расчетном счете для обеспечения текущей деятельности.

- Этап выявления диапазона колебаний остатка денежных средств на прогнозный период.

- Этап корректировки потока платежей как наиболее ответственный этап.

- Этап обеспечения рентабельного использования временно свободных денежных средств (целесообразность данного этапа заключается в необходимости снижения потерь от инфляции).

По сути наличие денег на расчетном счете приводит к недополучению прибыли на предприятии, поскольку деньги не работают.

Управление денежными средствами сводится к определению той минимально необходимой величины денег, которая бы обеспечивала бесперебойную деятельность предприятия (другими словами не допускала бы ситуацию неплатежеспособности).

В рамках общей теории инвестирования денежные средства – это частный случай вложения в материальные запасы, следовательно, к ним можно применить общие требования теории управления запасами:

- Должен быть базовый запас денежных средств для текущих платежей;

- Должна быть переменная часть денежных средств, необходимая для покрытия непредвиденных расходов или для расширения деятельности компании [1].

Поэтому в целях оптимизации величины денежных средств необходимо ответить на несколько вопросов:

- оценить общую величину денежных средств и их эквивалентов;

- определить, какую долю необходимо держать на расчетном счете (т.е. непосредственно в виде денег), а какую – в других финансовых инструментах (ликвидные ценные бумаги, депозит);

- когда и в какой сумме осуществлять трансформацию денежных средств и финансовых инструментов.

Определенно, если все денежные средства держать на расчетном счете, ликвидность (т.е. затраты времени, необходимые для конвертации какого-то актива в денежные средства, и расходы, связанные с этой конвертацией) будет максимальной, в то время как рентабельность нулевой.

В качестве цены за поддержание необходимого уровня ликвидности принимается возможной доход от инвестирования временно свободного остатка денежных средств в государственные ценные бумаги (наименее рискованные вложения).

Существует несколько моделей управления денежными средствами: модель ВАТ (Баумо), модель Миллера-Орра

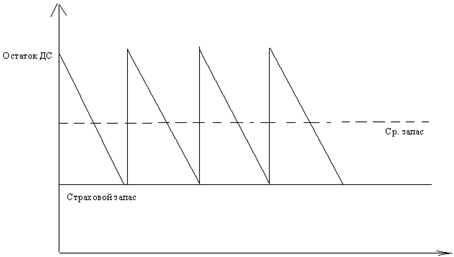

Модель ВАТ базируется на допущении, что предприятие расходует деньги равномерно. Это обеспечивает простоту модели, но и ограничивает ее (рис.1). Основной недостаток данной модели заключается в том, что равномерного расходования денежных средств на предприятии в реальности нет.

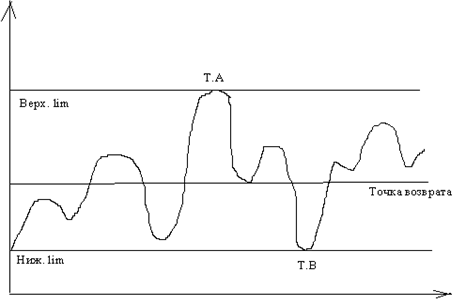

В модели Миллера-Орра заложен принцип неравномерного расходования денег. За основу взят процесс Бернулли (стохастический процесс), в котором поступление и расходование денежных средств от периода к периоду являются случайными величинами (рис.2).

Рис. 1 – Модель ВАТ

Рис. 2 – Модель Миллера-Орра

На рисунке 2 точка А отражает приобретение ценных бумаг. Остаток денежных средств при этом возвращается в точку возврата. Происходит изъятие денежных средств в объеме, равному разнице между верхним пределом и точной возврата.

Как только величина остатка денежных средств достигает нижнего предела (точка В), происходит продажа ценных бумаг. Происходит возврат денежных средств в объеме, равном разнице между точкой возврата и нижним пределом.

То есть решения принимаются, когда остаток денежных средств достигает верхнего или нижнего пределов.

Реализация данной модели осуществляется в несколько этапов:

- Устанавливается минимально необходимый остаток денежных средств (нижний предел)

- По статистическим данным определяется размах вариации денежных средств – среднеквадратическое отклонение.

- Определяются расходы по хранению денежных средств на расчетном счете (цена ликвидности), исходя из доходности по государственным ценным бумагам.

- Определяются затраты на трансформацию денежных средств и ценных бумаг.

- Осуществляется расчет размаха коридора. Если доходность по ценным бумагам увеличивается. то рекомендуется снизить величину коридора, чтобы получить больший доход. Если же увеличиваются затраты на трансформацию, рекомендуется увеличить величину коридора.

- Осуществляется расчет верхнего предела.

- Определяется точки возврата.

Таким образом, с помощью рассмотренных моделей осуществляется управление денежными средствами.

Литература

- Галеутдинова Е.Р. Макроэкономика: метод. пособие – Пермь, 2011, 27 с.

References

- Galeutdinova E.R. Makroekonomika: metod. posobie – Perm, 2011, 27 s.