SIBERIA'S FINANCIAL SECTOR: GROWTH AND EFFICIENCY IN THE CURRENT MARKET CONDITIONS

SIBERIA'S FINANCIAL SECTOR: GROWTH AND EFFICIENCY IN THE CURRENT MARKET CONDITIONS

Abstract

The study of the financial sector was conducted, taking into account the spatial and socio-economic characteristics of the Siberian territories. The article presents the dynamics of financial sector services in the context of the constituent entities of the Siberian Federal District (SFD). The volume of capital investment expenditures of the financial sector at the expense of profits for 2018 and 2023 was calculated. The amount of payment for the services of banks and other financial and credit institutions in Siberia was identified. An evaluation of the growth rates of financial organisations over the specified period has been carried out. Siberian territories have been grouped according to the growth rates of financial activity. Factors influencing the growth of the region's financial sector have been identified. Based on the obtained data, tendencies and patterns in the development of financial activity in Siberia have been noted.

1. Введение

Финансовый сектор экономики является ключевым инструментом по сбережению и распределению денежных потоков, оказывая непосредственное влияние на баланс экономической ситуации. Важное значение приобретает институциональный подход как основа финансовой устойчивости страны , . Также достаточно большое внимание привлекают научные труды по изучению финансового сектора во временном аспекте с влиянием различных факторов роста , , . В настоящее время формирование и развитие институтов отечественного финансового рынка происходит в условиях динамично изменяющейся экономической ситуации в стране. Особое внимание следует уделить финансовому региональному сектору на примере Сибири. Актуальность исследованию придает выбранный временной интервал. В 2018 г. в финансовом секторе наблюдалась относительно стабильный рост. В 2023 г. важно отметить динамические тенденции финансовой сферы, которая претерпела значительные изменения в постпандемийный период. Благодаря анализу показателей динамики услуг финансовой деятельности можно определить результаты выбранной стратегии и дальнейший вектор развития.

2. Основные результаты

Динамика в разрезе субъектов СФО по расходам финансового сектора за счет прибыли от услуг финансового деятельности показывает эффективность его работы (табл. 1).

Таблица 1 - Расходы финансового сектора по капитальным вложениям за счет прибыли на территории Сибири

Субъект СФО | Год | |

2018, млн. руб. | 2023, млн. руб. | |

Республика Алтай | 5,8 | 6,1 |

Республика Тыва | 3,3 | 3,4 |

Республика Хакасия | 6,2 | 6,7 |

Алтайский край | 7,6 | 9,1 |

Красноярский край | 18,8 | 24,1 |

Иркутская область | 15,3 | 19,5 |

Кемеровская область | 16,2 | 17,6 |

Новосибирская область | 26,8 | 34,6 |

Томская область | 11,3 | 13,2 |

Омская область | 9,7 | 10,1 |

Примечание: рассчитано и составлено автором по [3], [6], [11]

Анализируя данные таблицы о расходах финансового сектора СФО по капитальным вложениям за 2018 и 2023 гг., можно выделить несколько ключевых аспектов. В большинстве субъектов наблюдается рост расходов на капитальные вложения, что может свидетельствовать о позитивных изменениях в экономической ситуации, таких как рост прибыли предприятий, улучшение инвестиционного климата или увеличение государственных субсидий. Наиболее значительный рост наблюдается в Красноярском крае (с 18,8 до 24,1 млн руб.) и Новосибирской области (с 26,8 до 34,6 млн руб.). В указанных субъектах рост может быть связан с активной промышленной деятельностью, наличием крупных предприятий и инвестиционных проектов, что создает дополнительные возможности для финансирования капитальных вложений. Если рассмотреть абсолютные значения, то Новосибирская область и Красноярский край являются лидерами по объему финансирования капитальных вложений. Это может указывать на то, что данные регионы имеют более развитую экономическую инфраструктуру и более высокие темпы роста. В то же время, Республика Тыва и Республика Алтай показывают самые низкие значения, что связано с ограниченными экономическими возможностями и меньшим количеством крупных инвестиций. Также подобная тенденция может указывать на необходимость дополнительных усилий со стороны местных властей для стимулирования экономического роста и привлечения инвестиций. Таким образом, анализ данных о капитальных вложениях в СФО показывает как позитивные тенденции, так и области, требующие внимания и дополнительных усилий для улучшения экономической ситуации.

Оплата услуг банков и других финансовых организаций играет ключевую роль в финансовой деятельности как на индивидуальном (физические лица), так и на корпоративном (юридические лица) уровнях, особенно в условиях постпандемии (табл. 2).

Таблица 2 - Оплата услуг банков и других финансово-кредитных учреждений Сибири

Субъект СФО | Год | |

2018, млн. руб. | 2023, млн. руб. | |

Республика Алтай | 126 | 178 |

Республика Тыва | 134 | 156 |

Республика Хакасия | 189 | 212 |

Алтайский край | 465 | 678 |

Красноярский край | 2569 | 2765 |

Иркутская область | 1145 | 1243 |

Кемеровская область | 1345 | 1654 |

Новосибирская область | 3567 | 5432 |

Томская область | 895 | 1123 |

Омская область | 757 | 897 |

СФО | 11192 | 14338 |

Примечание: рассчитано и составлено автором по [3], [6], [11]

Данные таблицы показывают, что финансовые услуги в СФО развиваются, но темпы этого роста значительно различаются в зависимости от региона. Новосибирская область выделяется как самый быстрорастущий рынок (+52,3%), что связано с ростом бизнеса и увеличением потребности в кредитовании. Республика Тыва и Республика Алтай показывают умеренные темпы роста, что указывает на более стабильные, но менее динамичные финансовые условия в этих регионах. В то время как в Красноярском крае наблюдается наименьший темп роста (7,6%), что свидетельствует о стабильном, но незначительном развитии рынка финансовых услуг.

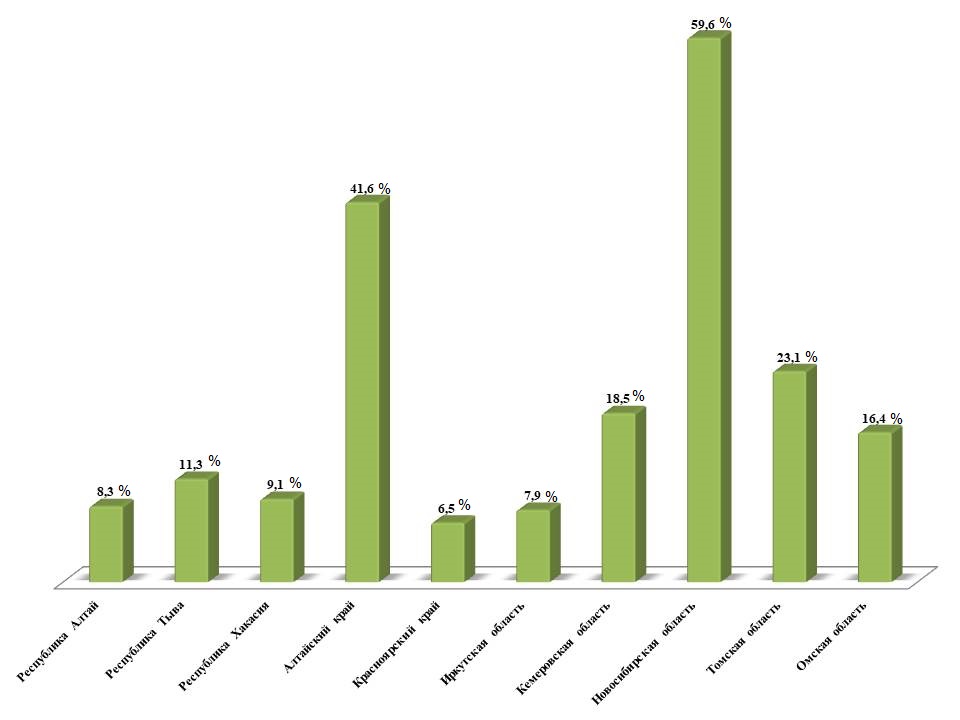

Рисунок 1 - Темпы роста деятельности финансовых организаций за 2018-2023 гг.

Примечание: рассчитано и составлено автором по [4], [7], [9]

Как видно из диаграммы сектор финансовых услуг Сибири за 5 лет демонстрирует положительный вектор с ростом в 20,3% по региону. Данная тенденция указывает на организацию работы банковского и страхового секторов и увеличение доверия среди населения к другим финансово-кредитным организациям. Анализ процентного роста деятельности финансовых организаций позволяет выделить несколько групп среди субъектов СФО:

1. Группа высокого роста: Новосибирская область (59,6%) и Алтайский край (41,6%) — это лидеры роста, что может свидетельствовать о хорошем экономическом развитии и активной кредитной политике в данных субъектах.

2. Группа умеренного роста: Томская область (23,1%), Кемеровская область (18,5%), Омская область (16,4%) и Республика Тыва (11,3%) показывают положительные, но менее интенсивные темпы роста.

3. Группа низкого роста: Республика Хакасия (9,1%), Республика Алтай (8,3%), Иркутская область (7,9%), Красноярский край (6,5%). Показатели в данных субъектах могут указывать на стабильное, но незначительное развитие рынка финансовых услуг.

Среди основных факторов, влияющих на рост активности финансового сектора сибирских территорий, необходимо выделить следующие:

Инвестиции в инфраструктуру. Многие регионы могут получить финансирование для развития транспорта, здравоохранения, образования. Увеличение расходов, например, в Новосибирской или Красноярской области, может быть связано с мерами по обновлению транспортной сети или строительству социальных объектов.

Природные ресурсы. Регионы с обилием природных ресурсов, такие как Иркутская область и Красноярский край, могут иметь больший доступ к прибыли для перераспределения на капитальные вложения.

Экономическая политика. Программа поддержки МСП (малого и среднего предпринимательства), инвестиционные субсидии и налоги могут оказывать значительное влияние на уровень инвестиций и, соответственно, расходы на капитальные вложения.

Влияние пандемии COVID-19. Пандемия могла повлиять на прибыль и возможность финансирования инвестиций, поэтому динамика изменений более актуальна для анализа именно в исследуемый период.

3. Заключение

В завершении следует сделать несколько ключевых выводов:

1) субъекты с более высоким ростом расходов на капитальные вложения и оплату финансовых услуг могут быть более привлекательными для инвесторов;

2) регионы с низким темпом роста могут нуждаться в государственной поддержке, чтобы стимулировать инвестиции и развитие финансовой инфраструктуры;

3) мониторинг и анализ показателей финансового сектора позволил выявить адаптационные тенденции в изменяющихся экономических реалиях страны, что положительно влияет на его дальнейшее развитие.

Данные показывают, что финансовые услуги в СФО развиваются, но темпы этого роста значительно различаются в зависимости от региона. Новосибирская область выделяется как самый быстрорастущий рынок, в то время как в Красноярском крае наблюдается наименьший темп роста. Эти результаты могут служить основой для дальнейшего анализа и принятия решений для инвестиций или улучшения финансовых услуг в этих регионах.