CURRENT STATE OF THE MARKET OF MORTGAGE HOUSING CREDIT IN RUSSIA

Склярова Э.В.1, Лиман И.А.2

1 Магистрант, 2 Доктор экономических наук, профессор, Тюменский государственный университет

СОВРЕМЕННОЕ СОСТОЯНИЕ РЫНКА ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ В РОССИИ

Аннотация

В статье рассмотрено – современное состояние жилищного ипотечного кредитования в сложившихся социально-экономических условиях, влияние ипотечного кредитования на развитие сектора жилищного строительства и экономики России в целом.

Ключевые слова: ипотека, кредитование, недвижимость

Sklyarova E.V.1, Liman I.A.2

1 Undergraduate, 2 PhD in Economics, Professor, Tyumen State University

CURRENT STATE OF THE MARKET OF MORTGAGE HOUSING CREDIT IN RUSSIA

Abstract

The following questions are considered in the article – a current state of housing mortgage housing credit in the prevailing socioeconomic conditions, influence of mortgage credit on developing of home construction activity and the economy of Russia in general.

Keywords: mortgage, crediting, real estate

Одной из самых насущных проблем современного российского общества была и остается жилищная проблема. Нехватка жилья оказывает влияние на все сферы жизни граждан – социальную, профессиональную, личную, семейную жизнь. Наиболее эффективным решением вопроса сегодня является оформление ипотеки. Этот метод кредитования стал настоящим спасением для большинства малоимущих и молодых семей, которые не в состоянии позволить себе полную стоимость квартиры или комнаты. Кроме того, цены на жилье в стране не слишком демократичны, а постоянные финансовые и экономические кризисы не дают возможность населению составить определенный капитал для покупки такого необходимого жилья. Поэтому вдвойне важно совершенствовать и развивать систему ипотечного кредитования, которая может дать шанс всем желающим приобрести необходимые квадратные метры для проживания.

Объемы инвестиций в жилищный сектор

Недвижимость – одна из самых эффективных форм инвестирования. В условиях экономической неопределенности, различных политических факторов или проблемы стабилизации экономического курса вложение средств в жилье или коммерческую недвижимость стало настоящей панацеей от потери капитала. Квартира или дом превратились в более надежный финансово-инвестиционный инструмент, чем фондовая биржа, облигации и ценные бумаги. Это объясняет стабильный рост ипотечного рынка России и количества выдаваемых ипотечных кредитов.

Однако, если судить по результатам статистики, на фоне общего количества кредитов в России доля ипотеки составляет всего 3% от общего уровня ВВП страны. Для сравнения: в структуре ВВП других стран эта доля составляет примерно 32-82% в развитых и экономически стабильных государствах и 2-36% - в развивающихся странах. Динамика роста количества ипотечных займов отражена на рисунке 1.[5]

Рис. 1. Динамика ипотечных кредитов в ВВП стран мира

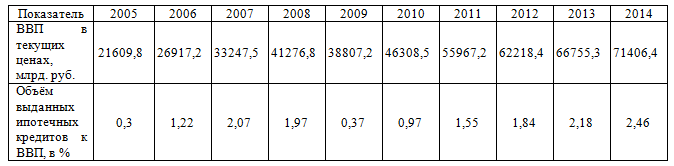

Эта тенденция – свидетельство того факта, что российская ипотечная сфера пока находится на одной из начальных стадий развития. Можно сказать, что потенциал такого кредитования достаточно велик, так как объемы ипотечного инвестирования и кредитования стабильно и динамично растут с каждым годом (см. данные в таблице 1). [8]

Таблица 1 - Динамика ВВП РФ и объема выданных ипотечных кредитов за 2005-2014 гг.

На рис. 2 отражена динамика предоставленных ипотечных жилищных кредитов в России. [1]

Рис. 2. Объемы рынка ипотечного жилищного кредитования в Российской Федерации в 2008 - 2014 годах

Анализ приведенных показателей говорит о том, что имеется устойчивый темп роста в данном секторе рынка, который постепенно восстановил свой потенциал после финансового кризиса 2008 г. На прежний уровень жилищно-ипотечный рынок вернулся за 3 года, к 2011 г.

По данным на 2014 г. в России было выдано ипотечных кредитов на общую сумму почти 1800 млрд. рублей в количестве чуть более 1 млн. единиц. Эти данные превышают 2013 г. в 1,2 раза в количественном плане и в 1,3 раза – в денежном выражении.

За устойчивым ростом количества предоставляемых кредитов логично следует возрастание объема предлагаемого и строящегося жилья. К 2014 г. объемы введенной жилплощади на рынок составили показатель выше 83,6 млн. кв.м. На сегодняшний день это максимальный показатель за весь период существования Российской Федерации. Для сравнения можно обратиться к данным, отражающим динамику роста объемов жилья за 2005-2014 гг. (рис.3). [6]

Рис. 3. Динамика объемов ввода нового жилья в РФ за 2005-2014 гг.

Одновременное, можно сказать, синхронное возрастание объемов ипотечных кредитов и строительства новых жилищных объектов позволяют создать своеобразный баланс на рынке жилья. Развитие строительства и оформления жилья в кредит обоюдно поддерживают друг друга, что стимулируется также платежеспособностью населения. Предоставление ипотеки – шанс для развития первичного строительного рынка жилья (см. данные табл. 2, отражающие структуру современных кредитов на жильё). [8]

Таблица 2 - Структура ипотечных жилищных кредитов

Если судить на основании этих данных, то основной вывод будет следующим. Максимальная доля в структуре ипотечного кредитования относится к покупке жилплощади на вторичном рынке, первичный рынок не успевает предоставлять требуемые позиции для покупателей либо не удовлетворяет спрос соответствующим предложением.

Необходимо учитывать тот факт, что минимум 40% от всех сделок с жильем на рынке первичной недвижимости проводятся через ипотеку. Именно развитие ипотечного кредитования сегодня стало определяющим фактором развития строительной сферы, что позволяет ей приобретать все больший вес в составе ВВП России.

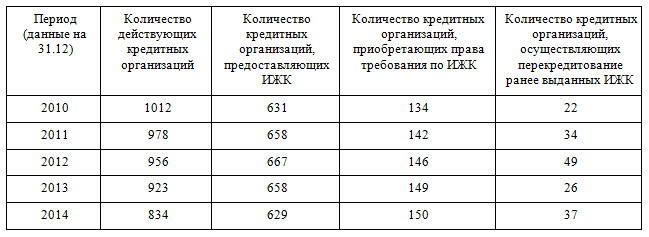

Важно отметить тот факт, что в нынешних социально-экономических обстоятельствах произошло резкое сокращение числа дееспособных и легитимных кредиторов, предоставляющих ипотеку. Количество ипотечных организаций и кредитных учреждений отражено в динамике инфраструктуры в таблице 3 (по данным Банка РФ). [2]

Таблица 3 - Инфраструктура банковского сектора России

Опираясь на эти данные, можно сделать вывод, что за 2014 года было сокращено значительное количество кредитно-ипотечных организаций, а уровень действующих кредиторов сократился в разы.

Данные на 1 января 2015 г. говорят о том, что кредитование на первичном рынке значительно сократилось по сравнению с аналогичной датой на 2014 г. Сокращение составило уменьшение на 29 кредитных организаций, и на сегодняшний день их количество удерживается на уровне 629 учреждений. В составе этого количества только 534 кредитора выдавали ипотечные кредиты населению в 2014 г. Остальные участники ипотечного рынка лишь осуществляли обслуживание уже имеющихся клиентов по кредитам.

Все еще растущее количество ипотечных ссуд вызывает настороженность, особенно в случае просроченной ипотеки до 90 дней и более (категория 90+). Например, на 1 июля 2015 г. объем задолженностей ипотечных ссуд достиг максимума с 1 января 2009 г. и составил более 98 млрд. руб. Объясняется данный сдвиг в негативную сторону тем, что экономика России пережила «шоковое» воздействие в результате скачка курса валют. Среди должников по ипотечным ссудам – в основном плательщики по валютным ипотечным кредитам. Структура задолженностей за 2010-2015 гг. отражена на рисунке 4. [7]

Рис.4. Структура просроченной задолженности по срокам задержки платежей в 2010 – 2015 гг.

Однако ипотека все еще остается самым качественным активом на фоне остальных форм кредитования, особенно потребительскими кредитами. На основе данных Банка РФ на 1 июля 2015 года просрочки по ипотечным платежам удерживают достаточно высокий уровень – 94%, ипотечные ссуды с просроченной задолженностью свыше 90 дней (90+) находятся в кластере 2,7% от всех долгов населения на фоне других видов задолженностей – 13,9%.

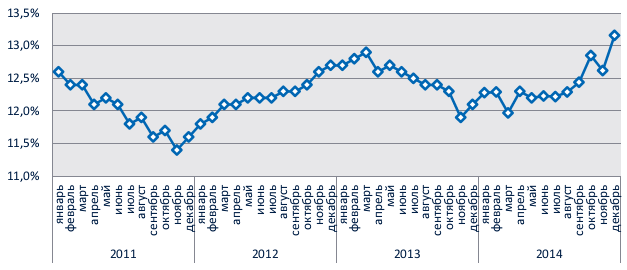

Рост задолженностей объясняется нестабильностью на финансовом и валютном рынках, вводом экономических санкций против Российской Федерации другими странами. Это привело к сложностям в сфере иностранного инвестирования и внешнего кредитования. Рынок ипотечных кредитов растет в условиях роста ставок по ипотеке (см. рис. 5, где представлены данные на 2010-2015 гг.).

Рис. 5. Ставки по ипотечным кредитам в рублях (2011 – 2014 гг.)

По приведенным данным, средневзвешенная ставка по рублевой ипотеке на 2014 г. составила 12,45%. Это более низкий уровень на фоне ставок 2000-х гг. – на тот момент ипотечные ставки составляли 15-18%. Однако, несмотря на этот спад, ипотека все равно остается недоступной для большинства населения страны.

Выводы

Результат анализа вышеприведенной статистики говорит о том, что в напряженных финансово-экономических условиях и валютных скачках недвижимость была и остается единственно надежным объектом инвестирования. Одной из самых доступных и приемлемых форм приобретения жилья в России остается ипотека.

Тенденции на рынке ипотечного жилищного кредитования свидетельствуют об этом напрямую:

- растет объем ипотечных кредитов;

- сокращается количество кредитных организаций, выдающих ипотечные ссуды;

- растет процентная ставка по ипотеке;

- снижается доля просроченных ипотечных задолженностей.

Слабый уровень экономического роста и высокий риск в финансовой среде на данный момент не позволяет совершить скачок в уровне доходов населения. Сфера занятости также не позволяет увеличить уровень доходов. Также резкие негативные изменения в валютной сфере привели к общему снижению уровня доходов населения. Многие обладатели валютных кредитов не в состоянии выплатить имеющийся заем. В данном случае поможет рефинансирование долга и реструктуризация. Нестабильность во внешней политике и на внутреннем рынке негативно отражается в сфере строительства – здесь наиболее ярко проявляются все тенденции в силу долгосрочности строительных проектов.

Динамичное и стабильное развитие рынка строительства и жилищного кредитования за последние десятилетия на данный момент переходит в статус ожидания перемен более положительного характера. Выходом из этой ситуации может стать государственная масштабная поддержка ипотечного сектора, а также банковских организаций. Эти меры могут послужить драйвером развития для банков и экономического состоянии страны.

Литература

- Годовой отчет Агентства по ипотечному жилищному кредитованию за 2014 год // Официальный сайт ОАО «Агентство по ипотечному жилищному кредитованию». Режим доступа: [http://www.ahml.ru/common/img/uploaded/files/agency/reporting/annual/Annual_report_2014.pdf 25/10/2015].

- Количество кредитных организаций - участников рынка жилищного (ипотечного жилищного) кредитования // Официальный сайт Центрального Банка Российской Федерации. Режим доступа: [http://www.cbr.ru/statistics/UDStat.aspx?TblID=3-1 04/11/2015].

- Куликов А.Г., Янин В.С. Развитие ипотечного жилищного кредитования в России: вопросы радикального обновления методологической базы //Деньги и кредит. 2014. №2. С. 38 – 46.

- Рынок жилья и ипотечного кредитования. II квартал 2015 г. Аналитический центр АИЖК // Официальный сайт ОАО «Агентство по ипотечному жилищному кредитованию». Режим доступа: [http://www.ahml.ru/ru/agency/analytics/quarterly/18/10/2015].

- Саркисянц А. Кризис ипотечного кредитования: зарубежные страны и Россия // Бухгалтерия и банки. 2014. №9. С. 54 – 61.

- Сведения о рынке жилищного (ипотечного жилищного) кредитования в России. Статистический сборник. №2 (2010-2014 гг.) // Официальный сайт Центрального Банка Российской Федерации. Режим доступа: [http://www.cbr.ru/statistics/b_sector/stat/Stat_digest_mortgage_02.pdf 28/10/2015].

- Сведения о задолженности по кредитам, предоставленным кредитными организациями физическим лицам // Официальный сайт Центрального Банка Российской Федерации. Режим доступа: [http://www.cbr.ru/statistics/UDStat.aspx?Month=09&Year=2014&TblID=4-5 24/10/2015].

- Сведения об ипотечных жилищных кредитах, предоставленных кредитными организациями физическим лицам-резидентам, и приобретенных правах требования по ипотечным жилищным кредитам в рублях // Официальный сайт Центрального Банка Российской Федерации. Режим доступа: [http://www.cbr.ru/statistics/UDStat.aspx?TblID=4-3 24/10/2015].

References

- The annual report of Agency for housing mortgage lending for 2014 // the Official site of JSC Agency for housing mortgage lending. Access mode: [http://www.ahml.ru/common/img/uploaded/files/agency/reporting/annual/Annual_report_2014.pdf 25/10/2015].

- Number of the credit organizations - participants of the market housing (mortgage housing) crediting // the Official site of the Central Bank of the Russian Federation. Access mode: [http://www.cbr.ru/statistics/UDStat.aspx?TblID=3-1 04/11/2015].

- Sandpipers A.G., Yanin V. S. Development of mortgage housing lending in Russia: questions of radical updating of methodological base // Money and credit. 2014. No. 2. Page 38 – 46.

- Housing market and mortgage lending. The II quarter 2015. Agency for Housing Mortgage Lending analytical center // Official site of JSC Agency for housing mortgage lending. Access mode: [http://www.ahml.ru/ru/agency/analytics/quarterly/ 18/10/2015].

- Sarkisyants A. Crisis of mortgage lending: foreign countries and Russia // Accounts department and banks. 2014. No. 9. Page 54 – 61.

- Data on the market housing (mortgage housing) crediting in Russia. Statistical collection. No. 2 (2010-2014) // Official site of the Central Bank of the Russian Federation. Access mode: [http://www.cbr.ru/statistics/b_sector/stat/Stat_digest_mortgage_02.pdf 28/10/2015].

- Data on debt on the loans granted by the credit organizations to natural persons // the Official site of the Central Bank of the Russian Federation. Access mode: [http://www.cbr.ru/statistics/UDStat.aspx?Month=09&Year=2014&TblID=4-5 24/10/2015].

- Data on the mortgage housing loans granted by the credit organizations to physical resident persons, and the acquired rights of the requirement for the mortgage housing loans in rubles//the Official site of the Central Bank of the Russian Federation. Access mode: [http://www.cbr.ru/statistics/UDStat.aspx?TblID=4-3 24/10/2015].