СРАВНИТЕЛЬНЫЙ АНАЛИЗ ПРАКТИКИ НАЛОГООБЛОЖЕНИЯ НЕКОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ В РОССИИ И ЗА РУБЕЖОМ

СРАВНИТЕЛЬНЫЙ АНАЛИЗ ПРАКТИКИ НАЛОГООБЛОЖЕНИЯ НЕКОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ В РОССИИ И ЗА РУБЕЖОМ

Научная статья

Гузь Н.А.1, *, Зайцева А.А.2

1 ORCID: 0000-0003-0637-5703,

1, 2 Финансовый университет при Правительстве Российской Федерации, Москва, Россия

* Корреспондирующий автор (NAGuz[at]fa.ru)

АннотацияАнализируется опыт ряда государств — США, Франции, Германии, Италии, Испании — при выработке политики в отношении налогообложения некоммерческих организаций. Обозначены проблемные поля в действующем налоговом законодательстве России по вопросам налогообложения некоммерческих организаций и предоставления им налоговых льгот. В настоящее время происходит изменение правового поля, регулирующего деятельность некоммерческих организаций, который касается прежде всего отдельных аспектов налогообложения. В статье делается вывод о том, что для благотворителей – юридических и физических лиц необходимо расширение налоговых стимулов для участия в благотворительной деятельности.

Ключевые слова: сектор негосударственных некоммерческих организаций, налогообложение некоммерческих организаций, предоставление налоговых льгот.

COMPARATIVE ANALYSIS OF TAXATION OF NON-COMMERCIAL ORGANIZATIONS IN RUSSIA AND ABROAD

Research article

Guz N.А.1, *, Zajceva А.А.2

1 ORCID: 0000-0003-0637-5703,

1, 2 Financial University under the Government of the Russian Federation, Moscow, Russia

* Corresponding author (NAGuz[at]fa.ru)

AbstractThe article analyzes the experience of a number of countries – the United States of America, France, Germany, Italy, and Spain – with regard to the development of policies concerning the taxation of non-commercial organizations. The problem fields in the current tax legislation of Russia on taxation of non-commercial organizations and granting them tax privileges are indicated. Currently, a legal field regulating the activities of non-commercial organizations is taking place, which concerns, first and foremost, certain aspects of taxation. The article concludes that for philanthropists – legal entities and individuals – it is necessary to expand tax incentives for participation in charitable activities.

Keywords: sector of non-governmental non-commercial organizations, taxation of non-commercial organizations, granting tax privileges.

Наличие в экономике страны активно действующей и развивающейся группы различного типа некоммерческих организаций является, несомненно, положительным индикатором социально–экономического развития страны в целом, а также свидетельствует о высоком уровне развития, зрелости гражданского общества страны. В России количество некоммерческих организаций (НКО) является относительно стабильным с 2013 года. На конец 2017 года, по заявлению главы Минюста А.В. Коновалова, в стране было зарегистрировано 220 779 НКО.

Некоммерческие организации являются, согласно определению Всемирного банка, частными организации, цель которых – осуществление деятельности по облегчению страданий, защита интересов нуждающихся, защита окружающей среды, обеспечение основными общественными услугами, развитие гражданского общества. Говоря об основных источниках финансирования деятельности НКО, можно говорить об их высокой диверсификации и зависимости от добровольных взносов и пожертвований. Более того, учитывая характер деятельности и цели НКО, ключевым фактором их стабильности остается волонтерство и альтруизм.

Исходя из вышеперечисленных факторов, в ряде стран, включая Россию, некоммерческие организации пользуются особым статусом и могут рассчитывать на льготное налогообложение. Далее будут проанализированы модели налогообложения НКО в России, США и странах ЕС для определения схожих черт и различий, а также для выявления специфических особенностей системы налогообложения НКО за рубежом.

Практика налогообложения НКО в России основывается на следующей нормативной правовой базе:

- Налоговый кодекс Российской Федерации от 31.07.1998 N 146-ФЗ (ред. от 29.12.2017) [1].

- Бюджетный кодекс Российской Федерации от 31.07.1998 N 145-ФЗ (ред. от 27.12.2018) [2].

- Федеральный закон "О некоммерческих организациях" от 12.01.1996 N 7-ФЗ (ред. от 29.07.2017) [3].

Согласно статье 246 НК РФ, НКО, в общей массе российских организаций, получающих доход на территории Российской Федерации, признаются плательщиками налога на прибыль [1, ст. 246.2]. При этом безвозмездные добровольные пожертвования, поступающие на содержание и осуществление основной деятельности НКО, не учитываются при определении налогооблагаемой базы для целей исчисления налога на прибыль организаций [1, ст. 251].

В сравнении со многими зарубежными странами, в России налоговые льготы предоставляются очень узкому кругу НКО, в зависимости от направления деятельности. Так, в России действует нулевая ставка налога на прибыль для НКО, действующих в сферах образования и здравоохранения, а с 2015 года – для социально-ориентированных НКО (в США освобождение от налога на прибыль организаций получают НКО, работающие в 35 направлениях), но ее использование на практике невозможно для большинства организаций, так как основное требование для получения льготы – 90% от дохода НКО должно приходиться на образовательную, медицинскую, либо научную деятельность, что едва ли возможно для НКО с высоко диверсифицированными видами деятельности для привлечения как можно большего объема добровольных взносов в качестве основного источника финансирования.

Также в России, кроме применения общего режима налогообложения, у НКО есть альтернативный вариант в виде применения упрощенной системы налогообложения (УСН). Особенность ее применения для НКО состоит в том, что при определении порогового значения налогооблагаемых доходов для применения данного режима налогообложения, доходы от целевого финансирования не учитываются.

Применение упрощенной системы налогообложения освобождает организацию от уплаты налога на прибыль организаций, налога на имущество организаций и НДС, заменяя эти выплаты единым налогом, который исчисляется одним из нижеописанных способов, в зависимости от выбора объекта налогообложения руководством НКО [1, ст. 26.2]:

- При выборе в качестве объекта налогообложения статьи «Доходы» - налог составляет 6% со всех поступлений, признающихся доходом в соответствии со ст. 346.18 НК РФ.

- При выборе объекта налогообложения «Доходы минус расходы» - 15% с разницы между доходами и расходами, либо 1% — минимальный налог при отсутствии данной разницы (расходы полностью равны доходам, либо превышают их).

НКО должна удовлетворять следующим критериям, чтобы перейти на УСН [1, ст. 26.2]:

- Доходы организации по итогам 3 кварталов текущего года, в котором организация переходит на УСН, не превышают 45 миллионов рублей.

- В организации задействовано менее 100 работников.

- Организация не имеет филиалов.

- Остаточная стоимость основных средств, находящихся в собственности организации, составляет менее 100 млн. рублей.

- Организация не производит подакцизные товары.

Также необходимо уточнить, что, в отличие от многих зарубежных стран, Россия не предоставляет никаких налоговых вычетов и льгот юридическим (относительно налога на прибыль) и физическим лицам (касательно подоходного налога) за взносы, либо пожертвования в пользу НКО.

Таким образом, получение налоговых льгот для НКО в Российской Федерации – трудоемкий и непростой процесс, который под силу не всем НКО, функционирующим на территории страны.

Переходя к анализу зарубежного опыта, необходимо уточнить, в иностранной практике существует две основных методики налогообложения некоммерческих организаций. Первая концепция обращает особое внимание на субъекты благотворительности, определяя их права и ответственность путем наделения особым статусом «организаций-благополучателей», а вторая в свою очередь рассматривает в качестве ключевого процесса само взаимодействие НКО между собой и с иными элементами экономической системы, в частности, делая акцент на целевом характере пожертвований и расходования средств.

Первый подход к налогообложению характерен для США и Канады. Сконцентрируемся на порядке налогообложения НКО в США. Некоммерческие организации считаются системообразующим компонентом гражданского общества страны, на территории США их насчитывается более 1,5 млн. Классификация НКО в США определяется классификационной системой National Taxonomy of Exempt Entities, разработанной Национальным центром статистики благотворительных организаций, и включает 9 основных групп, 27 типов и порядка 600 видов НКО.

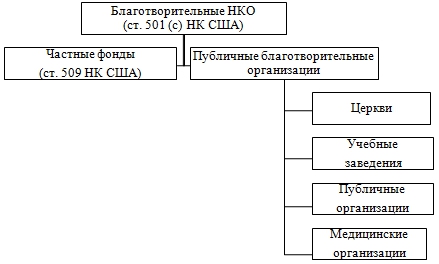

В соответствии с данной классификацией, НКО, выполняющие общественные функции и созданные для реализации общественно–полезных целей (образование, медицина, социальная работа, религия) наделяются статусом «благотворительной организации», в соответствии со ст. 501 Налогового кодекса США (см. рисунок 1) [10]. Такие организации освобождаются от уплаты налога на прибыль, в то время как НКО без соответствующего статуса уплачивают налог на прибыль в размере 2%.

Рис. 1 – Классификация благотворительных организаций в США

Более того, в США существует отдельный порядок налогообложения, предусмотренный для жертвователей – юридических и физических лиц. В случае, если компания, зарегистрированная в качестве юридического лица, совершает добровольные и безвозмездные пожертвования в пользу НКО, сумма пожертвования на благотворительные цели вычитается из налогооблагаемой прибыли соответствующего юридического лица. В США размер налогового вычета за участие в благотворительности может достигать 10% от прибыли компании. В том случае, если пожертвования превысили 10%-ное ограничение, оставшийся вычет может быть перенесен на следующие налоговые периоды в течение 5 следующих лет.

Переходя к физическим лицам, в США налогоплательщики имеют возможность уменьшить налогооблагаемую базу по подоходному налогу за год на сумму пожертвований в размере до 50%, если пожертвование было сделано в пользу церквей, школ, больниц, а также других социально важных организаций и до 30%, если пожертвование совершено в пользу других освобожденных от налогов организаций.

Далее проанализируем особенности налоговой политики в отношении НКО в странах ЕС: Франции, Испании, Германии, Италии. Общей чертой налогообложения НКО является регулирование вопроса об уплате НДС. Этот вопрос на территории всех стран ЕС регулируется Шестой директивой ЕС, которая в статье 13 предусматривает возможность освобождения от уплаты НДС организаций, ведущих социально значимую деятельность [8]. Кроме освобождения от уплаты, существует возможность получения налоговой льготы по НДС двумя способами: посредством снижения ставки НДС на товары и услуги, приобретаемые НКО и путем снижения ставки НДС на товары и услуги, которые реализует НКО. Вопросы относительно налога на прибыль, налоговых льгот по иным налогам и налогообложению пожертвований регулируются в каждой стране ЕС индивидуально.

Во Франции НКО, по закону, может принимать форму фонда, либо ассоциации. В случае, если НКО осуществляет общественно полезную деятельность и не конкурирует с предприятиями коммерческого сектора экономики, она освобождается от уплаты налога на прибыль. Однако, в случае, если французская НКО имеет в распоряжении эндаумент-фонд (другими словами - целевой фонд), средства которого выступают в качестве дополнительного источника дохода, а также используются для финансирования деятельности НКО, то доходы от такого фонда облагаются налогом [5, С. 228].

Переходя к практике налоговых вычетов для юридических и физических лиц, сделавших пожертвования, можно обобщить ее следующим образом: юридическое и физическое лицо могут получить вычет в размере 20% от налогооблагаемой базы (юридическое – от прибыли организации, физическое – от собственного дохода, заработной платы и т.д.), но не более 66% от суммы безвозмездного взноса в пользу НКО.

В Испании для освобождения от налогов НКО необходимо удовлетворять целому ряду критериев, прописанных в налоговом законодательстве страны, основными из которых являются: общественно полезная цель деятельность НКО, а также использование не менее 70% от дохода на осуществление уставной деятельности.

Сделав пожертвование в пользу НКО, юридические и физические лица могут получить налоговый вычет в размере до 10% от своего дохода, но не более 35% (юридические лица) и 25% (физические лица) от суммы пожертвований [4].

Германия является одной из самых благоприятных в отношении НКО стран: доля НКО в стране составляет более 3% от общего числа организаций всех форм собственности, около 70% НКО осуществляют свою деятельность в сфере социальных услуг и образования. Кроме того, вклад НКО в ВВП Германии составляет около 4,5%. Некоммерческие организации обеспечивают рабочие места для 1,5 млн человек, благодаря государственной поддержке ежегодно в объеме около 2 млрд. евро, НКО стали привилегированными поставщиками услуг в здравоохранении, уходе за больными, работе с молодежью и в некоторых других социальных сферах [7].

В соответствии с разделами 51-68 Налогового кодекса Германии, для некоммерческих организаций предусмотрено освобождение от уплаты налогов, в случае если НКО получит специальный статус организации, освобожденной от уплаты налогов. Для этого необходимо документально в течение нескольких налоговых периодов подтвердить, что НКО осуществляет благотворительную и социально значимую деятельность в качестве уставной [9].

В Италии в результате налоговой реформы 1997 г. НКО могут осуществлять социально ориентированную деятельность в форме ассоциации, фонда, добровольческого объединения и неправительственной организации. Для освобождения от уплаты налогов, в соответствии с налоговым законодательством Италии (Указ № 460), НКО должна получить статус «ONLUS» (Organizzazione non lucrativa di utilità sociale), который доказывает социальную направленность организации [6].

В Италии денежные пожертвования НКО, функционирующим в сфере восстановления, поиска и охраны культурных и/или исторически ценных объектов (сооружений, зданий, памятников и предметов культуры и т.д.) вычитаются из доходов организации в полном объеме для целей налогообложения. Однако, если пожертвование совершено в пользу НКО, деятельность которых осуществляется в гуманитарных и религиозных направлениях, налоговый вычет для юридических лиц составит не более 2% прибыли жертвующей организации. Физическое лицо может получить налоговый вычет от 1 до 19% дохода [6].

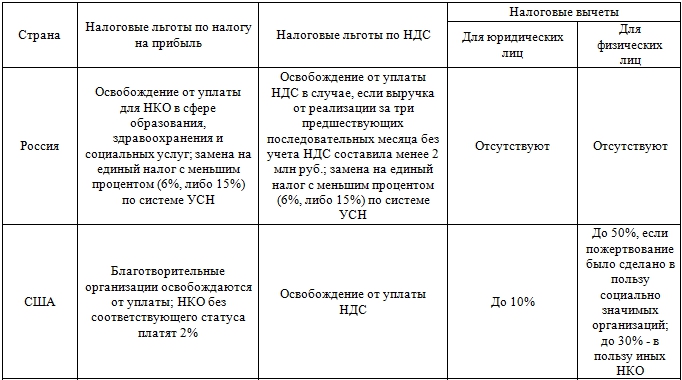

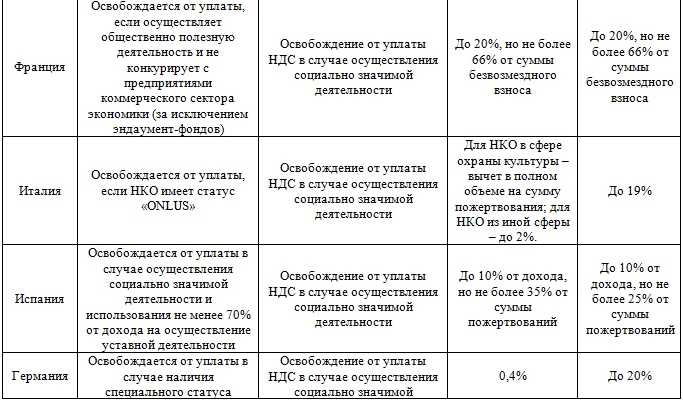

Обобщим полученные результаты сравнительного анализа налогообложения НКО (см. таблицу 1).

Таблица 1 – Сравнительный анализ налоговых льгот для НКО в России, США и стран ЕС

Таким образом, анализ зарубежной практики налогообложения НКО позволяет выделить следующие особенности:

- Доходы от пожертвований и взносов, грантов, безвозмездной передачи имущества или дарения, считаются основными источниками финансирования деятельности НКО в зарубежной практике и освобождаются от налогообложения.

- Предоставление налоговых льгот для НКО может выполняться как в форме полного освобождения от уплаты налогов, так и в виде исключения определенных видов доходов из налогооблагаемой базы организации.

- Подавляющее большинство зарубежных стран поощряет участие юридических и физических лиц в общественной жизни страны (путем жертвования средств в пользу НКО) и позволяет получать юридическим и физическим лицам налоговые вычеты.

| Конфликт интересов Не указан. | Conflict of Interest None declared. |

Список литературы / References

- Налоговый кодекс Российской Федерации от 31.07.1998 N 146-ФЗ (дата обращения: 29.12.2017).

- Бюджетный кодекс Российской Федерации от 31.07.1998 N 145-ФЗ (дата обращения: 27.12.2018).

- Федеральный закон "О некоммерческих организациях" от 12.01.1996 N 7-ФЗ (дата обращения: 29.07.2017).

- Горохов А. А. Особенности налогообложения некоммерческих организаций в России и за рубежом / Горохов А. А. // Инновационная экономика: перспективы развития и совершенствования. – 2016. – №. 1 (11).

- Геращенко А. В. Налогообложение некоммерческих организаций в США // Некоммерческие организации в России. – 2013. – №4.

- Decreto numero 460/1997 «Le ONLUS» (D.LGS 460/1997) [Электронный ресурс]. –URL: http://www.governo.it/sites/governo.it/files/8_D.LGS460_1997.pdf

- OECD Statistical indicators for Germany [Электронный ресурс]. – URL: https://data.oecd.org/germany.htm

- Sixth Council Directive 77/388/EEC of 17 May 1977 on the harmonization of the laws of the Member States relating to turnover taxes - Common system of value added tax: uniform basis of assessment [Электронный ресурс]. – URL: europa.eu.int/eur_lex/en/consleg/pdf/1977/en_1977L0388_do_001.pdf

- The Fiscal Code of Germany [Электронный ресурс]. – URL: https://www.gesetze-im-internet.de/ao_1977/BJNR006130976.html

- The Fiscal Code of US. IRC Section 501 (c) : Internal Revenue Code [Электронный ресурс]. – URL: http://www.ttlaw.com/Ir-04.htm

Список литературы на английском языке / References in English

- Nalogovyi kodeks Rossiiskoi Federatsii ot 31.07.1998 N 146-FZ [Tax Code of the Russian Federation dated July 31, 1998, No. 146-FZ] (accessed: 29.12.2017). [In Russian]

- Byudzhetnyi kodeks Rossiiskoi Federatsii ot 31.07.1998 N 145-FZ [udget Code of the Russian Federation dated 31.07.1998 N 145-FZ] (accessed: 27.12.2018). [In Russian]

- Federalnyi zakon “O nekommercheskikh organizatsiyakh” ot 12.01.1996 N 7-FZ [Federal Law “On Non-commercial Organizations” of 12.01.1996 N 7-FZ] (accessed:29.07.2017). [In Russian]

- Gorokhov A. A. et al. Osobennosti nalogooblozheniya nekommercheskikh organizatsii v Rossii i za rubezhom [Features of Taxation of Non-Commercial Organizations in Russia and Abroad] // Innovatsionnaya ekonomika: perspektivy razvitiya i sovershenstvovaniya [Innovative Economy: Prospects for Development and Improvement]. – 2016. – No. 1 (11). [In Russian]

- Gerashchenko A. V. Nalogooblozhenie nekommercheskikh organizatsii v SShA [Taxation of Non-Commercial Organizations in the USA] // Nekommercheskiye organizatsii v Rossii [Non-Commercial Organizations in Russia]. – 2013. – No.4. [In Russian]

- Decreto numero 460/1997 «Le ONLUS» (D.LGS 460/1997) [Electronic resource]. – URL: http://www.governo.it/sites/governo.it/files/8_D.LGS460_1997.pdf

- OECD Statistical indicators for Germany [Electronic resource]. – URL: https://data.oecd.org/germany.htm

- Sixth Council Directive 77/388/EEC of 17 May 1977 on the harmonization of the laws of the Member States relating to turnover taxes - Common system of value added tax: uniform basis of assessment [Electronic resource]. – URL: europa.eu.int/eur_lex/en/consleg/pdf/1977/en_1977L0388_do_001.pdf

- The Fiscal Code of Germany [Electronic resource]. – URL: https://www.gesetze-im-internet.de/ao_1977/BJNR006130976.html

- The Fiscal Code of US. IRC Section 501 (c): Internal Revenue Code [Electronic resource]. – URL: http://www.ttlaw.com/Ir-04.htm