ОЦЕНКА КРЕДИТНОГО РИСКА НА БАЗЕ ФАКТОРНОГО АНАЛИЗА МЕТОДОМ IRB APROACH

Юткин С.С.1, Туйсузов А.В.2

1Студент, 2студент, Санкт-Петербургский государственный экономический университет

ОЦЕНКА КРЕДИТНОГО РИСКА НА БАЗЕ ФАКТОРНОГО АНАЛИЗА МЕТОДОМ IRB APROACH

Аннотация

Российские коммерческие банки не так давно стали придерживаться курса предложенного Базельским комитетом по банковскому надзору. Банкам предлагается общая концепция математического аппарата оценки риска по кредиту на базе использования статистических данных с целью формирования рационального пула заемщиков.

Ключевые слова: статистика, фактор, Базельский комитет, кредитный риск, многофакторный анализ, однофакторный анализ.

Jutkin S.S.1, Tujsuzov A.V.2

1Student, 2student, St. Petersburg State University of economics

IRB APROACH METHOD OF RISK ASSESSMENT BASED ON FACTOR ANALYSIS

Abstract

In time of high unpredictability at economics area it is better for banking sector to increase their competitiveness in way of rational credit risk analysis using math tools which is also recommend by Bazel.

Keywords: statistics, factor, Bazel, loan risks, one-way layout, multi-way classification.

В современных реалиях конкурентным преимуществом банка следует считать не только кредитную политику, изменение условий кредитования, размера ставок, срока выдачи и роста предложения линии кредитных продуктов. Немаловажную, если не ключевую, роль приобретает контроль и оценка кредитного риска (дефолта контрагента, учет непредвиденных и ожидаемых потерь).

Соглашением в рамках Базельского комитета по банковскому надзору был принят целый рекомендательный акт, которым успешно пользуются европейские банки. В то же время, внушительное число российских банков не придерживаются европейского курса: не ведут собственную статистику учета и ранжирования заемщиков и пользуются услугами сторонних рейтинговых агентств, тем самым не высвобождая часть своего капитала на высокодоходные операции. Модификации Базель II/III рекомендуют банкам использовать IRB approach, то есть ранжировать своих заемщиков по уровням риска на основе собственного анализа. Рекомендации Базель II/III не носят обязательного или строго определенного характера, тем самым, банкам самим предлагается выбрать математическую расчетную основу для ранжирования своих контрагентов.

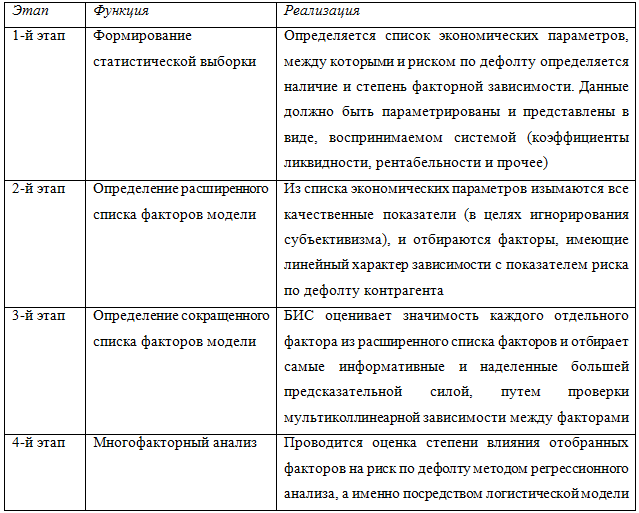

Принцип внедрения математического аппарата, предлагаемый авторами статьи, выглядит следующим образом (имеет смысл внедрить подобную систему автоматизированным способом). В банковскую информационную систему загружаются сформированные определенным способом данные макроэкономического анализа и данные статистики кредитного риска, стандартизированный способ учета необходим для восприятия данных системой. Далее процесс оценки следует разделить на четыре этапа, которые можно проследить из следующей таблицы 1.

Таблица 1 - Процесс оценки кредитного риска

По завершении этих этапов формируются PD рейтинг, то есть заемщики распределяются по уровням надежности. Далее система проводит подсчет ожидаемых и непредвиденных потерь, для более глубоко анализа и рациональной оценке риска.

Эффект, который должен возникнуть по внедрении БИС на базе IRB, проявляется в следующих областях:

- Рекомендации по высвобождению средств позволят эффективно использовать располагаемый акционерный капитал;

- Рекомендации по ценообразованию позволят повысить эффект от продажи кредитных продуктов;

- Оценка риска на основе внутрибанковских кредитных рейтингов позволит более рационально отбирать потенциальных заемщиков.

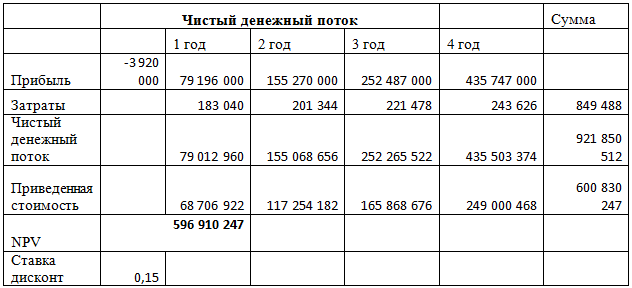

Внедрение подобной системы носит высокоэффективный характер, о чем свидетельствует расчет NPV, представленный в следующей таблице 2.

Таблица 2 - NPV

Таким образом, уже в течение первого года эксплуатации БИС, система окупает расходы на ее внедрение и обслуживание. Таблица 2 доказывает рациональность использование модели.

Литература

- Информационные системы в банковском деле: Учебное пособие/ Королев М.И., Королев Д.М. Белгород: Издательство БелГУ, 2012

- Белоглазова Г.Н., Кроливецкая Л.П., Савинская Н.А. Учебник. — 7-е изд., перераб. и доп. — М.: Финансы и статистика, 2013. — 592 с.: ил. — ISBN 5-279-02609-3.

- Минаков В. Ф., Лобанов О. С. Концепция облачного информационного пространства исполнительных органов государственной власти региона // Экономика, статистика и информатика. Вестник УМО. – 2014. – № 3. – С. 181–185.

- Лобанов О. С., Минаков В. Ф., Артемьев А. В. Облачные технологии в исполнительных органах государственной власти Санкт-Петербурга // Международный научно-исследовательский журнал = Research Journal of International Studies. – 2014. – № 1-1 (20). – С. 67-68.

References

- Informacionnye sistemy v bankovskom dele: Uchebnoe posobie/ Korolev M.I., Korolev D.M. Belgorod: Izdatel'stvo BelGU, 2012

- Beloglazova G.N., Kroliveckaja L.P., Savinskaja N.A.Uchebnik. — 7-e izd., pererab. i dop. — M.: Finansy i statistika, 2013. — 592 s.: il. — ISBN 5-279-02609-3.

- Minakov V. F., Lobanov O. S. Koncepcija oblachnogo informacionnogo prostranstva ispolnitel'nyh organov gosudarstvennoj vlasti regiona // Jekonomika, statistika i informatika. Vestnik UMO. – 2014. – № 3. – S. 181–185.

- Lobanov O. S., Minakov V. F., Artem'ev A. V. Oblachnye tehnologii v ispolnitel'nyh organah gosudarstvennoj vlasti Sankt-Peterburga // Mezhdunarodnyj nauchno-issledovatel'skij zhurnal = Research Journal of International Studies. – 2014. – № 1-1 (20). – S. 67-68.