НОВЫЙ ПРОТОКОЛ TWIME. УНИФИКАЦИЯ ДОСТУПА УЧАСТНИКОВ К БИРЖЕВОЙ ИНФРАСТРУКТУРЕ МОСКОВСКОЙ БИРЖИ

Труничкин Н.И.

ORCID: 0000-0003-0700-7726, ст. преподаватель, департамент «Финансовых рынков и банков», Финансовый университет при Правительстве РФ

НОВЫЙ ПРОТОКОЛ TWIME. УНИФИКАЦИЯ ДОСТУПА УЧАСТНИКОВ К БИРЖЕВОЙ ИНФРАСТРУКТУРЕ МОСКОВСКОЙ БИРЖИ

Аннотация

Статья посвящена новому протоколу TWIME и планам Московской биржи по развитию протоколов доступа биржевой инфраструктуры. Имплементация нового бинарного протокола – необходимый этап развития. Введенные санкции и сокращение бюджетов западных участников на развития бизнеса в России стимулируют Московскую биржу унифицировать биржевую инфраструктуру с мировыми площадками. Это важнейший этап для роста интереса западных участников к российскому рынку. Современный тренд сокращения и оптимизации расходов – определяет минимальный список обязательных протоколов доступа к современной биржевой инфраструктуре.

Ключевые слова: Московская биржа, TWIME, протоколы доступа, HFT, биржевые продукты и сервисы.

N.I. Trunichkin

ORCID: 0000-0003-0700-7726, Senior lecturer of the ‘Financial markets and banks’ Department, Financial University under the Government of the Russian Federation

NEW PROTOCOL TWIME. UNIFICATION OF MOSCOW EXCHANGE CONNECTIVITY

Abstract

The article is devoted to the new protocol TWIME. Implementation of the new binary protocol is a necessary step. Moscow Exchange unify Exchange connectivity level. This is an important step for the growth of interest in the Western participants to the Russian market. The article is devoted to the new protocol TWIME. We highlight the plans Moscow Exchange for implement infrastructure protocols. In this article we evaluate the pros and cons of using new technology. Implementation of the new binary protocol - a necessary stage of development. The European Union and the United States used economic sanctions to target Russia’s financial sectors. Florien participants can’t allocates funds to road infrastructure project in the Russia. Moscow Exchange need implement technological innovations that could stimulate productivity and increased competitiveness.

Keywords: Moscow Exchange, TWIME, Exchange Connectivity, HFT, exchange products and services.

Несколько десятков лет назад, многие не верили в то, что торговля через интернет будет иметь успех. Переход бирж на новый формат взаимодействия с клиентами произошел стремительно для всей индустрии. Сегодня уже не осталось крупных бирж, которые не проводят торги в электронном режиме, принимая поручения от клиентов через интернет.

Данные нововведения создали новый класс клиентов – HFT (High-frequency trading). Эти клиенты используют алгоритмический тип торговли, в котором используется современное оборудование и специальные торговые стратегии, при которых операции совершаются в течение микро секунд.

По данным Московской биржи, соотношение HFT и ALGO участников к остальным клиентам в зависимости от рынка составляет: на валютном рынке доля HFT и ALGO составляет 50% и 18% соответственно, остальные участники делают 32% оборотов. На фондовом рынке ситуация более консервативная: доля HFT и ALGO – 26% и 27% соответственно, остальные участники генерируют 47% оборотов. Самым излюбленным рынком для высокочастотных участников остается срочный рынок Московской биржи: доля HFT и ALGO – 61% и 7% соответственно, на долю остальных участников приходится 32%.

О HFT активно заговорили после Flash Crash, который произошел 6 мая 2010 года, в этот день индекс SP500 упал на 10% за несколько минут, и уже через 10 минут смог вернуться на прежние уровни. Данное событие стало предметом расследования SEC и истинные причины до сих пор остаются не известными.

Оборот HFT трейдеров приносит биржам большой доход. И чтобы стимулировать их торговать ещё больше, биржи всего мира стреляться повысить качество своих сервисов для этих клиентов.

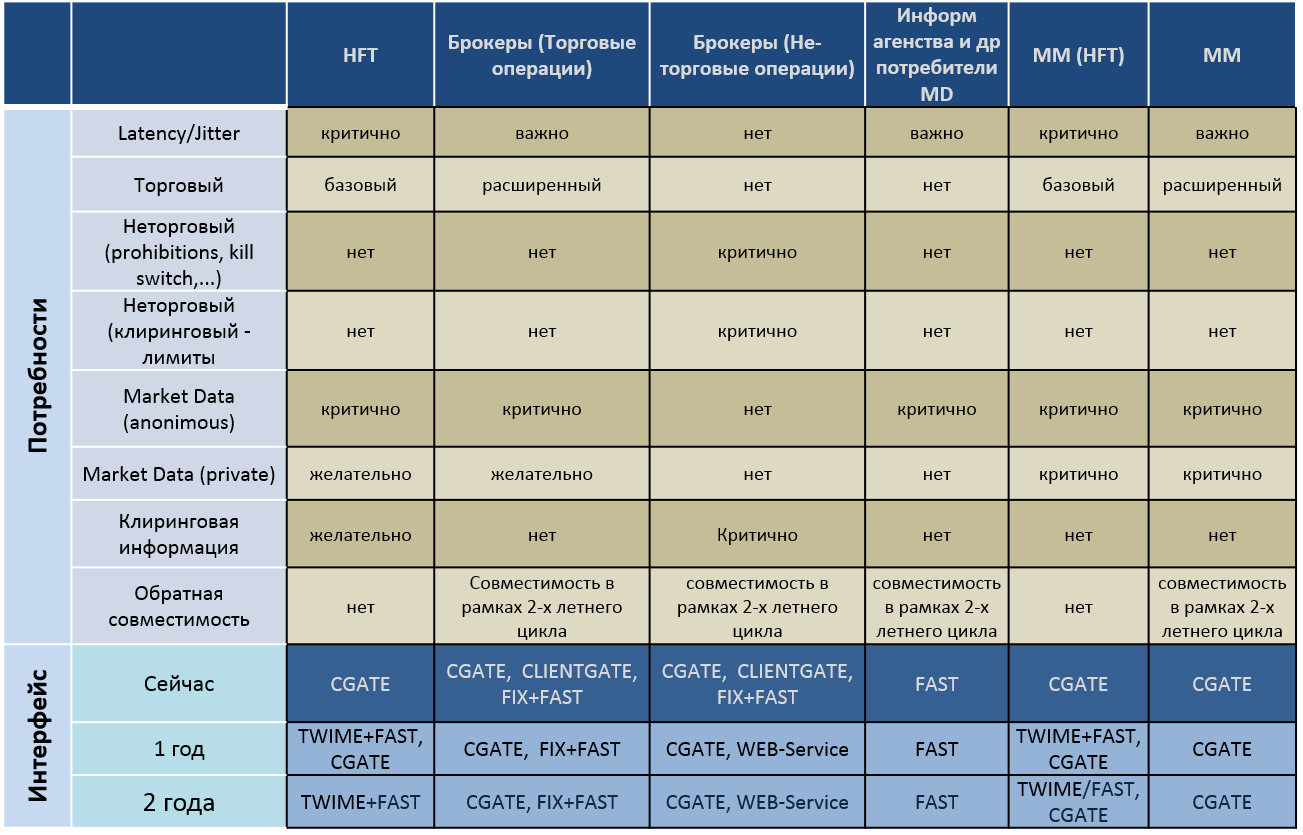

Давайте проанализируем, какие потребители присутствуют на Московской бирже:

Брокеры (+ Market Makers non-HFT). Им необходим широкий набор торгового функционала. Им нужен неторговый функционал. Очень чувствительны к полному спектру информации, торговой и неторговой. Очень чувствителен к изменениям – требуют от инфраструктуры обратной совместимости ИТ решений. Практически не чувствительны к Latency/Jitter.

HFT (Торговые, Market Makers). Latency – самый важный приоритет. Всегда используют самый быстрый протокол – это их бизнес. Требуют только базовый торговый функционал. Неторговый функционал не требуется. Обратная совместимость не критична.

Информационные агентства. Требуют только интерфейсы раздачи обезличенных торговых данных. Чувствительны к изменениям – требуют обратную совместимость.

Давайте проанализирует, какие технологии подключений в настоящий момент доступны для участников, отметив особенности каждого типа подключения:

FIX – мировой стандарт для подключения западных Участников

- Индустриальный стандарт

- Предоставляет торговый функционал (базовый + расширенный)

- Легко расширяем

- Проигрывает по скорости CGATE и Бинарному протоколу

- Не предоставляет неторговый функционал

FAST – мировой стандарт, используется совместно с FIX

- Индустриальный стандарт

- Протокол распространения anonymous Market Data Быстрая Broadcast раздача

- Легко расширяем

- Не предоставляет private Market Data

- Не предоставляет клиринговую информацию

CGATE – сейчас основной протокол для всех типов подключений

- Универсальный интерфейс (торговый, неторговый, клиринговый)

- Предоставляет Market Data (anonymous + private)

- Поставляется в виде библиотеки (Client Footprint)

- Поддерживает обратную совместимость

- По скорости уступает Бинарному протоколу

- Уязвим для некорректного использования

WEB API – планируется к внедрению в 2016

- Предоставляет неторговый функционал

- Универсальная технология для обмена данными

- Легко расширяем, обратная совместимость

- Позволяет обмениваться данными сложной структуры

- Ориентирован на сервисы, не требующие низкого Latency

TWIME – бинарный протокол, новый протокол

- Самый быстрый протокол

- Зависит от особенности архитектуры Торговой системы

- Предоставляет торговый функционал (только базовый)

- Не поддерживает обратную совместимость

- Не поддерживает неторговый функционал

Рис 1. - Индикативный план развития Exchange Connectivity Level, составленный по информации от Московской биржи

Московская биржа представила план развития своей ИТ инфраструктуры. Подтвердив, что план учитывает политику декомиссии биржи. Согласно представленному плану, на горизонте двух лет, у Московской биржи появится линейка протоколов, которая будет конкурентоспособна в сравнении с мировыми биржами.

Московской бирже останется унифицировать данный перечень в рамках её рынков, чтобы получить дополнительный синергетический эффект и сократить расходы участников на поддержания доступа к её инфраструктуре.

Давайте проанализируем, что получат участники от нового протокола TWIME

- Скоростной торговый интерфейс для HFT, удовлетворение потребностей HFT клиентов.

- Следование мировым тенденциям в сфере Exchange Connectivity: NASDAQ OUCH, Eurex ETI, Xetra ETS, LSE NTI.

- Без клиентского отпечатка (zero footprint) - клиенты не ограничены в своих возможностях[1]

- Возможности аппаратного ускорения: были получены позитивные отзывы от Netcope и Nanospeed – производителей FPGA-решений.[2]

- За основу взяты рекомендации FIX Trading Community – будущий стандарт транзакционного протокола:

- сессионный уровень FIXP

- презентационный уровень FIX Simple Binary Encoding

Особенностью TWIME, в сравнении с другими доступными протоколами Московской Биржи, является то, что шлюз легкого протокола осуществляет взаимную трансляцию клиентских сообщений и сообщений торговой системы, при этом общается с ядром напрямую, в обход роутеров, что позволяет получить необходимое преимущество в скорости.

Официальные результаты измерениям на сетевом интерфейсе, показали, что время прохождения заявки через шлюз TWIME менее 25 мкс для 99.9% транзакций, при этом достигается скорость менее 15 мкс для 50% транзакций. Шлюз TWIME вносит суммарную задержку менее 40 мкс для 99.9% и менее 30 мкс для 50% транзакций соответственно.

Чтобы не повторить ситуацию Flash Crash 2010 года, Московская биржа планируется провести предварительную групповую сертификацию: весь софт участников, должен будет получить заключение технических специалистов Московской биржи о безопасности программного обеспечение и соответствиям требованиям работы с новым протоколом TWIME. Данное требование является стандартным для всех участников, а учитывая либеральность процедуры в России, участники не потратят много времени на повторную сертификацию (на западных биржах, анкеты могут быть от 30 до 100 листов, в зависимости от сложности протокола и уровня доступа).

Как мы видим, для Московской биржи, новый протокол TWIME – улучшение инфраструктуры, через интеграцию современных ИТ решений. Имплементация нового бинарного протокола – необходимый этап развития российского рынка. Введенные санкции и сокращение бюджетов западных участников на развития бизнеса в России стимулируют Московскую биржу унифицировать биржевую инфраструктуру с мировыми площадками. Современный тренд сокращения и оптимизации расходов – определяет минимальный список обязательных протоколов доступа к современной биржевой инфраструктуре.

Новый уровень скорости доступа к торгам, будет востребован всеми участниками занимающихся HFT, что составляет больше половины оборота на всех её рынках. Для биржи, это дополнительная возможность заработать на новом сервисе. Ожидается, что стоимость логина к TWIME будет выше, чем текущая стоимость логина к CGate/FIX, но на первые месяцы (от полугода до года) работы протокола планируется маркетинговая программа, нивелирующая разницу в стоимости подключения для активно работающих через TWIME клиентов, чтобы сделать переход участников более рентабельным.

[1] ftp://ftp.moex.com/pub/FORTS/test/TWIME [2] http://www.fixtradingcommunity.org/pg/structure/tech-specs/simple-binary-encodingЛитература

- Труничкин Н.И. Перспективы создания новых биржевых продуктов и сервисов в условиях вертикально интегрированной бизнес модели Московской Биржи. Тамбов: Вестник научных конференций, 2016. – №8

- Рубцов Б.Б. Мировые фондовые рынки: Современное состояние и закономерности развития. – М.: ФА, 2000. – 312с

- Майоров С. Развитие технологий финансовых рынков: продолжение (клиринг внебиржевых деривативов и модели доступа)//Биржевое обозрение. – 2010. – №6.

- Сайт Московской биржи [Электронный ресурс] URL: www.moex.com (дата обращения 05.08.2016).

References

- Trunichkin N.I. Perspektivy sozdanija novyh birzhevyh produktov i servisov v uslovijah vertikal'no integrirovannoj biznes modeli Moskovskoj Birzhi. Tambov: Vestnik nauchnyh konferencij, 2016. – №8

- Rubcov B.B. Mirovye fondovye rynki: Sovremennoe sostojanie i zakonomernosti razvitija. – M.: FA, 2000. – 312 s.

- Majorov S. Razvitie tehnologij finansovyh rynkov: prodolzhenie (kliring vnebirzhevyh derivativov i modeli dostupa)//Birzhevoe obozrenie. – 2010. – №6.

- Sajt Moskovskoj birzhi [Jelektronnyj resurs] URL: www.moex.com (data obrashhenija 05.08.2016)