АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ФИНАНСОВЫХ РИСКОВ СТРОИТЕЛЬНЫХ КОМПАНИЙ РОССИЙСКОЙ ФЕДЕРАЦИИ

Вавулина А.С.1, Смирнов А.А.2

1ORCID: 0000-0002-5175-0261, Кандидат экономических наук,

Тюменское высшее военно-инженерное командное училище имени маршала инженерных войск А.И. Прошлякова, г. Тюмень

2ORCID: 0000-0003-1579-9591, аспирант,

ФГБОУ ВО «Государственный аграрный университет Северного Зауралья», г. Тюмень

АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ФИНАНСОВЫХ РИСКОВ СТРОИТЕЛЬНЫХ КОМПАНИЙ РОССИЙСКОЙ ФЕДЕРАЦИИ

Аннотация

Проведен комплексный анализ финансовой деятельности и оценка финансовых рисков строительных компаний РФ. В результате проведенных расчетов было выявлено, что 5 из 9 исследуемых строительных компаний имеют высокую финансовую устойчивость. У 7 предприятий из 9, существует достаточно высокая вероятность в ближайшие 6 месяцев потерять свою платежеспособность. К потенциальным банкротам можно отнести 3 исследуемые строительные компании, главная причина этого связана с отсутствием у указанных предприятий собственных оборотных средств.

Что касается оценки финансовых рисков исследуемых строительных предприятий, то в рамках исследования был произведен расчет уровня финансового левериджа, на основе которого было выявлено, что высокая степень финансового риска наблюдалась на предприятии Северо-Кавказского ФО. Главная причина сложившейся ситуации связана с высокой зависимостью предприятий от внешних источников финансирования, убыточностью строительного производства и неэффективным использованием оборотного капитала предприятия.

Ключевые слова: финансовые риски, банкротство, строительство, строительные компании, финансовая устойчивость.

Vavulina A.S.1, Smirnov A.A.2

1ORCID: 0000-0002-5175-0261, PhD in Economy,

Tyumen High Military Engineering Command School named after A.I. Proshlyakov, Tyumen

2ORCID: 0000-0003-1579-9591, Postgraduate student,

FSBEI of HE, State Agrarian University of the Northern Trans-Urals, Tyumen

ANALYSIS AND DIAGNOSTICS OF FINANCIAL STABILITY AND FINANCIAL RISKS OF BUILDING COMPANIES IN RUSSIAN FEDERATION

Abstract

The comprehensive analysis of financial activities and the estimation of financial risks of Russian building companies are carried out. As a result of the calculations, it is revealed that five out of nine studied building companies have a high financial stability. Seven enterprises out of nine faced a rather high probability to lose their solvency in the next six months. Three of studied building companies are potential bankrupts, the main reason for this is due to the fact that these enterprises do not have their own operating assets.

As for the assessment of financial risks of the studied building companies, this work presents the result of the calculation of the level of financial leverage, based on which it is revealed that there is a high degree of financial risk at the enterprise of the North Caucasus Federal District. The main reason for this situation is connected with a high dependence of enterprises on external sources of financing, the loss of construction production and the inefficient use of the company's operating assets.

Keywords: financial risks, bankruptcy, construction, building companies, financial stability.

Финансовая устойчивость является неотъемлемой частью конкурентоспособного развития предприятий всех отраслей народного хозяйства, особенно это касается такой стратегически важной отрасли как строительство [8 c. 110]. Строительная индустрия в настоящее время испытывает не лучшие времена, только за последние 5 лет 890 строительных предприятий (т.е. 0,4% от всех действующих строительных организаций) прекратили свою деятельность из-за несостоятельности и банкротства [1]. Кроме того, доля убыточных строительных организаций, в среднем за последние 5 лет составила 31,9% (табл. 1). Причина такой ситуации вызвана затяжным и систематическим финансово-экономическим кризисом, продолжающимся с 2008 года по сегодняшний день, который за указанный период очень сильно ослабил финансовое состояние многих строительных компаний страны.

Таблица 1 – Основные финансовые показатели организаций, осуществлявших строительную деятельность (по данным бухгалтерской отчетности) [1]

| Показатель | 2005 год | 2010 год | 2013 год | 2014 год | 2016 год |

| Сальдированный финансовый результат (прибыль, минус убыток): млн. руб. | 38956 | 87017 | 601336 | -75050 | -54329 |

| в % к предыдущему году | 112,1 | 83,3 | 160,7 | - | - |

| Сумма прибыли, млн. руб. | 57284 | 162316 | 743204 | 242484 | 265701 |

| Удельный вес прибыльных организаций в общем числе организаций, % | 66,0 | 70,8 | 70,6 | 68,1 | 67,2 |

| Сумма убытка, млн. руб. | 18328 | 75299 | 141868 | 317534 | 320030 |

| Удельный вес убыточных организаций в общем числе организаций, % | 34,0 | 29,2 | 29,4 | 31,9 | 32,8 |

| Рентабельность проданных товаров, продукции (работ, услуг), % | 3,9 | 4,5 | 8,3 | 3,4 | 3,8 |

Для анализа и оценки финансовой устойчивости и финансовых рисков строительных компаний, методом случайной выборки были выбраны 9 строительных предприятий, занимающихся жилищным строительством в каждом федеральном округе страны:

- [1] Центральный ФО – ЗАО «Жилстрой», г. Орел;

- [2] Уральский ФО – ОАО «ТДСК», г. Тюмень;

- [3] Северо-Западный ФО – ЗАО ССМО «ЛенСпецСМУ», г. Санкт-Петербург;

- [4] Южный ФО – ОАО «Домостроитель», г. Краснодар;

- [5] Приволжский ФО – ОАО «СК Трест №21», г. Уфа;

- [6] Сибирский ФО – АО «ДСК», г. Красноярск;

- [7] Дальневосточный ФО – ОАО «Жилстрой ДВ», г. Хабаровск;

- [8] Северо-Кавказский ФО – ОАО «МДСК», г. Махачкала;

- [9] Крымский ФО – АО «КрымНИОпроект», г. Севастополь.

Таблица 2 – Комплексный анализ финансового состояния домостроительных компаний РФ за 2016 год [2]

| Показатель | № исследуемого предприятия | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |

| Соотношение заемных и собственных средств | 2,35 | 0,13 | 1,54 | 9,66 | 40,23 | 3,44 | 0,48 | 1,53 | 0,87 |

| Коэффициент финансовой устойчивости | 0,30 | 0,90 | 0,59 | 0,25 | 0,79 | 0,23 | 0,93 | 0,39 | 0,53 |

| Общий коэффициент оборачиваемости | 4,30 | 0,63 | 0,29 | 0,86 | 0,10 | 0,49 | 0,85 | 1,24 | 0,29 |

| Оборачиваемость запасов | 15,00 | 1,25 | 2,21 | 1,66 | 5,20 | 7,34 | 526,72 | 2,62 | 1,53 |

| Оборачиваемость запасов в днях | 24 | 291 | 165 | 220 | 70 | 50 | 1 | 140 | 239 |

| Коэффициенты рентабельности имущества | 0,06 | 0,15 | 0,08 | 0,006 | 0,0003 | 0,006 | 0,10 | -0,03 | 0,08 |

| Коэффициенты рентабельности перманентного капитала | 0,187 | 0,163 | 0,140 | 0,022 | 0,000 | 0,027 | 0,113 | -0,080 | 0,157 |

| Коэффициенты рентабельности продаж | 0,01 | 0,23 | 0,28 | 0,007 | 0,003 | 0,012 | 0,12 | -0,03 | 0,29 |

| Коэффициент текущей ликвидности | 1,11 | 5,62 | 1,31 | 0,95 | 0,65 | 0,31 | 3,07 | 1,42 | 0,60 |

| Коэффициент обеспеченности собственным оборотным капиталом | 0,22 | 0,85 | 0,31 | -0,04 | -0,44 | -2,15 | 0,88 | 0,30 | -0,65 |

| Коэффициент восстановления (утраты) платежеспособности | 0,6 | 2,8 | 0,7 | 0,5 | 0,3 | 0,2 | 1,5 | 0,7 | 0,3 |

В результате проведения комплексного финансово-экономического анализа исследуемых предприятий (табл. 2) было выявлено, что только 5 из 9 исследуемых строительных компании финансово устойчивы. Наиболее зависимыми от внешних источников финансирования являются ОАО «Домостроитель», г. Краснодар и ОАО «СК Трест №21», г. Уфа, на это указывает значение показателя коэффициента независимости, равный соответственно 0,09 и 0,02 (то есть объем заемного капитала в стоимости имущества составляет 91 и 98% соответственно). Наиболее финансово устойчивым, по данным анализа является ОАО «ТДСК», г. Тюмень, где величина собственных средств в стоимости имущества составляет 90%. Следует заметить, что в среднем на исследуемых предприятиях размер перманентного капитала в стоимости имущества составил 62%.

Показатели деловой активности исследуемых предприятий, достаточно сильно разнятся. Среднее значение коэффициента оборачиваемости имущества составляет 0,35 оборотов в год (или 1009 дней). При этом, на всех исследуемых предприятиях оборачиваемость запасов по продолжительности менее 1 года (в среднем 185 дней). Это свидетельствует о высоком уровне деловой активности строительных компаний РФ. При этом, относительно низкая деловая активность наблюдается у 3-х предприятий: ОАО «ТДСК», г. Тюмень, ЗАО ССМО «ЛенСпецСМУ», г. Санкт-Петербург, АО «КрымНИОпроект», г. Севастополь, в которых среднее значение показателя коэффициента оборачиваемости запасов составляет 1,48 оборотов, в сравнении с максимальным значением 526,72 оборотов в ОАО «Жилстрой ДВ», г. Хабаровск.

Анализ уровня рентабельности исследуемых предприятий показал, что все, кроме ОАО «МДСК», г. Махачкала, в 2016 году получали прибыль, при этом среднее значение уровня рентабельности продаж составляет 24%, перманентного капитала – 14% и имущества – 8,7%.

Также, проанализировав вероятность риска банкротства строительных предприятий, было выявлено, что удовлетворительную структуру баланса имеют только 2 строительные компании из 9 (ОАО «ТДСК», г. Тюмень и ОАО «Жилстрой ДВ», г. Хабаровск), при этом выше указанные предприятия в ближайшие 3 месяца не утратят свою платежеспособность, на это указывает значение показателя коэффициента утраты, равного 2,81 и 1,53 соответственно. Что касается оставшихся 7 предприятий, то, как показывает значение коэффициента восстановления платежеспособности, который ниже 1, ни одному из этих предприятий не удастся в ближайшие 6 месяцев восстановить свою платежеспособность.

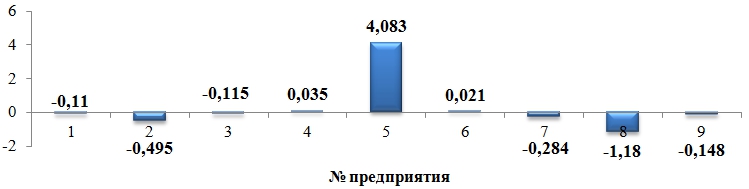

В результате расчета коэффициентов платежеспособности (по методике французских учёных Ж. Конана и М. Голдера) по модели оценки платежеспособности (рис. 1) было выявлено, что со средним значением коэффициента платежеспособности, равного 0,196, вероятность наступления неплатежеспособности 90%, особенно критическая ситуация наблюдается на ОАО «СК Трест №21», г. Уфа, где К = 4,083. Наиболее благоприятная ситуация наблюдается на ОАО «ТДСК», г. Тюмень, где вероятность наступления неплатежеспособности менее 10%.

Рис.1 – Коэффициенты платежеспособности модели оценки платежеспособности (на конец 2016 г.)

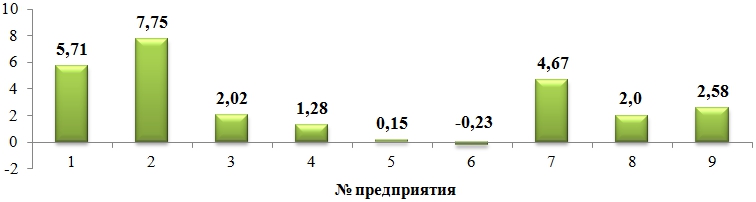

Расчет индекса кредитоспособности Альтмана показывает (рис. 2), что к потенциальным банкротам можно отнести 3 исследуемые строительные компании: ОАО «СК Трест №21», г. Уфа, АО «ДСК», г. Красноярск и ОАО «Домостроитель», г. Краснодар (среднее значение Z составляет 0,4), это связано, в первую очередь, с тем, что указанные предприятия не располагают собственными оборотными средствами.

Рис. 2 – Расчёт индекса кредитоспособности Альтмана (на конец 2016 года)

Проведя анализ финансовых рисков (рис. 3), было выявлено, что высокая степень финансового риска наблюдается на ОАО «МДСК», г. Махачкала, на это указывает значение показателя финансового рычага, который за изучаемый период имеет отрицательное значение и равно – 6,7%.

Рис. 3 – Анализ финансовых рисков строительных компаний РФ (через расчет показателя финансового левериджа, по состоянию на конец 2016 года)

Это говорит, что предприятие имеет высокую зависимость от внешних источников финансирования, и рискует в ближайшее время потерять свою платежеспособность. Что касается остальных предприятий, то среднее значение коэффициента финансового левериджа составляет 11,7%, это говорит о том, что у исследуемых строительных компаний незначительный уровень финансового риска, особенно у ОАО «ТДСК», г. Тюмень, где КФЛ = 2,7, при чем у него на 88% имущество состоит из собственных средств, а экономическая рентабельность на 25,7% покрывает все проценты по кредитам.

Итак, в результате проведенного комплексного анализа финансового состояния и финансовых рисков строительных компаний РФ было выявлено, что наиболее благоприятное финансовое состояние наблюдается на предприятии Уральского ФО (ОАО «ТДСК», г. Тюмень). На 2-м месте по уровню финансовой устойчивости и уровню финансового риска находится ЗАО ССМО «ЛенСпецСМУ», г. Санкт-Петербург, и, наконец, на 3-м месте - ОАО «Жилстрой ДВ», г. Хабаровск. Это в первую очередь связано с тем, что уровень финансового риска на этих предприятиях минимальный (коэффициент финансового левериджа в среднем составляет 11,3%), а уровень финансовой устойчивости высокий (в среднем 80,7%). Помимо этого на этих предприятиях собственный капитал в стоимости имущества составляет более 80%, а оборачиваемость имущества происходит менее чем за один год. Неблагоприятное финансовое состояние наблюдается на предприятии Северокавказского ФО (ОАО «МДСК», г. Махачкала). Такая ситуация, на вышеуказанном предприятии, связана с наличием высокого уровня финансового риска (КФЛ = – 6,7%), неэффективным использованием технических и материальных ресурсов и убыточностью строительного производства (свыше 6 млн. руб. в год).

Таким образом, для улучшения сложившейся ситуации необходимо, во-первых, более тщательно проверять заказчиков строительной продукции на их платежеспособность. Во-вторых, разрабатывать направления по снижению налогового бремени строительных компаний, за счет оптимизации налогообложения. Кроме того, выбирать надежных поставщиков строительных материалов и комплектующих, с учетом принципа «цена – качество – ответственность». И, наконец, необходимо комплексное развитие системы маркетинга, которое будет способствовать более эффективному продвижению строительной продукции, с учетом пожеланий заказчиков и спроса на объекты строительства.

Список литературы / References

- Федеральная служба государственной статистики [Электронный ресурс] – URL: http://www.gks.ru/ (дата обращения 18.11.2017).

- Центр раскрытия корпоративной информации [Электронный ресурс] – URL: http://www.e-disclosure.ru/ (дата обращения 12.09.2017).

- Бурцев А.Л. Анализ финансовой устойчивости организации: теория и сфера применения / А.Л. Бурцев // Вестник Астраханского государственного технического университета. Серия Экономика. – – № 1. – С. 254 – 258.

- Букина В.А., Вавулина А.С. Анализ финансовой устойчивости и финансовых рисков агропредприятий Уральского Федерального округа / Букина В.А., Вавулина А.С. // Новая наука: финансово-экономические основы: материалы Международной научно-практической конференции 17 мая 2017 г., Уфа / ООО «Агентство международных исследований». – Стерлитамак, 2017. – С. 8 – 12

- Егорова И.С. Диагностика вероятности банкротства предприятия и имитационное моделирование оптимальной структуры финансовых ресурсов/ И.С. Егорова // Экономика сельскохозяйственных и перерабатывающих предприятий. – №5. – С.49-51.

- Капанадзе Г.Д. Финансовая устойчивость предприятия как важнейший фактор экономической стабильности: Автореферат диссертации на соискание ученой степени канд.экон.наук: 08.00.10: защищена 20.06.2014: утв. 23.09.2014 / Капанадзе Георгий Давидович. – М., 2014. – 27 с.

- Киреев И.В. Формы и методы обеспечения финансовой устойчивости промышленных компаний РФ в посткризисный период: Автореферат диссертации на соискание ученой степени канд.экон.наук: 08.00.10: защищена 10.05.2012: утв. 23.10.2012/ Киреев Иван Вячеславович. – Орел, 2012. – 24 с.

- Ланшаков В.А., Вавулина А.С. Факторы, влияющие на финансовую устойчивость строительных компаний РФ / В.А. Ланшаков, А.С. Вавулина // Новая наука: стратегии и векторы развития: материалы Международной научно-практической конференции 08 октября 2016 г., Челябинск / ООО «Агентство международных исследований». – Стерлитамак, 2016. – С. 110 – 115.

- Павленков М., Смирнова Н. Инструменты оценки финансовой устойчивости [Электронный ресурс] / М. Павленков, Н. Смирнова // Электронный журнал: Управляем предприятием. – 2011. – №2(2). – С. 1 – 7. – URL: http://docplayer.ru/28624414-Instrumenty-ocenki-finansovoy-ustoychivosti.html

- Пихтарева А.В. Финансовая устойчивость и факторы ее роста в современных российских корпорациях: дисс. … канд. экон. наук: 08.00.10: защищена 26.11.2014: утв. 02.03.2015 / Пихтарева Анна Владимировна. – Тольятти, 2014. – 172 с.

Список литературы на английском языке / References in English

- Federalnaya sluzhba gosudarstvennoy statistiki [Federal State Statistics Service] [Electronic resource] - URL: http://www.gks.ru/ (Reference date: 18.11.2017). [In Russian]

- Tsentr raskrytiya korporativnoy informatsii [Center for Disclosure of Corporate Information] [Electronic resource] - URL: http://www.e-disclosure.ru/ (Reference date: 12.09.2017). [In Russian]

- Burtsev A.L. Analiz finansovoy ustoychivosti organizatsii: teoriya i sfera primeneniya [Analysis of Financial Stability of Organization: Theory and Scope of Application] / A.L. Burtsev // Bulletin of the Astrakhan State Technical University. Series Economics. – 2010. – No. 1. – P. 254-258. [In Russian]

- Bukina V.A., Vavulina A.S. Analiz finansovoy ustoychivosti i finansovykh riskov agropredpriyatiy Ural'skogo Federal'nogo okruga [Analysis of Financial Stability and Financial Risks of Agricultural Enterprises in Urals Federal District] / V.A. Bukina, A.S. Vavulina // New Science: Financial and Economic Basics: Proceedings of the International Scientific and Practical Conference May 17, 2017, Ufa / Agency for International Studies. - Sterlitamak, 2017. – P. 8-12 [In Russian]

- Egorova I.S. Diagnostika veroyatnosti bankrotstva predpriyatiya i imitatsionnoye modelirovaniye optimal'noy struktury finansovykh resursov [Estimation of Probability of Bankruptcy of Enterprise and Simulation of Optimal Structure of Financial Resources] / I.S. Egorova // Economics of agricultural and processing enterprises. 2005. – No.5. – P.49-51. [In Russian]

- Kapanadze G.D. Finansovaya ustoychivost predpriyatiya kak vazhneyshiy faktor ekonomicheskoy stabilnosti [Financial Stability of Enterprise as Most Important Factor of Economic Stability:] Thesis of PhD in Economy: 08.00.10: protected on 20.06.2014: approved. 09.09.2014 / Kapanadze George Davidovich. – M., 2014. – 27 p. [In Russian]

- Kireev I.V. Formy i metody obespecheniya finansovoy ustoychivosti promyshlennykh kompaniy RF v postkrizisnyy period [Forms and Methods for Ensuring Financial Stability of Industrial Companies in Russian Federation in the Post-crisis Period]: Thesis of PhD in Economy: 08.00.10: protected on 10.05.2012: approved. 10/23/2012 / Kireev Ivan Vyacheslavovich. - Orel, 2012. - 24 p. [In Russian]

- Lanshakov V.A., Vavulina A.S. Faktory, vliyayushchiye na finansovuyu ustoychivost' stroitel'nykh kompaniy RF [Factors Affecting Financial Stability of Russian Building Companies] / V.A. Lanshakov, A.S. Vavulina // New Science: Strategies and Vectors of Development: Proceedings of the International Scientific and Practical Conference 08 October 2016, Chelyabinsk / Agency for International Studies LLC. - Sterlitamak, 2016. – P. 110 – 115. [In Russian]

- Pavlenkov M., Smirnova N. Instrumenty otsenki finansovoy ustoychivosti [Instruments for Assessing Financial Stability] [Electronic resource] / M. Pavlenkov, N. Smirnova // Electronic magazine: Managing Enterprise. – 2011. – No.2 (2). - P. 1 - 7. - URL: http://docplayer.ru/28624414-Instrumenty-ocenki-finansovoy-ustoychivosti.html [In Russian]

- Pikhtareva A.V. Finansovaya ustoychivost' i faktory yeye rosta v sovremennykh rossiyskikh korporatsiyakh [Financial Stability and Factors of Its Growth in Modern Russian Corporations]: thesis of PhD in Economy: 08.00.10: protected on 26.11.2014: appr. 03.03.2015 / Pikhtareva Anna Vladimirovna. – Togliatti, 2014. – 172 p. [In Russian]