МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИОННОГО КЛИМАТА РЕГИОНА

Чурилова Е.Е.1, Овчинникова О.П.2

1 Студент; 2 доктор экономических наук, профессор, зам.директора, заведующая кафедрой «Экономика и финансы»,

Орловский филиал ФГБОУ ВПО «Российская академия народного хозяйства и государственной службы при президенте Российской Федерации»

МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИОННОГО КЛИМАТА РЕГИОНА

Аннотация

В содержании настоящей статьи освещаются методики, позволяющие оценить инвестиционную привлекательность региона, как объекта инвестиции, с целью детерминирования уровня экономического развития объекта, установления влияния его привлекательности на приток денежных вливаний от инвесторов и определение мер по улучшению его инвестиционного климата. Рассмотрены различные подходы по оценке инвестиционной привлекательности, использующие различные взгляды современных ученых и существующие модели.

Ключевые слова: инвестиции, инвестиционная привлекательность, инвестор, оценка, потенциал, инвестиционный риск.

Churilova E.E.1, Ovchinnikova O.P.2

1 Student; 2 doctor of economic Sciences, Professor, Deputy Director, head of Department "Economics and Finance",

Orel branch FGBOU VPO "Russian Academy of national economy and state service under the President of the Russian Federation"

METHODS OF EVALUATION OF INVESTMENT CLIMATE OF THE REGION

Abstract

The content of this article covers techniques to evaluate investment privlekatelnosti region, as objext investments, with the aim of determination of the level of economic development, establish the effect of attractiveness on the inflow of cash infusions from investors and identify measures to improve its investment climate. The article considers different approaches for the evaluation of investment attractiveness of using different views of modern scientists and existing models.

Keywords: investments, investment attractiveness, investor, assessment, potential investment risk.

В течении нескольких последних лет, Российская Федерация активно укрепляла и продолжает укреплять свои позиции в рейтингах мировых инвесторов. Несмотря на нестабильное положение мировой экономики в целом, у России остаются довольно надёжные позиции в своем регионе. За минувший 2013 год в Российскую Федерацию поступили прямые иностранные инвестиции на рекордную сумму в $94 млрд. Это на 83% выше аналогичного показателя за 2012 год. Таким образом, Россия впервые заняла третью строчку рейтинга стран по объему привлеченных инвестиций, по результатам конференции Генеральной ассамблеи ООН по торговле и развитию (ЮНКТАД), уступив первые два места лишь США и КНР.[1]

Однако не всегда Россия была столь привлекательным регионом - рост объемов привлеченных финансовых средств наблюдался с начала 2000-х годов, со спадом в период стагнации рынка в 2008-2010 годах. Анализируя этот момент, возникает разумный вопрос - что меняется в облике региона в глазах инвесторов? Какие факторы влияют на принятие решения об инвестировании в тот или иной регион?

Одна из задач, которую решает для себя инвестор, состоит в выборе объектов инвестирования, имеющих наилучшие перспективы развития и обеспечивающих высокую эффективность вложений. Отбор объектов для инвестирования должен производиться по критерию - максимум эффективности при наименьших затратах средств и времени. Основой такого выбора является оценка инвестиционной привлекательности регионов, отрасли, предприятия. Инвестиционная привлекательность региона представляет собой систему или сочетание различных объективных признаков, средств, возможностей, обуславливающих в совокупности потенциальный платежеспособный спрос на инвестиции в данный регион.

Уместно вспомнить, что Россия является федеративным государством, состоящим из 89 относительно самостоятельных субъектов (регионов). С этой точки зрения, Россия - страна настолько резких межрегиональных экономических, социальных и политических контрастов, что каждый потенциальный инвестор, при наличии достаточной информации об инвестиционном климате, может выбрать регион с наилучшими условиями инвестирования. Именно такая информация должна содержаться в региональных рейтингах инвестиционной привлекательности (инвестиционного климата).

Инвестор, выбирая регион для вложения своих средств, руководствуется определенными характеристиками: инвестиционным потенциалом и уровнем инвестиционного риска, взаимосвязь которых и определяет инвестиционную привлекательность региона.

Задачами оценки инвестиционной привлекательности региона является определение социально-экономического развития региона, установление влияния инвестиционной привлекательности на приток инвестиций, и разработка мер, направленных на урегулирование инвестиционной привлекательности.

В Российской Федерации законодательством не определена конкретная методика оценки инвестиционной привлекательности регионов, поэтому сейчас все чаще стали появляться различные методики расчета показателей инвестиционной привлекательности. В тоже время, проведение оценки инвестиционной привлекательности регионов инвесторами и прочими заинтересованными лицами, весьма затруднительно - в силу большого количества существующих методик и, в некоторых случаях, недостаточной их проработанности.

Исследования в области оценки инвестиционной привлекательности отдельных экономических систем проводятся достаточно давно. Наиболее значительный опыт накоплен в странах Европы и США; именно западные методики оценки инвестиционной привлекательности являются первоосновой российских разработок в этом направлении. Однако механическое перенесение известных и апробированных в международной практике методологических подходов к оценке инвестиционной привлекательности российских регионов представляется нам нецелесообразным. Причиной тому являются особенности, присущие экономике любого федеративного государства, к числу которых относится и Россия.

При проведении оценки инвестиционной привлекательности подобных стран необходимо принимать во внимание следующие условия:

- дифференциация инвестиционной привлекательности по разным уровням экономики;

- влияние целостной совокупности объективных факторов на формирование инвестиционной привлекательности;

- несводимость инвестиционной привлекательности национальной экономики к совокупности инвестиционной привлекательности отраслей и регионов;

- возникновение различных рисков как следствие неодинаковых условий развития.

Указанные особенности нашли свое отражение в трудах российских ученых-экономистов.

Указанные особенности нашли свое отражение в трудах российских ученых-экономистов. Активизация процессов разработки и изучения основ оценки инвестиционной привлекательности регионов в России выражается как в увеличении количества научных публикаций, так и в разнообразии и многоаспектности научных подходов.[2]

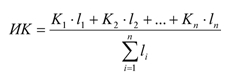

Наибольшее распространение получил подход, определяющий инвестиционную привлекательность как совокупность общественно-политических, природно-хозяйственных и психологических характеристик. В данном направлении методика оценки осуществляется с использованием интегрального показателя надежности инвестиционного климата, для оценки которого формируется определенная совокупность частных показателей. Интегральный показатель оценки состояния инвестиционного климата рассчитывается как средневзвешенная арифметическая величина значений частных показателей:

, (1)

, (1)

где ИК - Интегральный показатель оценки состояния инвестиционного климата; К1, К2, … Кn - частные показатели, а именно: финансовые, экономические, политические; l1, l2 , … ln – веса частных показателей.

Значение К находится в интервале от 0 до 10. Чем выше значение интегрального показателя надежности инвестиционного климата, тем более благоприятным климатом обладает регион. Данная методика имеет свои недостатки, заключающиеся в размытости оценки составляющих показателей и неоднозначности оцениваемых характеристик.

В исследованиях экономических журналов (например, в журнале «Эксперт») часто применяется свод по сумме мест, занимаемых регионом по определенным показателям. В результате такого свода определяется рейтинговое место региона в ряде других. Недостатком данной методики для инвестора является отсутствие видимости, насколько один регион привлекательнее другого, насколько один регион рискованнее другого, так как различия между регионами, занимающими последовательные порядковые номера, могут быть как незначительные, так и весьма ощутимые.

Еще одной, на мой взгляд, более приемлемой методикой оценки инвестиционной привлекательности может быть модель, включающая экономическую и рисковую составляющие:

![]() , (2)

, (2)

где ИП – показатель инвестиционной привлекательности региона, в долях единицы;

ЭО – экономическая составляющая, в долях единицы;

РВ – рисковая составляющая, в долях единицы.

Экономическая составляющая представляет отношение прибыли от инвестиций к вложенным средствам:

![]() , (3)

, (3)

ВРП – валовой региональный продукт,

Д – дефицит бюджета, в долях единицы (отношение дефицита госбюджета к ВРП);

Т – средняя ставка налогообложения;

И – объем инвестиций.

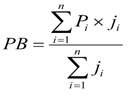

Рисковая составляющая необходима для оценки уровня совокупного риска, рассчитывается по следующей формуле:

, (4)

, (4)

где n – число показателей;

pi – характеристика показателя;

ji – вес показателя.

На инвестиционную привлекательность оказывает влияние огромное количество факторов: политический, производственный, ресурсно-сырьевой, инновационный, социальный, кадровый, финансовый, инфраструктурный, инвестиционный, потребительский, экологический. Каждый фактор включает набор показателей, определяющих воздействие на инвестиционную привлекательность.

Данная методика включает в себя как качественные, так и количественные показатели. Совокупность количественных показателей ранжируется по степени влияния на показатель объема инвестиций в основной капитал, характеризующий инвестиционную активность в регионе, выявляются наиболее значимые показатели для расчета риской составляющей. Взаимосвязь между объемом инвестиций и показателями инвестиционной привлекательности определяется с помощью корреляционного анализа. Для сравнения количественных и качественных показателей и использования их в дальнейших расчетах применяется балльная шкала, в соответствии с которой каждому показателю на основе метода приоритетов присваивается свой весовой коэффициент.

Регионы в зависимости от значения показателя инвестиционной привлекательности классифицируются следующим образом:

ИП > 0,4 – высокая инвестиционная привлекательность;

0,2 < ИП < 0,4 – инвестиционная привлекательность выше среднего;

0,1 < ИП < 0,2 – средняя инвестиционная привлекательность;

0,05 < ИП < 0,1 – инвестиционная привлекательность ниже среднего;

ИП < 0,05 – низкая инвестиционная привлекательность.

Преимуществом данной методики является возможность сравнения инвестиционной привлекательности разных регионов страны.

Анализ отечественных методик оценки показывает, что зачастую они предполагают использование труднодоступной информации, базируются на сложных методах расчетов, а их результаты противоречат друг другу. Кроме того, рассмотренные методики имеют узкую направленность – оценивается либо только региональная инвестиционная привлекательность, либо только отраслевая. В связи с этим инвесторы, не имея в своем арсенале формализованных аналитических инструментов оценки инвестиционной привлекательности, вынуждены принимать решение на основе субъективного представления о ней.

Основными недостатками существующих методик оценки являются:

- разночтения при толковании понятия «инвестиционная привлекательность»;

- различный набор учитываемых показателей, характеризующих степень инвестиционной привлекательности;

- отсутствие научного обоснования методических положений анализа и прогнозирования инвестиционной привлекательности регионов;

- недостаточная обоснованность принципов агрегирования десятков отобранных для оценки показателей;

- сложность определения критерия обоснованности применяемых методик.

Следует отметить и нерегулярность проведения оценки. Таким образом, возникает необходимость дальнейших исследований и разработки системного подхода к оценке инвестиционной привлекательности регионов с позиций их отраслевой специализации.

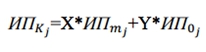

Рассмотрим комплексную методику оценки, учитывающую территориальные факторы и отраслевые условия развития регионов. В основе методики лежит расчет сводного интегрального показателя инвестиционной привлекательности, который формируется под влиянием множества частных факторов, измеряемых соответствующими показателями. Расчет итогового показателя инвестиционной привлекательности региона производится по формуле:

, (5)

, (5)

Где ИПкj – комплексный показатель инвестиционной привлекательности j-го региона;

ИПтj - показатель инвестиционной привлекательности территории j-го региона;

ИПоj - показатель инвестиционной привлекательности отрасли j-го региона;

Х, Y - веса каждого показателя инвестиционной привлекательности.

Для оценки инвестиционной привлекательности региона с позиций территории или отрасли используется модель, включающая две составляющие: а) экономическую отдачу (оценивает уровень доходности инвестируемых средств); б) рискованность вложений (оценивает степень риска, связанного с рассматриваемым уровнем региона (территории или отрасли)[3]. Ее мы рассмотрели выше (формула 2).

Так как экономическая отдача является величиной общей по всем предприятиям региона, можно сделать вывод, что экономическая отдача характеризует эффективность функционирования региона в целом, соответственно, учитывая формулу 2, преобразуем формулу расчета итогового показателя инвестиционной привлекательности региона (5) в следующий вид:

![]() , (6)

, (6)

где ИПкj – комплексный показатель инвестиционной привлекательности j-го региона, в долях единицы;

ЭОрj – показатель экономической отдачи региона, в долях единицы;

РВтj, оj – показатель, определяющий уровень рискованности вложений в j-ый регион, территориальный и отраслевой соответственно, в долях единицы.

Из всего многообразия показателей, определяющих инвестиционную привлекательность региона, были отобраны показатели, в наибольшей степени соответствующие требованиям комплексной оценки. Данные показатели включаются в состав факторов инвестиционной привлекательности, отражающих все стороны инвестиционного процесса. Совокупность сформированных показателей затрагивает внешние и внутренние факторы функционирования регионов как экономических систем и объектов инвестирования. К числу факторов инвестиционной привлекательности регионов относятся политический, социальный, экономический, экологический, инфраструктурный, законодательный и криминальный, инновационный, производственный, трудовой, финансовый, инвестиционный, ресурсно-сырьевой.

С помощью всех приведенных факторов может быть проанализирована рискованность вложений на территориальном уровне. Для оценки рискованности вложений на отраслевом уровне из перечня исключены политический, социальный, инфраструктурный, законодательный и криминальный, инновационный и ресурсно-сырьевой факторы. Это объясняется их незначительным влиянием на формирование оцениваемого показателя. Кроме того, включение одних и тех же показателей в состав факторов как территориальной, так и отраслевой инвестиционной привлекательности, считается нецелесообразным.

С целью приведения в соответствие количества показателей инвестиционной привлекательности требованиям малой выборки, производится их ранжирование по степени влияния на показатель объема инвестиций в основной капитал, характеризующий инвестиционную активность в регионах. Выявление степени тесноты взаимосвязи между переменными (объемом инвестиций и показателями инвестиционной привлекательности) осуществляется путем расчета коэффициента корреляции. Таким образом, выявляется группа наиболее значимых показателей, характеризующих рассматриваемый регион комплексно: в территориальном и в отраслевом аспектах.

Для сравнения показателей между собой и использования полученных значений в дальнейших расчетах предлагается использовать метод балльной оценки по 10-балльной шкале, позволяющий произвести перевод разных шкал измерения в одну – балльную[4].

Таким образом, предлагаемая методика оценки инвестиционной привлекательности регионов позволяет увязать полученные значения комплексного показателя инвестиционной привлекательности с финансовыми расчетами инвесторов и местных органов власти, а также охарактеризовать доходность вложенных средств с учетом вероятных потерь. Кроме того, методика применима и за пределами РФ, поскольку позволяет установить различия в развитии регионов, выделить факторы, определяющие их, разработать механизм воздействия на эти факторы, способствующий достижению желаемого уровня развития региона при минимальных затратах.

[1] http://unctad.org/en/PublicationsLibrary/webdiaeia2014d1_en.pdf

[2] Смаглюкова Т.М. Методика комплексной оценки инвестиционной привлекательности регионов с учетом их отраслевой специализации / Проблемы современной экономики. 2007. №3 (23).

[3] Смаглюкова Т.М. Методика комплексной оценки инвестиционной привлекательности регионов с учетом их отраслевой специализации / Проблемы современной экономики. 2007. №3 (23).

[4] Цымбаленко С.В. Риски и расчет ставки дисконтирования в оценочной деятельности //Оценочная деятельность. 2006. № 3. С. 62-67.

Литература

- Смаглюкова Т.М. Методика комплексной оценки инвестиционной привлекательности регионов с учетом их отраслевой специализации / Проблемы современной экономики. 2007. №3

- Цымбаленко С.В. Риски и расчет ставки дисконтирования в оценочной деятельности //Оценочная деятельность. 2006. № 3