СОВРЕМЕННЫЕ ТЕНДЕНЦИИ РАЗВИТИЯ ЭКОНОМИКИ РЫНКА ТАБАКА В РОССИИ

СОВРЕМЕННЫЕ ТЕНДЕНЦИИ РАЗВИТИЯ ЭКОНОМИКИ РЫНКА ТАБАКА В РОССИИ

Аннотация

В статье представлены результаты, необходимые для объективного анализа, позволяющего регулировать поставки табачного сырья, производство табачных изделий в России. В настоящее время в России, по данным Росстата, курят около 34,2 млн чел. В связи с этим осуществляется импорт табачной продукции на территорию России, как и на территорию Евразийского экономического союза (ЕАЭС). Наибольшую долю в структуре импорта занимает табачное сырье. Конъюнктура современного рынка табака в России претерпела сильные изменения в последние годы. В связи с санкциями крупные табачные производители заявили о временной остановке и частичном ограничении операционной деятельности в России. Масштабное закрытие зарубежных табачных компаний предоставляет возможность российским товаропроизводителям занять нишу на рынке табака с целью создания отечественного эффективного производства. В стратегической перспективе в России, а также в Краснодарском крае может быть собственное социально-защищённое табачное производство, чтобы не быть импортозависимой страной от мирового табачного бизнеса.

В связи с развитием в стране антикурительной пропаганды, предпринимается ряд мер, направленных на борьбу с нелегальным оборотом табачной продукции: усиление контроля за розничными продажами путём лицензирования точек продаж, введение электронных отчётов для контроля за оборотом такой продукции, ужесточение ответственности за оборот немаркированных или контрафактных сигарет, гармонизация акцизной политики со странами партнёрами ЕАЭС. Сейчас членами ЕАЭС являются: Россия, Армения, Беларусь, Казахстан и Кыргызстан. Напомним, что в 2019 г. было принято соглашение «О принципах ведения налоговой политики в области акцизов на табачную продукцию государств-членов евразийского экономического союза». В 2022 г. Сенат Казахстана одобрил ратификацию Соглашения, с 1 марта 2023 г. Армения переходит на контроль за оборотом табачных изделий по стандартам ЕАЭС. Усиление таможенного контроля и установления единых принципов государственной акцизной политики на табачные изделия и технологий государственных систем маркировки для стран ЕАЭС, позволят сократить объём нелегального оборота табачной продукции в Российской Федерации. Это минимизирует последствия существенного повышения акцизов на табачную продукцию.

1. Введение

На протяжении многих лет табачный бизнес в Российской Федерации является лидирующим в производстве и на рынке табачных изделий. Отечественная табачная промышленность развивается в условиях крупного бизнеса транснациональных корпораций, в которых, по итогам 2021 г., сосредоточено 94,9% производства

. Отрасль является высококонцентрированной, тесно связана с мировым потребительским рынком на основе осуществления импортно-экспортных операций с учётом необходимой сырьевой ёмкости потребительского табачного рынка. Табачная отрасль является бюджетобразующей составной экономики России, по оценке в 2022 г., розничная торговля ожидается свыше уровня 1050 млрд руб., при этом выпуск табачных изделий постоянно уменьшается. Между тем экономические санкции коллективного Запада продолжают ужесточаться. Табачные компании рассматривают варианты реконструкции своего бизнеса в России, включая возможную передачу активов, объявляют о приостановке запланированных инвестиций. Логистические трудности и изменения в регуляторной среде привели к закрытию в России 5 крупных табачных фабрик. В 2023 г. из-за наложенных санкций британский владелец фабрики «Империал Тобакко-Волга» решил прекратить бизнес в России. Для России по-прежнему актуальна тема нелегальной табачной продукции, доля которой на российском рынке сейчас составляет около 10%. Из-за контрафакта сигарет бюджет недополучает порядка 80-90 млрд руб. в виде акцизов ежегодно. В основном контрафакт поставляется из соседних стран СНГ – Белоруссии, Узбекистана, Казахстана.Научные исследования выполняются с применением современных методов и приёмов экономических исследований: системный анализ, синтез, метод дедукции и статистические методы, методы сопоставления и группировки, также графический метод.

2. Основные результаты и обсуждение

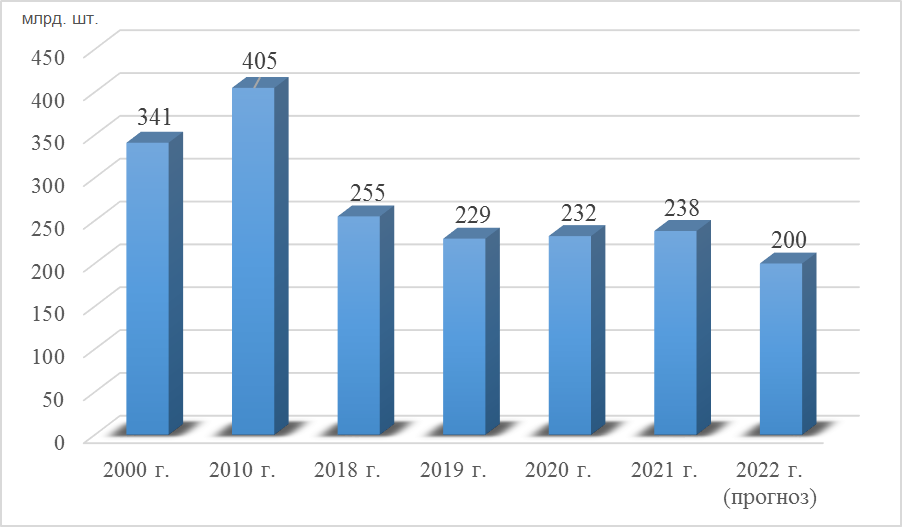

Табачная промышленность работает эффективно и приносит весомые доходы в федеральный бюджет. Максимальное значение промышленного выпуска сигарет было достигнуто в 2010 г. – 405 млрд шт. Из-за снижения потребления табачной продукции и привлекательности табачных брендов, начиная с 2015 г., наблюдается тенденция сокращения выпуска сигарет и папирос в России. В 2021 г. в России произвели 238,0 млрд шт. курительных табачных изделий, что на 6,0 млрд шт. больше, чем в 2020 г., незначительное увеличение производства по сравнению с уровнем выпуска продукции в 2020 г. составило 1,0%, несмотря на экономический шок в период пандемии и увеличение объёмов инновационной нетабачной никотинсодержащей продукции, что связано с изменением предпочтений со стороны потребителей и их переходом на употребление нетабачной никотинсодержащей продукции как более доступной и менее вредной. В 2022 г., по прогнозам, ожидается спад выпуска до 200 млрд шт. табачных изделий (рис.1). По сравнению с 2010 г., производство уменьшится в 2022 г. на 205 млрд шт. или в 2 раза.

Рисунок 1 - Выпуск табачных изделий

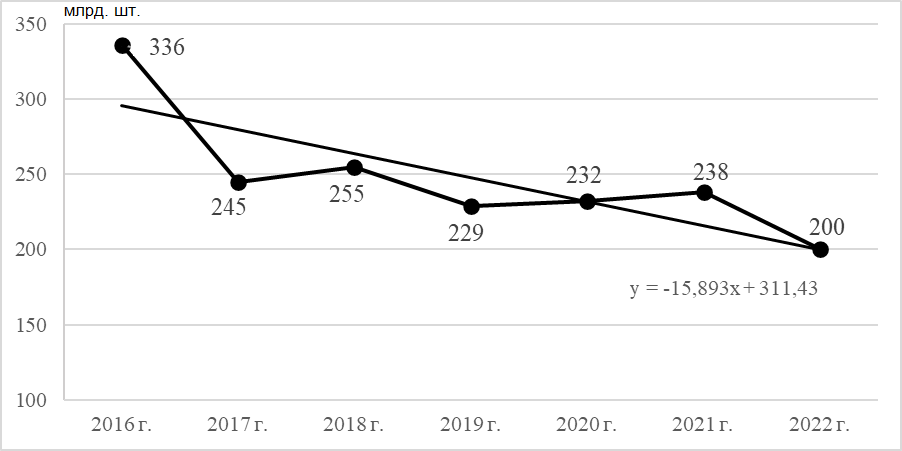

Рисунок 2 - Выравненный динамический ряд производства табачных изделий в Российской Федерации

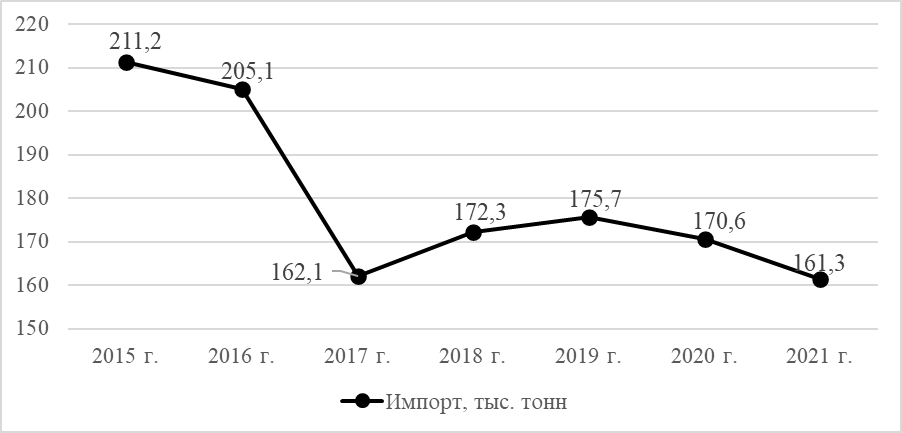

Рисунок 3 - Динамика импорта табака в России в количественном выражении

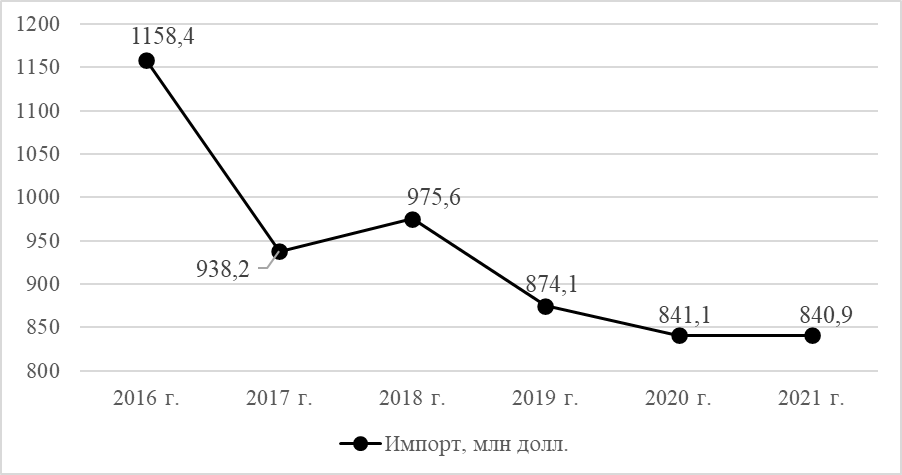

Рисунок 4 - Динамика импорта табака в России в стоимостном выражении

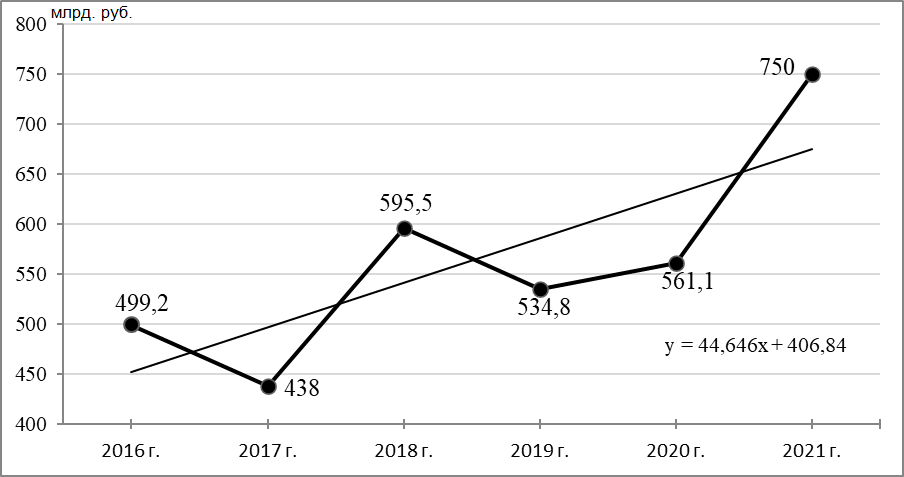

Рисунок 5 - Выравненный динамический ряд акцизного налога на табачную продукцию в Российской Федерации

Согласно опубликованных данных в журнале «Табачный магазин» в стране в 2020 г. продолжали курить 18,2% взрослого населения (41,2 млн чел.), при этом по возрастным группам: 28,1% в возрасте 40 – 44 года; 27,8% – 45 – 49 лет; 25,9% – 35-39 лет. В стране не курит примерно 78,2% населения, из них 61,0% мужчин и 89,4% женщин.

Таблица 1 - Современный уровень и тенденции развития экономики табачной отрасли Российской Федерации

Наименование | 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | 2021 г. |

Производство табачных изделий, млрд шт. | 335 | 245 | 255 | 229 | 232 | 238 |

Индекс роста | – | 0,731 | 1,040 | 0,898 | 1,013 | 1,025 |

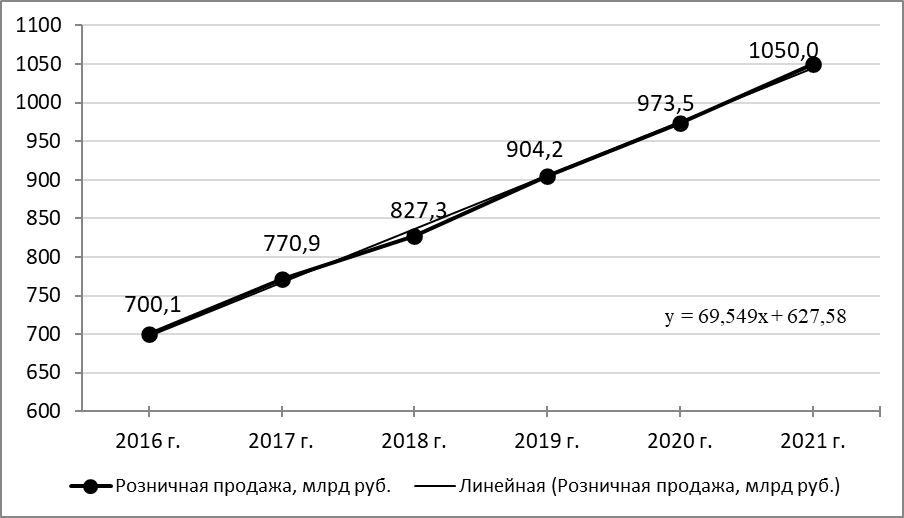

Розничная продажа, млрд руб. | 700,1 | 770,9 | 827,3 | 904,2 | 973,5 | 1050 |

Экономический эффект, млрд руб. | – | 70,8 | 56,4 | 76,9 | 69,3 | 76,5 |

Индекс продаж | – | 1,101 | 1,073 | 1,092 | 1,076 | 1,078 |

Акцизный налог, млрд руб. | 499,2 | 438,0 | 595,5 | 534,8 | 561,1 | 750,0 |

Прирост акцизных налогов, млрд руб. | – | -61,2 | 157,5 | -60,7 | 26,3 | 188,9 |

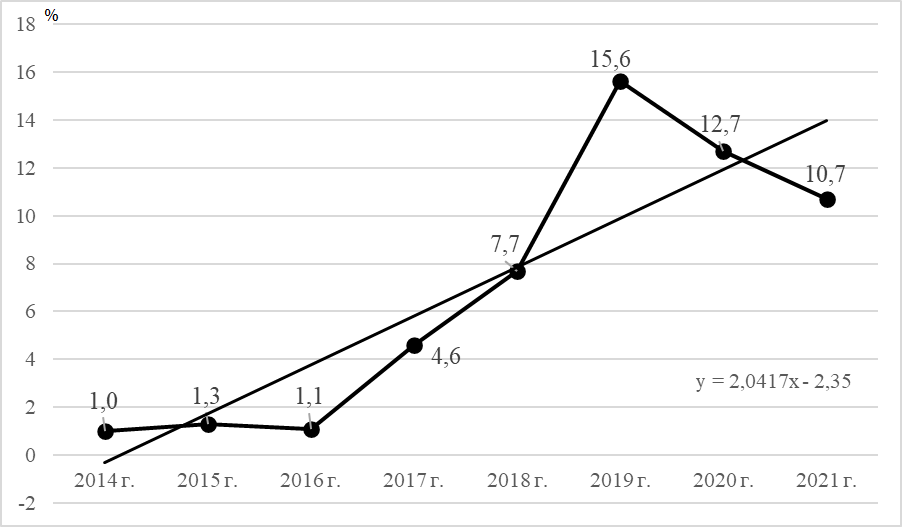

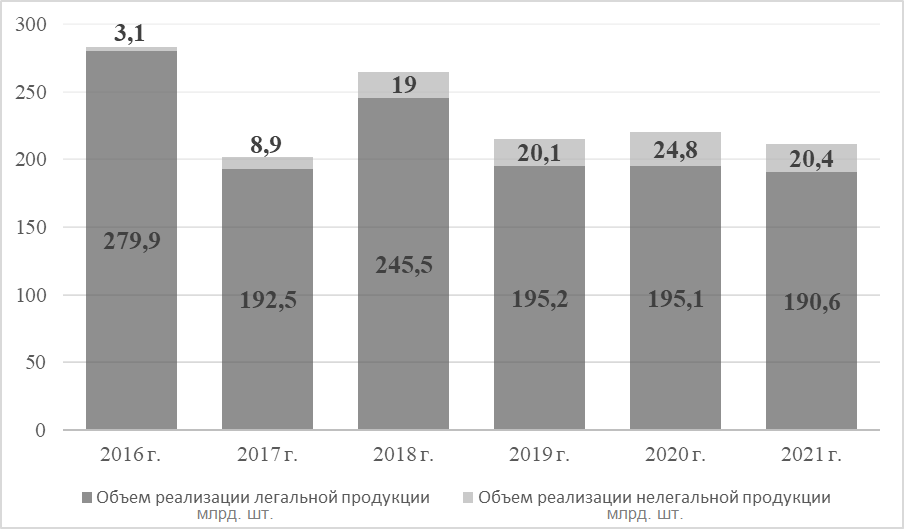

В последние годы на табачном рынке наблюдается нежелательная тенденция увеличения доли потребления курильщиками нелегальных сигарет, что наносит материальный ущерб государству. Стремительное увеличение акцизов и снижение реальных доходов населения оказывает негативное влияние на легальные продажи и обуславливает увеличение доли нелегальной табачной продукции и прямых потерь в экономике отрасли. По оценке агентства Kantar TNS Russia, доля нелегальных сигарет на рынке достигла максимального значения в 2019 г. – 15,6%. В 2020 г. показатели доли нелегальной табачной продукции снизились до 10,7%, в 2021 г. объём незаконного оборота табачной продукции продолжил снижаться до уровня 10,7 % или на 2,0 % по сравнению с 2020 г. Снижение показателей доли незаконного оборота обусловлено внедрением государственной системы мониторинга за оборотом табачной продукции в России, подлежащей обязательной маркировке, что оказало ощутимые результаты в снижении объёма незаконного оборота табачной продукции. Доля незаконного оборота табачной продукции снизилась с 15,6% в 2019 г. до 10,7% в 2021 г. или на 4,9%. (рис. 6). В текущих условиях сохранения и усиления контроля на таможенной территории и введение обязательной маркировки табачных товаров позволят удержать долю нелегального рынка при снижении прямых потерь экономики отрасли.

Рисунок 6 - Динамика доли нелегального рынка табачной продукции в России

В 2021 г. показатель удельного веса незаконной продукции возле границы с Республикой Беларусь достиг 34,6%, в Брянской области доля достигает 42%, в Смоленской области – 17%. В пятерку популярных производителей нелегально реализуемой табачной продукции вошли: Tabak-lnvest, Grodno Tobacco, Inter Tobacco, MONUS, Peppel – 74% нелегальных пачек, преимущественно марки «Корона».

Показатели доли незаконной продукции в республиках Северного Кавказа и пограничной зоне с Украиной в 2021 г. стабильны – 21 и 23% соответственно. Самое большое количество нелегальных пачек в республиках Северного Кавказа выявлено в Республике Северная Осетия – Алания (41%) и Кабардино-Балкарской Республике (28%).

Доля нелегальных пачек в пограничной зоне с Республикой Казахстан снизилась с 18,5 до 13,6%.

Пограничная зона Казахстана в Сибири всегда была зоной с наиболее высоким уровнем нелегальных пачек, но в 2021 г. эта доля сократилась с 44 до 30% – преимущественно за счет отсутствия потока из стран за пределами ЕАЭС.

Кроме экономических потерь продажа нелегальной табачной продукции наносит и косвенный ущерб. Так, из-за снижения рентабельности производства сигарет, вызванного, в том числе увеличением доли нелегального оборота на рынке, в России закрылось 5 крупных табачных фабрик: фабрики Imperial Tobacco Group в Ярославле, British American Tobacco в г. Саратове, «БАТ-Ява» и «Лиггетт-Дукат» в г. Москве, «Philip Morris» в г. Краснодаре. Производители табака являются крупными налогоплательщиками и предоставляют большое число рабочих мест, поэтому закрытие фабрик увеличивает урон, наносимый нелегальным оборотом продукции экономике.

По оценке на основе данных ФНС России, сумма прямых экономических потерь федерального бюджета от реализации нелегальной продажи табачной продукции за 2016 – 2021 гг. находилась на уровне более 300 млрд руб. (табл. 2).

Таблица 2 - Современный уровень и тенденции розничных продаж табачной отрасли Российской Федерации

Наименование

| 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | 2021 г. |

Объём реализации сигарет и папирос, млрд шт. | 279,9 | 192,5 | 246,4 | 195,2 | 195,1 | 190,6 |

Объём реализации сигарет и папирос, млрд руб. | 700,1 | 770,9 | 827,3 | 904,2 | 973,5 | 1050 |

Сумма акциза на сигареты и папиросы, млрд руб. | 499,2 | 438,0 | 595,5 | 534,8 | 561,1 | 750,0 |

Доля нелегальных сигарет и папирос, % | 1,1 | 4,6 | 7,7 | 10,3 | 12,7 | 10,7 |

Объём нелегального табачного рынка, млрд шт. | 3,1 | 8,9 | 19,0 | 20,1 | 24,8 | 20,4 |

Средняя ставка акциза на 1 сигарету, руб. | 1,8 | 2,3 | 2,4 | 2,7 | 2,9 | 3,5 |

Сумма экономических потерь от нелегального сегмента рынка по акцизам, млрд руб. | 5,6 | 20,5 | 45,6 | 54,3 | 71,9 | 71,4 |

Сумма экономических потерь по НДС, млрд руб. | 1,1 | 4,1 | 9,1 | 10,9 | 14,4 | 14,3 |

Общий объём экономических потерь от нелегального сегмента табачного рынка, млрд руб. | 6,7 | 24,6 | 54,7 | 65,2 | 86,3 | 85,7 |

Выравненный динамический ряд реализации сигарет и папирос представлен на рис. 7. В результате выявлена закономерность увеличения розничной продажи. Каждый год розничная торговля сигарет и папирос увеличивается на 69,5 млрд руб.

Рисунок 7 - Выравненный динамический ряд розничной продажи табачных изделий

Рисунок 8 - Объём реализации сигарет и папирос, с учётом нелегальной продукции

3. Заключение

При обсуждении результатов исследования выявлена проблема нелегальных поставок табачной продукции в Российскую Федерацию. Большой объём нелегальной табачной продукции поступает на территорию России контрабандой с территорий государств-членов Евразийского экономического союза, вследствие разной акцизной нагрузки на страны ЕАЭС. Вопрос нелегальных поставок является острой проблемой для экономики Российской Федерации, его решение сократит потери федерального бюджета, которые исчисляются миллиардами. Рекомендации по решению выявленной проблемы контрабанды табачной продукции путём усиления таможенного контроля и установления единой для стран ЕАЭС налоговой политики в области акцизов на табачную продукцию, позволят сократить объём реализации «теневой» продукции в Российской Федерации и минимизировать последствия существенного повышения акцизов на табачную продукцию.