ОСОБЕННОСТИ ЛИКВИДАЦИИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ

ОСОБЕННОСТИ ЛИКВИДАЦИИ КРЕДИТНЫХ ОРГАНИЗАЦИЙ

Научная статья

Хакасский государственный университет им. Н. Ф. Катанова, Абакан, Россия

* Корреспондирующий автор (bod_irina[at]mail.ru)

АннотацияЦелью работы явился анализ особенностей ликвидации кредитных организаций. В статье проанализированы различные варианты ликвидаций кредитных организаций и исследована динамика их применения. Отмечено широкое распространение ликвидации путем банкротства. Оценен объем удовлетворения требований кредиторов по различным видам ликвидированных кредитных организаций. Сформулированы мероприятия, направленные на повышение уровня лояльности реальных и потенциальных клиентов кредитных организаций к российской банковской системе.

Ключевые слова: кредитная организация, банк, добровольная ликвидация, принудительная ликвидация, банкротство, система страхования вкладов, удовлетворение требований кредиторов.

FEATURES OF CREDIT ORGANIZATIONS LIQUIDATION

Research article

Bodyagina I. Ya. *

Khakassian State University Named After N.F. Katanova, Abakan, Russia

* Corresponding author (bod_irina[at]mail.ru)

AbstractThe main aim of the work was to analyze features of credit organizations liquidation. The article analyses various options for credit organizations liquidation and studies the dynamics of their application. A widespread liquidation way through bankruptcy is noted. The volume of satisfaction of creditors’ claims for various types of liquidated credit organizations is estimated. The measures aimed at increasing the level of loyalty of real and potential customers of credit organizations to the Russian banking system are formulated.

Keywords: credit organization, bank, voluntary liquidation, forced liquidation, bankruptcy, deposit insurance system, satisfaction of creditors’ claims.

ВведениеТермин «ликвидация», произошедший от латинского liquidatio «разжижение», в современной экономической теории используется с целью описания процесса прекращения деятельности чего-либо. В некоторых случаях указанный процесс негативен, поскольку подразумевает окончание функционирования хозяйствующего субъекта, что может повлиять на усиление нежелательных для экономики явлений, таких как снижение объема налоговых поступлений в бюджет, сокращение числа рабочих мест и т. д. В то же время ликвидация конкретного юридического лица может быть единственно верным, экономически целесообразным способом завершения предпринимательской деятельности, ставшей по каким-то причинам неэффективной.

Процедура ликвидации банка, представляющего собой кредитную организацию, имеющую исключительное право выполнять комплекс операций по привлечению денежных средств, размещению их от своего имени и за свой счет, открытию и ведению счетов на основании специального разрешения Банка России, обладает рядом особенностей, обусловленных специфичностью ликвидируемого субъекта.

Значительное число кредиторов банка, большую часть из которых составляют вкладчики, определило необходимость создания системы страхования вкладов, формирующей защиту базовой части вкладов государственной гарантией на их возврат. В соответствии с Федеральным законом от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации», отзыв лицензии на осуществление банковских операций является страховым случаем и предполагает выплату вкладчику возмещения по вкладам в размере 100 % суммы всех его вкладов (счетов) в банке, но не более 1,4 млн. руб. в совокупности, за вычетом встречных требований банка к вкладчику. Вклады, превышающие установленный размер, также могут быть взысканы с кредитной организации, но уже в рамках конкурсного производства.

Одной из особенностей процедуры ликвидации кредитной организации, имеющей лицензию Банка России на привлечение во вклады денежных средств физических лиц, является обязательное участие специального органа – государственной корпорации «Агентство по страхованию вкладов», наделенного особым статусом корпоративного ликвидатора [1].

При этом в соответствии со ст. 23.2 Федерального закона от 2 декабря 1990 г. № 395-I «О банках и банковской деятельности» и ст. 180.5 Федерального закона «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ государственная корпорация «Агентство по страхованию вкладов» в ряде случаев исполняет как полномочия ликвидатора, так и конкурсного управляющего при несостоятельности (банкротстве) [1], [2].

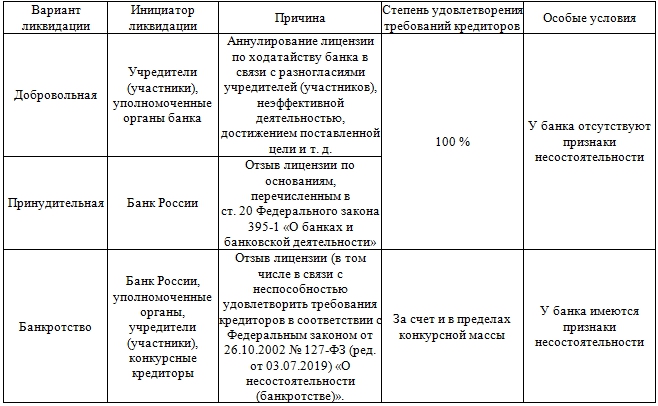

Очевидно, что при ликвидации банка первоочередной задачей является удовлетворение требований его кредиторов. При этом полное удовлетворение требований гарантировано только в случае добровольной или принудительной ликвидации, в случае банкротства банка требования могут быть удовлетворены лишь в пределах размера конкурсной массы (см. таблицу 1).

Таблица 1 – Варианты ликвидации банка

По данным Банка России, удовлетворение требований кредиторов в случае признания банка банкротом производится на уровне 28,2 % от суммы установленных требований (см. таблицу 2) [5].

Таблица 2 – Объем удовлетворения требований кредиторов по кредитным организациям, ликвидированным за период с 2004 (создание института корпоративного ликвидатора) по 2018 год включительно, %

| Вид кредитной организации | Все кредиторы | Кредиторы 1 очереди | Кредиторы 2 очереди | Кредиторы 3 очереди |

| Все кредитные организации | 35,3 | 58,2 | 48,2 | 21,2 |

| Все кредитные организации, признанные банкротами | 28,2 | 54,0 | 36,2 | 12,3 |

| Кредитные организации, в которых функции конкурсного управляющего (ликвидатора) выполняла ГК «Агентство по страхованию вкладов» | 37,3 | 57,3 | 36,0 | 23,1 |

| Кредитные организации, признанные банкротами, в которых функции конкурсного управляющего выполняла ГК «Агентство по страхованию вкладов» | 30,2 | 52,9 | 14,8 | 13,8 |

| Кредитные организации, в которых функции конкурсного управляющего (ликвидатора) выполняли арбитражные управляющие | 16,0 | 75,4 | 81,3 | 6,5 |

| Кредитные организации, признанные банкротами, в которых функции конкурсного управляющего выполняли арбитражные управляющие | 14,7 | 75,4 | 81,0 | 4,9 |

При этом анализ статистических данных позволяет сделать вывод о том, что наибольшее распространение в современной российской экономической практике получила ликвидация путем банкротства (см. таблицу 3) [5].

Таблица 3 – Данные о количестве кредитных организаций, находящихся в стадии ликвидации по состоянию на 01 января соответствующего года

За период с 2011 по 2019 год удельный вес ликвидируемых кредитных организаций, находящихся в стадии банкротства, был стабильно высоким; максимальное значение достигнуто 01.01.2013 – 93,9 %, минимальное зафиксировано 01.01.2016 – 80,4 %.

Удельный вес кредитных организаций, проходящих процедуру принудительной ликвидации, в исследуемом периоде колебался от 2,3 % (в 2013 году) до 18,9 % (в 2016 году).

Удельный вес кредитных организаций, инициировавших добровольную ликвидацию, оставался незначительным. Так, по состоянию на 01.01.2015 года только 1 банк (0,5 %) находился в стадии добровольно ликвидации, 01.01.2019 значение соответствующего показателя максимально – 6 банков (1,6 %).

В целом за указанный период общее количество ликвидируемых кре-дитных организаций увеличилось на 326 % и по состоянию на 01.01.2019 достигло 382 единиц.

Государственная корпорация «Агентство по страхованию вкладов» в настоящее время осуществляет функции конкурсного управляющего (ликвидатора) в 364 кредитных организациях. Количество ликвидационных процедур банков, осуществленных с начала деятельности органа (ноябрь 2004 г.) – 684. Количество завершенных ликвидационных процедур – 320 [4].

Очевидно, что для кредиторов ликвидация банка путем банкротства является наименее предпочтительной из всех существующих вариантов, поскольку сопряжена с риском неполного взыскания задолженности с банка, в то же время именно такой вариант используется чаще всего. Более того, в ряде случаев процедура принудительной ликвидации, в начале которой у банка отсутствовали признаки несостоятельности, по мере появления таких признаков трансформируется в процедуру банкротства.

Значительная длительность процедуры конкурсного производства также снижает ее привлекательность для кредиторов банка. По данным ГК «Агентство по страхованию вкладов», средний срок конкурсного производства составляет 52 месяца, а принудительной ликвидации – 18 месяцев, при этом фиксируются и показатели, существенно превышающие средний уровень. Так, конкурсное производство ООО КБ «Капитал Кредит» длилось 10 лет, что обусловлено длительностью мероприятий по взысканию задолженности с должников банка в рамках исполнительных производств и процедур конкурсного производства в отношении должников, а также продолжительностью реализации имущества кредитных организаций [4].

Принимая во внимание тот факт, что основными причинами отзыва лицензий у кредитных организаций, в том числе и у тех, в отношении которых впоследствии была инициирована процедура банкротства, является неисполнение федеральных законов и нормативных актов Банка России, очевидно, что собственники соответствующих банков с малой долей вероятности рассматривали вопрос о возможности добровольной ликвидации с момента появления первых признаков формирования несостоятельности до момента утраты банком возможности полностью выполнить принятые обязательства.

Заключение

В российской экономической практике наиболее часто применяемым вариантом ликвидации кредитной организации и, одновременно, наименее приемлемым для кредиторов является банкротство, что, безусловно, негативно влияет не только на формирование уровня лояльности по-тенциальных и реальных клиентов к конкретным субъектам рынка банков-ских услуг, но и в целом – к банковской системе. В числе мероприятий, проведение которых целесообразно для повышения доверия к российской банковской системе, выделим ужесточение меры ответственности участников (учредителей) кредитных организаций и прочих лиц, действие или бездействие которых привело к банкротству, а так же оптимизацию процедуры банкротства, предполагающую в числе прочего, детализацию механизма оспаривания сомнительных сделок, проведенных непосредственно перед ликвидацией банка в ущерб основной массы кредиторов.

| Конфликт интересов Не указан. | Conflict of Interest None declared. |

Cписок литературы / References

- О банках и банковской деятельности [Электронный ресурс] : федер. закон от 2 декабря 1990 г. № 395-I (ред. от 06.06.2019) // СПС «Консультант плюс». – URL: http://www.consultant.ru/document/cons_doc_LAW_5842/ (дата обращения: 10.07.2019).

- О несостоятельности (банкротстве) [Электронный ресурс] : федер. закон от 10.2002 № 127-ФЗ (ред. 03.07.2019) // СПС «Консультант плюс». – URL: – http://www.consultant.ru/document/cons_doc_LAW_39331/ (дата обращения: 10.07.2019).

- О страховании вкладов физических лиц в банках Российской Федерации [Электронный ресурс] : Федер. закон от 23.12.2003 № 177-ФЗ (ред. от 28.11.2018) // СПС «Консультант плюс». – URL: http://www.consultant.ru/document/cons_doc_LAW_45769/ (дата обращения: 10.07.2019).

- Отчет о результатах деятельности Агентства за 1 квартал 2019 [Электронный ресурс] // сайт государственной корпорации «Агентство по страхованию вкладов. – URL: https://www.asv.org.ru/agency/statistical_information/ (дата обращения: 10.07.2019).

- Прекращение деятельности кредитных организаций за 2018 год. Информационно-аналитический материал Департамента допуска и прекра-щения деятельности финансовых организаций Банка России [Электронный ресурс] : сайт Банка России. – URL: http://www.cbr.ru/Content/Document/File/72231/pub_2018.pdf (дата обращения: 10.07.2019).

Список литературы на английском языке / References in English

- O bankakh i bankovskoi deyatelnosti [On Banks and Banking] [Electronic resource] : Feder. Law of December 2, 1990 No. 395-I (as amended on 06.06.2019) // ATP “Consultant Plus.” – URL: http://www.consultant.ru/document/cons_doc_LAW_5842/ (accessed: 10.07.2019). [in Russian]

- O nesostoyatelnosti (bankrotstve) [Insolvency (bankruptcy)] [Electronic resource] : Feder. Law of October 26, 2002 No. 127-FZ (as amended on July 3, 2019)// ATP “Consultant Plus.” – URL: – http://www.consultant.ru/document/cons_doc_LAW_39331/ (accessed: 10.07.2019). [in Russian]

- O strakhovanii vkladov fizicheskikh lits v bankakh Rossiiskoi Federatsii [On Insurance of Deposits of Individuals in Banks of the Russian Federation] [Electronic resource] : Feder. Law of December 23, 2003 No. 177-FZ (as amended on November 28, 2018) // ATP Consultant Plus. – URL: http://www.consultant.ru/document/cons_doc_LAW_45769/ (accessed: 10.07.2019). [in Russian]

- Otchet o rezultatakh deyatelnosti Agentstva za 1 kvartal 2019 [Report on the Results of the Agency’s Activities for the 1st Quarter of 2019] [Electronic resource] // website of the state corporation “Deposit Insurance Agency.” – URL: https://www.asv.org.ru/agency/statistical_information/ (accessed: 10.07.2019). [in Russian]

- Prekrashchenie deyatelnosti kreditnykh organizatsii za 2018 god informatsionno-analiticheskii material Departamenta dopuska i prekrashcheniya deyatelnosti finansovykh organizatsii Banka Rossii [Liquidation of Credit Organizations for 2018. Information and analytical material of the Department for Admission and Liquidation of activities of financial organizations of the Bank of Russia] [Electronic resource]: website of of the Bank of Russia. – URL: http://www.cbr.ru/Content/Document/File/72231/pub_2018.pdf (accessed: 10.07.2019). [in Russian]