FIXED CAPITAL INVESTMENTS FINANCING AND DYNAMICS OF GROSS DOMESTIC PRODUCT IN RUSSIA: MACROECONOMIC ENVIRONMENT

Алёшин Л.Н.

Аспирант, Ростовский государственный экономический университет (РИНХ)

ФИНАНСИРОВАНИЕ ИНВЕСТИЦИЙ В ОСНОВНОЙ КАПИТАЛ И ДИНАМИКА ВАЛОВОГО ВНУТРЕННЕГО ПРОДУКТА РОССИИ: МАКРОЭКОНОМИЧЕСКОЕ ОКРУЖЕНИЕ

Аннотация

Статья посвящена исследованию влияния макроэкономической конъюнктуры на финансирование инвестиций в основной капитал и динамику экономического роста. Анализируются результаты прогнозирования индекса реальных инвестиций, показатели внешнего долга, коэффициент монетизации экономики, а также факторы, ограничивающие инвестиционную деятельность организаций.

Ключевые слова: инвестиции в основной капитал, ВВП, внешний долг, коэффициент монетизации.

Aleshin L.N.

Postgraduate student, Rostov State University of Economics

FIXED CAPITAL INVESTMENTS FINANCING AND DYNAMICS OF GROSS DOMESTIC PRODUCT IN RUSSIA: MACROECONOMIC ENVIRONMENT

Abstract

The article deals with the impact of macroeconomic environment on the funding of investments in fixed assets and economic growth dynamics. It analyses results of forecasting the index of real investments, external debt indicators, monetization ratio, as well as factors constraining the investment activities of the organizations.

Keywords: fixed capital investments, GDP, external debt, monetization ratio.

Актуальность решения научно-исследовательских задач, связанных с прогнозированием величины инвестиций в основной капитал, не вызывает сомнения. Проблемы определения будущей динамики инвестиций неоднократно затрагивались в работах отечественных учёных [2-5], и в дальнейшем следует ожидать дополнительного внимания со стороны научного сообщества к данному вопросу в контексте перехода экономики России на инновационный путь развития одновременно с реализацией политики импортозамещения.

В работе [1] было отмечено прогнозное снижение в 2015 году индекса реальных инвестиций в основной капитал на основе построения тренд-сезонной модели. Период исследования в рамках модели оканчивался ноябрём 2014 года. Построенная модель предназначалась преимущественно для краткосрочного прогнозирования динамики указанного индекса, так как использование более длительного горизонта требует дополнительных мер в рамках фундаментального подхода. С учетом результатов тренд-сезонного моделирования, на протяжении 2015 года ожидалось снижение индекса реальных инвестиций (который рассчитывается как базисный показатель к уровню января 1998 г.).

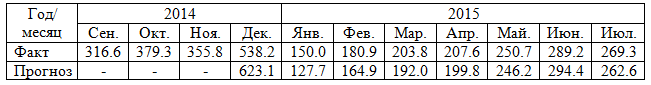

Таблица 1 иллюстрирует фактические [7] и прогнозные значения индекса реальных инвестиций в основной капитал на протяжении 2015 года.

Таблица 1 – Фактические и прогнозные значения индекса реальных инвестиций в основной капитал (базисные значения по отношению к январю 1998 г.)

Как видно из представленной таблицы 1, динамика инвестиций на практике в определенной степени поддается прогнозированию с достаточно высоким качеством (исключение составляют сезонные колебания в декабре, однако они во многом вызваны также и локальными факторами, включая инфляционные ожидания и валютный курс, которые не включались в модель).

При этом дополнительным подтверждением ожидаемой негативной динамики реальных объёмов инвестирования в основной капитал служит нижеприведенный рисунок 1.

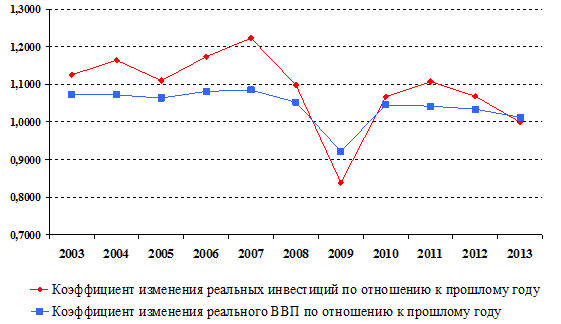

Рис. 1 – Динамика цепных коэффициентов изменения объёмов реальных инвестиций в основной капитал и реального ВВП в России

Таким образом, динамика реальных инвестиций в основной капитал в целом подвержена более высокой волатильности по сравнению с динамикой реального ВВП, что особенно прослеживалось в кризисный период 2008-2009 гг. на фоне предшествующего роста макроэкономических показателей. По итогам анализа годовых данных за 2013 г. видно, что коэффициент изменения динамики реальных инвестиций имел понижательный тренд, при этом понижение было более заметным, чем в случае с объёмами реального ВВП. С учётом прогнозной динамики ВВП на 2015 год в условиях кризисных явлений, а также с учётом того, что коэффициент динамики инвестиций на рисунке 1 находился примерно на одном уровне с коэффициентом ВВП, тезис о вероятном снижении объемов реальных инвестиций в ближайшей перспективе подтверждается.

При этом рассмотрение соотношения номинальных объёмов инвестиций в основной капитал с номинальным ВВП даёт следующие результаты (таблица 2).

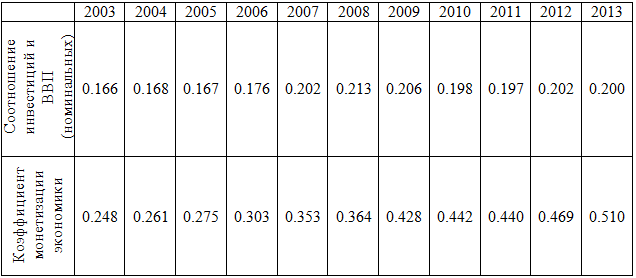

Таблица 2 – Соотношение номинальных объёмов инвестиций в основной капитал и ВВП в России, а также коэффициент монетизации, годовые данные

Коэффициент монетизации в таблице 2 рассчитывался по широкой денежной массе (агрегат М2х) посредством определения соотношения среднегодовой величины указанного агрегата с годовым объёмом номинального ВВП.

По данным таблицы 2 видно, что в рассмотренный период (2003-2013 гг.) коэффициент монетизации существенно возрастал, при этом соотношение инвестиций в основной капитал и ВВП (номинальных) после 2007 года относительно стабилизировалось на уровне около 0,2. Таким образом, более высокий рост объёмов денежной массы не приводил опосредованно к повышению темпов роста номинальных объёмов инвестиций в основной капитал.

Положительный импульс динамике инвестиций в основной капитал может иметь место при соблюдении комплекса следующих основных условий

- устойчивость динамики основных показателей экономической эффективности предприятий;

- отсутствие внешних шоков, воздействующих на национальную экономическую конъюнктуру;

- стабилизация баланса капитала (отсутствие значимого оттока капитальных фондов из национальной экономики).

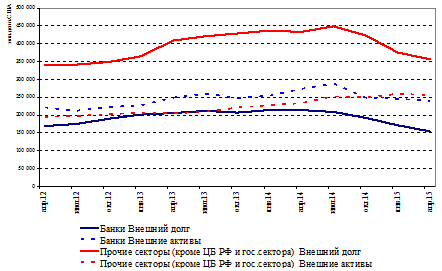

В российской экономике в последнее время стоит вопрос изменения объёмов внешнего корпоративного долга юридических лиц. Поквартальная динамика данного показателя приведена на нижеследующем рисунке 2.

Рис. 2 –Динамика внешнего долга и внешних активов корпоративного сектора в России за период апрель 2012-апрель 2015 гг. (на 1-е число месяца, с шагом в 1 квартал)

Обращает на себя внимание рост на протяжении 2014 года объёмов внешнего корпоративного долга в прочих секторах (которые включают в себя корпорации, не относящиеся к банкам, государственным органам либо Центральному банку).

В то же время сложившаяся в 4 квартале 2014 г. экономическая ситуация формирует негативные аспекты и способствует прогнозному сокращению объемов инвестиций в основной капитал, а именно:

- возрастание уровня риска в экономике способно повлечь затруднения при принятии банками решения о выдаче кредита с целью финансирования инвестиций в основной капитал. Соответственно, возможно снижение объемов финансирования инвестиций в основной капитал за счет банковских кредитов;

- выделение средств из бюджета на финансирование инвестиций также может быть сокращено в контексте пересмотра ориентиров бюджетной политики.

С учетом того, что возможности организаций по финансированию инвестиций за счет собственных средств достаточно ограничены (что подтверждается данными таблицы 3), указанные негативные аспекты сокращения источников финансирования не могут быть в полной мере компенсированы внутренними ресурсами предприятий. В пользу данного утверждения свидетельствует и необходимость оптимизации распределения собственных средств предприятий, что на практике способно привести к сокращению расходной части и затронуть, в том числе, долгосрочные расходы на инвестиции в основной капитал.

Соответственно, перечисленные основные факторы, которые способны дать положительный импульс динамике инвестиций в основной капитал, в настоящее время в российской экономике не присутствуют в надлежащем виде.

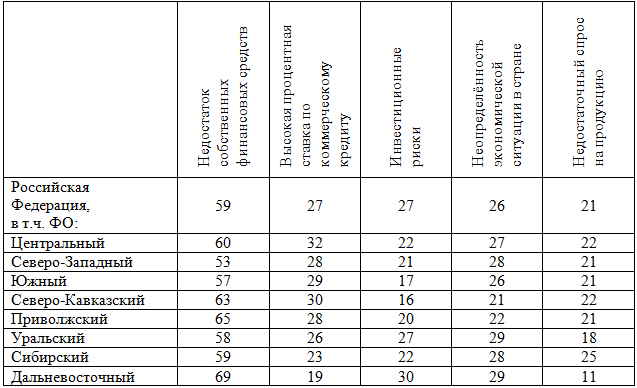

Таблица 3 – Сведения об основных факторах, ограничивающих инвестиционную деятельность организаций России в 2013 г., процент от количества опрошенных организаций [6]

Данные таблицы 3 свидетельствуют о том, что более половины организаций склонны считать недостаток собственных средств фактором, ограничивающим их инвестиционную деятельность. Причём данное утверждение справедливо не только применительно к России в целом, но также и при рассмотрении аналогичного показателя по федеральным округам.

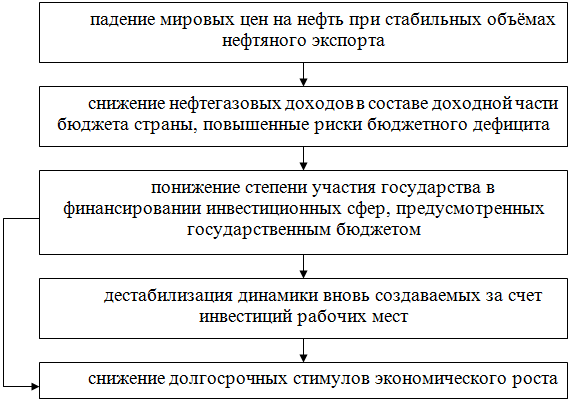

Отрицательные факторы макроэкономического характера в динамике финансирования инвестиций в основной капитал можно охарактеризовать обобщёнными алгоритмами (рисунок 3 и рисунок 4).

Рис. 3 – Опосредованное воздействие конъюнктуры мировых цен на нефть на динамику российской инвестиционной сферы

Данный рисунок 3 иллюстрирует общий риск российской экономики применительно к динамике инвестиций вследствие сложившейся экспортно-сырьевой ориентации. В данной ситуации чувствительность национальной экономики к колебаниям мировой конъюнктуры дополнительно возрастает (в дополнение к общей тенденции глобализации мирового экономического пространства).

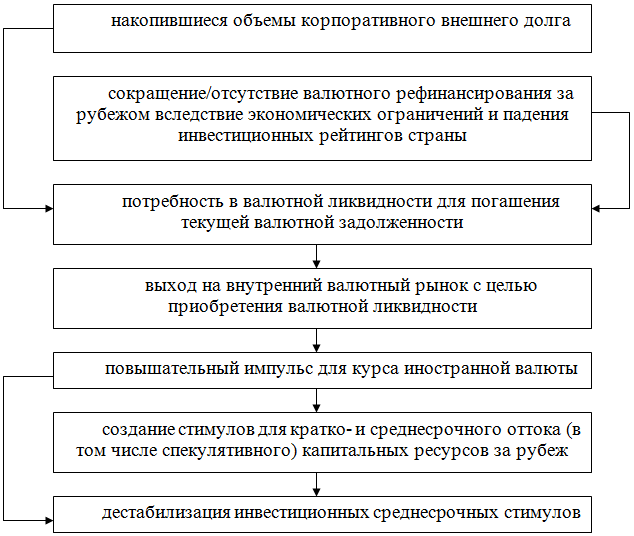

Одновременно с волатильностью мировых цен на нефть, отмеченная проблема роста внешнего корпоративного долга привела к дополнительному воздействию на национальную экономику. Общая схема подобного воздействия приведена на рисунке 4.

Рис. 4 – Рост внешнего корпоративного долга России и инвестиционные валютные риски

Приведенный рисунок 4 отражает механизм негативного воздействия накопившихся объёмов корпоративного внешнего долга и связанные с этим риски (как в валютной, так и в инвестиционной сфере). Вектор развития в данном вопросе, на наш взгляд, лежит в принципах фондирования российского корпоративного сектора (в том числе крупнейших предприятий) и соответствующих направлениях использования привлекаемых средств. В условиях сокращения возможностей по внешнему рефинансированию валютных кредитов возникает повышенный риск дестабилизации курса национальной валюты. Данный риск материализовался в российской экономике в конце 2014 г., при этом негативный эффект был дополнительно усилен зависимостью национальной экономики от конъюнктуры рынка нефти.

В настоящее время, несмотря на сокращение объёмов внешнего долга корпоративного сектора, описанные риски сохраняются в полном объёме. Более того, в условиях затрудненного доступа к зарубежным финансовым ресурсам и необходимости импортозамещения, управление объёмами инвестиций в основной капитал (в том числе посредством прогнозирования и структурно-динамического анализа) является одной из приоритетных задач развития.

Литература

- Алёшин Л.Н. Анализ динамики инвестиций в основной капитал российских предприятий // Вопросы новой экономики. – 2015. - №1. – С. 24-30.

- Власов С.В., Темкина И.М. Современная инвестиционная политика России и её регионов: сравнительный анализ и прогноз // Вестник УРФУ. Серия: экономика и управление. – 2013. - №6. – С.21-33.

- Миролюбова А.А., Ермолаев М.Б. Подходы к анализу и прогнозированию инвестиционных вложений в реальный сектор экономики региона на основе эконометрического моделирования // Известия высших учебных заведений. Серия: экономика, финансы и управление производством. – 2011. - №1. – С.17-23.

- Олейник Е.Б., Захарова А.П. Анализ и прогнозирование объёма инвестиций в основной капитал // Экономика региона. – 2012. - №1. – С.137-149.

- Фаррахетдинова А.Р., Хусниев К.К. Анализ инвестиционной деятельности и проблемы прогнозирования объёма инвестиций в регионе // Вестник ВЭГУ. – 2010. - №2. – С. 56-62.

- Распределение организаций по оценке факторов, ограничивающих инвестиционную деятельность [Электронный ресурс]. – Режим доступа: http://www.fedstat.ru/indicator/data.do?id=33963&referrerType=0&referrerId=1292883. Дата доступа 27.08.2015 г.

- [Электронный ресурс]. – Режим доступа: http://sophist.hse.ru/exes/tables/INVFC_M_I.htm. - Дата доступа 27.08.2015 г.

References

- Alyoshin L.N. Analiz dinamiki investiciy v osnovnoi kapital rossiyskih predpriyatiy // Voprosi novoy ekonomiki. – 2015. - №1. – S. 24-30.

- Vlasov S.V., Temkina I.M. Sovremennaja investicionnaja politika Rossii i yejo regionov: sravnitel’nyi analiz i prognoz // Vestnik URFU. Serija: Ekonomika i upravlenije. – 2013. - №6. – S.21-33.

- Miroljubova A.A., Yermolaev M.B. Podhodi k analizu i prognozirovaniju investicionnih vlojeniy v real’niy sektor ekonomiki regiona na osnove ekonometricheskogo modelirovanija // Izvestija vishih uchebnih zavedeniy. Serija: ekonomika, finansi i upravlenie proizvodstvom. – 2011. - №1. – 17-23.

- Oleynik E.B., Zaharova A.P. Analiz i prognozirovanije ob’yoma investiciy v osnovnoy kapital // Ekonomika regiona. – 2012. - №1. – S.137-149.

- Farrahetdinova A.R., Husniev K.K. Analiz investicionnoy deyatel’nosti i problem prognozirovaniya ob’yoma investiciy v regione // Vestnik VEGU. – 2010. - №2. – S. 56-62.

- Raspredelenije organizaciy po ocenke faktorov, ogranichivayuschih investicionnuyu deyatel’nost’ [Elektronniy resurs]. – Rejim dostupa: http://www.fedstat.ru/indicator/data.do?id=33963&referrerType=0&referrerId=1292883. Data dostupa08.2015g.

- [Elektronniy resurs]. – Rejim dostupa: http://sophist.hse.ru/exes/tables/INVFC_M_I.htm. - Data dostupa 27.08.2015 g.