Анализ рисков инвестиционных проектов с применением информационных технологий

Анализ рисков инвестиционных проектов с применением информационных технологий

Аннотация

Анализ рисков является необходимым этапом разработки и оценки каждого инвестиционного проекта. Без этого не будет должной уверенности, что инвестиции в реальных условиях действительно будут способствовать решению конкретных задач развития отдельного предприятия и экономики избранной отрасли. Применение методов анализа рисков требует надёжного и разнообразного обеспечения, на основе информационных технологий (ИТ). Сбор и систематизация фактических данных позволяют формировать представление о том, что происходит сейчас и что возможно в перспективе. Компьютерное моделирование даёт возможность выявлять проблемные ситуации и оценивать последствия тех или иных действий. В целом, использование ИТ создаёт условия для рационального управления рисками инвестиционной деятельности.

1. Введение

Одной из проблем современной экономической практики является грамотное управление инвестиционной деятельностью отдельных хозяйствующих субъектов, а также отраслевых и региональных структур. Без инвестиций нет смысла говорить о развитии. В то же время недостаточно грамотное финансовое обоснование предстоящих инвестиционных затрат, не обеспечивающее своевременных позитивных сдвигов в экономике, будет приводить к неоправданным расходам участников инвестиционных проектов. По этой причине инвестиционная деятельность справедливо считается более рискованной, чем стабильная производственно-сбытовая.

Хотя актуальные данные о ситуациях на рынках ресурсов и продукции, и основанные на них прогнозы развития необходимы для управления текущей деятельностью предприятий, особенно важны они для планирования и управления переходными процессами, связанными с намечаемыми инвестиционными проектами. При этом точность и надежность доступной информации тем ниже, чем радикальнее изменения, предусматриваемые проектами. Этим объясняется необходимость повышенного внимания к анализу и управлению рисками инвестиционной деятельности. Информационные технологии (ИТ), под которыми подразумевается совокупность методов, программно-технических и технологических средств, обеспечивающих сбор, накопление, обработку, хранение, представление информации для управления бизнес-процессами

, призваны содействовать грамотному решению указанных задач.2. Методы и принципы исследования

Типовой набор приёмов и правил управления инвестиционными проектами и рисками инвестиционной деятельности, отраженный в официальных «Методических рекомендациях»

, и другой литературе , , , позволяет во многих случаях избежать заведомо ошибочных решений при опоре на надёжную информационную основу. Так, метод анализа чувствительности на основе расчётов коэффициентов эластичности обеспечивает ранжирование рисковых факторов по степени их влияния на показатели эффективности деятельности предприятия. При этом основным является сумма дисконтированных чистых выгод (NPV), характеризующая превосходство проекта над альтернативами. Наиболее опасными считаются факторы, незначительное изменение которых приводит к существенным изменениям результатов (высокая эластичность).Другая модификация этого же метода предназначена для оценки рисков, на основе определения критических (или пороговых) значений параметров, характеризующих границы финансовой реализуемости и эффективности конкретного проекта и в целом деятельности предприятия, осуществляющего этот проект. Тем самым уже этот наиболее простой метод позволяет получать полезные сведения о степени опасности нарушения условий реализуемости и/или неприемлемого снижения эффективности при возможном изменении каждого из ключевых параметров проекта.

Ещё более ценными становятся эти результаты при сравнении с фактическими сведениями, но не с необработанной статистикой прошлых лет, а с всесторонне обоснованными прогнозными значениями. Сопоставление результатов, ожидаемых в ситуации, когда вложения, предназначенные для радикального изменения сложившейся деятельности, не будут произведены, с предполагаемыми результатами деятельности в случае реализации проекта, позволяет выявить и оценить характер воздействия именно планируемых инвестиционных затрат, а не каких-то случайных обстоятельств. При этом степень обоснованности и точность вариантов прогноза определяют качество управленческих решений, но сама эта точность зависит от используемого информационного обеспечения и возможностей, применяемых ИТ. При этом роль ИТ не сводится только к накоплению и систематизации необходимых сведений. Необходимо подключение аналитических методов и алгоритмов гибкого управления инвестиционной деятельностью.

Учитывая ключевую роль финансового аспекта инвестиционного анализа, отметим, что для каждой отрасли и вида деятельности финансовые решения должны разрабатываться с учётом результатов технико-технологического, организационного, социального, экологического и коммерческого анализа, что ещё более усложняет проблемы и требует применения совершенного информационного инструментария.

Рассмотрим пример использования ИТ в современных условиях для подготовки обоснованных инвестиционных решений в одной из возрождающихся отраслей АПК России – льноводстве. При этом в пример, положенный в основу данной статьи и рассмотренный в ряде предыдущих публикаций

, , внесены актуализирующие ценовые корректировки . В методических целях часть данных округлена.Как было отмечено, основными характеристиками инвестиционных проектов считаются показатели его эффективности, реализуемости и уровня рисков, а определяющими параметрами служат цены производимой продукции, объёмы производства, расход ресурсов на единицу разных видов продукции, размер необходимых постоянных и инвестиционных затрат. Соответственно, для обоснования любых решений необходимо использование статистики продаж, баз данных по урожайности и расходу трудовых и материально-денежных ресурсов, сведений о технологических инновациях. Результаты систематизации этой информации необходимы как разработчикам бизнес-планов инвестиционных проектов, так и лицам, принимающим решения.

При этом рекомендуемые разнообразные алгоритмы оценки рисков достаточно подробно описаны в методической литературе

, . Все инструктивные материалы по разработке бизнес-планов инвестиционных проектов включают требования к анализу рисков, проверке устойчивости показателей базисного сценарии, который должен быть финансово реализуем и эффективен для каждого из потенциальных участников , . При этом авторы , предлагают рассматривать параллельно риски деятельности на основе денежных потоков предприятий в ситуации «с проектом» и риски собственно проекта на основе приростных денежных потоков («с проектом» – «без проекта»), что позволит оценить не только успешность деятельности, но и выделить вклад проекта в ожидаемые результаты.В рамках рассматриваемого проекта планируется организация возделывания льна ежегодно в среднем на площади 900 га. При этом на продажу холдинг поставляет длинное и короткое льноволокно, технические семена и костру (сырьё для строительных материалов). В структуре товарной продукции около 90% занимает выручка от продажи волокна (табл. 1).

Таблица 1 - Производство и реализации продукции льноводства

Вид продукции | Выход с 1 га, т | Объём производства, т | Цена, тыс. руб./т | Выручка, тыс. руб. | Структура, % к всего |

Длинное волокно | 0,77 | 693 | 280 | 194,04 | 69,1 |

Короткое волокно | 0,63 | 567 | 110 | 62,37 | 22,2 |

Очёс (костра) | 2,80 | 2520 | 8 | 20,16 | 7,2 |

Семена | 0,12 | 108 | 40 | 4,32 | 1,5 |

Всего | Х | 3888 | Х | 280,89 | 100,0 |

Динамика денежных потоков инвестиционных затрат (1-й год проекта), а также графики производственно-сбытовых затрат и поступлений (ежегодно в течение всего расчётного периода) представлены в табл. 2.

Инвестиционную деятельность на сумму 223,6 млн. руб., включая строительство помещений, закупку техники и оборудования, а также его монтаж и освоение, подготовку стлищ и другие работы, планировалось закончить к моменту уборки первого урожая. Сезонность отраслевой деятельности проявляется в реализации семян и продукции первичной переработки льнотресты преимущественно в IV-м квартале, на который приходятся практически вся выручки, в то время как большая часть расходов опережают эти поступления.

Таблица 2 - Динамика затрат и поступлений отрасли льноводства

Виды затрат и поступлений | Распределение по кварталам, % | Всего, % | |||

I | II | III | IV | ||

Инвестиционные затраты | 60 | 30 | 10 | 0 | 100 |

Производственно-сбытовые затраты – условно-постоянные | 20 | 50 | 20 | 10 | 100 |

Производственно-сбытовые затраты – условно-переменные | 5 | 5 | 50 | 40 | 100 |

Выручка от продаж продукции | 0 | 0 | 0 | 100 | 100 |

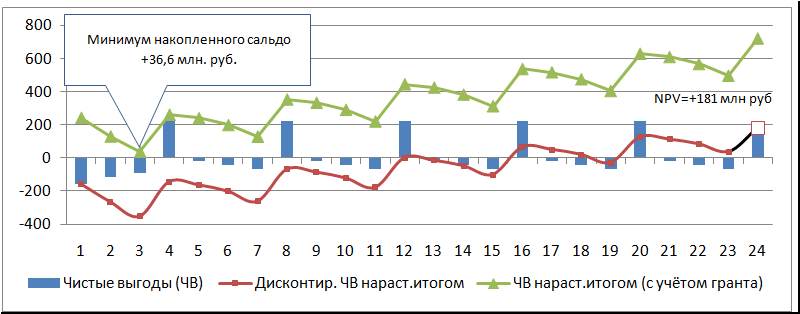

Рисунок 1 - Денежные потоки отрасли по кварталам расчётного периода

Предварительно необходимо уточнить ряд моментов. В примере вместо типового варианта финансирования за счёт кредита рассматривается использование средств государственной поддержки в форме гранта в виде комбинации средств регионального и федерального бюджетов. Размер гранта на 10% превышает минимальную расчётную потребность в финансировании и составляет 403 млн. руб. При этом выплата процентов и возврат средств не предусматриваются. По этой причине стандартный коэффициент покрытия ссудной (банковской) задолженности (КПСЗ) нельзя использовать как дополнение основного показателя реализуемости (минимум накопленного сальдо). Вместо этого применяется коэффициент покрытия затрат (КПЗ) на тех же условиях: для финансово реализуемых проектов остаток средств по итогам каждого шага расчётного периода должен составлять не менее 15% произведённых расходов (minimum КПЗ t ≥ 1,15).

3. Основные результаты

Во всех случаях основным методом оценки рисков считается анализ чувствительности показателей реализуемости и эффективности к возможным изменениям параметров проекта. Технология определения критических (или пороговых, переключающих) значений требует формирования денежных потоков проекта, которые подразделяются на потоки от производственно-сбытовой (или операционной) деятельности и потоки от инвестиционной деятельности, объединение которых позволяет оценить эффективность проекта «в целом», а также минимальную потребность в финансировании. При этом приростной денежный поток даёт возможность оценить влияние проекта на субъект оценки.

Поток чистых выгод от двух видов деятельности дополняется притоками и оттоками от финансовой деятельности (в нашем примере – получение гранта). Накопленный поток от всех видов деятельности важен для контроля финансовой реализуемости. В нем не только не должно быть отрицательных величин, но и минимальное значение должно свидетельствовать о достаточном запасе средств даже в критические моменты. Именно это значение необходимо сравнить с итогами анализа данных, основанных на статистике отраслевых показателей (рис. 2), чтобы характеризовать устойчивость деятельности инициатора проектов.

На основе суммирования дисконтированных приростов чистых выгод решается вопрос эффективности проекта, Значение NPV проекта должно быть положительным (1), если реализация проекта выгоднее, чем лучшая из доступных альтернатив. При этом та же оценка получается при сравнении NPV деятельности «с проектом» и «без проекта» (2).

NPV проекта = ∑ ( (B c t – C c t) – (B без t – C без t) ) / (1 + Rate) t (1)

NPV проекта = NPV деятельности с - NPV деятельности без (2)

Здесь:

B c t и B без t – выгоды субъекта в ситуациях «с проектом» и «без проекта» на шаге t расчетного периода;

С c t и С без t – инвестиционные и операционные затраты субъекта в ситуациях «с проектом» и «без проекта» на шаге t расчетного периода;

Rate – ставка дисконта, оценка лучшей из альтернатив при расчёте в постоянных ценах, определённых по типовой методике

, , , .В нашем примере денежный поток отрасли в ситуации «без проекта не учитывается для упрощения.

Таким образом, расчётные значения показателей финансовой реализуемости и эффективности деятельности предприятий и эффективности оцениваемого проекта формируются на базе информационно-аналитической модели с ориентацией на некоторый наиболее вероятный вариант развития событий в ситуации «с проектом», который принимается за так называемый «базисный сценарий». Далее методами анализа чувствительности определяются предельно допустимые границы значений ключевых параметров, выход за которые приводит либо к нарушению условий финансовой реализуемости, либо к неприемлемым оценкам эффективности.

Например, снижение урожайности льна на 15,85% (или до 11,78 ц тресты с гектара вместо 14 ц/га в базисном сценарии) может привести нулевой эффективности деятельности холдинга (NPV = 0,0). Инвестиции в его развитие не окупятся за указанный расчётный период. При этом размер финансового резерва (минимум накопленного сальдо) при снижении плановой урожайности увеличивается, поскольку сокращаются затраты на уборку урожая, отнесенные на 3-й квартал. При росте урожайности резерв сокращается и достигает нулевого уровня, если урожайность (и затраты на уборку) поднимутся на 62%. Предстоящий в таком случае в IV-м квартале рост выручки запаздывает, минимум накоплений опускается ниже 15%-го резерва уже при повышении урожайности на 34%.

Таблица 3 - Анализ рисков проекта развития отрасли льноводства

Параметр | Порог допустимых значений | Диапазон допустимых значений (коэффициент к базису) | |

по эффективности (NPV деятельности «с проектом» ≥ 0) | по финансовой реализуемости (минимум КПЗ ≥ 1,15) | ||

Размер инвестиционных затрат, млн. руб. | 419,3 (или 1,795 от базиса) | 225,9 (или 1,095 от базиса) | … - 1,095 |

Цена длинного льноволокна, тыс.руб./т | 223,7 (или 0,799 от базиса) | … | 0,799 - … |

Урожайность льнотресты, ц/га | 11,78 (или 0,842 от базиса) | 18,76 (или 1,340 от базиса) | 0,842 – 1,340 |

Полученные результаты должны быть осмыслены. Из двух пороговых значений параметра «Размер инвестиционных затрат» необходим выбрать «истинное», т. е. ближайшее к базису при достижении которого проект становится либо неэффективным, либо неосуществимым. В нашем случае первым нарушается условие финансовой реализуемости, что и следует учитывать лицам, управляющим проектом. Если размер инвестиционных затрат превысит плановый уровень на 9,5%, партнёры инициатора будут считать оставшийся резерв недостаточным для уверенности в успешной реализации проекта. Опасность, связанная с недопустимым снижением эффективности, в данном случае отступает на второй план.

Снижение цены длинного волокна практически не представляет опасности для реализуемости проекта, но может привести к падению эффективности деятельности холдинга до нуля. Отсутствие в таблице верхней границы цены не означает, что производитель может назначать её по своему усмотрению. Просто в рамках рассматриваемой модели интересы важного партнёра (покупателя длинного волокна) не отражены. С помощью более серьёзной модели

, можно определить вероятную реакцию других участников проекта и учесть исходящие от них риски.Интересное положение складывается при анализе рисков, связанных с возможным изменением средней многолетней урожайности льна на тресту. Её снижение более, чем на 15%, столь существенно сокращает выручку (при менее значимой экономии затрат на уборку), что это приводит к нулевой эффективности деятельности. Инвестиции в развитие отрасли не окупаются за расчётный период. В то же время динамика денежных потоков затрат и выгод такова, что формальные показатели финансовой реализуемости повышаются. Наоборот, возможное увеличение урожайности приведет к росту выручки только в IV-м квартале, а рост затрат на уход за посевами и уборку (II-III кварталы) приведет к сокращению имеющихся резервов. Если урожайность повысится на 34%, резерв нужно будет увеличивать, чтобы партнёры были более уверенными в отношении возврата своих вложений.

Что в данном случае представляет больший риск для инициатора: рост или падение урожайности?

Определение факторов, которым следует уделить основное внимание, как правило, осуществляется по результатам корреляционно-регрессионного анализа на предварительном этапе. Исходной информацией для такого анализа являются базы данных, содержащие отчётную информацию предприятий отрасли, которая характеризует ситуацию «до проекта». Параметры ситуации «без проекта» определяют специалисты на основе прогнозов развития событий в случае, если радикальных изменений не ожидается. Ситуация «с проектом» – это также результат прогноза, но учитывающего последствия инвестирования средств в соответствии с рассматриваемым проектом. Во всех указанных случаях используются информационные технологии работы с базами статистических данных.

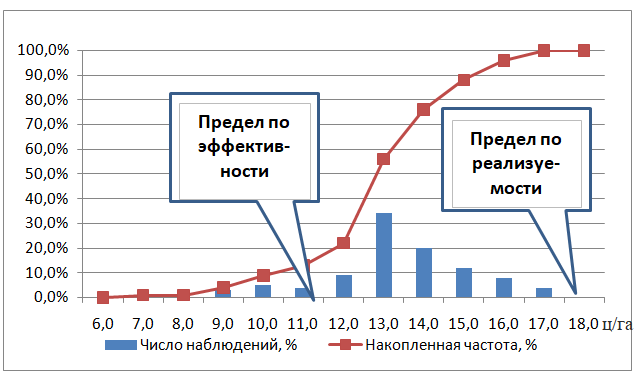

В частности, основную кривую на графике (рис. 2), можно трактовать как накопленную вероятность достижения некоторого уровня урожайности. Так, вероятность снижения урожайности ниже 11,78 ц/га можно оценивать примерно в 12-15%. Следовательно, такова вероятность снижения доходности проекта до уровня доступных предприятию альтернатив.

Рисунок 2 - Урожайность льнотресты (по заданной выборке)

4. Обсуждение

Совместное рассмотрение результатов анализа чувствительности и статистических данных позволяет оценить устойчивость проекта к вероятным изменениям рыночной конъюнктуры и погодно-климатических условий. Каждый из приёмов анализа в отдельности даёт полезные сведения, важные для определения параметров проекта. При этом часто используются одни и те же фактические данные, но их рассмотрение происходит под разными углами зрения.

В одних случаях кумулята, подобная представленной на рис. 2, формируется на основе простейшим образом отсортированных фактических данных, а не на прогнозных значениях, как в случае анализа проектов, оцениваемых на некоторый расчётный период.

При этом оценке подлежат показатели не только эффективности, на которых чаще всего сосредоточено внимание аналитиков, но и финансовой реализуемости. При таком управлении проектами качество принимаемых решений существенно повышается. Появляется возможность контролировать вероятность нарушения не только нижних границ допустимых значений ключевых параметров, но и определять целесообразные верхние пределы.

Например, для проектов в отрасли льноводства и переработки льна такими ограничителями могут быть не только размеры инвестиционных затрат, но и объёмы эффективного производства, включая размеры посевных площадей или удельные веса отдельных видов продукции в ассортименте.

5. Заключение

Комплексное применение информационных технологий, включая работу с большими совокупностями статистических данных, позволяет в сочетании с известными методами экономической статистики и сравнительно новыми приёмами и методами других экономических наук обеспечивать более надёжное обоснование финансово-экономических решений.

В частности, в рамках настоящей статьи актуализация материалов бизнес-плана проведена не только на основе исследования современных рекламных интернет-публикаций поставщиков техники и оборудования для льноводства, но и на основе индексов удорожания

, , , . Компьютерное моделирование всех видов, включая формирование денежных потоков и расчёт показателей эффективности, финансовой реализуемости и уровня рисков инвестиционной деятельности в сочетании с другими аналитическими методами также является неотъемлемой составляющей современных информационных технологий, применение которых позволяет существенно повысить качество управления экономическими процессами.