Разработка мероприятий по адаптации деятельности российской индустрии кинопроката в условиях санкционного давления

Разработка мероприятий по адаптации деятельности российской индустрии кинопроката в условиях санкционного давления

Аннотация

Экономика России, находящейся под санкциями в свете происходящих геополитических процессов, испытывает напряжение по всем направлениям, в том числе сложности возникли и в отечественном кинопрокате, достаточно глубоко интегрированном в международную киноиндустрию. В статье дается обзор современных мировых тенденций в области фильмотрансляций с группировкой стран в зависимости от объемов кинопроизводства. Оценка состояния национальной киноотрасли поводилась в аспекте показателей объема выпускаемой продукции, развитости сети кинотеатров и доли российских релизов в их выручке, количества зрителей, международного проката российских фильмов с приведением структуры сборов по странам. На основе выявленных проблем в отечественном кинопрокате предлагаются пути их решения с ориентацией на мировые тренды обновления индустрии кинопроката в части стимулирования кинопросмотров: использование потоковых и стриминговых платформ для перехода в онлайн-формат, цифровизация системы кинопроката.

1. Введение

Киноиндустрия является значимой сферой экономики любого государства, реализующей культурные и социально-экономические функции. Согласно оценкам экспертов, к 2030 г. эта область деятельности займет лидирующие позиции среди отраслей мировой экономики, а ее доходность в ближайшие годы должна удвоиться. В настоящее время внимание бизнеса акцентируется на своеобразии развития национальных центров кинопроизводства, особенностях их функционирования и финансирования.

Актуальность настоящего исследования основывается на необходимости оценки аспектов деятельности российской киноиндустрии в условиях введенных экономических санкций и определения направлений преодоления их последствий с целью обеспечения прибыли в данной сфере и удержания клиентской базы.

Международный рынок кинопродукции является динамично эволюционирующей сферой, на которую в последние годы существенное влияние оказывают различные факторы. Так, на сегодняшний день во всех странах наблюдается цифровизация системы кинопроката. Это привело к значительному расширению роли стриминговых платформ, предоставляющих возможность онлайн-просмотра фильмов. Следует учитывать, что некоторые фильмы могут выпускаться непосредственно на домашние видеоплатформы, минуя кинотеатры. Еще одним значимым изменением в системе кинопроката стало введение мировой цифровой лицензии, предполагающей лицензирование фильмов для показа в разных странах одновременно, что позволяет сократить временной разрыв между премьерами фильмов в разных странах и дает возможность зрителям в более ранние сроки увидеть новые кинокартины.

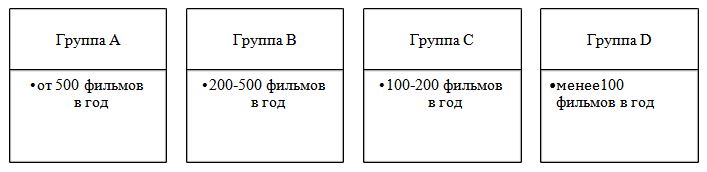

Мировой рынок киноиндустрии выступает объектом пристального внимания аналитических агентств. По мнению последних, страны-производители кинопродукции, исходя из устоявшейся практики мирового годового производства кинокартин (более 6 тысяч фильмов), можно сгруппировать в четыре блока с учетом вклада каждой страны в развитие мировой кинематографии (рис.1).

Рисунок 1 - Дифференциация стран-производителей кинопродукции по количеству выпускаемых фильмов

Примечание: по ист. [1]

В группу «В» входят преимущественно страны Западной Европы, в том числе Великобритания, Франция, Испания, Германия, выпускающие от 200 до 500 фильмов в год. Каждая из этих стран имеет свои киностудии, например, крупнейшими кинопроизводителями считаются: Bavaria Film, Europa Corp, Gaumont, EON Production, BRB International, где картины создаются режиссерами, известными собственным стилем и традициями. Качественное европейское художественное и авторское кино составляет серьезную конкуренцию на международных конкурсах.

Группа «С» представлена в основном государствами Латинской Америки, кинопродукция которых наиболее популярна среди испаноговорящих стран.

Перечень группы «D» состоит из стран, выпускающих незначительное количество фильмов .

На сегодняшний день ведущими кинопроизводителями признаны США, Индия, КНР, Нигерия, Южная Корея и Япония. Каждая из этих стран имеет значительное влияние на мировую кинематографию и выпускает широкий спектр кинофильмов, оказывая влияние на культурные предпочтения аудитории внутри и за пределами своих границ. Основными экономическими показателями индустрии являются объемы кассовых сборов, динамика проката отечественных фильмов на национальном и зарубежных рынках. Показательно, что российский кинорынок демонстрирует положительную динамику по посещаемости кинотеатров и входит в десятку крупнейших в мире по данному показателю.

Следует отметить позитивную тенденцию в развитии киноиндустрии Российской Федерации. Объем отечественного рынка кинопроката в 2023 г. достиг максимальных значений в истории развития российской киноиндустрии и составил свыше 55 млрд руб.

При этом приходится констатировать, что лидерами российского кинопроката в последние три десятилетия были зарубежные фильмы. Однако, ввиду сложившейся международной обстановки, крупнейшие иностранные кинокомпании (Universal, Sony Pictures, Warner Bros., Paramount, Disney) объявили об уходе с российского рынка и отмене премьерных показов своих фильмов. Это создало сложности для российских кинопрокатчиков, вынужденных экстренно восполнять кинорепертуар, так как еще в 2021 г. доля заграничной кинопродукции составляла около 75%.

Современная геополитическая ситуация определяет следующие проблемные тренды российской киноиндустрии:

− наблюдается снижение объёмов потребления кинопрокатной продукции и в связи с уменьшением поставок в российские кинотеатры зарубежных фильмов (особенно блокбастеров) и, как следствие, сокращение количества кинотеатров, содержание которых становится нерентабельным;

− продолжается перераспределение зрительской аудитории в пользу онлайн-кинотеатров, которые предоставляют более разнообразный контент по сравнительно низкой стоимости;

− происходит сокращение количества дистрибьютеров на рынке кинопрокатной продукции вследствие проблем с выполнением обязательств перед зарубежными партнёрами по причине санкционного давления;

− трансформируется структура кинопроизводства и система управления им, что обусловлено сменой общей концепции творческой деятельности в сфере киноиндустрии и переориентацией продукции данной отрасли на более массовый выпуск отечественных фильмов;

− изменяется система финансовой поддержки кинопроизводства в сторону формирования более разнообразного контента, привлекающего в кинотеатры дополнительную целевую аудиторию, что даст возможность развивать не только стандартные форматы, но и авторское кино .

В аспекте данного нарратива необходимо оценить функционирование российской киноиндустрии в санкционных условиях и определить направления адаптации к вызванным ими ограничениям.

2. Основные результаты

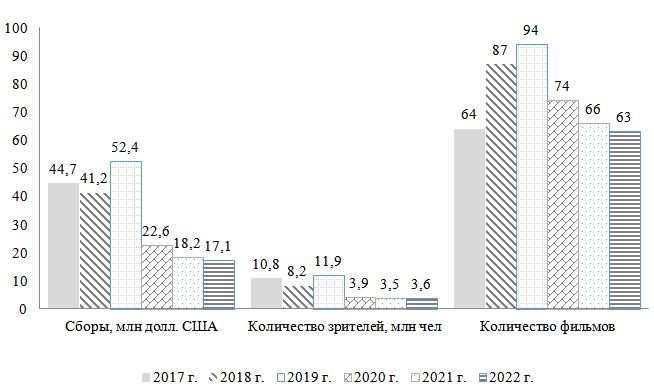

В условиях глобальных вызовов российская киноиндустрия качественно преобразовывается. Динамика индикаторов международного проката российских фильмов свидетельствует о перестройке всей системы работы, предполагающей уход отечественного контента с рынка недружественных стран при одновременном поиске альтернативных рынков сбыта (рис. 2). Следует отметить, что данный процесс осуществляется достаточно плавно и сопровождается лишь незначительным уменьшением количества российских фильмов, которые были показаны в прокате на зарубежных территориях в 2022 г. (63 против 66 в 2021 г.) .

Рисунок 2 - Индикаторы международного проката российских фильмов в 2017-2022 гг

Примечание: по ист. [3]

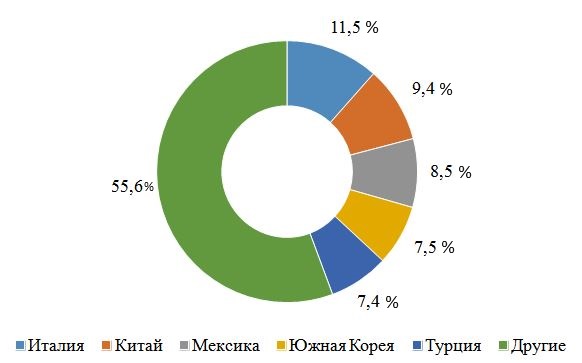

Рисунок 3 - Структура сборов российского киноконтента по странам в 2022 г

Примечание: по ист. [3]

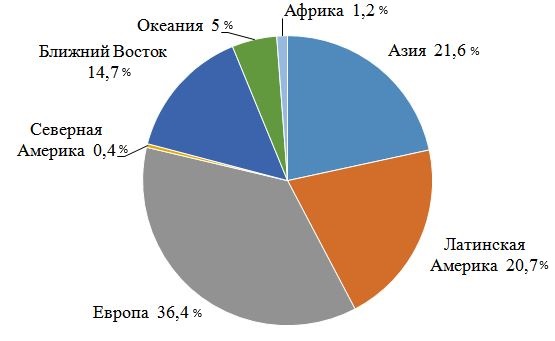

Рисунок 4 - Распределение сборов российских фильмов по регионам мира в 2022 г

Примечание: по ист. [3]

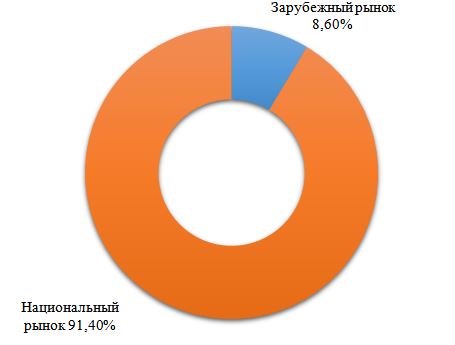

Рисунок 5 - Структура сборов российского кинопроката в 2022 г

Примечание: по ист. [3]

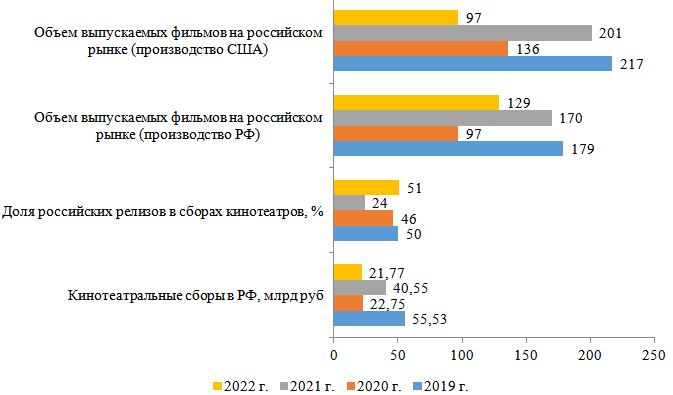

Рисунок 6 - Показатели состояния российского кинопроката в 2019-2022 гг

Примечание: по ист. [4]

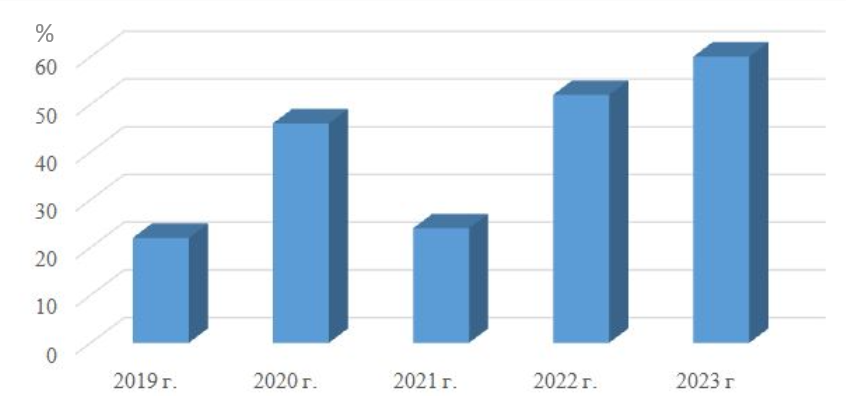

По итогам 2023 г. сборы от проката в российских кинотеатрах достигли 37,872 млрд руб. (с учётом проката в странах СНГ – 45,1 млрд руб.), показав прирост на 64,3% и поступательную динамику отечественного контента (рис. 7).

Рисунок 7 - Доля российских релизов в сборах кинотеатров в 2019–2023 гг

Примечание: по данным на 10.12.2023 г.; по ист. [3], [4], [5]

Рисунок 8 - Структура фильмоконтента в эфире российских федеральных телеканалов

Примечание: по ист. [6]

1. Покупка фильмов через независимых дистрибьюторов путём параллельного импорта. Такие показы состоялись – 5 фильмов из 165 в 2021 г., 23 фильма из 106 в 2022 г. В действительности этот вариант в достаточной степени дорогой и, возможно, не окупится в прокате. А с учётом того, что эти фильмы будут контентом из недружественных стран, многие представители кинопроката вынуждены будут отказаться от покупки или представить её на полулегальной основе. Например, отдельные зарубежные киноленты в 2022-2023 гг. были представлены в рамках так называемого предсеансного обслуживания, когда во время демонстрации отечественного фильма происходил показ и иностранного.

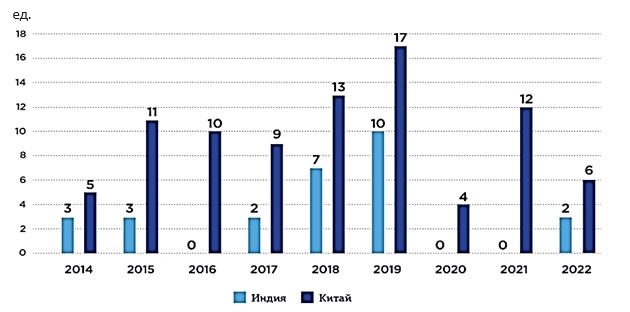

2. Приобретение фильмов из дружественных стран. Несомненными лидерами в данном случае будут Китай и Индия. Использование такого варианта можно будет считать экспериментальным, поскольку содержание кинопродукции этих стран сильно отличается от сформировавшихся за последние десятилетия стереотипов у кинозрителей, что объясняет отрицательную динамику спроса на нее (рис. 9). При этом необходимо отметить, что только три из шести закупленных в Китае в 2022 г. фильмов были произведены без участия США. Сборы с кинолент, снятых в Китае, за первое полугодие 2022 г. составили 323,292 млн руб., что соответствует 2,2% от общего объема доходов.

Рисунок 9 - Российский прокат индийских и китайских фильмов в 2014-2022 гг

Примечание: по ист. [7]

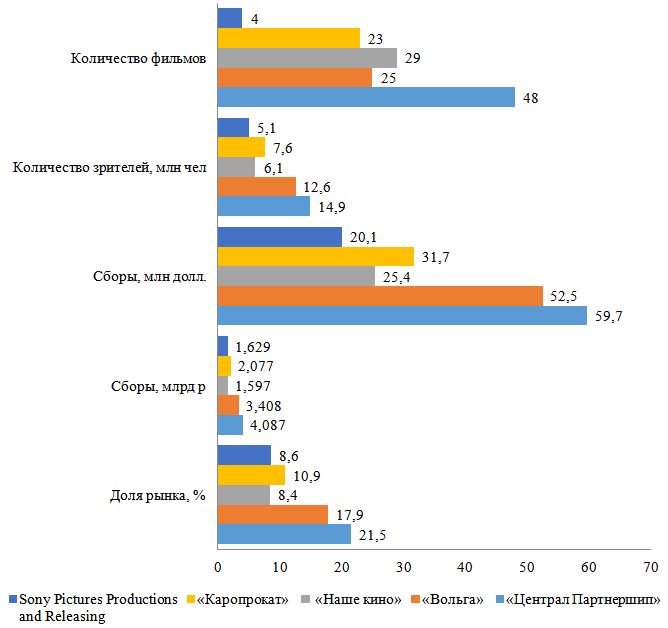

В постепенном преодолении отечественной киноиндустрией серьезных экономических трудностей немаловажная роль принадлежит кинопрокатным компаниям, грамотно выстроившим траекторию выхода из сложившейся ситуации. По итогам 2022 г. на долю пяти самых успешных дистрибьюторов приходилось 67,2% от совокупных кассовых сборов (рис. 10).

Рисунок 10 - Итоги деятельности ТОП-5 дистрибьюторов российского кинорынка в 2022 г

Примечание: по ист. [3]

Важной инфраструктурной составляющей развития российской киноиндустрии выступает развитая сеть кинотеатров. В настоящее время в России насчитывается более 30 действующих крупных киносетей, включая такие известные как Объединенная киносеть «Синема Парк» и «Формула Кино» (10,7%), Премьер-зал (7,6%), Киномакс (4,6%), КАРО (4,3%), Центр Кино (4,0%). Также в ТОП-10 крупнейших операторов входят Синема 5, Оптима Кино, Мираж Синема, Синема Стар, МТД МЕДИА, на долю которых в среднем приходится по 2,3% от общего количества кинозалов. В совокупности данные компании располагают 2136 кинотеатрами и 5558 демонстрационными площадками, обеспечивая 43,8% от суммарного кинопроката в России . Несмотря на произошедшую в 2022 г. трансформацию контентного наполнения кинопроката, сеть кинопоказа в России по итогам года не претерпела значительных изменений: темп прироста кинотеатральной сети относительно 2021 г. составил 0,5% по количеству кинотеатров и -1,2% по числу залов.

Введение санкций со стороны западных стран привело к ограничениям и изменениям в международных отношениях в сфере культуры и искусства. В связи с этим российская кинематография вынуждена была принять меры по адаптации кинопроката к новым условиям. В качестве приоритетных целей определены: увеличение выпуска отечественной кинопродукции и повышение ее конкурентоспособности на рынке. Государство активно развивает российскую киноиндустрию, предоставляя финансовую помощь, субсидии и налоговые льготы для производства и распространения фильмов. В 2022 г. отечественной киноотрасли для создания 160 новых картин было выделено в общей сложности 14,5 млрд руб. Также в рамках проекта «Пушкинская карта» каждый гражданин в возрасте 14-22 лет получил возможность потратить 2000 руб. на просмотр фильмов, созданных в России. Кинопроизводители могут получить гранты до 3,5 млн руб. на аренду локаций в г. Москва, а кинопрокатчики до 50 млн руб. за продвижение в рамках своих сетей российских фильмов .

Для укрепления позиций кинопроката была создана система квотирования, согласно которой кинотеатры обязаны показывать определенное количество национального кино. Такая мера способствует повышению интереса зрителей к российским фильмам и позволяет обеспечить им более широкую аудиторию. Также произошли изменения в финансовой модели кинопроката, предусматривающие перераспределение части прибыли от продажи билетов на поддержку отечественного кино.

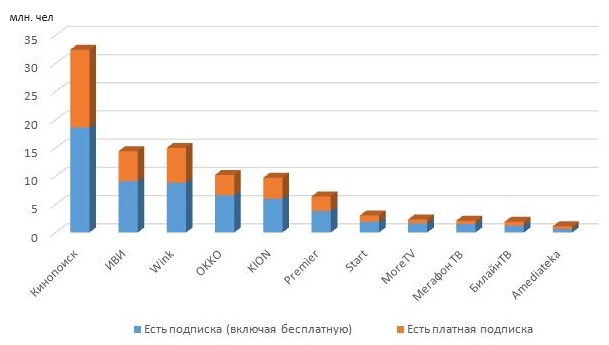

Широкое развитие получили онлайн-кинотеатры и потоковые платформы, что становится важным фактором для доступности киноконтента, так как это позволяет зрителям смотреть фильмы в любое удобное время и месте, а также способствует показу и продажам российских фильмов. Такие платформы помимо трансляций киноконтента сами инвестируют в создание новых фильмов и сериалов. Кроме того, у стриминговых платформ для расширения зрительской аудитории формируется взаимодействие с телеканалами: ТНТ и Premier, НТВ и Premier/«Иви», Первый и Okko/Kion/«Кинопоиск», СТС и More.tv/«Кинопоиск», а в топе-10 сериалов примерно половина – телевизионные проекты (рис. 11). В целях стимулирования данного направления было решено сократить НДС для отечественных аудиовизуальных сервисов до 10%.

Рисунок 11 - Рейтинг российских онлайн-кинотеатров по количеству подписчиков в 2023 г

Примечание: по ист. [10], [11]

1. Финансовая поддержка отечественного кинопроизводства. Государство может предоставлять гранты, субсидии и другие формы финансовой помощи для создания и распространения российских фильмов. Это предполагает финансирование производства, маркетинговые расходы, организацию проката и т. д. Такое содействие будет способствовать развитию отечественной кинематографии и увеличению ее конкурентоспособности на рынке.

2. Квотирование показа отечественного кино. Введение системы квотирования обяжет кинотеатры показывать определенное количество российских фильмов, что повысит доступность отечественных картин и увеличение их доли на кинорынке. Кроме того, квотирование может стимулировать создание и продвижение новых российских фильмов.

3. Развитие онлайн-кинотеатров и потоковых платформ. В условиях ограничений на импорт зарубежных фильмов распространение онлайн-платформ станет важным фактором для обеспечения доступности киноконтента.

4. Взаимодействие с иностранными партнерами. Российским кинопрокатчикам следует укреплять международные связи с зарубежными студиями и кинодистрибьюторами с целью продвижения и продажи российских фильмов в другие страны, а также увеличения потока зарубежных фильмов, доступных для показа в России.

5. Развитие киномарафонов и фестивалей. Данные мероприятия позволяют показывать зарубежные фильмы и привлекать иностранных гостей, несмотря на ограничения международной дистрибуции. Также они способствуют развитию культурного обмена и популяризации российской кинопродукции.

6. Поддержка молодых кинематографистов. Для стимулирования творческого потенциала молодежи в кинематографии необходимо предусмотреть стипендии для молодых кинематографистов и финансирование проектов по созданию авторского кино.

3. Заключение

Несмотря на падение российской киноиндустрии в целом, некоторые отечественные киноленты довольно успешны в российском кинопрокате и по сборам уверенно конкурируют с мировыми премьерами. Среди проблем правового регулирования отечественного кинопроката особо выделяются трудности с получением прокатного удостоверения и соблюдение авторского права.

Перспективы развития кинопроката в России видятся в создании устойчивой инфраструктуры для кинопоказов, а также финансовой помощи малым и средним кинотеатрам. Значимым направлением для индустрии представляется переход традиционных кинотеатров к онлайн-формату. С развитием цифровых технологий и расширением интернет-аудитории онлайн-кинотеатры становятся все более востребованными. В данном контексте необходимы учет и государственная поддержка с точки зрения формирования соответствующего правового поля, урегулирования онлайн-кинопроката и обеспечения защиты авторских прав, а также контроля за качеством предоставляемого контента.

Адаптация деятельности российской индустрии кинопроката возможна в различных направлениях:

1. В нынешних геополитических условиях ориентир на страны Азии является одним из ключевых с точки зрения построения внешнеполитических и внешнеэкономических связей России.

Объемы китайского кинематографического рынка в последние годы не только приблизились к уровню Голливуда, но и даже превзошли его. В 2022 году суммарная выручка кинопроката в Китае составила 7,5 млрд долл. США, при этом 84% выручки пришлось на локальные произведения.

Во взаимодействиях с КНР и Индией прослеживается тенденция к новым форматам сотрудничества. К примеру, культурный обмен, предполагающий трансляцию российского кино зрителям стран-партнеров параллельно со знакомством российских зрителей с произведениями кинокомпаний КНР и Индии.

Достаточно перспективным следует рассматривать возможности использования зарубежных площадок для снятия киношедевров. К примеру, сьемки российского кино в Индии или КНР и предоставление возможности кинокомпаниям из дружественных стран осуществлять съемки на территории РФ, к примеру, в Москве. Отметим, что Россия может предложить Индии выгодные условия сотрудничества в рамках национального проекта «Международная кооперация и экспорт», согласно которому иностранный производитель фильма в российских регионах может рассчитывать на систему рибейта (скидки) и возместить часть затрат на съемку фильма. К примеру, по этой программе производители фильмов могут вернуть себе 50% издержек на создание декораций, аренду транспортных средств, выплаты актерам и массовке, оплату проживания, питания, закупку материалов и прочее. Такой механизм сотрудничества будет иметь социально-экономический эффект: сформирует дополнительный доход в бюджет, создаст рабочие места для специалистов креативных индустрий и привлечет турпоток из Индии, показывая в кино природу, местный колорит, культурное богатство России.

В настоящее время в Москве создается новый центр производства фильмов, сериалов и телепроектов мирового уровня. В него войдут три дополняющие друг друга кластера: «МЕТМАШ», кинопарк «Москино» и Киностудия имени Максима Горького. Решение о создании кинопарка было принято мэром Москвы Сергеем Собяниным в 2019 г. Для этого было выделено около 300 000 кв. м в поселении Краснопахорском Троицкого административного округа.

2. Развитие онлайн-кинотеатров. Следует отметить, что в настоящее время онлайн-кинотеатры и телевидение уже осуществляют трансляцию сериалов и фильмов, произведенных в Турции, Южной Корее и Китае.

К объему выручки онлайн-кинотеатров на российском рынке прогнозируется увеличение на 18-20% до 80 млрд руб. к 2023 году.

3. Также существенный прорыв в развитии отечественной кинопрокатной индустрии может быть обеспечен развитием креативного контента в кинотеатрах – новое направление работы для кинобизнеса России. В условиях падения популярности кинотеатра как места проведения досуга креативный контент становится одним из немногих способов поддержания интереса к публичным развлечениям в целом и к посещению кинотеатров в частности. Креативный контент также может рассматриваться как форма искусства с обратной связью, поскольку он вовлекает зрителя в процесс формирования собственного восприятия искусства. Это позволяет активно воздействовать на аудиторию кинематографического представления, меняя его форму и предлагая новые услуги, тем самым поддерживая интерес к кинотеатру как уникальной социокультурной площадке. В настоящее время для российских кинотеатров это является единственной реальной возможностью сохранить и расширить аудиторию, преодолеть конкуренцию и обеспечить дополнительный источник дохода.

Таким образом, направления развития кинопроката в России, включающие развитие отечественных кинотеатров и переход к онлайн-формату для традиционных кинопоказов, являются перспективными областями, которые могут быть поддержаны как со стороны государства, так и частных инвесторов.