ОСОБЕННОСТИ И КЛАССИФИКАЦИЯ СОВРЕМЕННЫХ ФОРМ И ВИДОВ ТЕНЕВОГО БАНКИНГА

Терновская Е.П.1, Юань Сышэн2

1ORCID: 0000-0003-3306-5778, Кандидат экономических наук, доцент, Финансовый университет при Правительстве РФ, 2ORCID: 0000-0003-2862-5523, Аспирант, Финансовый университет при Правительстве РФ

ОСОБЕННОСТИ И КЛАССИФИКАЦИЯ СОВРЕМЕННЫХ ФОРМ И ВИДОВ ТЕНЕВОГО БАНКИНГА

Аннотация

В статье отражены основные тенденции в развитии современного теневого банкинга, характеризующегося интенсивным развитием и многообразием видов и форм проявления. Особое внимание уделено оценке теневой банковской деятельности в Китае и России, где особенности развития национальной экономики определили специфику форм и механизмов ее реализации. На этой основе предложена классификация ее видов, для каждого из которых должны использоваться различные формы воздействия регулирующих органов.

Ключевые слова: теневая банковская деятельности, виды теневого банкинга, Китай, Россия, регулирование.

Ternovskaya E.P.1, Yuan Syshehn2

1ORCID: 0000-0003-3306-5778, PhD in Economy, Associate professor, Financial University under the Government of the Russian Federation, 2ORCID: 0000-0003-2862-5523, Postgraduate student, Financial University under the Government of the Russian Federation

CHARACTERISTICS AND CLASSIFICATION OF MODERN FORMS AND TYPES OF SHADOW BANKING

Abstract

The article describes the main trends in the development of modern shadow banking characterized by intensive development and a variety of types and forms of manifestation. Special attention is paid to assessing shadow banking activity in China and Russia, where the features of the development of the national economy determined the specific forms and mechanisms for its implementation. On this basis, there is justifiedthe classification of species, each of which must be used various forms of influence of the regulators.

Keywords: shadow banking activities, the types of shadow banking, China, Russia, regulation.Одним из неоднозначных явлений в развитии современных финансовых рынков стало интенсивное развитие теневой банковской деятельности. Под этим термином, как правило, понимается сфера, не подлежащая жесткому регулированию и надзору, хотя разнообразие форм проявления и механизмов реализации теневого банкинга приводит к различным толкованием этого понятия. Так, в материалах исследовательского отдела Международного валютного фонда по этой тематике отмечается, что некоторые авторы понимают под ним секьюритизацию, другие – нетрадиционные банковские операции, третьи – нетрадиционные способы кредитования[1], [2].

Известно, что термин «теневой банк» был введен экономистом Полом МакКалли в 2007 году в его выступлении на ежегодном финансовом симпозиуме, который организовало Канзасское отделение Федеральной резервной системы в Джексон-Хоул, Вайоминг. При этом МакКалли говорил о теневой банковской деятельности в американском варианте, главным образом подразумевая небанковские финансовые организации, которые занимались так называемым преобразованием срока погашения. Как правило, коммерческие банки осуществляют такое преобразование, когда используют депозиты, обычно краткосрочные, для финансирования более долгосрочных кредитов.

Теневые банковские учреждения выделяются:

- недостаточной степенью открытости и предоставления информации в части стоимости и характера их активов;

- непрозрачностью отношений управления и собственности между теневыми и легальными банками;

- ограниченным охватом различными видами контроля со стороны органов регулирования или надзора, в отличие от применявшихся к традиционным банкам;

- фактическим отсутствием капитала для покрытия потерь или наличных средств для погашения займов;

- отсутствием доступа к официальным инструментам поддержки ликвидности.

Рост масштабов теневого банкинга отмечается во многих исследованиях, где рассматриваются различные его виды. В последние годы объем теневого банкинга постепенно увеличивается, а формы его проявления видоизменяются и развиваются. Согласно расчетам, проведенным Советом по финансовой стабильности FRS на основе данных статистики национальных счетов по 20 страновым юрисдикциям плюс страны зоны евро как одна юрисдикция, теневой сектор характеризуется следующей структурой входящих в него небанковских финансовых учреждений. По данным за 2013 г. первое место по объему активов занимали «прочие инвестиционные фонды» –24 трлн долл., или 34% всех активов ОFI7. На втором месте брокерские и дилерские фирмы по торговле ценными бумагами (9,3 трлн дол.). Далее идут: учреждения по структурному финансированию, финансовые компании, взаимные фонды денежного рынка, хедж-фонды, трасты по инвестированию в недвижимость. Каждое из этих учреждений отличается своей структурой активов и методами привлечения ресурсов. Обзор основных видов учреждений из состава перечисленных выше групп дан, например, в статье В.М. Усоскина «Теневой банкинг: место и роль в системе финансового посредничества» [3].

Вместе с тем, в каждой стране теневая банковская деятельность проявляется по-разному и формируется по различным причинам, связанным с особенностями национального развития той или иной страны.

Так, Китай, крупнейшая интенсивно развивающаяся в экономическом отношении страна, в соответствии с данными Совета по финансовой стабильности, уже в 2013 г. занимал третье место в рейтинге по масштабам операций теневого банкинга с объемом операций порядка 2,7 трлн долл. При этом можно выделить такие характерные черты китайского теневого банкинга, как:

- присутствие незаконной финансовой деятельности путем неконтролируемого вывода денежных средств за границу; финансового обслуживания теневого сектора экономики; “отмывания” денежных средств и др.;

- вовлечение в теневую деятельность официальных банков, осуществляющих вне контроля Комиссии по регулированию банковской деятельности и Народного банка Китая подобные операции;

- более высокие по сравнению с другими странами темпы роста теневого банкинга: за период 2008-2013 гг. его объем увеличился почти в 4 раза и достиг величины, сопоставимой с 40% ВВП Китая;

- преобладание среди субъектов теневого банкинга трастов (их активы в 2013 г. достигали 1 трлн долл.) и теневых банковских структур, объем активов которых среди финансовых институтов превышает объем местных страховых компаний. При этом кредитные средства китайских трастов через систему полностью непрозрачных сделок предоставлялись строительным компаниям и иным субъектам рынка недвижимости, что позволяло поддерживать высокие темпы экономического развития страны;

- существование специальных административных районов - Аомынь и Гонконг с очень высоким уровнем развития теневого банкинга (около 3350 неофициальных банков, доходы которых от незаконной финансовой деятельности составляют от 4 до15% общих объемов прибыли банковской системы КНР) [4];

- широкое распространение такого инструмента, как wealth managementproducts (WMP) – инструмента управления капиталом, в рамках которого неофициальными банковскими структурами предлагаются (чаще всего в офисах крупных государственных банков) услуги по размещению денежных средств под значительно более высокие (5-7%) по сравнению со ставками официальных банков проценты на короткий срок. Так, агентство Bloomberg отмечает, что объем вложений в продукты по управлению финансами увеличился на 70% за 2015 год, до 18,8 трлн юаней ($2,9 трлн), что значительно опережает показатели других активов, находящихся в доверительном управлении [5]. Такая модель позволяет населению сохранять свои сбережения, малым и средним предприятиям получать кредитные ресурсы, а легальным банкам - комиссионные доходы и, искусственно завышая объемы депозитов, обходить ограничения регулятора по размещению в кредиты не более 75% от суммы имеющихся депозитов [6, С.103].

Если сравнивать развитие теневого банкинга в Китае и России как развивающейся стране, а также выделять некоторые специфические ее особенности по сравнению с развитыми странами, то можно отметить следующее.

Во-первых, в российской экономике, на наш взгляд, преобладают нелегальные формы теневой деятельности в сфере финансовых услуг, что определяет ее специфическую структуру.

Так, можно отметить ограниченное присутствие различных трастов, хедж-фондов, инвестиционных компаний, привлекающих средства массовых инвесторов в то время, как эту функцию берут на себя микрофинансовые организации, в том числе незарегистрированные, широко рекламирующие свои услуги для населения в печатных средствах массовой информации и путем наружной рекламы.

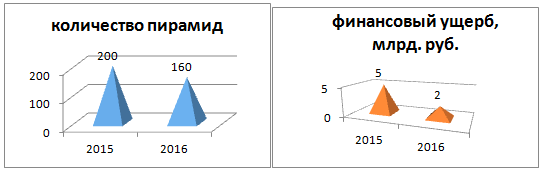

Характерным проявлением теневого банкинга остается наличие финансовых «пирамид», что, на наш взгляд, связано с низкими доходами значительной части населения: при невозможности быстро и легально их увеличить предложение разместить средства на привлекательных условиях позволяет расширить круг потенциальных вкладчиков в такие организации. Не случайно Банк России с 2014 года начал активно выявлять мошенников, специализирующихся на незаконном привлечении средств населения, а в мае 2016 г. была введена уголовная ответственность и увеличены штрафы за их организацию, что позволило уменьшить их число и финансовый ущерб, нанесенный гражданам (рис.1).

Рис.1 - Финансовые пирамиды в России и ущерб от их деятельности в 2015-2016 гг.

Примером такой пирамиды является, например, башкирское ООО «Древпром», предлагавшее погашение банковских долгов за комиссию в размере 20–30% от суммы кредита. По оценкам МВД, в 46 субъектах России договоры о финансировании с организацией в 2012 г. заключили около 75 тыс. граждан, из которых более 43 тыс. — жители Башкирии [7]. В 2015 году руководство компании было привлечено к ответственности по статьям о мошенничестве, организации преступного сообщества и отмывании незаконных средств, а фирма признана банкротом.

Одной из последних финансовых пирамид, выявленных ЦБ, стала компания «Росоплата». Она предлагала клиентам взять кредит и вложиться в «высокодоходный бизнес» компании под 400% годовых, что позволит не только вернуть кредит, но и заработать на нем.

С другой стороны, в 2016 году ЦБ передал в прокуратуру сведения о 965 организациях, предположительно осуществлявших нелегальную деятельность по предоставлению потребительских займов, при этом в 2015 году подозрительных кредиторов было выявлено вдвое меньше — 430 [8].

Такие компании под видом микрофинансовых организаций незаконно выдают потребительские займы по ставкам порядка 900% годовых.

Легальные микрофинансовые компании отличаются от нелегальных не только включением в специально созданный реестр регулятора, но и методами работы. Если первые выдают микроссуды по ставкам около 600% годовых и используют законные методы взыскания, то ставки по кредитам вторых приближаются к 1000%, а методы взыскания — к уголовно преследуемым. Устанавливаются и значительные штрафы за каждый день просрочки платежа. Как правило, нелегалы работают на одном месте недолго, а потом исчезают.

При выборе компании 57% заемщиков руководствуются не условиями займа, а скоростью принятия решения по его выдаче, наличием у организации сайта и колл-центра, а также рекомендациями друзей; при этом практически 60% клиентов не ознакомлены с условиями займа, важностью ответственности за собственные финансовые решения и соблюдение графика платежей.

Во-вторых, следует отметить недостаточный эффект реализации некоторых положительных функций теневого банкинга в кредитовании реального сектора (в Китае – прежде всего, строительства), в то время как привлекаемые средства в России в лучшем случае инвестируются в экономику страны через оффшорные компании, а в худшем - повышают уровень социального расслоения населения за счет незаконного обогащения небольшой его части.

Так, сравнение задач, которая ставится теневой банковской деятельностью, по 12 развивающимся странам, проведенное Майклом Брайаном в рамках проекта Института исследований развивающихся рынков бизнес-школы СКОЛКОВО (IEMS), показывает, что в России преобладают факторы, связанные с высокими рисками традиционной банковской деятельности, выражающиеся в росте необслуживаемых кредитов по мере ухудшения экономической ситуации, но не такие причины, как восполнение недостатка в кредитовании рынка недвижимости или лизинговых сделках [9] (табл.1).

Таблица 1 - Причины роста теневых банковских операций в развивающихся странах

| Показатель | 2 ведущих рынка | 2 рынка, занимающих последнее место |

| Размер рынка | Мексика, Аргентина | ЮАР, Китай |

| Кредитование, основанное на недвижимости | Аргентина, Саудовская Аравия | Индонезия, Сингапур |

| Торговые кредиты и лизинг | Аргентина, Чили | ЮАР, Чили |

| Страховки и пенсии | Россия, Турция | Аргентина, Бразилия |

| Использование преимуществ необслуживаемых кредитов в рамках традиционной банковской деятельности | Чили и Россия | Аргентина, Индия |

| Защита от падения курсов акций | ЮАР, Индонезия | Россия, Чили |

| Защита от падения маржи банков | Индия, Аргентина | Чили, Бразилия |

| Защита от кредиторского давления | Китай, Турция | Бразилия, Чили |

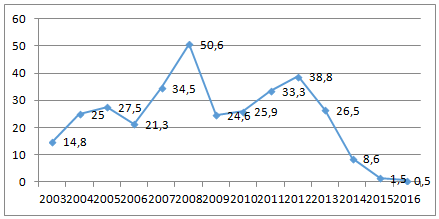

С другой стороны, особенностью российской экономики стало наличие большого разнообразия схем по выводу капитала через сомнительные сделки (рис.2). В 2016 году ЦБ направил в Генпрокуратуру 96 обращений по 84 банкам с сомнительной деятельностью, в 2015 году было 65 обращений по 62 банкам. И хотя усилия Банка России по противодействию выводу активов за рубеж помогли за девять месяцев 2016 г. снизить объем сомнительных операций вдвое, а за последние пять лет — более чем в 70 раз, их масштаб остается значительным и изменяются формы и механизмы таких сделок. Так, новым направлением в 2016 году стал вывод активов через сделки по международной перевозке грузов и в сфере информационных технологий.

Рис.2 - Динамика сомнительных операций, млрд. долл.

Источник: ЦБ РФ, показатель за 9 месяцев 2016 годаВ-третьих, развивается и совершенствуется деятельность регулирующих органов по борьбе с проявлениями теневого банкинга, причем чаще в режиме активного реагирования, чем профилактики.

Так, рост числа жалоб граждан на нелегальных кредиторов вынудил Центробанк начать разработку специальных мер. В 2016 году была запущена программа по их выявлению в сети Yandex Data Factory на основе их рекламы в интернете. Осуществляется публикация информации о мошенниках на сайте ЦБ, приняты меры законодательного характера по пресечению их деятельности.

Еще одним новым проявлением, по сути, теневого банкинга, которое в последнее время привлекает внимание регулятора, является осуществление банковской по содержанию операции многочисленной распределенной группой людей, мобилизованной посредством информационных технологий – в различных формах.

Так, под краудфандингом (от англ. crowd – толпа и funding – финансирование) понимается деятельность, связанная с привлечением финансовых ресурсов от большого количества людей, добровольно объединяющих свои ресурсы на специализированных интернет-сайтах (краудфандинговых площадках) в целях реализации продукта или услуги, помощи нуждающимся, проведения мероприятий, поддержки как физических, так и юридических лиц и т.д. В свою очередь, краудинвестинг – сбор денежных средств в целях инвестирования, предусматривающего будущее участие в деятельности компании как акционеров и инвесторов, а краудлендинг (далее – P2P-кредитование) – сбор денежных средств для финансирования юридических и физических лиц.

Потребность в подобных формах финансирования испытывают многие субъекты экономики, начиная c венчурных компаний и заканчивая предприятиями малого и среднего бизнеса. Так, согласно результатам всероссийского опроса руководителей предприятий, проведенного Аналитическим центром НАФИ совместно с Фондом Citi, Национальной ассоциацией участников микрофинансового рынка (НАУМИР) и Российским микрофинансовым центром (РМЦ) в феврале 2017 г., две трети компаний МСП за последний год не обращались в банки за кредитами, а среди тех, кто подавал заявку, треть получили отказ, в большинстве случаев без объяснения причины.

Как отмечает В.А. Кузнецов, в нормах российского законодательства нет прямых запретов на привлечение денег через краудфандинговые платформы, но «не существует и норм, обеспечивающих упрощенные схемы дистанционного инвестирования через Интернет» [10]. При этом в отдельных случаях, например, в период подготовки рекламной кампании, рекламодатели рассматривают такую деятельность как банковскую, что должно быть отражено в рекламных материалах.

В соответствии с разработанной Банком России концепцией регулирования краудфандинга отмечается необходимость поэтапного его введения по трем основным направлениям: регулирование деятельности самих краудфандинговых площадок и установление требований к их владельцам и менеджменту; установление требований к эмитентам ценных бумаг (предложенных с использованием площадки) и заемщикам; установление требований к кредиторам и инвесторам, использующим краудфандинговую площадку.

Банк России с 2015 г. уже проводит добровольное анкетирование краудфандинговых площадок, что позволило выявить такие факторы, способствующие его развитию, как возможность для инвесторов разместить средства в любом объеме и на любой срок в упрощенном порядке, а начинающим предпринимателям без особых сложностей получить финансирование. При этом возможна неверная идентификация сторон, низкое качество оценки бизнес-проекта или получателя средств, непрозрачность деятельности самой площадки и возможность применения мошеннических схем, включая создание финансовых пирамид, риск невозврата средств в случае неудачи проекта [11].

Интересно, что в России до сих пор население не в полной мере распознает признаки финансовых пирамид, что подтверждают данные опроса, проведенного Национальным агентством финансовых исследований (НАФИ) в июне 2015 г. в 132 населенных пунктах 46 регионов России.

В ходе опроса респондентам предлагалось определить, какой из четырех предложенных вариантов вложения средств является финансовой пирамидой. Правильный ответ дали 27% респондентов, которые назвали финансовой пирамидой организацию, обещающую гарантированный 35-процентный рост вложений через год. По данным НАФИ, эта цифра почти не меняется на протяжении семи лет, в течение которых проводится опрос. В 2008 и 2010 годах правильный ответ выбрали 28% респондентов, в 2011-м - 23% [12].

С другой стороны, и банки используют новые формы ведения банковской деятельности, например, предоставляя свои услуги для проведения операций по кредитованию физическими лицами предприятий малого и среднего бизнеса. Так, в декабре 2015 г. Альфа-банк запустил онлайн-проект «Поток», и уже в первом «Потоке» приняли участие 29 компаний и 500 инвесторов. Потенциальный кредитор может выбрать пакет из нескольких компаний, которые получат кредит под 40-45%, из них банк – примерно 10%, а инвестор – 30%, причем последний берет на себя все риски. Со своей стороны Альфа-банк сам отбирает самые надежные компании и распределяет средства между несколькими из них.

Таким образом, характерной особенностью развития теневой банковской деятельности стало многообразие его субъектов и форм реализации, обусловленных как интенсивным развитием новых информационных технологий ведения банковской деятельности, так и национальными особенностями той или иной страны.

Это приводит к сложности классификации видов теневого банкинга и направлений воздействия на нее органов регулирования и надзора.

Так, ряд авторов, включая экспертов Совета по финансовой стабильности ориентируется на институциональную структуру теневого банкинга, считая основным критерием для выделения его субъектов отсутствие их регулирования и поддержки со стороны официальных банковских властей [13, С.3], [14, С.1-16], [15, С.91].В соответствии с другим подходом основанием для выделения участников теневой банковской системы являются специфические способы формирования ими ресурсной базы с использованием краткосрочных средств оптового денежного и фондового рынков [16], [17].

Представляется, что теневую банковскую деятельность следует разделять на отдельные сегменты, отличающиеся составом участников, видами деятельности и способами регулирования или ограничения. В основу сегментации могут быть положены следующие критерии:

- по функциональному признаку теневая банковская деятельность может быть разделена:

на выполнение операций регулируемыми кредитными организациями вне сферы регулирования (например, обналичивание) или регулирование которых нуждается в постоянном развитии опережающего характера (например, сделки, подлежащие обязательному контролю для предотвращения вывода капитала, легализации преступных доходов и т.п.);

- по институциональному признаку –

осуществление банковских по содержанию операций небанковскими организациями - от незарегистрированных юридических лиц (типа микрофинансовых организаций, различных ООО, осуществляющих сбор и размещение денежных средств, финансовых «пирамид») до кредитов в Интернете как способа расширения доступности финансовых услуг;

- по смешанному признаку –

создание специальных компаний по хеджированию рисков (перевод рисковых активов в менее рискованные).

В зависимости от особенностей становления и функционирования финансовой системы для каждой страны могут быть в большей степени присущи те или иные виды теневого банкинга и формы его проявления.

На наш взгляд, теневой банкинг в том понимании, которое сложилось в западной практике, не имеет в России значительных масштабов из-за определенного отставания в развитии финансовых рынков. В принципе, можно найти некоторые примеры преобразования срока погашения путем размещения части привлеченных средств в активы с непрозрачной оценкой стоимости. Так, по оценке заместителя генерального директора ГК «Агентство по страхованию вкладов» российские банки зачастую используют паевые инвестиционные фонды (ПИФы) для вывода активов или искажения их реальной стоимости. В частности, в процессе санации Эллипс Банка выяснилось, что около 25% его активов – это паи ПИФа, вложенные в земельные участки в Нижнем Новгороде, которые неоднократно необоснованно переоценивались, чтобы улучшить балансовую отчетность банка [18, С.32].

Учитывая преобладание той или иной формы теневого банкинга, в различных странах применялись разнообразные инструменты с целью снижения возможных рисков его негативного влияния на финансовую стабильность. При этом направления регулирования теневой деятельности в России должны базироваться на оценке международного опыта, но с учетом форм ее проявления в российской экономике.

Список литературы / References

- Claessens S. and Ratnovski L. What Is Shadow Banking? IMF Working Paper 14/25. – Washington. - 2014.

- International Monetary Fund (IMF). Global Financial Stability Report: Risk Taking, Liquidity and Shadow Banking. - Washington. - Oct. 2014.

- В. М. Усоскин. Теневой банкинг: место и роль в системе финансового посредничества // Деньги и кредит. - 2016. - № 4. - С.20-27.

- Риски теневого банкинга в Китае в целом контролируемы – эксперты // URL: http://russian.people. com.cn/31518/8180589.html.

- Елена Платонова. Рост теневого кредитования грозит экономике Китая // Газета-ru, 08.05.2016 // https://www.gazeta.ru/business/2016/04/25/8196923.shtml

- Цзя Сун. Теневой банкинг в Китае // Мировая экономика (экономические науки) - 2016. - № 3 (136).

- А. Алексеевских. ЦБ снизил ущерб от финансовых пирамид почти втрое //Известия, 13 января 2017 г.

- М. Тегин. Центробанк сдал в прокуратуру подозрительных ростовщиков // Известия, 2 марта 2017 г.

- Игры в призрачном мире теневой банковской деятельности. Исследование Института исследований развивающихся рынков бизнес-школы СКОЛКОВО (IEMS). Выпуск 14-02. - Апрель 2014.

- Кузнецов В.А. Краудфандинг: актуальные вопросы регулирования// Деньги и кредит. – 2017. - № 1.

- Разработана концепция регулирования краудфандинга в России. Пресс-релиз Банка России, 9.11.2016 // https://www.cbr.ru/Press/?PrtId=event&id=712&PrintVersion=Y

- Только 27% россиян умеют распознавать признаки финансовой пирамиды// http://www.newsru.com/finance/09jul2015/rupyramidfeatured.html

- FSB. Shadow Banking: Scoping the Issues. Basel. - 2011.

- Pozsar Z., Adrian T., Ashcraft A. and Boesky H. Shadow Banking. Economic Policy Review. 2013. 19(2). Р.1–16.

- IMF. Global Financial Stability Report: Risk Taking, Liquidity and Shadow Banking. Washington. - Oct. 2014.

- The Deloitte Shadow Banking Index: Shedding Light on Banking’s Shadows. Deloitte Center for Financial Services. New York. – 2012.

- Schwarcz. S. L. Regulating Shadow Banking. Symposium of The Review of Banking & Financial Law. Feb. 2012.

- Мирошников В.М. Важна честность перед своими клиентами // Банковское обозрение. - март 2014 г.

Список литературы на английском языке / References in English

- Claessens S. and Ratnovski L. What Is Shadow Banking? IMF Working Paper 14/25. – Washington. - 2014.

- International Monetary Fund (IMF). Global Financial Stability Report: Risk Taking, Liquidity and Shadow Banking. - Washington. - Oct. 2014.

- V. M. Usoskin. Tenevoj banking: mesto i rol' v sisteme finansovogo posrednichestva [Shadow banking: a place and role in the financial intermediation system]// Den'gi i kredit [Money and credit]. - 2016. - № 4. - Р. 20-27. [in Russian]

- Riski tenevogo bankinga v Kitae v celom kontroliruemy – ehksperty [The risks of shadow banking in China are generally controlled – experts] // URL: http://russian.people. com.cn/31518/8180589.html. [in Russian]

- Elena Platonova. Rost tenevogo kreditovaniya grozit ehkonomike Kitaya[The growth of shadow lending threatens China's economy] // Gazeta-ru [Newspaper-ru], 08.05.2016 //https://www.gazeta.ru/business/2016/04/25/8196923.shtml [in Russian]

- Czya Sun. Tenevoj banking v Kitae [ShadowBankinginChina]// Mirovaya ehkonomika (ehkonomicheskie nauki) [WorldEconomy (Economics)]- 2016. - № 3 (136). [in Russian]

- A. Alekseevskih. CB snizil ushcherb ot finansovyh piramid pochti vtroe [The Central Bank reduced the damage from financial pyramids almost threefold]// Izvestiya [Izvestia] 13.01.2017. [in Russian]

- M.Tegin. Centrobank sdal v prokuraturu podozritel'nyh rostovshchikov [The Central Bank turned over to the prosecutor's office suspicious usurers] // Izvestiya [Izvestia],2.03.2017.[in Russian]

- Igry v prizrachnom mire tenevoj bankovskoj deyatel'nosti[Games in the shadowy world of shadow banking. Issledovanie Instituta issledovanij razvivayushchihsya rynkov biznes-shkoly SKOLKOVO (IEMS). [Research Institute for Emerging Market Studies SKOLKOVO Business School (IEMS)]Vypusk 14-02 [Issue 14-02]–04.2014. [in Russian]

- Kuznecov V.A. Kraudfanding: aktual'nye voprosy regulirovaniya [Kraudfanding: actual issues of regulation]// Den'gi i kredit [Money and credit]. – 2017. - № 1. [in Russian]

- Razrabotana koncepciya regulirovaniya kraudfandinga v Rossii. Press-reliz Banka Rossii [The concept of crowdfunding regulation in Russia has been developed. Press release of the Bank of Russia], 9.11.2016 // https://www.cbr.ru/Press/?PrtId=event&id=712&PrintVersion=Y [in Russian]

- Tol'ko 27% rossiyan umeyut raspoznavat' priznaki finansovoj piramidy [Only 27% of Russians are able to recognize the signs of a financial pyramid] // http://www.newsru.com/finance/09jul2015/rupyramidfeatured.html [in Russian]

- FSB. Shadow Banking: Scoping the Issues. Basel. - 2011.

- Pozsar Z., Adrian T., Ashcraft A. and Boesky H. Shadow Banking. Economic Policy Review. 2013. 19(2). - Р.1–16.

- IMF. Global Financial Stability Report: Risk Taking, Liquidity and Shadow Banking. Washington. - Oct. 2014.

- The Deloitte Shadow Banking Index: Shedding Light on Banking’s Shadows. Deloitte Center for Financial Services. New York. – 2012.

- Schwarcz. S. L. Regulating Shadow Banking. Symposium of The Review of Banking & Financial Law. - Feb. 2012.

- Miroshnikov V.M. Vazhna chestnost' pered svoimi klientami[Honesty is important to its clients] // Bankovskoe obozrenie [Bank Review]. –03.2014. [in Russian]