СТРАТЕГИЧЕСКАЯ ОЦЕНКА ИНВЕСТИЦИОННЫХ ВЛОЖЕНИЙ АГРОФОРМИРОВАНИЙ В КОМПЛЕКСНОЕ РАЗВИТИЕ СЕЛЬСКИХ ТЕРРИТОРИЙ

СТРАТЕГИЧЕСКАЯ ОЦЕНКА ИНВЕСТИЦИОННЫХ ВЛОЖЕНИЙ АГРОФОРМИРОВАНИЙ В КОМПЛЕКСНОЕ РАЗВИТИЕ СЕЛЬСКИХ ТЕРРИТОРИЙ

Научная статья

ORCID: 0000-0001-9137-4144,

Башкирский государственный аграрный университет, Уфа, Россия

* Корреспондирующий автор (Lukyanova-34-74[at]mail.ru)

АннотацияВ текущих условиях развития экономики России наиболее актуальными становятся перспективы выбора методов и инструментов финансирования различных вложений экономических субъектов. Множество компаний при выборе варианта источника финансирования между кредитом, лизингом и покупкой делают выбор в пользу лизинга. Эффективность лизинга подтверждается многочисленными финансово-экономическими расчетами. В условиях, когда требуется сравнить лизинг, кредит или покупку, экономисты-практики уделяют внимание оценке налоговых льгот, предоставляемых в соответствии с российским законодательством, для развития финансовой аренды и многие другие факторы. В современных условиях необходимость исследования перспектив лизинга как оптимальной формы финансирования вложений компании становится особенно актуальной. Многие экономические субъекты стремятся экономить финансовые ресурсы за счет грамотного планирования заемных обязательств.

Ключевые слова: анализ, инвестиции, лизинг, агропромышленный комплекс, сельские территорий.

STRATEGIC ASSESSMENT OF INVESTMENT OF AGRICULTURAL COMPANIES IN THE INTEGRATED DEVELOPMENT OF RURAL AREAS

Research article

Lukyanova M.T.*

ORCID: 0000-0001-9137-4144,

Bashkir State Agrarian University, Ufa, Russia

* Corresponding author (Lukyanova-34-74[at]mail.ru)

AbstractIn the current development conditions of the Russian economy, the prospects for choosing methods and tools for financing various investments of economic entities are the most relevant at the moment. Many companies make a choice in favor of leasing when choosing a source of finance between a loan, a lease, and a purchase. The effectiveness of leasing is confirmed by numerous financial and economic considerations. When comparing leasing, credit or purchase, practicing economists pay attention to the assessment of tax benefits, provided in accordance with the Russian legislation, for the development of financial leases and many other factors. In today's climate, the need to study the potential of a lease to be the optimal form of financing a company's investments is becoming particularly relevant. Many economic entities seek to save financial resources through intelligent planning of debt obligations.

Keywords: analysis, investment, leasing, agroindustrial complex, rural territories.

ВведениеВ современной экономической литературе вопросы учета лизинговых операций освещены в трудах отечественных ученых-экономистов. Вместе с тем, несмотря на широкое освещение в экономической литературе, в российских условиях остаются нерешенные задачи в области дальнейшего исследования вопросов регулирования и учета лизинговых операций и поиска альтернатив.

Целью исследований является выработка эффективных управленческих решений инвестиционных вложений и разработка рекомендаций по совершенствованию методики учета лизинговых операций в агроформированиях.

Методы: - абстрактно-логический метод – применялся для формулирования понятий, раскрытия сущности методов и инструментов финансирования различных вложений экономических субъектов; - статистико-экономические и расчетно-аналитические методы используются при экономической оценке инвестиционных вложений хозяйствующих субъектов в условиях рыночной экономики.

Научная новизна заключается в том, что предлагаемые мероприятия могут быть использованы в разработке оптимальной учетной политики в части учета лизинговых операций, направлений совершенствования построения учета при совершении операций с лизингом.

Основные результаты

Основные объемы кредиторской задолженности формируются компанией при приобретении оборудования для оказания логистических услуг. Соответственно, значительные объемы кредиторской задолженности могут быть уменьшены за счет оптимального выбора лизинговых условий [1, C. 113].

Основными преимуществами для получателя лизинга при применении данного вида финансовых услуг являются:

- Не обязательно иметь большой объем собственных средств для приобретения имущества по лизинговой сделке, достаточно производить периодические авансовые платежи.

- Гибкость и удобство графика выплат сумм по лизинговой сделке.

- При приобретении материальных ценностей по лизинговой сделке возможно производить отчисления по методу ускоренной амортизации. Коэффициент ускорения может быть меньше 3. Благодаря этому на предприятии возможно снизить налоговые отчисления на имущество, которое может учитываться на балансе лизингодателя или лизингополучателя. Налоговые преференции при банковских кредитах не предусмотрены.

- Лизинговые заявки являются не многочисленными и рассматриваются быстрее, чем кредитные. Определенного залогового обеспечения не предусмотрено в связи с принадлежностью лизингового имущества, до конца срока действия договора, лизинговой компании.

- Лизингополучатель может вычесть платежи по лизинговой сделке из своих расходов, благодаря этому снизится база подоходного налога.

- Договор по лизинговым операциям возможно заключать сроком до 10 лет [2, C.100].

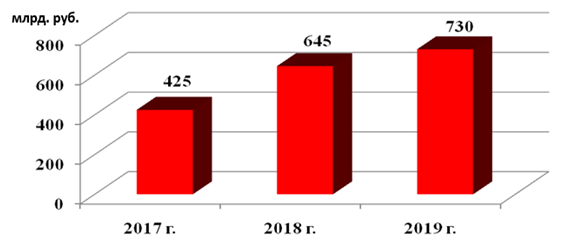

Исследования рейтингового агентства «Эксперт РА» свидетельствуют о росте рынка лизинговых услуг: за 2019 г. объем составил 730 млрд руб., показав минимальный за последние три года рост на 13% (рисунок 1).

Рис. 1 – Динамика объемов рынка лизинговых услуг 2017 – 2019 гг.

В зарубежной практике, равно как и на отечественном рынке, лизинговая форма финансирования приобретения основных средств, получила широкую популярность. В соответствие с зарубежной практикой выделяются следующие преимущества лизинга для финансирования приобретения основных средств:

- Налогообложение. Принято считать, что использование лизинговой схемы помогает оптимизировать налогообложение предприятия.

Во-первых, лизинговый платеж входит в общую величину совокупных расходов предприятия, уменьшающих налогооблагаемую базу платежа и способствующие уменьшения налога на прибыль.

Во-вторых, покупка основных средств по лизингу дает возможность включить сумму оплаченного НДС, в величину уменьшающую обязательства предприятия по данному типу налога.

В-третьих, схема лизинга дает возможность манипулировать суммой налога на имущество, либо просто позволяет временно его не уплачивать, если оно еще числится на балансе лизингодателя, или благодаря ускоренной амортизации уменьшать его величину.

- В условиях ограниченных финансовых ресурсов наблюдается расширение производственных мощностей. Сам по себе лизинг считается инструментом, с помощью которого можно значительно увеличить производственные силы организации, существенно превосходящие их нынешний размер [3, C. 95].

- Благодаря ускорению процессов амортизации производственной базы намного быстрее происходит окупаемость технологий, получая тем самым его в собственность раньше срока. Что позволяет в свою очередь распоряжаться им как инструментом, повышающим эффективность предприятия: продать и купить более современное оборудование по договору лизинга.

К недостаткам лизинга при финансировании приобретения оборудования большинство специалистов относят:

- Как правило, обязательным условием договора лизинга является оплачиваемый лизингодателю авансовый взнос в размере 30% от общей стоимости оборудования. Вполне естественно, что в данном контексте долгосрочный кредит более привлекателен.

- Основная сложность процедуры лизинга состоит в организационном плане, поскольку в сделке принимает большое количество участников. Что увеличивает срок приобретения оборудования.

- Платежи являются обязательными и выплачиваются в установленные сроки.

- Преимущества ускоренной амортизации оборудования идут к лизингодателю.

- Возрастают финансовые риски [4, C. 53].

Преимущества договора по лизинговой сделке, по сравнению с кредитным, отражаются на снижении налоговой нагрузки на организацию и отсутствии требовании по залоговому обязательству. Снижение налоговой нагрузки возможно за счет возмещения НДС и включения в перечень платежей расходов на дополнительные услуги. Сумма выплат по лизинговому договору зависит от затрат организации, что позволяет снизить базу, используемую для расчета налога на прибыль [5, C. 250].

При приобретение материальных ценностей по кредитному договору налог на добавленную стоимость рассчитывается на основе расчетной стоимости, указанной в договоре купли-продажи. При использовании лизинговой процедуры НДС определяется исходя из общей суммы лизинговых платежей. Делая выбор в пользу лизинговой сделки, предприятие получает возможность направить высвобожденные денежные средства на пополнение оборотного капитала и на расширенное воспроизводство производственного процесса. Графики платы за лизинг учитывают частоту и нерегулярность поступлений доходов на счет лизингополучателя, что позволяет ему оптимизировать свои финансовые ресурсы.

Увеличение спроса на лизинговые услуги малым бизнесом и физическими лицами также объясняется отсутствием гарантий в виде залога. Основная часть договоров по лизингу заключается на покупку транспортных средств, что особенно востребовано малым бизнесом. Лизинговые сделки позволяет крупным предприятиям применять ускоренную амортизацию, при отказе от упрощенной или вмененной системы налогообложения [6, C.131].

ГУСП совхоз «Алексеевский» РБ является одним из ведущих сельскохозяйственных и промышленных предприятий республики с современным производством. Специализация совхоза – производства овощей в защищенном грунте в течение круглого года. В последние годы также наиболее широко развиваемым основным видом деятельности является животноводство. На предприятии насчитывают более 3000 голов крупного рогатого скота. Также имеется собственный зерноочистительный комплекс.

Для того, чтобы понять, насколько эффективно исследуемый субъект предпринимательства осуществляет свою деятельности рассчитаны основные экономические показатели за 2017 – 2019 гг. (таблица 1).

Таблица 1 – Динамика основных экономических показателей деятельности ГУСП совхоз «Алексеевский» РБ

| Показатель | Значение показателя | Изменения | |||||

| 2017 г. | 2018 г. | 2019 г. | за 2017-2018 гг. | за 2018-2019 гг. | |||

| (+,-) | % | (+,-) | % | ||||

| Выручка от продаж тыс. руб. | 1555907 | 1651782 | 1539182 | 95875 | 6 | -112600 | -7 |

| Расходы по обычным видам деятельности, тыс. руб. | 1523431 | 1761096 | 1573096 | 237665 | 15,6 | -188000 | -11 |

| Прибыль (убыток) от продаж, тыс. руб. | 32476 | -109314 | -33914 | -141790 | -437 | 75400 | -69 |

| Прочие расходы, тыс. руб. | 228536 | 319432 | 323921 | 90896 | 40 | 4489 | 1 |

| Прочие доходы, тыс. руб. | 252603 | 450677 | 361387 | 198074 | 78 | -89290 | -20 |

| Налоги, тыс. руб. | -2743 | -4504 | 0 | -1761 | 64 | 4504 | -100 |

| Среднемесячная заработная плата, тыс. руб. | 53,4 | 55,7 | 56,9 | 2 | 4 | 1 | 2 |

| Чистая прибыль, тыс. руб. | 53800 | 17427 | 3552 | -36373 | -68 | -13875 | -80 |

| Рентабельность продаж, % | 2 | -6,6 | -2,2 | -9 | -417 | 4 | -67 |

Из данных таблицы 1 следует, что на протяжении всего исследуемого периода наблюдается неоднородная динамика выручки: +6% за 2017 – 2018 гг., – 7% за 2018 – 2019 гг. Аналогичная динамика наблюдается по расходам по обычным видам деятельности: прирост за 2017 – 2018 гг. составил 15,6%, а снижение за 2018 – 2019 гг. – 11%. В 2017 – 2018 гг. году темп прироста расходов по обычным видам деятельности ГУСП совхоз «Алексеевский» РБ (себестоимости продаж и коммерческие расходы) выше темпа прироста выручки, что снизило прибыль от продаж и по итогам 2018 г. предприятием получен убыток в размере 109314 тыс. руб. В 2019 г. предприятием смогло сократить разрыв между доходами и расходами и снизить убыток от продаж до 33914 тыс. руб. Рентабельность продаж в совхозе был получен только в 2017 г.

Для ГУСП совхоз «Алексеевский» РБ рекомендуется рассматривать условия лизинговых операций наиболее известных лизингодателей рынка: АО «ВТБ лизинг», АО «Сбербанк лизинг» и ООО «МКБ лизинг».

АО «ВТБ лизинг» входит в ТОП-20 лизинговых компаний Европы и ТОП-5 крупнейших лизинговых компаний по объему портфеля.

АО «Сбербанк лизинг» – представляет услуги на российском рынке лизинга с 1993 г. и входит в ТОП-3 по результатам ежегодного рейтинга агентства «Эксперт РА».

ООО «МКБ лизинг» создано в 2005 г. и является 100% дочерней структурой ОАО «Московский кредитный банк», который предоставляет все виды банковских услуг на российском рынке с 1992 г. для физических, юридических лиц и кредитных организаций. Банк с 2004 г. входит в государственную Систему страхования вкладов [7, C. 153].

В 2020 г. ГУСП совхоз «Алексеевский» требуется приобрести технику стоимостью 1500 тыс. руб., со сроком – 5 лет, норма амортизации – 20%, ставка дисконта – 10%, метод начисления амортизации – линейный. Комиссионное вознаграждение лизингодателя АО «ВТБ лизинг» – 5% от среднегодовой стоимости объекта лизинга, АО «Сбербанк лизинг» – 7%, ООО «МКБ лизинг» – 10%.

Таким образом, рассматривая условия трех компаний рынка лизинговых услуг, входящих в ТОП-20 по внутренним рейтингам, ГУСП совхоз «Алексеевский» сможет выбрать наиболее привлекательное с экономической точки зрения и безопасное с точки зрения воздействия кризисных условий предложение лизинга техники.

Порядок формирования платежа от компаний рынка лизинговых услуг представлен в таблице 2.

Таблица 2 – Расчет лизингового платежа (без учета НДС)

| Год | Стоимость техники на начало года, тыс. руб. | Аморти-зация, тыс. руб. | Стоимость техники на конец года, тыс. руб. | Средн-егодовая стоимость основных фондов, тыс. руб. | Вознаграж-дение лизинго-дателя, тыс. руб. | Остаток кредита, тыс. руб. | Кредитный платеж тыс. руб. | % за кредит | Лизин-говый платеж, тыс. руб. |

| АО «ВТБ лизинг» | |||||||||

| 2020 | 1500 | 300 | 1200 | 1350 | 67,5 | 1200 | 240 | 120 | 487,5 |

| 2021 | 1200 | 300 | 900 | 1050 | 52,5 | 960 | 240 | 96 | 448,5 |

| 2022 | 900 | 300 | 600 | 750 | 37,5 | 720 | 240 | 72 | 409,5 |

| 2023 | 600 | 300 | 300 | 450 | 22,5 | 480 | 240 | 48 | 370,5 |

| 2024 | 300 | 300 | 0 | 150 | 7,5 | 240 | 240 | 24 | 331,5 |

| Итого | - | 1500 | - | - | - | - | 1200 | - | 2047,5 |

| АО «Сбербанк лизинг» | |||||||||

| 2020 | 1500 | 300 | 1200 | 1350 | 94,5 | 1300 | 260 | 130 | 524,5 |

| 2021 | 1200 | 300 | 900 | 1050 | 73,5 | 1040 | 260 | 104 | 477,5 |

| 2022 | 900 | 300 | 600 | 750 | 52,5 | 780 | 260 | 78 | 430,5 |

| 2023 | 600 | 300 | 300 | 450 | 31,5 | 520 | 260 | 52 | 383,5 |

| 2024 | 300 | 300 | 0 | 150 | 10,5 | 260 | 260 | 26 | 336,5 |

| Итого | - | 1500 | - | - | - | - | 1300 | - | 2152,5 |

| ООО «МКБ лизинг» | |||||||||

| 2020 | 1500 | 300 | 1200 | 1350 | 135 | 1400 | 280 | 140 | 575 |

| 2021 | 1200 | 300 | 900 | 1050 | 105 | 1120 | 280 | 112 | 517 |

| 2022 | 900 | 300 | 600 | 750 | 75 | 840 | 280 | 84 | 459 |

| 2023 | 600 | 300 | 300 | 450 | 45 | 560 | 280 | 56 | 401 |

| 2024 | 300 | 300 | 0 | 150 | 15 | 280 | 280 | 28 | 343 |

| Итого | - | 1500 | - | - | - | - | 1300 | - | 2295 |

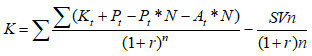

Эффективность лизинга для лизингополучателя оценивается по формуле:

![]() (1)

(1)

где Lt – лизинговый платеж;

N – ставка налога на прибыль;

r – ставка дисконта.

Оценка эффективности лизинга для ГУСП совхоз «Алексеевский» РБ от компаний рынка лизинговых услуг представлена в таблице 3.

Таблица 3 – Оценка эффективности от компаний рынка лизинговых услуг

| Год | Лизинговый платеж (Lt) , тыс. руб. | Lt(1-N) , тыс. руб. | Коэффициент дисконта | Дисконтированная стоимость, тыс. руб. |

| АО «ВТБ лизинг» | ||||

| 2020 | 487,5 | 390 | 0,909 | 354,5 |

| 2021 | 448,5 | 358,8 | 0,826 | 296,4 |

| 2022 | 409,5 | 327,6 | 0,751 | 246,0 |

| 2023 | 370,5 | 296,4 | 0,683 | 202,4 |

| 2024 | 331,5 | 265,2 | 0,620 | 164,4 |

| Итого | 2047,5 | 1638 | - | 1263,8 |

| АО «Сбербанк лизинг» | ||||

| 2020 | 524,5 | 419,6 | 0,909 | 381,4 |

| 2021 | 477,5 | 382 | 0,826 | 315,5 |

| 2022 | 430,5 | 344,4 | 0,751 | 258,6 |

| 2023 | 383,5 | 306,8 | 0,683 | 209,5 |

| 2024 | 336,5 | 269,2 | 0,62 | 166,9 |

| Итого | 2152,5 | 1722 | - | 1332,0 |

| ООО «МКБ лизинг» | ||||

| 2020 | 575 | 460 | 0,909 | 418,1 |

| 2021 | 517 | 413,6 | 0,826 | 341,6 |

| 2022 | 459 | 367,2 | 0,751 | 275,8 |

| 2023 | 401 | 320,8 | 0,683 | 219,1 |

| 2024 | 343 | 274,4 | 0,620 | 170,1 |

| Итого | 2295 | 1836 | - | 1424,8 |

По результатам оценки получаем, что эффективность лизинга от «ВТБ лизинг» для ГУСП совхоз «Алексеевский» L = 1263,8 тыс. руб., от АО «Сбербанк лизинг» L = 1332,0 тыс. руб., от ООО «МКБ лизинг» L = 1424,8 тыс. руб.

Затраты ГУСП совхоз «Алексеевский» при покупке этого же оборудования с привлечением банковского кредита (стоимость 1500 тыс. руб., 16% годовых, срок 5 лет) представлены в таблице 3.

Эффективность банковского кредита определяется по формуле:

(2)

(2)

где Kt – периодический платеж по кредиту;

Pt – проценты за кредит в t периоде;

Pt*N – налоговая льгота по процентам;

At*N – налоговая льгота на амортизацию.

Таблица 4 – Оценка эффективности банковского кредита

| Год | Остаток кредита, тыс. руб. | Возврат кредита, тыс. руб. | % по кредиту | Общая сумма платежа, тыс. руб. | Налоговая льгота по процентам тыс. руб. | Налоговая льгота на аморти-зацию, тыс. руб. | Стоимость, тыс. руб. | Коэффи-циент дисконти-рования | Дисконти-рованная стоимость, тыс. руб. |

| 2020 | 1500 | 300 | 240 | 540 | 48 | 60 | 432 | 0,909 | 392,7 |

| 2021 | 1200 | 300 | 192 | 492 | 38,4 | 60 | 393,6 | 0,826 | 325,1 |

| 2022 | 900 | 300 | 144 | 444 | 28,8 | 60 | 355,2 | 0,751 | 266,8 |

| 2023 | 600 | 300 | 96 | 396 | 19,2 | 60 | 316,8 | 0,683 | 216,4 |

| 2024 | 300 | 300 | 48 | 348 | 9,6 | 60 | 278,4 | 0,620 | 172,6 |

| Итого | - | 1500 | 720 | 2220 | 144 | 300 | 1776 | - | 1373,5 |

По результатам оценки эффективность банковского кредита составляет 1373,5 тыс. руб.

В результате использования лизинга по условиям от «ВТБ лизинг» экономия для ГУСП совхоз «Алексеевский» РБ составит 109,7 тыс. руб. (1373,5 тыс. руб. – 1263,8 тыс. руб.).

Экономия по условиям предоставления лизинга от АО «Сбербанк лизинг» составит 41,5 тыс. руб. (1373,5 тыс. руб. – 1332,0 тыс. руб.).

Использование условия предоставления лизинга от ООО «МКБ лизинг» для финансирования деятельности ГУСП совхоз «Алексеевский» образуется переплата в сравнении с банковским кредитом в размере 51,3 тыс. руб. (1424,8 тыс. руб. – 1373,5 тыс. руб.)

Таким образом, для финансирования деятельности ГУСП совхоз «Алексеевский» рекомендуется применить лизинг с условиями, предлагаемыми в АО «ВТБ лизинг».

Учитывая текущие проблемы финансовой деятельности ГУСП совхоз «Алексеевский», для целей совершенствования использования лизинга рекомендуется:

– реализовать проект приобретения грузовой техники по результатам оценки эффективности в сравнении лизинга и кредита;

– закупить дополнительно 5 единиц погрузочной техники, учитывая приобретение грузовых автомобилей;

– учитывать при использовании лизинга и другие его преимущества и недостатки (в сравнении с кредитом) [8, с.181].

Для высокой эффективности лизинга сегодня должны быть соблюдены определенные условия: увеличение авансового платежа или выбор более низкой процентной ставки лизинга.

В целом, можно отметить, что лизинг коммерческой недвижимости может всерьез рассматриваться как способ для расширения деятельности ГУСП совхоз «Алексеевский». Результаты оценки сведены в таблице 5.

Таблица 5 – Результаты расчета лизинга и кредита, млн. руб.

| Показатели | Лизинг, млн. руб. | Кредит, млн. руб. | Изменение, +/ -, млн. руб. |

| Общая сумма затрат (с НДС) | 137,4 | 124,4 | 13,0 |

| В том числе НДС | 20,9 | 15,3 | 5,6 |

| Итого затраты без НДС | 116,4 | 109,1 | 7,3 |

| Налог на имущество | 4,8 | 7,8 | -3,0 |

| Общие затраты с учетом налога на имущество без НДС | 121,3 | 116,9 | 4,4 |

| Затраты, уменьшающие базу по налогу на прибыль | -121,3 | -60,3 | -61,0 |

| Экономия по налогу на прибыль | -24,3 | -12,1 | -12,2 |

| Итого экономия | 97,0 | 104,9 | -7,9 |

Получаем значительную экономию при использовании лизинга коммерческой недвижимости для ГУСП совхоз «Алексеевский», образуемую за счет сниженной суммы налога на имущество и экономии по налогообложению прибыли.

Оценка условий предоставления лизинга показала, что потенциальная прибыль субъектов лизинговой сделки является наибольшей в следующих случаях:

– когда для лизингодателя налоговые платежи значительно выше, чем для лизингополучателя;

– когда в начале лизингового периода участники могут воспользоваться налоговой защитой;

– лизинговые платежи более сконцентрированы для лизингодателя в начале лизингового периода, для лизингополучателя – в конце [9, C. 300], [10, C. 652].

Заключение

Таким образом, в 2020 г. ГУСП совхоз «Алексеевский» РБ требуется приобрести технику стоимостью 1500 тыс. руб. Оценка эффективности лизинга проведена путем расчета экономии в результате использования лизинга в сравнении с кредитом. Оценка показала, что для финансирования деятельности ГУСП совхоз «Алексеевский» оптимально применить лизинг с условиями, предлагаемыми в компании АО «ВТБ лизинг».

В результате использования лизинга от АО «ВТБ лизинг» экономия для предприятия составит 109,8 тыс. руб. Проводимые в АО «ВТБ лизинг» лизинговые операции предполагают полное обеспечение компании ГУСП совхоз «Алексеевский» и клиентов необходимым оборудованием, техникой, недвижимостью. Сумма лизинговой сделки, по условиям выбранной компании-лизингодателя, не должна быть меньше 1 млн. руб.

Для целей совершенствования использования лизинга компании рекомендовано: – реализовать проект приобретения грузовой техники по результатам оценки эффективности в сравнении лизингового и кредитного договора; – закупить дополнительно 5 единиц погрузочной техники, учитывая приобретение грузовых автомобилей; – учитывать при использовании лизинговых сделок все преимущества и недостатки.

| Финансирование Исследования выполнены при финансовой поддержке РФФИ и Республики Башкортостан в рамках научного проекта «Стратегическое планирование социально-экономического развития сельских территорий Республики Башкортостан на основе методологии форсайта», проект № 19-410-020016_а. | Funding The research was carried out with the financial support of the RFBR and the Republic of Bashkortostan within the framework of the scientific project "Strategic planning of socio-economic development of rural territories of the Republic of Bashkortostan based on the foresight methodology", project No. 19-410-020016_a. |

| Конфликт интересов Не указан. | Conflict of Interest None declared. |

Список литературы / References

- Горовец Н.А. Российский рынок лизинга: современное состояние и тенденции развития / Н.А. Горовец // Научный вестник: финансы, банки, инвестиции. – 2019. – № 2 (47). – С. 110-118.

- Аскаров А.А. Применение экономико-математических моделей в планировании развития аграрного производства на уровне сельских территорий / А.А. Аскаров, Е.В. Стовба // АПК: Экономика, управление. – 2018.– №10. – С. 99-105.

- Ковшов В.А. Государственные программы как инструмент стратегического планирования сельских территорий / В.А. Ковшов, М.Т. Лукьянова, Е.В. Стовба // Экономика и управление: научно-практический журнал. – 2019.– №4 (148). – С. 90-93.

- Вакутин Н.А. Налоговые аспекты развития возвратного лизинга как инструмента управления корпоративными финансами / Н.А. Вакутин // Вестник Кемеровского государственного университета. Серия: Политические, социологические и экономические науки. – 2019. – Т. 4. – № 1. – С. 50-55.

- Жердева О.В. Актуальные аспекты бухгалтерского и налогового учета лизинговых операций / О.В. Жердева, И.А. Ушмодина, В.А. Салтыкова // Естественно-гуманитарные исследования. – 2019. – № 4 (26). – С. 248-251.

- Стовба Е.В. Роль инноваций в стратегическом планировании развития агропродовольственного комплекса региона / Е.В. Стовба, А.В. Стовба // Экономика: вчера, сегодня, завтра. – 2016. – № 6. – С. 121-132.

- Лузгина Ю.В. Сущность лизинга в современной экономике / Ю.В. Лузгина // Наука и образование: новое время. 2019. № 2 (31). С. 150-157.

- Kovshov V.А. Methodology of Strategic Planning of Socio-Economic Development of the Agricultural Sector of the Region / V.А. Kovshov, M.Т. Lukyanova, Z.А. Galin et al. // Montenegrin Journal of Economics. – 2019. – Vol. 15. – № 3. – pp. 179-188.

- Lukyanova M.Т. Modern State and Development Trends in Small Forms of Agribusiness in the Republic of Bashkortostan / M.Т. Lukyanova, V.А. Kovshov // Studies on Russian Economic Development. May 2019, Volume 30, Issue 3, – pp. 299-302.

- Stovba E. Use of methods of cluster analysis in designing the strategy of the region's agro-food complex / E. Stovba, A. Abdrashitova, A. Stovba et al. // Trends of Technologies and Innovations in Economic and Social Studies (TTIESS 2017): AEBMR-Advances in Economics, Business and Management Research. – 2017. – Vol. 38. – pp. 648-652.

Список литературы на английском языке / References in English

- Gorovets N. A. Rossijskij rynok lizinga: sovremennoe sostojanie i tendencii razvitija [The Russian leasing market: the current state and trends of development] / N. A. Gorovets // Nauchnyj vestnik: finansy, banki, investicii [Scientific Bulletin: finance, banks, investments]. – 2019. – № 2 (47). – P. 110-118. [in Russian]

- Askarov A. A. Primenenie jekonomiko-matematicheskih modelej v planirovanii razvitija agrarnogo proizvodstva na urovne sel'skih territorij [Application of economic and mathematical models in planning the development of agricultural production at the level of rural territories] / A. A. Askarov, E. V. Stovba // APK: Jekonomika, upravlenie [Agro-industrial complex: Economics, Management]. - 2018. - No. 10. - pp. 99-105. [in Russian]

- Kovshov V. A. Gosudarstvennye programmy kak instrument strategicheskogo planirovanija sel'skih territorij [State programs as a tool of strategic planning of rural territories] / V. A. Kovshov, M. T. Lukyanova, E. V. Stovba // Jekonomika i upravlenie: nauchno-prakticheskij zhurnal [Economics and Management: a scientific and practical journal]. – 2019. – № 4 (148). – P. 90-93. [in Russian]

- Vakutin N. A. Nalogovye aspekty razvitija vozvratnogo lizinga kak instrumenta upravlenija korporativnymi finansami [Tax aspects of the development of returnable leasing as a tool for corporate finance management] / N. A. Vakutin // Vestnik Kemerovskogo gosudarstvennogo universiteta. Serija: Politicheskie, sociologicheskie i jekonomicheskie nauki. [Bulletin of the Kemerovo State University. Series: Political, Sociological and Economic Sciences]. - 2019. - Vol. 4. - No. 1. - p. 50-55. [in Russian]

- Zherdeva O. V. Aktual'nye aspekty buhgalterskogo i nalogovogo ucheta lizingovyh operacij [Actual aspects of accounting and tax accounting of leasing operations] / O. V. Zherdeva, I. A. Usmodina, V. A. Saltykova // Estestvenno-gumanitarnye issledovanija [Natural Sciences and Humanities research]. – 2019. – № 4 (26). – P. 248-251. [in Russian]

- Stovba E. V. Rol' innovacij v strategicheskom planirovanii razvitija agroprodovol'stvennogo kompleksa regiona [The role of innovations in strategic planning of the agri-food complex development in the region] / E. V. Stovba, A.V. Stovba // Jekonomika: vchera, segodnja, zavtra [Economy: yesterday, today, tomorrow]. - 2016. - No. 6. - pp. 121-132. [in Russian]

- Luzgina Yu. V. Sushhnost' lizinga v sovremennoj jekonomike [The essence of leasing in the modern economy] / Yu. V. Luzgina // Nauka i obrazovanie: novoe vremja [Science and education: a new time]. 2019. No. 2 (31). pp. 150-157.

- Kovshov V. N. Methodology of strategic planning of Socio-economic development of the agrarian sector of the region / V. N. Bucket, M. N. Lukyanova, Z. N. Galin et al. // Montenegrin journal. – 2019. – Vol. 15. – No. 3. – P. 179-188.

- Lukyanova M. N. Current state and trends of development of small forms of agriculture in the Republic of Bashkortostan / M. N. Lukyanova, V. N. Kovshov, Studies of economic development of Russia. May 2019, Volume 30, issue 3, - pp. 299-302.

- Stovba E. The use of cluster analysis methods in the development of the agri-food complex strategy in the region / E. Stovba, A. Abdrashitova, A. Stovba et al. // Trends in the development of technologies and innovations in economic and social research (TTIESS 2017): AEBMR-Achievements in the field of economics, business and management. - 2017. - Vol. 38. - p. 648-652.