ПРОБЛЕМЫ НЕПЛАТЕЖЕСПОСОБНОСТИ СЕЛЬСКОХОЗЯЙСТВЕННЫХ ПРЕДПРИЯТИЙ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Болтунова И.И.1, Идрисова А.А.2, Федотова М.А.3

1Студент 4 курса экономического факультета, 2студент 4 курса экономического факультета, 3кандидат экономических наук, старший преподаватель, Ульяновская государственная сельскохозяйственная академия им. П.А. Столыпина

ПРОБЛЕМЫ НЕПЛАТЕЖЕСПОСОБНОСТИ СЕЛЬСКОХОЗЯЙСТВЕННЫХ ПРЕДПРИЯТИЙ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Аннотация

В статье рассмотрены проблемы неплатежеспособности сельскохозяйственных предприятий Российской Федерации и факторы, ее обуславливающие.

Ключевые слова: платежеспособность, кредиторская и дебиторская задолженность, финансовый результат.

Boltunova I.I.1, Idrisova A.A.2, Fedotova M.A.3

Student of the economic faculty, student of the faculty, candidate of economic Sciences, the senior teacher, the Ulyanovsk state agricultural Academy named after P.A. Stolypin

PROBLEMS OF INSOLVENCY OF THE AGRICULTURAL ENTERPRISES IN THE RUSSIAN FEDERATION

Abstract

In article problems of insolvency of the agricultural enterprises of the Russian Federation and factors, it causing are considered.

Keywords: solvency, creditor and debit debt, financial result.

Сельское хозяйство является одной из самых важных отраслей экономики России. Оно производит продукты питания для населения страны, сырье для перерабатывающей промышленности и обеспечивает другие нужды отрасли. На современном этапе данная отрасль имеет множество нерешенных проблем. Важная проблема сельскохозяйственных предприятий РФ - это финансовая неустойчивость отрасли, обусловленная нестабильностью доходов, накопленной декапитализацией, а также недостаточным притоком частных инвестиций. Затруднен доступ сельскохозяйственных товаропроизводителей к рынкам финансовых ресурсов.

Главной задачей финансовой деятельности сельскохозяйственных предприятий является обеспечение бесперебойного осуществления товарно-денежных операций, связанных с их производственной и финансовой деятельностью.

Одним из критериев оценки финансового состояния предприятия является его платежеспособность. Под платежеспособностью понимают достаточность ликвидных активов для погашения в любой момент всех своих краткосрочных обязательств перед кредиторами. Превышение ликвидных активов над обязательствами данного вида означает финансовую устойчивость [3].

Платежеспособность предприятий формируется под влиянием множества факторов, негативное влияние которых не только ведет к неустойчивому развитию, но и может стать причиной банкротства.

К факторам, влияющим на платежеспособность предприятий, относят:

- высокая доля износа основных фондов;

- большая доля неликвидного имущества;

- длительный производственный цикл;

- низкая способность диверсификации производства;

- зависимость сельскохозяйственного производства от природно-климатических условий;

- многоотраслевая специализация.

Анализ платежеспособности предприятия является важным критерием оценки его деятельности. Основные показатели платежеспособности представлены в таблице 1.

Таблица 1 - Показатели платежеспособности сельскохозяйственных организаций в РФ*

| Показатели | 2010 г. | 2011 г. | 2012 г. | Темп роста, % |

| Коэффициент текущей ликвидности, % | 160,9 | 163,1 | 156,2 | 97,1 |

| Коэффициент обеспеченности собственными оборотными средствами, % | -36 | -35,5 | -39,1 | 108,6 |

| Коэффициент восстановления платежеспособности | 0,81 | 0,82 | 0,75 | 0,92 |

| Коэффициент автономии, % | 40,1 | 40,3 | 40,2 | 100,2 |

Коэффициент текущей ликвидности показывает, в какой степени краткосрочные обязательства могут быть погашены за счет всех оборотных активов и определяется отношением суммы оборотных активов предприятия к сумме его краткосрочных обязательств [2, 18]. Из таблицы 1 видно, что значение коэффициента текущей ликвидности не достигает нормативного значения, но его величина не критична. Однако уменьшение данного показателя в динамике свидетельствует о сокращении платежеспособности российских сельскохозяйственных организаций.

Коэффициент обеспеченности собственными оборотными активами (СОС) характеризует долю собственных оборотных средств в общей их сумме. Значение данного показателя на протяжении трех лет было отрицательным, что свидетельствует об отсутствии собственных оборотных средств у сельскохозяйственных предприятий. Это означает, что оборотные активы сельскохозяйственных предприятий РФ формируются за счет заемного капитала, что увеличивает их финансовые риски.

Поскольку показатели платежеспособности не удовлетворяют нормативным значениям, то с целью определения реальной возможности у предприятия восстановить свою платежеспособность в течение определенного периода был рассчитан коэффициент восстановления платежеспособности. Значение данного коэффициента меньше единицы, что свидетельствует об отсутствии реальной возможности предприятий в ближайшие полгода восстановить свою платежеспособность.

Коэффициент автономии или финансовой независимости – отражает долю собственного капитала в общей сумме источников предприятия. Он исчисляется отношением суммы собственного капитала предприятия к валюте баланса. В 2012 году данный показатель составил 40,2%, что ниже рекомендуемого значения. Это свидетельствует о том, что в 2012 году сельскохозяйственные предприятия на 59,8% зависят от внешних кредиторов.

Еще одним распространенным явлением для российских предприятий являются неплатежи. Они стали условием выживания большей части низкорентабельных или убыточных предприятий. Неплатежи, инфляция и диспаритет цен - характерные черты экономики сельскохозяйственных предприятий РФ. Они вызваны отсутствием средств у сельскохозяйственных предприятий, что заставляет их прибегать к привлечению кредитов и займов [3, 24].

В таблице 2 представлена суммарная задолженность сельскохозяйственных предприятий по обязательствам.

Таблица 2 - Суммарная задолженность сельскохозяйственных предприятий РФ по обязательствам*

| Показатели | 2010 | 2011 | 2012 | |||

| млн руб. | % | млн руб. | % | млн руб. | % | |

| Суммарная задолженность по обязательствам, общая, в т.ч.: | 1206089 | 100 | 1350241 | 100 | 1540087 | 100 |

| -просроченная | 36542 | 100 | 39141 | 100 | 44718 | 100 |

| - кредиторская задолженность ( из суммарной задолженности), в т.ч.: | 307936 | 25,5 | 334758 | 24,8 | 377511 | 24,5 |

| -просроченная | 25809 | 70,6 | 24677 | 63,0 | 26589 | 59,5 |

| - задолженность по кредитам банков и займов ( из суммарной задолженности), в т.ч.: | 898153 | 74,5 | 1015483 | 75,2 | 1162576 | 75,5 |

| -просроченная | 10733 | 29,40 | 14464 | 37,0 | 18129 | 40,5 |

По данным таблицы 2 видно, что общая суммарная задолженность сельскохозяйственных предприятий в 2012 году составила 1540087 млн. руб. Из них 24,5% приходится на долю кредиторской задолженности и 75,5% на задолженность по кредитам банков и займам. В сельскохозяйственных организациях просроченная кредиторская задолженность (26589 млн. руб.) превышает дебиторскую (14388 млн. руб.). Такого положения нет ни в одной другой отрасли. Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывают сильное влияние на финансовое состояние предприятия (рис. 1).

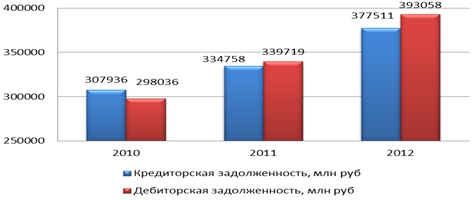

Рис.1 - Соотношение дебиторской и кредиторской задолженности, млн руб.

По данным графика видно, что дебиторская задолженность превышает кредиторскую. При этом, на просроченную дебиторскую задолженность предприятий приходилось в 2010-2012 гг. соответственно 4,8%, 3,9% и 3,6%, что создавало угрозу финансовой устойчивости предприятий и делало необходимым привлечение дополнительных источников финансирования. Образование отрицательного сальдо по денежному потоку от основной деятельности, а также снижение оборачиваемости дебиторской задолженности и рост ее просроченной части являются негативными факторами, ведущими к снижению ликвидности хозяйствующего субъекта.

Следствием неплатежеспособности является высокий удельный вес убыточных предприятий и низкий уровень рентабельности, чем в других отраслях экономики (таблица 3). Так, например, в такой отрасли, как химическое производство уровень рентабельности активов в 2012 году составил 22,9%.

Таблица 3 - Финансовые результаты сельскохозяйственных предприятий РФ*

| Показатели | 2010 | 2011 | 2012 |

| Выручка, млн руб. | 26181500 | 3261700 | 3190400 |

| Сальдированный финансовый результат (прибыль минус убыток), млн руб. | 61050 | 94809 | 126800 |

| Рентабельность продаж,% | 9,1 | 9,1 | 11,7 |

| Рентабельность активов, % | 2,9 | 3,9 | 4,8 |

| Удельный вес убыточных организаций, % | 29,7 | 24,7 | 24,9 |

| Сумма убытка убыточных организаций, млн руб. | 53442 | 41918 | 37876 |

Рентабельность продаж характеризует удельный вес прибыли в составе выручки от реализации продукции. По данным таблицы 3 видно, что в динамике данный показатель в 2012 по отношению с 2010 увеличился на 28,6%. Отрицательной тенденцией является то, что высока доля убыточных организаций. В 2012 году их удельный вес составил 24,9%, а сумма убытка 37876 млн. руб.

К основным мерам по снижению уровня неплатежеспособных организаций относятся:

-расширение доступности кредитных ресурсов;

-развитие лизинга техники, оборудования и племенного скота;

-совершенствование налогового и таможенно-тарифного регулирования;

-расширение материально-технической базы;

- государственная поддержка, в виде выплаты субсидий;

С целью решения этих и других актуальных проблем была разработана «Государственная программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013-2020 годы» [1]. Важными направлениями данной программы являются обеспечение финансовой устойчивости сельскохозяйственных предприятий АПК, стимулирование инвестиционной деятельности. Общий объем финансирования мероприятий Государственной программы в 2013-2020 годы составит за счет средств федерального бюджета 3 573 379 866,50 тыс. руб. Ожидаемые результаты реализации Государственной программы обеспечение среднегодового темпа прироста объема инвестиций в основной капитал сельского хозяйства в размере 8,8%, повышение уровня рентабельности сельскохозяйственных предприятий до 20%.

На основании проведенного исследования в целом функционирование сельскохозяйственных предприятий можно назвать нормальным. Но финансовый кризис предприятий продолжается, который выражается в количестве убыточных, неплатежеспособных предприятий, нецелевом использовании бюджетных средств, сознательном искажении учета для определения финансового результата.

Литература

- О Государственной программе развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013 - 2020 годы: Постановление Правительства РФ от 14.07.2012 № 717 (ред. от 15.07.2013) [Электронный ресурс]. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_150184 (дата обращения 15.01.2014).

- Болтунова Е.М. Оценка вероятности банкротства предприятия в российской и зарубежной практике // Экономика и предпринимательство. - 2014. - №1-1 (42-1). - С. 239-244.

- Болтунова Е.М., Навасардян А.А. Исправление ошибок к бухгалтерском учете и отчетности // Казанская наука. - 2013. - №1. - С. 26-29.

- Гаценко А.А. Об управлении ликвидностью и формировании управленческой отчетности по методу начислений // Финансовый директор. -2012. - № 9.- С.18.

- Решетникова А.И., Роженцова И.А. Финансовая устойчивость и платежеспособность компании // Аудиторские ведомости. - 2010. - №3. – С.24.

- Хаванова Д., Болтунова Е.М. Оценка рисков банкротства предприятия // В мире научных открытий материалы II Всероссийской студенческой научной конференции. - 2013. - С. 41-43.