АКТУАЛЬНЫЕ ПРОБЛЕМЫ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО ПРЕДПРИНИМАТЕЛЬСТВА В РОССИИ

Тригуб Е. Ю.

ORCID: 0000-0002-0743-8203, студентка,

Финансовый университет при Правительстве РФ в г. Москва

АКТУАЛЬНЫЕ ПРОБЛЕМЫ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО ПРЕДПРИНИМАТЕЛЬСТВА В РОССИИ

Аннотация

В последнее время кредитование МСП стало неотъемлемой частью ведения бизнеса в Российской Федерации. Многие предприниматели для пополнения оборотных средств, реализации инвестиционных программ и т.д. нередко используют займы коммерческих банков, поэтому сегодня особенно актуально понимать сущность и реальную значимость кредитования МСП, а также активно решать проблемы, связанные с получением займов субъектами малого и среднего бизнеса. В статье рассмотрены основные проблемы кредитования МСП и предложены перспективные направления развития существующего механизма кредитования.

Ключевые слова: кредитование МСП, коммерческие банки, возвратность займов, направления развития кредитования.

Trigub E. Yu.

ORCID: 0000-0002-0743-8203, Bachelor,

Financial University under the Government of the Russian Federation in Moscow

TOPICAL PROBLEMS OF CREDITING SMALL AND MEDIUM ENTREPRENEURSHIP IN RUSSIA

Abstract

Lately, crediting of small and medium entrepreneurship has become an integral part of doing business in the Russian Federation. Many entrepreneurs use loans from commercial banks to replenish working capital, implement investment programs, etc. Therefore, it is especially important to understand the essence and real significance of crediting small and medium entrepreneurship, as well as actively solve problems associated with obtaining loans by small and medium-sized legal entities. The article considers the main problems of crediting small and medium entrepreneurship. Perspective directions of development of the existing mechanism of crediting are offered.

Keywords: crediting small and medium entrepreneurship, commercial banks, loan repayment, directions of credit development.

Современный мир, эпоху рыночных отношений сложно представить без предприятий малого и среднего бизнеса. Именно они сегодня обеспечивают рабочими местами более половины населения стран с наиболее развитой экономикой, способствуют поддержанию «здоровой» конкуренции и насыщению рынка более качественными товарами, являются отличной базой для быстрого создания новых производств. И это далеко не все преимущества, которыми обладают субъекты МСП при должном уровне финансовой обеспеченности. Всего в России по состоянию на 10.11.2017 зарегистрировано 5 862 360 субъектов МСП, при этом большинство из них это ИП - 3 105 636, а юридических лиц составляет 2 756 724 субъектов [1]. Согласно статистике численность работников, трудоустроенных в данных организациях составляет 15 960 987 человек. Значение данного показателя весомо в рамках нашей страны, ведь оно превышает 20 % от всего экономически активного населения России (76 587 500 чел. на начало 2017 года) [2]. Таким образом, значимость субъектов малого и среднего предпринимательства сложно переоценить, ведь более 1/5 трудоспособного населения Российской Федерации – это работники рассматриваемого сегмента экономики.

Большинство субъектов МСП в силу ограниченности собственных денежных средств нередко нуждаются в сторонней финансовой поддержке. Вариантов получения необходимых денежных средств у предприятий достаточно. Финансовую поддержку субъекты МСП могут получить за счет субсидий, бюджетных инвестиций, государственных и муниципальных гарантий по обязательствам, грантам и др., однако наиболее значимым источником финансирования для МСП являются кредиты коммерческих банков.

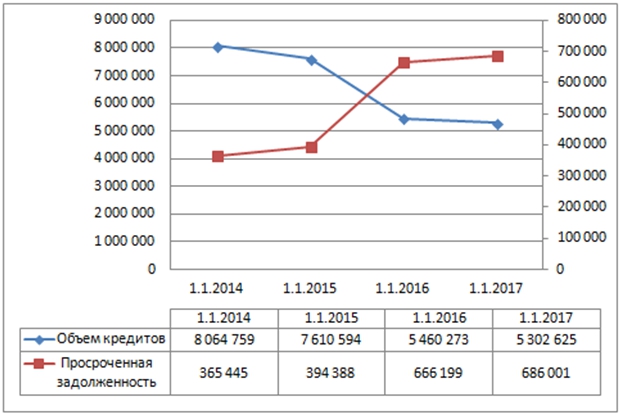

К сожалению, на сегодняшний день механизм кредитования МСП в России недостаточно развит, поскольку многие компании МСБ сталкиваются с целым рядом проблем при получении займов коммерческих банков [3, С. 214]. Более того, трудности при кредитовании МСП существуют не только у самих субъектов бизнеса, но и у коммерческих банков-заёмщиков. Для них кредитование малого и среднего бизнеса довольно рискованное направление деятельности. Согласно статистике Центрального банка РФ ежегодно увеличивается просроченная задолженность кредитного портфеля банков при постоянном уменьшении объемов предоставляемых кредитов (график 1). Такая динамика доказывает нежелание коммерческих банков кредитовать МСП в связи с тем, что субъекты малого и среднего бизнеса зачастую не в состоянии вернуть денежные средства, взятые в кредит в предусмотренные договором сроки.

Рис. 1 – Объём кредитов, предоставленных субъектам малого и среднего предпринимательства в РФ и просроченная задолженность по кредитам, млн. руб. [4]

Негативное отношение коммерческих банков к субъектам МСБ усугубляется и из-за постоянного увеличения числа разорившихся предприятий данного сегмента. За последние несколько лет количество обанкротившихся рассматриваемых компаний (в особенности ИП) возросло в разы. Например, 28.02.2013 количество, прекративших хозяйственную деятельность индивидуальных предпринимателей, составляло 6 421 708, а 28.02.2017 таких физических лиц стало уже 8 998 904 и это при том, что продолжили свою работу лишь 3 761 259 [5]. Из-за высокой конкуренции в данном сегменте рынка многие предприятия не способны оставаться в бизнесе более двух лет. Большинство компаний, которые не в состоянии покрыть все долги, не могут расплатиться с банками по ссудам, и последним приходится просто смириться с постоянно возрастающей просроченной задолженностью кредитных портфелей.

Ещё одна из серьёзнейших проблем кредитования МСП связана с отсутствием ликвидных залогов и платежеспособных поручителей, так как большая часть заёмщиков не являются собственниками легкореализуемого, ликвидного имущества. Многие профессионалы банковского дела считают отсутствие надежных залогов главной причиной отказа в выдаче кредита. Так, руководитель Аналитического центра «МСП Банка» Литянская Наталья утверждает: «Отсутствие достаточного объема обеспечения, его низкая ликвидность … - одна из самых распространенных причин отказа в кредите для МСП [6]». Нередко малый бизнес не имеет недвижимости или ликвидных фондов, таких как, новая техника, дорогостоящее оборудование и др., поэтому часто единственным обеспечением возвратности кредита является товар, находящийся в обороте у предприятия. В основном в таких случаях банки не рассматривают товар как ликвидный залог и отклоняют заявку о выдаче кредита.

Вдобавок к вышесказанному, механизм секъюритизация кредитов МСП в нашей стране не развит на должном уровне. Несмотря на то, что секъюритизация кредитов является одним из приоритетных направлений деятельности [7], включенным в «Стратегии развития малого и среднего предпринимательства в Российской Федерации до 2030 года», пока она активно не реализуется банками.

Ко всему прочему, существует и другие проблемы кредитования МСП: низкий уровень экономической грамотности большинства предпринимателей, отсутствие условий для роста доли МСБ в ВВП, длительные сроки рассмотрения заявки на получение ссуды, высокие ставки по кредитам и др.

В целом, основные проблемы, связанные с кредитованием субъектов малого и среднего бизнеса в России можно представить в таблице (Таблица 1).

Таблица 1 – Проблемы кредитования субъектов МСП [8, С. 2130], [9, С.3], [10, С. 18]

| Проблемы кредитования | |

| С точки зрения МСП | С точки зрения коммерческих банков |

| - высокие кредитные ставки; - жёсткие условия и неполнота информации при получении кредита; - отсутствие качественного обеспечения по кредиту; - длительные сроки рассмотрения заявки. | - риски невозврата кредита банкам от предпринимателей; - рост просроченной задолженности по кредитам МСП; - риск потенциального банкротства заемщика. |

| - недостаточный уровень поддержки субъектов МСП со стороны государства; - низкий уровень юридической и экономической грамотности большинства предпринимателей; - снижение объемов кредитования сегмента МСП; - не развит механизм секъюритизации кредитов МСП. | |

Именно малый и средний бизнес способствует увеличению общего объема производства и розничного товарооборота, созданию конкурентной среды на рынке, обеспечению значительной части населения рабочими местами. Важность деятельности субъектов МСП очевидна, однако, в сфере кредитования этих предприятий в нашей стране, к сожалению, существует множество серьёзнейших проблем, требующих безотлагательного решения.

Основываясь на вышеуказанные существующие проблемы, я выделила несколько приоритетных направлений развития механизма кредитования МСП в России:

- Разработка и реализация новых, эффективных, государственных программ кредитования, удовлетворяющих запросы субъектов МСП и коммерческих банков;

- Реализация поддержка субъектов МСП, работающих в приоритетных направлениях, а также начинающих предпринимателей за счет льготных условий кредитования;

- Создание со стороны государства специальных мероприятий (лекций, тренингов, форумов и др.), способствующих повышению юридической и экономической грамотности предпринимателей;

- Содействие со стороны государства финансовым институтам, способным стать платежеспособными поручителями для субъектов МСП;

- Популяризация механизма секъюритизации кредитов МСП в России.

Так как вышеперечисленные изменения в механизме кредитования МСП требуют более конкретного объяснения и детализации, то данная тема является предметом моих дальнейших исследований.

На мой взгляд, реализация всех этих направлений позволит создать благоприятную среду для взаимодействия предпринимателей и кредитных организаций при реализации деятельности по кредитованию субъектов МСП.

Список литературы / References

- Официальный сайт Федеральной налоговой службы [Электронный ресурс]. - URL: https://www.nalog.ru/rn77/ (дата обращения: 14.11.2017).

- Официальный сайт Федеральной службы государственной статистики [Электронный ресурс]. - URL: http://www.gks.ru/ (дата обращения: 14.11.2017).

- Шилов В. А. Проблемы кредитования субъектов малого и среднего предпринимательства в России / В. А. Шилов // Азимут научных исследований: экономика и управление. – 2017. - Т. 6. - № 1. - С. 213-216.

- Официальный сайт Центрального банка Российской Федерации [Электронный ресурс]. - URL: http://www.cbr.ru/ (дата обращения: 15.11.17).

- Портал информационного агентства «Коммерсантъ Картотека» [Электронный ресурс]. - URL: https://www.kartoteka.ru/ (дата обращения: 23.11.17).

- Официальный сайт «МСП Банк» [Электронный ресурс]. - URL: https://www.mspbank.ru/ (дата обращения: 23.11.17).

- Распоряжение Правительства РФ от 02.06.2016 N 1083-р (ред. от 08.12.2016) «Об утверждении Стратегии развития малого и среднего предпринимательства в Российской Федерации на период до 2030 года» [Электронный ресурс]. - URL: http://www.consultant.ru/ (дата обращения: 23.11.17).

- Гончарова О.Ю. Кредитование малого бизнеса в современной России: проблемы и перспективы / О. В. Гончарова // Российское предпринимательство. – 2015. – Т. 16. – № 14. – С. 2125-2138.

- Ионова А., Сараев А., Коршунов Р. Обзор: Кредитование малого и среднего бизнеса в России: вышли в ноль [Электронный ресурс]. -13.09.2016.- 18 с.-URL: https://goo.gl/dFxmSD(дата обращения: 16.11.17).

- Гордашникова О. Ю., Рызванов М. Ш. Особенности и проблемы банковского кредитования малого и среднего бизнеса на современном этапе / О. Ю. Гордашникова, М. Ш. Рызванов // Актуальные проблемы экономики и менеджмента.- - № 2. – С. 16-21.

Список литературы на английском языке / References in English

- Oficial'nyj sajt Federal'noj nalogovoj sluzhby [Official site of Federal tax service] [Electronic resource]. - URL: https://www.nalog.ru/rn77/ (accessed: 14.11.2017). [in Russian]

- Oficial'nyj sajt Federal'noj sluzhby gosudarstvennoj statistiki [Official site of Federal state statistics service] [Electronic resource]. - URL: http://www.gks.ru/ (accessed: 14.11.2017). [in Russian]

- Shilov V. A. Problemy kreditovanija sub#ektov malogo i srednego predprinimatel'stva v Rossii [Problems of crediting of subjects of small and average business in Russia] / V. A. Shilov // Azimut nauchnyh issledovanij: jekonomika i upravlenie [The azimuth of scientific research: Economics and management]. – 2017. - V. 6. - № 1. - P. 213-216. [in Russian]

- Oficial'nyj sajt Central'nogo banka Rossijskoj Federacii [The official website of the Central Bank of the Russian Federation] [Electronic resource]. - URL: http://www.cbr.ru/ (accessed: 15.11.17). [in Russian]

- Portal informacionnogo agentstva «Kommersant# Kartoteka» [A portal of information Agency "Kommersant Kartoteka"] [Electronic resource]. - URL: https://www.kartoteka.ru/ (accessed: 23.11.17). [in Russian]

- Oficial'nyj sajt «MSP Bank» [The official website of "SME Bank"] [Electronic resource]. - URL: https://www.mspbank.ru/ (accessed: 23.11.17). [in Russian]

- Rasporjazhenie Pravitel'stva RF ot 02.06.2016 N 1083-r (red. ot 08.12.2016) «Ob utverzhdenii Strategii razvitija malogo i srednego predprinimatel'stva v Rossijskoj Federacii na period do 2030 goda»[ The decree of the RF Government from 02.06.2016 N 1083-R (edition of 08.12.2016) "On approval of Strategy of development of small and medium enterprises in the Russian Federation for the period till 2030"] [Electronic resource]. - URL: http://www.consultant.ru/ (accessed: 23.11.17). [in Russian]

- Goncharova O.Ju. Kreditovanie malogo biznesa v sovremennoj Rossii: problemy i perspektivy [Lending to small business in modern Russia: problems and prospects] / O. V. Goncharova // Rossijskoe predprinimatel'stvo [Russian business]. – 2015. – T. 16. – № 14. – S. 2125-2138. [in Russian]

- Ionova A., Saraev A., Korshunov R. Obzor: Kreditovanie malogo i srednego biznesa v Rossii: vyshli v nol' [Overview: the financing of small and medium business in Russia: went to zero] [Electronic resource].-13.09.2016. - 18 p.-URL: https://goo.gl/dFxmSD (accessed: 16.11.17). [in Russian]

- Gordashnikova O. Ju., Ryzvanov M. Sh. Osobennosti i problemy bankovskogo kreditovanija malogo i srednego biznesa na sovremennom jetape [Features and problems of Bank lending to small and medium business]/ O. Ju. Gordashnikova, M. Sh. Ryzvanov // Aktual'nye problemy jekonomiki i menedzhmenta [Actual problems of Economics and management]. - 2016. - № 2. – P. 16-21. [in Russian]