ANALYSIS OF RUSSIAN STOCK MARKET BY THE CAPITAL ASSETS PRICING MODEL

Пахомова Е.А.1, Головкова К.С.2

1Доктор экономических наук, профессор кафедры экономики Международного университета природы, общества и человека «Дубна»; 2магистрант Международного университета природы, общества и человека «Дубна»

АНАЛИЗ РОССИЙСКОГО ФОНДОВОГО РЫНА МЕТОДОМ ОЦЕНКИ КАПИТАЛЬНЫХ АКТИВОВ «САРМ»

Аннотация

В работе проведен анализ российского фондового рынка по ряду показателей. Выявлена зависимость между премией за риск и систематическим риском с использованием эконометрического инструментария. Проведено исследование зависимости между риском и доходностью акций.

Ключевые слова: российский фондовый рынок, модель оценки капитальных активов САРМ, зависимость между риском и доходностью ценной бумаги.

Pahomova Е.А.1, Golovkova К.S.2

1Doctor of Economics, professor of Economics department in Dubna International University for Nature, Society, and Man; 2master student of Dubna International, University for Nature, Society, and Man

ANALYSIS OF RUSSIAN STOCK MARKET BY THE CAPITAL ASSETS PRICING MODEL

Abstract

Our aim is to investigate Russian stock market using several indicators and to study the correlation between the risk premium and the systematic risk using econometric tools. The correlation between risk and return of the shares are of our particular interest.

Keywords: russian stock market, capital asset pricing model capm, the correlation between risk and return of the shares.

В настоящее время для инвестора одной из важнейших задач является принятие управленческого решения в условиях риска и неопределенности. Существует несколько подходов к оценке риска ценных бумаг. Одним из них является модель оценки капитальных активов САРМ, которая позволяет определить уровень систематического риска, характерного для каждой акции.

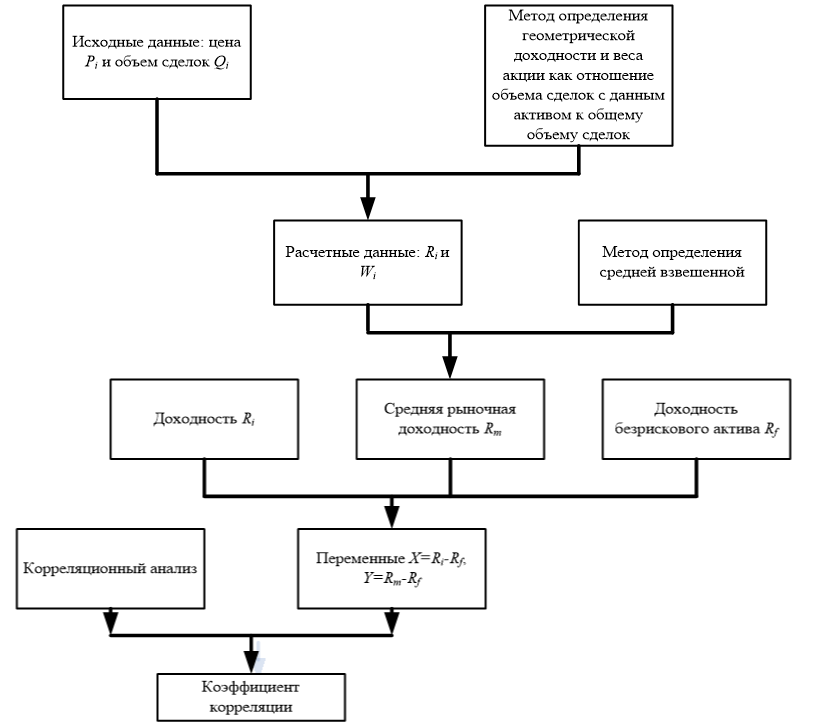

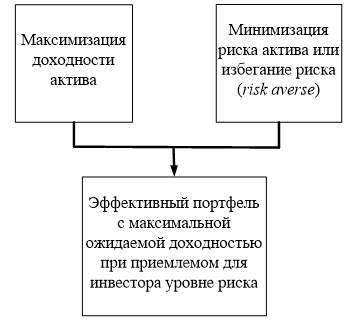

Целью исследования является проверка взаимосвязи между риском и доходностью актива на российском фондовом рынке на основе модели САРМ. Схематически суть модели САРМ представлена на рис. 1.

Рис. 1 - Суть модели САРМ

Риск может быть разделен на две основные категории: систематический и несистематический. У. Шарп определил систематический риск (systematic risk) как долю изменчивости актива за счет объективных условий. Его также называют рыночным риском (risk market). Систематический риск – это минимальный уровень риска актива. Он порождается общими рыночными и экономическими условиями. Примером систематического риска является риск, вызванный изменениями в политической, экономической (налоговые реформы, изменения мировой энергетической ситуации) областях[1].

Несистематический риск – индивидуальный риск, связанный, например, с забастовками, судебными исками или стихийными бедствиями. В качестве примера такого риска достаточно вспомнить поделки капсул Tylenol компании Jonson&Jonson в октябре 1982 г. или аварию на химическом комбинате Union Carbide в Индийском штате Бхопал в декабре 1984 г. Оба этих непредсказуемых события оказали негативное влияние на стоимость акций компании[2].

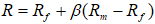

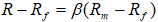

Общепризнанным измерителем систематического риска является коэффициент β. Экономический смысл этого коэффициента заключается в определении степени линейной зависимости ожидаемой доходности ценной бумаги и рыночной доходности. Таким образом, аналитическое представление модели CAPM выглядит следующим образом:

(1)

(1)

где R – ожидаемая доходность актива, Rf – доходность безрисковых активов, Rm – доходность рынка в среднем, Rm-Rf – рыночная премия за риск, коэффициент β характеризует изменчивость доходности конкретной акции относительно доходности рынка ценных бумаг. Заметим, что математически β – это коэффициент в уравнении регрессии доходности актива по рыночной доходности или коэффициент эластичности доходности актива по рыночной доходности[3].

Преобразовав (1), можно прийти к выводу о том, что премия за риск прямо пропорциональна рыночной премии за риск:

(2)

(2)

Модель связывает доходность и риск: чем выше доходность актива, тем выше риск[4].

Таким образом, коэффициент β, характеризующий систематический риск, можно определить как коэффициент линейной регрессии. Следовательно, применив регрессионный анализ к исходным данным, можно получить оценочное значение для коэффициента β в каждом конкретном случае.

Аналогично исследованию Айзина К.И. и Лившица В.Н. предположим наличие сильной положительной связи между риском и доходностью акций на российском фондовом рынке.[5]

Для исследования в данной работе были взяты акции, составляющие индекс ММВБ. Индекс ММВБ представляет собой ценовой индекс российского фондового рынка, включающий 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов, виды экономической деятельности которых относятся к основным секторам экономики, представленных в ЗАО «Фондовая биржа ММВБ».

Исследование проведено для следующих трех периодов: февраль 2013 г., март 2013 г., февраль-март 2013 г. Третий (обобщенный) период был проанализирован с целью увеличения объема выборки и получения более точных оценок коэффициентов регрессии.

Для описания модели были взяты следующие показатели:

- Средневзвешенная цена акции за день Pi, руб.;

- Количество совершенных сделок в день Qi, шт.;

- Ставка по бескупонным доходностям государственных краткосрочных облигаций сроком погашения 1 год за конкретный день Rf;

- Ожидаемая доходность акции Ri;

- Средняя рыночная доходность Rm;

- Вес актива Wi.

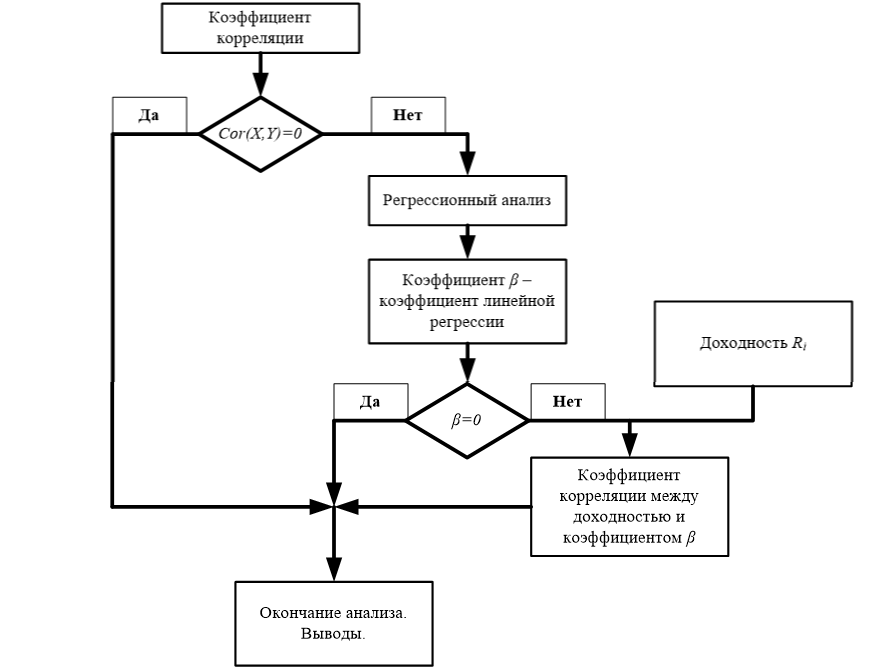

Общую схему исследования можно разделить на два этапа (рис. 2, 3).

Рис. 2 - Первый этап исследования

Рис. 3 - Второй этап исследования

Результаты анализа за февраль 2013 г.

- Среди 50 активов, представленных для исследования, коэффициент корреляции между премией за риск акции и рыночной премии за риск значимо отличается от 0 только для акции «+МосЭнерго».

- Коэффициент β при проверке его на значимость оказался равным 1 на 5%-ом уровне значимости.

- Связь между доходностью актива и риском актива отсутствует.

Результаты анализа за март 2013 г.

- Для 43 активов из 50 коэффициент корреляции между премией за риск акции и рыночной премии за риск значимо отличается от 0.

- Активы «АЛРОСА ао», «Лукойл», «ПИК ао», «Татнфт Зап», «Уркалий-ао» являются менее рисковыми, чем в среднем по рынку;

- Активы «Аэрофлот», «ИнтерРАОао», «НЛМК ао», «Сбербанк», «Сбербанк-п», «ФСК ЕЭС ао» являются более рисковыми, чем в среднем по рынку;

- Риски остальных активов примерно совпадают со средним риском на рынке.

- Связь между доходностью и риском отсутствует.

Результаты анализа за февраль-март 2013 г.

- Для 25 активов из 49 характерно наличие связи между премией за риск акции и рыночной премии за риск.

- Акции «Акрон», «Башнефт ап», «ДИКСИ ао», «Новатэк», «Роснефть», «Транснф ап» являются менее рисковыми, чем в среднем по рынку;

- Акция «ФСК ЕЭС ао» является более рисковой, чем в среднем по рынку;

- Риски остальных активов примерно совпадают со средним риском на рынке.

- Присутствует положительная связь между доходностью и риском.

Общие выводы

Модель CAPM подразумевает: чем выше риск финансового актива, тем выше доходность. Проверка взаимосвязи между риском и доходностью российского рынка акций в целом свидетельствует о том, что такое утверждение не является характерным для России. Следовательно, нельзя сказать, что чем больше инвестор рискует, вкладывая свои средства, тем больший доход он получит. Таким образом, можно сделать вывод, что российский фондовый рынок плохо подчиняется модели оценки капитальных активов CAPM.

[1] Лившиц В.Н. Финансовый менеджмент. Основы оценки инвестиционных проектов / В.Н. Лившиц, Т.А. Лычагина, Е.А. Пахомова. – Дубна: Междунар. ун-т природы, о-ва и человека «Дубна», 2011. – 63 с.

[2] Фабоцци Ф. Управление инвестициями: Пер. с англ. – М.: ИНФРА-М, 2000. 100 с.

[3] Лившиц В.Н. Финансовый менеджмент. Основы оценки инвестиционных проектов / В.Н. Лившиц, Т.А. Лычагина, Е.А. Пахомова. – Дубна: Междунар. ун-т природы, о-ва и человека «Дубна», 2011. – 62 с.

[4] Лившиц В.Н. Финансовый менеджмент. Основы оценки инвестиционных проектов / В.Н. Лившиц, Т.А. Лычагина, Е.А. Пахомова. – Дубна: Междунар. ун-т природы, о-ва и человека «Дубна», 2011. – 64 с.

[5] Айзин, К.И., Лившиц, В.Н. Риск и доходность ценных бумаг на фондовых рынка стационарной и нестационарной экономики//Аудит и финансовый анализ. – 2006. – №4.

References

Айзин К.И., Лившиц В.Н. Риск и доходность ценных бумаг на фондовых рынка стационарной и нестационарной экономики//Аудит и финансовый анализ. – 2006. – №4.

Лившиц В.Н. Финансовый менеджмент. Основы оценки инвестиционных проектов / В.Н. Лившиц, Т.А. Лычагина, Е.А. Пахомова. – Дубна: Междунар. ун-т природы, о-ва и человека «Дубна», 2011. – 183 с.

Фабоцци Ф. Управление инвестициями: Пер. с англ. – М.: ИНФРА-М, 2000. 932 с.

http://mfd.ru/ - финансовый портал (дата обращения: 26.03.13-15.04.13).

http://www.cbr.ru/ - банк России (дата обращения: 15.04.13).