ВНЕДРЕНИЕ БАНКОВСКОЙ ИНФОРМАЦИОННОЙ СИСТЕМЫ В ЦЕЛЯХ АЛЛОКАЦИИ ЭКОНОМИЧЕСКОГО КАПИТАЛА БАНКА

Юткин С.С. 1, Туйсузов А.В. 2, Кудаев А.В.3

1Студент, 2студент, 3студент Санкт-Петербургский государственный экономический университет

ВНЕДРЕНИЕ БАНКОВСКОЙ ИНФОРМАЦИОННОЙ СИСТЕМЫ В ЦЕЛЯХ АЛЛОКАЦИИ ЭКОНОМИЧЕСКОГО КАПИТАЛА БАНКА

Аннотация

Предлагается внедрить в коммерческие банки России информационную систему ранжирования контрагентов по уровням риска с целью высвобождения части экономического капитала банка и его использования в высокодоходных операциях.

Ключевые слова: банковская информационная система, Базель II/III, уровень риска, аллокация, кредитный портфель.

Jutkin S.S.1, Tujsuzov A.V.2, Kudaev A.V.3

1 Student, 2 student, 3student St. Petersburg State University of economics

BANKING INFORMATION SYSTEM FOR COUNTING NECESSARY PART OF AUTHORIZED CAPITAL

Abstract

It is proposed to introduce into Russian commercial banks information system of ranking the counterparties to the levels of risk to release a part of authorized capital.

Keywords: banking information system, Bazel II/III, level of risks, allocation, credit portfolio.

Согласно международным рекомендациям Базельского комитета по банковскому надзору, банкам следует оценивать кредитный риск на основе собственных рейтингов, не прибегая к помощи сторонних организаций. Такую сложную категорию как кредитный риск, имеет смысл анализировать аппаратным способом. Коммерческие банки в современных реалиях сложно представить без организованного технического аппарата, в частности – банковских информационных систем, которые автоматизированным способом реализуют те или задачи и функции банка.

Авторами статьи предлагается банковская информационная система, внедряемая для оценки кредитного риска с позиции вынесения, в последующем, требований к экономическому (собственному) капиталу банку, или, другими словами, аллокации экономического капитала банка для его эффективного использования. Под эффективным использованием в частности, предполагается использование защитного буфера, состоящего из резервов банка и части собственных средств, выделенных на покрытие непредвиденных потерь, в его оптимальных (в контексте минимально – необходимых) размерах. Смысл данных мер проистекает из того, что коммерческие банки используют экономический капитал в защитных целях, и, вследствие этого, вкладывают средства в приобретение низко – рентабельных активов, чтобы минимизировать риски. Данный метод неэффективен с точки зрения развития и роста конкурентоспособности отдельно взятого коммерческого банка.

Стоит отметить, что для усиления своих позиций на рынке, банку следует использовать инструменты по оценке кредитного риска не только в целях эффективного использования капитала, методом формулировки к нему минимальных требований, но и перекладывания риска на контрагента в процессе предоставления ему кредитного продукта, в виде расчетно – подобранной надбавке к процентной ставке по кредиту, при этом, не ослабляя рыночные позиции банка чрезмерно высокими надбавками.

Тем самым система создаст автоматизированную среду, которая должна осуществлять полную поддержку принятия решений по аллокации капитала, формированию кредитных портфелей и индивидуальных кредитов.

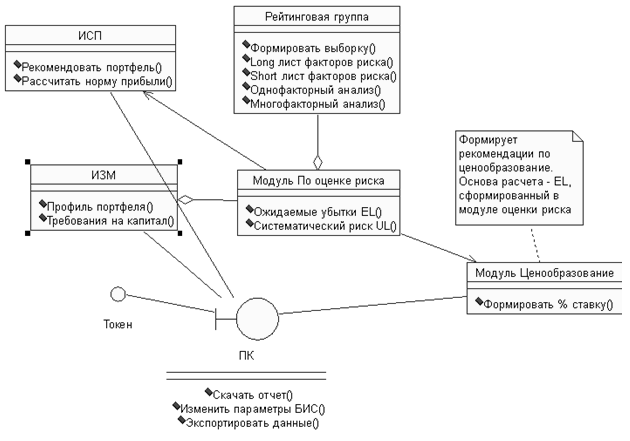

Логическое представление такой системы может быть представлено в форме, изображенной на рисунке 1(нотация UML).

Рис. 1 - Логическая модель БИС

В модуле «Рейтинговая группа» последовательно формируется шкала, разделяющая заемщиков банка по уровням риска их банкротства. В целях формирования данной шкалы, система поэтапно проводит факторный эконометрический анализ, на основе предварительно сформированной импортированной выборки. Далее, в рамках модуля «Оценка риска» производится подсчет ожидаемых и непредвиденных потерь, связанных с банкротством контрагента, макроэкономической средой и прочими факторами, оказавшими влияние на величину риска.

На основании проведенного системой анализа, в «Исполнительном» модуле системы рекомендуются, в форме отчетов, способы организации кредитных портфелей и подсчитанные для каждого портфеля нормы прибыли. Поскольку контрагенты банка предварительно были ранжированы по уровням риска, то степень надежности таких кредитных портфелей определятся достаточно точно. В «Измерительном» модуле формируется профиль кредитного субпортфеля и требования на экономический капитал. Отдельный модуль системы рассчитывает процентные ставки. Сотрудники банка могут выгрузить любой интересующий их отчет, если они имеют соответствующие права доступа. Кроме всего прочего, система должна быть способна воспринять изменения и всякого рода корректировки на уровне математического аппарата, поскольку в процессе жизненного цикла ее работы эксперты, на основе модифицированных и обоснованных подходов к анализу риска, построят новую логику оценки кредитного риска, ранжирования контрагентов и так далее. С этой целью, по существу, система построена модульным типом, позволяющим в сжатые сроки заменить ту или иную, как физическую, так и функциональную часть.

Мировая практика использования принципов Базель ,касаемо оценки риска, и успешное внедрение в европейские банки схожих систем, отличающихся только математическим аппаратом анализа, доказывают адекватность модели.

Литература

- Банковские информационные системы: Учебник/Под ред. В.В. Дика.

- Артемьев А. В., Минаков В. Ф., Макарчук Т. А. Управление обучением персонала коммерческого банка: Эффекты. Синергия // Экономика, статистика и информатика. Вестник УМО. – 2013. – № 3. – С. 11–15.

- Минаков В. Ф., Корчагин Д. Н., Король А. С., Галстян А. Ш., Азаров И. В. Оптимизация автоматизированных систем межбанковских расчетов // Финансы и кредит. – 2006. – № 20 (224). – С. 17–21.

- Basel II: International Convergence of Capital Measurement and Capital Standards: A Revised Framework - Comprehensive Version. Part 2.

References

- Bankovskie informacionnye sistemy: Uchebnik/Pod red. V.V. Dika.

- Artem'ev A. V., Minakov V. F., Makarchuk T. A. Upravlenie obucheniem personala kommercheskogo banka: Jeffekty. Sinergija // Jekonomika, statistika i informatika. Vestnik UMO. – 2013. – № 3. – S. 11–15.

- Minakov V. F., Korchagin D. N., Korol' A. S., Galstjan A. Sh., Azarov I. V. Optimizacija avtomatizirovannyh sistem mezhbankovskih raschetov // Finansy i kredit. – 2006. – № 20 (224). – S. 17–21.

- Basel II: International Convergence of Capital Measurement and Capital Standards: A Revised Framework - Comprehensive Version. Part 2.