УКРЕПЛЕНИЕ ЭКОНОМИКИ ТАБАЧНОГО БИЗНЕСА В УСЛОВИЯХ ПОВЫШЕНИЯ КОНКУРЕНТОСПОСОБНОСТИ ТАБАЧНОЙ ПРОДУКЦИИ

УКРЕПЛЕНИЕ ЭКОНОМИКИ ТАБАЧНОГО БИЗНЕСА В УСЛОВИЯХ ПОВЫШЕНИЯ КОНКУРЕНТОСПОСОБНОСТИ ТАБАЧНОЙ ПРОДУКЦИИ

Научная статья

Саломатин В.А.1, *, Романова Н.К.2, Саломатина Е.В.3

1, 2, 3 Всероссийский научно-исследовательский институт табака, махорки и табачных изделий, Краснодар, Россия

* Корреспондирующий автор (vniitti1[at]gmail.com)

АннотацияСтатья посвящена анализу повышения эффективности и конкурентоспособности табачной продукции, развитию тесной взаимосвязи табачной промышленности с потребительским рынком стран мира. Представлена динамика средней стоимости пачки лидирующей марки сигарет, произведённой в России крупнейшими компаниями. Рассмотрены вопросы производства инновационных продуктов с пониженным риском. Статья направлена на развитие устойчивой экономики табачного производства в условиях освоения инноваций в организации производства.

Ключевые слова: устойчивая экономика, российский рынок, конкурентоспособность, стоимость, марка сигарет, инновации.

STRENGTHENING OF TOBACCO BUSINESS ECONOMY UNDER CONDITIONS OF INCREASING COMPETITIVENESS OF TOBACCO PRODUCTS

Research article

Salomatin V.A.1, *, Romanova N.K.2, Salomatina E.V.3

1, 2, 3 All-Russian Research Institute of Tobacco, Makhorka and Tobacco Products, Krasnodar, Russia

* Corresponding author (vniitti1[at]gmail.com)

AbstractThe article is devoted to the analysis of the ways to improve the efficiency and competitiveness of tobacco products and develop close relationship of the tobacco industry with the consumer market of the world. The article presents the dynamics of the average cost of a pack of cigarettes of the leading cigarettes brand produced in Russia by the largest companies. The issues of innovative products production with reduced risk are considered. The article is aimed at the development of the sustainable economy of tobacco production in terms of the development of innovations in the production organization.

Keywords: sustainable economy, Russian market, competitiveness, cost, brand of cigarettes, innovations.

Российская табачная отрасль функционирует в условиях развития рыночной экономики при усилении антикурительной кампании и повышении требований к качеству и безопасности курительных изделий. В табачной отрасли наблюдается тенденция создания устойчивой эффективной экономики и, главное, снижение потребления табачных изделий на основе расширенного воспроизводства конкурентоспособной табачной продукции с высокими потребительскими свойствами. В результате спрос на сигареты уменьшился с 401-413 млрд шт. в 2015-2016 гг. до 243,1-260,0 млрд шт. в 2017-2018 гг. Это привело к сокращению численности курильщиков до 45 млн. человек.

Формирование отечественного производства и рынка табачной продукции проходит в тесной взаимосвязи с мировым потребительским рынком на основе осуществления импортно-экспортных операций с учетом сырьевой ёмкости рынка табака России в размере 200-250 тыс. тонн.

Табачная отрасль в виде табачно-продуктового подкомплекса АПК взаимосвязана с аграрным производством табачного сырья и промышленным изготовлением курительных изделий. В течение многих лет отрасль является бюджетообразующей отраслью, обеспечивает 573,3 – 590,5 млрд руб. акцизных сборов (2017-2018 гг.). Прибыль от производства табачных изделий в 2017 г. составила 30,1 млрд руб. при уровне рентабельности 23,6 %.

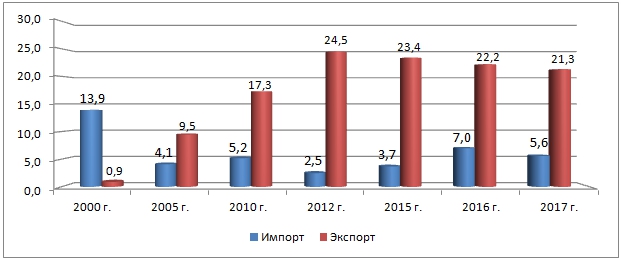

Становление рыночных отношений предопределило развитие тесной взаимосвязи табачной промышленности с потребительским рынком стран мира (рис. 1).

Рис. 1 – Динамика экспорта и импорта сигаретв Российской Федерации, млрд шт

Экспорт сигарет в России, по итогам 2017 г., составил 21,3 млрд шт. Общий объём экспорта сигарет в 2017 г. увеличился по сравнению с 2000 г. на 20,4 млрд шт. или в 23,7 раза. По сравнению с 2016 г. экспорт сигарет снизился на 0,9 млрд шт. или на 4,1 %. Экспорт сигарет в физическом выражении достиг максимального значения в 2012 г. – 24,5 млрд шт.

Импорт сигарет в России, по итогам 2017 г., составил 5,6 млрд шт. Общий объём импорта сигарет в 2017 г. снизился по сравнению с 2000 г. на 8,3 млрд шт. или в 2,5 раза. По сравнению с 2016 г. импорт сигарет снизился на 1,4 млрд шт. или на 20,0 %. В 2000 г. импорт сигарет в физическом выражении достиг максимального значения.

Кроме того, в Россию ввозится кальянный, нюхательный, жевательный, курительный и трубочный табак.

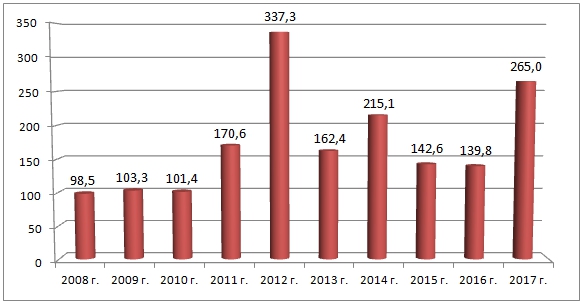

За период 2008 – 2017 гг. общий объём импорта кальянного табака вырос в 2,7 раза и составил в 2017 г. 265,0 т (рис. 2). Максимальное значение объём импорта кальянного табака в физическом выражении достиг в 2012 г. – 337,3 т.

Рис. 2 – Динамика импорта кальянного табака в Российской Федерации, т

Развитие табачной отрасли требует продолжения поиска неиспользованных возможностей роста эффективности и устойчивости агропромышленного возделывания табака и его промышленной переработки.

Наибольшая доля всех российских промышленных предприятий, в т. ч. и транснациональных табачных компаний, осуществляющих активную инновационную политику, приходится именно на табачную отрасль (порядка 40 %). Данная активность отечественных компаний по производству табачной продукции объясняется их встроенностью в глобальные технологические цепочки.

Однако инновации – это не только изменения техники и технологии, но и социума, управления и т.п. В этом контексте следует отметить важность создания интегрированных форм организации производства на базе стратегического альянса субъектов инновационного процесса: государства, предприятий, научных организаций, банков, страховых и инвестиционных компаний.

Постоянное повышение табачных акцизов и стоимости сигарет, вследствие повышения акцизной составляющей в розничной цене, обращает покупателей к табачной продукции сегмента «качество по разумной цене». Преимущество на рынке получат те производители, которые выпускают недорогие, но качественные сигареты.

Рынок сигарет в России многообразен и производство в нём транснациональными корпорациями ориентируется на выпуске сигарет высшей ценовой категории с фильтром. В современных условиях происходит сокращение экономичного сегмента рынка. При этом удельный вес сегмента сигарет класса «премиальные» увеличился до 12 %.

Приоритетной проблемой развития табачной отрасли является повышение эффективности и конкурентоспособности табачной продукции. Одним из факторов развития устойчивой экономики является обеспечение табачной промышленности качественными сырьевыми ресурсами. Создание их основывается на освоении инноваций в организации производства, повышении качества и конкурентоспособности продукции.

В условиях повсеместных запретов рекламы сигарет, растущего числа точек продаж с закрытой выкладкой табачной продукции, растёт стоимостной объём продаж сигарет самых известных брендов.

В России представлены 14 брендов из 20 самых дорогих брендов мира. Шесть принадлежат компании «Philip Morris International»: Marlboro, L&M, Parliament, Chesterfield, Philip Morris, Bond Street. Четыре бренда: Pall Mall, Kent, Dunhil», Rothman принадлежат компании «British American Tobacco» Три бренда: Camel, Winston, Mevius - компании «Japan Tobacco International». Одна марка Esse принадлежит южнокорейской «KT&G».

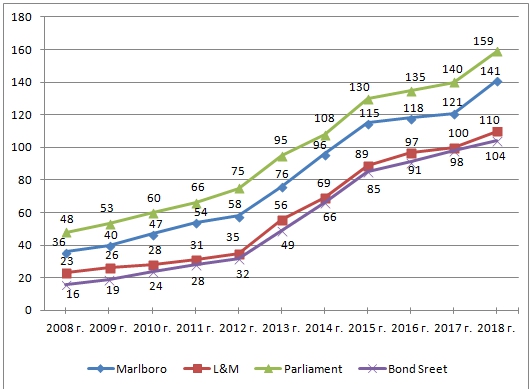

Мониторинг уровня средней цены одной пачки марки сигарет российского производства, показывает существенный рост стоимости пачки в России.

В современных условиях развития рынка происходит постоянное подорожание цен на табачные изделия. Так, средняя цена продаж в стране в 2018 г. возросла до 142,0 руб. за пачку сигарет в сравнении с 35,5 руб. в 2008 г. или в 4 раза.

У компании «Philip Morris International» три аффилированных компании в России: «Филип Моррис Кубань», ЗАО «Филип Моррис Ижора» и ООО «Филип Моррис Сэйлз энд Маркетинг» (ФМСМ). Продаваемые в России сигареты компании производятся на двух предприятиях: в Краснодаре и Ленинградской области. В 2013 г. «Philip Morris International» объявила о приобретении 20 % акций «Megapolis Distribution BV» ,владеющей ЗАО ТК «Мегаполис», которая является дистрибутором ФМИ в России.

Компания «Philip Morris International» представлена на российском рынке брендами Marlboro, Chesterfield, L&M, Bond Street, Parliament, Apollo-Soyuz, Next. Марка L&M занимает второе место по популярности в России.

Средняя цена одной пачки сигарет марки L&M увеличилась в 2018 г. до 110,0 руб. в сравнении с 69,0 руб. за пачку в 2014 г. или на 41,0 руб. По сравнению с 2008 г. стоимость пачки сигарет увеличилась на 87,0 руб. или в 4,8 раза (рис. 3).

Средняя цена одной пачки сигарет марки Parliament в 2018 г. увеличилась до 159,0 руб. в сравнении с 48,0 руб. в 2008 г. или в 3,3 раза. По сравнению с 2014 г. стоимость пачки сигарет бренда увеличилась на 51,0 руб. или в 1,5 раза.

Средняя цена одной пачки сигарет марки Marlboro в 2018 г. увеличилась до 141,0 руб., в сравнении с 23,0 руб. за пачку в 2008 г. или в 6,1 раза. По сравнению с 2014 г. средняя стоимость пачки сигарет марки Marlboro увеличилась на 45,0 руб. или в 1,5 раза.

Рис. 3 – Конъюнктура средней цены сигарет компании «Philip Morris International» в Российской Федерации (в расчёте на пачку, руб.)

Средняя цена одной пачки сигарет марки «Bond Street» в 2018 г. достигла 104,0 руб., увеличившись на 88,0 руб. по сравнению с 2008 г. или в 6,5 раза. По сравнению с 2014 г. стоимость пачки сигарет увеличилась на 38,0 руб. или в 1,6 раза.

В 1999 году в результате покупки японской «Japan Tobacco» бизнеса R.J. Reynolds образовалась «Japan Tobacco International» (JTI). В числе прочих активов ей принадлежала российская табачная фабрика «Лиггет-Дукат», которая была закрыта в 2016 году. Решение о закрытии предприятия было принято в основном из-за падения отечественного табачного рынка в следствие цен на сигареты, вызванного увеличением акцизов. В 2018 г. ОАО «Донской Табак», компания с российским капиталом, занимавшая пятое место в производстве табачной отрасли России, поглощена «Japan Tobacco International».

Компания «Japan Tobacco International» представлена на российском рынке такими брендами как: Winston, LD, Mevius, Camel, «Пётр I», Glamour, «Русский стиль», More, «Тройка», Saint George, Magna, Wings, Sovereign, Golden Deer, «Наша Прима». Winston самый продаваемый сигаретный бренд в России, LD занимает третье место в рейтинге популярных марок сигарет.

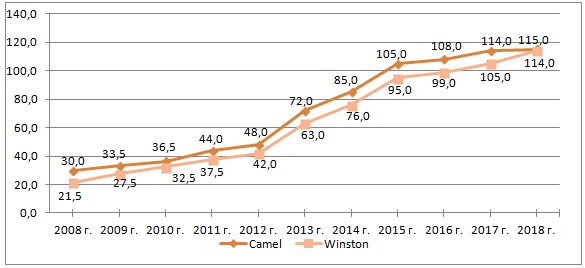

Средняя цена одной пачки сигарет компании JTI марки Camel, Winston, Mevius российского производства имеет ярко выраженную тенденцию увеличения. Динамика средней цены одной пачки сигарет компании «Japan Tobacco International» в России представлена на рис. 4.

Средняя цена в России сигарет марки Camel в 2018 г. поднялась до 115,0 руб. за пачку, увеличившись на 85,0 руб. по сравнению с 2008 г. или в 3,8 раза. По сравнению с 2014 г. стоимость бренда увеличилась на 30,0 руб. за пачку или в 1,4 раза.

Средняя цена в России сигарет марки Winston в 2018 г. увеличилась до 114,0 руб. за пачку сигарет в сравнении с 21,5 руб. в 2008 г. или в 5,3 раза. По сравнению с 2014 г. стоимость бренда увеличилась на 38,0 руб. за пачку или в 1,5 раза.

Рис. 4 – Конъюнктура средней цены сигарет компании «Japan Tobacco International» в Российской Федерации (в расчёте на пачку, руб.)

Средняя цена в России сигарет марки LD в 2018 г. поднялась до 81,0 руб. за пачку в сравнении с 12,0 руб. в 2008 г., увеличившись в 6,8 раза. По сравнению с 2014 г. стоимость бренда увеличилась на 31,0 руб. за пачку или в 1,8 раза.

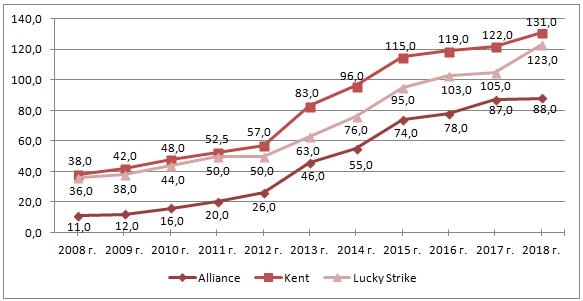

Динамика средней цены одной пачки сигарет компании «British American Tobacco» выглядит следующим образом (рис.5).

Рис. 5 – Конъюнктура средней цены сигарет компании «British American Tobacco» в Российской Федерации (в расчёте на пачку, руб.)

Средняя цена одной пачки сигарет марки Alliance в 2018 г. достигла 88,0 руб., увеличившись на 77,0 руб. по сравнению с 2008 г. или в 8 раз. По сравнению с 2014 г. стоимость пачки сигарет увеличилась на 33,0 руб. или в 1,6 раза.

Средняя цена в России сигарет марки Kent в 2018 г. увеличилась до 131,0 руб. за пачку сигарет в сравнении с 38,0 руб. в 2008 г. или в 3,4 раза. По сравнению с 2014 г. стоимость бренда увеличилась на 35,0 руб. за пачку или в 1,4 раза.

Средняя цена в России сигарет марки Lucky Strike в 2018 г. поднялась до 123,0 руб. за пачку в сравнении с 36,0 руб. в 2008 г., увеличившись в 3,4 раза. По сравнению с 2014 г. стоимость бренда увеличилась на 47,0 руб. за пачку или в 1,6 раза.

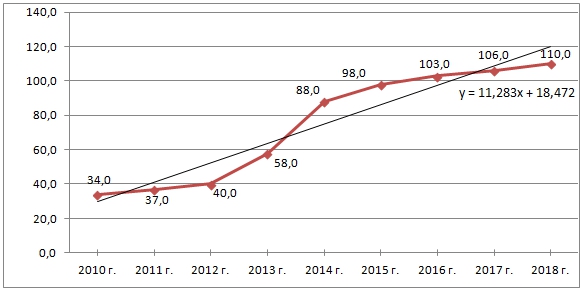

Динамика средней цены одной пачки сигарет марки Esse принадлежащей южнокорейской компании KT&G, в России выглядит следующим образом (рис.6). Средняя цена в России сигарет бренда Esse в 2018 г. увеличилась до 110,0 руб. за пачку в сравнении с 34,0 руб. в 2010 г. или в 3,2 раза. По сравнению с 2014 г. стоимость бренда увеличилась на 22,0 руб. за пачку или в 1,3 раза.

Рис. 6 – Конъюнктура средней цены сигарет марки Esse компании «KT&G» в Российской Федерации (в расчёте на пачку, руб.)

Как отмечалось выше, анализ конъюнктуры цен на сигареты российского производства, лидирующих по продажам на мировом рынке, имеет выраженную тенденцию подорожания для потребителя и указывает на существенный рост из-за акцизных сборов.

Табачная отрасль является крупным импортёром табачного сырья и его заменителей, что усиливает зависимость табачной промышленности России от импортёров сырьевых ресурсов. В современных условиях формирование отечественного производства и рынка табачной продукции проходит в тесной взаимосвязи с мировым потребительским рынком на основе осуществления импортно-экспортных отношений с учетом сырьевой ёмкости рынка табака России, по итогам 2018 г., в размере 145 тыс. т., при импорте сырья стоимостью более 0,7 млрд. долл. США (табл. 1).

Таблица 1 – Экономика табачной отрасли России

| Показатели | 2000 г. | 2010 г. | 2015 г. | 2016 г. | 2017 г. | 2018 г. |

| Производство курительных изделий, млрд шт. | 348,0 | 404,7 | 344,5 | 336,2 | 246,3 | 260,0 |

| Розничная продажа сигарет и папирос, всего млрд шт. | 355,4 | 370,6 | 316,6 | 309,0 | 226,7 | 210,0 |

| Акцизный сбор, млрд руб. | 5,1 | 101,1 | 389,4 | 466,9 | 573,3 | 590,5 |

| Стоимость импорта табачной продукции, всего млн долл. США | 686,0 | 1092,6 | 1061,0 | 1086,0 | 1041,0 | 1209,0 |

| в т. ч. табачное сырье, млн долл. США | 518,0 | 1033,0 | 953,0 | 921,0 | 721,0 | 725,0 |

| Импорт табачного сырья, тыс. т | 277,0 | 258,0 | 202,0 | 194,2 | 143,4 | 145,0 |

В табачной отрасли наблюдается инновационное развитие рынка. Крупные игроки табачного рынка предлагают потребителю альтернативную сигаретам продукцию, которая позволяет снизить риск для здоровья курильщиков, в случае если невозможно полностью отказаться от этого. Альтернативной продукцией являются электронные средства доставки никотина и электронные системы нагревательного табака. Главная цель инновационного продукта табачной отрасли − предоставление курильщикам менее вредного продукта с аналогичными потребительскими свойствами.

Электронная сигарета представляет из себя устройство, внешне похожее на обычную сигарету. Она имеет сменный картридж, зарядное устройство, и позволяет имитировать курение. Пар электронной сигареты также содержит дозу никотина. Электронные сигареты не достаточно изучены. На рынке присутствует около 500 марок электронных сигарет, и лишь по некоторым из них были проведены соответствующие анализы.

Динамика стоимостного объёма продаж никотинсодержащей продукции в Российской Федерации выглядит следующим образом (табл.2).

Таблица 2 – Динамика стоимостного объёма продаж никотинсодержащей продукции в Российской Федерации, млрд. руб

| Наименование | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. | 2016 г. |

| Никотинсодержащая продукция | 5,4 | 5,7 | 5,9 | 12,8 | 15,6 | 23,1 |

| в .т.ч. закрытые СДН1 (вкл. одноразовые и картриджные) | 1,0 | 1,1 | 1,1 | 2,5 | 3,0 | 4,2 |

| открытые СДН (включая жидкости для СДН) | 4,4 | 4,6 | 4,8 | 10,3 | 12,5 | 18,7 |

| изделия с нагреваемым табаком (табак нагреваемый) | - | - | - | - | 0,1 | 0,2 |

В 2016 г. стоимостной объем российского рынка никотин содержащей продукции составил 23,1 млрд. руб.

Наибольшую динамику показали изделия с нагреваемым табаком компании «Philip Morris International» для системы нагревания табака IQOS, представленные в России с конца 2015 г.

В 2017 г. на российский рынок вышли транснациональные табачные компании «Japan Tobacco International» и «British American Tobacco» со своими марками никотин содержащей продукции. Это «Logic Pro» (картриджная СДН, используемая с никотин содержащей жидкостью) компании «Japan Tobacco International» и «glo» (СДН, используемая с изделиями с нагреваемым табаком) компании «British American Tobacco». В 2018 г. компания «Imperial Brands» объявила о начале продаж СДН «Myblu».

Таким образом, на российском рынке присутствует никотинсодержащая продукция основных игроков мирового табачного рынка.

Обзор рынка никотин содержащей продукции в государствах-членах ЕАЭС показывает, что такая продукция присутствует на рынке всех стран. Более того, объемы продаж и, соответственно, потребление никотин содержащей продукции практически на всех рынках имеют тенденцию увеличения. Лидером продаж является продукция из Китая, однако, начиная с 2015 г. на рынок никотин содержащей продукции стали выходить крупнейшие транснациональные компании.

Толчком для развития инновационной продукции табачных компаний послужила постоянно обновляемая законодательная база. Постепенно возникает риск несоответствия отрасли законодательным нормам, которые приводят к росту издержек и переориентации стратегии производства и инновационной политики компаний. С принятием №15-ФЗ «Об охране здоровья граждан от воздействия окружающего табачного дыма и последствий потребления табака» у производителей табачной продукции возникло новое направление − улучшение качества табачной продукции и переориентация предпочтений курильщиков на продукцию, с минимальным количеством токсичных веществ.

Развитие рынка табачной продукции, которая оказывает меньший вред здоровью курильщика в России непосредственно зависит от законодательства. Нормативно-правовая база, сформированная правительством, будет являться ключевым фактором возможности перехода потребителей на альтернативную продукцию с пониженным риском. Стоит отметить, что переход всех потребителей на бездымные сигареты невозможен, так как часть потребителей, в силу своих предпочтений, не сможет отказаться от классических сигарет.

| Конфликт интересов Не указан. | Conflict of Interest None declared. |

Список литературы / References

- Федеральная служба государственной статистики России [Электронный ресурс]. URL: http:// gks.ru дата обращения: 19.02.2019)

- Сборник статистических и оценочных показателей по табачному бизнесу Российской Федерации. – М.: Ассоциация производителей табачной продукции «Табакпром», 2016. – 205 с.

- Российский статистический ежегодник. 2017: Стат. сб. Росстат. - М., 2017.– 686 с.

- Королев М. Акцизные рекорды: не пора ли притормозить? – 2017//Табачный магазин. – 2017. – № 4–5. – С. 8.

- Саломатин В.А. Табачный рынок России: состояние и тенденции / В.А. Саломатин, Н.К. Романова // Вестник современных исследований. – 2018. – № 1–1(16). – С.105–108.

- Саломатин В.А. Налоговая политика в области акцизов на табачную продукцию в России / В.А. Саломатин, Н.К. Романова, Г.П. Шураева // Международный научно-исследовательский журнал. – 2018. - № 3(69). – С.153-156.

- Саломатин В.А. Экономика инновационного табачного производства в России: учебно-методическое пособие/ ВНИИТТИ. – Краснодар: Просвещение-Юг, 2015. – С. 35–37.

- Саломатин В.А. Экономический мониторинг современного состояния табачного промышленного производства в России /В.А.Саломатин, Н.К. Романова, Е.В. Саломатина // Книга: Вопросы. Гипотезы. Ответы: Наука XXIвека Коллективная монография. Краснодар, 2017. С. 36-55.

- Саломатина Е.В. Развитие инновационной политики табачных корпораций на примере электронных средств доставки никотина // Экономическое развитие России: структурная перестройка и диверсификация мировой экосистемы: сб. матер. Междунар. науч.: практ. конф. (31.01 – 04.02. 2018 г., г. Сочи). – Краснодар: КубГАУ, 2018. – С.131 – 134.

- Саввин А.А. Табачный рынок России в условиях ужесточения требований к качеству курительных изделий // Научное обеспечение инновационных технологий производства и хранения сельскохозяйственной и пищевой продукции: сборник материалов I Международной научно-практической конференции молодых ученых и аспирантов (09 – 23 апреля 2018 г., г. Краснодар) / ФГБНУ ВНИИТТИ. –Краснодар, 2018. – С.449-454.

- Саломатин, В.А. Развитие экспортной политики табачных компаний посредством оптимизации портфеля брендов [Текст]/ Саломатин, В.А., Саломатина, Е.В. // Российское предпринимательство. ‒ 2018. ‒Том 19. ‒ № 2. ‒ doi: 10.18334/rp.19.2.38847.

- . Королев М. Эволюция 18 сигаретных брендов за 18 лет – 2017 // Табачный магазин. – 2017. - № 3. – С.11.

Список литературы на английском языке / References in English

- Federalnaya sluzhba gosudarstvennoi statistiki Rossii [Federal State Statistics Service of Russia] [Electronic resource]. URL: http://www.gks.ru. [In Russian] (accessed:02.2019)

- Sbornik statisticheskikh i otsenochnykh pokazatelei po tabachnomu biznesu Rossiiskoj Federatsii. [Collection of Statistical and Estimated Indicators on the Tobacco Business of the Russian Federation] – M.: Association of Tobacco Products Manufacturers “Tabakprom,” 2016. – 205 p. [In Russian]

- Rossiiskii statisticheskii ezhegodnik [Russian Statistical Yearbook]. 2017: Stat. Coll. of Rosstat. – M., 2017. – 686 p. [In Russian]

- Korolev M. Aktsiznye rekordy: ne pora li pritormozit? [Excise Records: Isn't it Time to Slow Down] – 2017// Tobacco Shop. - 2017. - No. 4-5. - P. 8.

- Salomatin V.A. Tabachnyi rynok Rossii: sostoyanie i tendentsii [Russian Tobacco Market: State and Trends] / V.A. Salomatin, N.K. Romanova // Vestnik sovremennykh issledovaniy [Bulletin of Modern Research]. – 2018. – No. 1–1 (16). – P. 105-108. [In Russian]

- Salomatin V.A. Nalogovaya politika v oblasti aktsizov na tabachnuyu produktsiyu v Rossii [Tax Policy in the Field of Excise Taxes on Tobacco Products in Russia] / V.A. Salomatin, N.K. Romanova, G.P. Shuraeva // Mezhdunarodnyy nauchno-issledovatel'skiy zhurnal [International Scientific Research Journal] – 2018. – No. 3 (69). – P.153-156. [In Russian]

- Salomatin V.A. Ekonomika innovatsionnogo tabachnogo proizvodstva v Rossii: uchebno-metodicheskoe posobie [Economics of Innovative Tobacco Production in Russia: Teaching Aid] // All-Russian Research Institute of Tobacco, Makhorka and Tobacco Products. – Krasnodar: Prosveshcheniye-Yug, 2015. – P. 35–37. [In Russian]

- Salomatin V.A. Ekonomicheskii monitoring sovremennogo sostoyaniya tabachnogo promyshlennogo proizvodstva v Rossii [Economic Monitoring of the Current State of Tobacco Manufacturing in Russia] / V.A. Salomatin, N.K. Romanova, E.V. Salomatina // Book: Questions. Hypotheses. Answers: Science of the 21st Century. Collective Monograph. Krasnodar, 2017. – P. 36-55. [In Russian]

- Salomatina E.V. Razvitie innovacionnoi politiki tabachnykh korporacii na primere elektronnykh sredstv dostavki nikotina [Development of the Innovation Policy of Tobacco Corporations on the Example of Electronic Means of Nicotine Delivery] // Ekonomicheskoye razvitiye Rossii: strukturnaya perestroyka i diversifikatsiya mirovoy ekosistemy: sb. mater. Mezhdunar. nauch.: prakt. konf [Economic Development of Russia: Restructuring and Diversification of the Global Ecosystem: Coll. of Mater. of International Research-to-Practice Conf] (January 31 - February 4, 2018, Sochi). – Krasnodar: KubSAU, 2018. – P. 131-134. [In Russian]

- Savvin A.A. Tabachnyi rynok Rossii v usloviyakh uzhestocheniya trebovanii k kachestvu kuritelnykh izdelii [Russian Tobacco Market in the Face of Stricter Requirements for the Quality of Smoking Products] // Nauchnoye obespecheniye innovatsionnykh tekhnologiy proizvodstva i khraneniya sel'skokhozyay-stvennoy i pishchevoy produktsii: sbornik materialov I Mezhdunarodnoy nauchno-prakticheskoy konferentsii molodykh uchenykh i aspirantov [Scientific Support of Innovative Technologies for the Production and Storage of Agricultural and Food Products: Collection of Materials from the I International Research-to-Practice Conference of Young Scientists and Postgraduates] (April 9 - 23, 2018, Krasnodar) / FSBI of All-Russian Research Institute of Tobacco, Makhorka and Tobacco Products. – Krasnodar, 2018. – P. 449-454. [In Russian]

- Salomatin, V.A. Razvitie eksportnoi politiki tabachnykh kompanii posredstvom optimizatsii portfelia brendov [Tobacco Company Export Policy Development through Brand Portfolio Optimization] [Text] // Rossiyskoye predprinimatel'stvo [Russian Business]. – 2018. Volume 19. – No. 2. – doi:10.18334/rp.19.2.38847. [In Russian]

- Korolev M. Evolyutsiya 18 sigaretnykh brendov za 18 let – 2017 [Evolution of 18 Cigarette Brands for 18 years – 2017] // Tabachnyy magazin [Tobacco Shop]. – 2017. – No. 3. – P.11. [In Russian]