РЕФОРМИРОВАНИЕ ИМУЩЕСТВЕННОГО НАЛОГООБЛОЖЕНИЯ В РФ: АКТУАЛЬНЫЕ ПРОБЛЕМЫ

Бондарюк Т.В.1, Петечел Т.А.2

1 ORCID: 0000-0002-3644-8048, cтудент, Дальневосточный федеральный университет,

2 кандидат экономический наук, доцент, Дальневосточный федеральный университет

РЕФОРМИРОВАНИЕ ИМУЩЕСТВЕННОГО НАЛОГООБЛОЖЕНИЯ В РФ: АКТУАЛЬНЫЕ ПРОБЛЕМЫ

Аннотация

В статье рассмотрено реформирование имущественного налогообложении в Российской Федерации, проанализировано применение кадастровой оценки недвижимости для целей налогообложения, проведен анализ поданных заявлений по оспариванию кадастровой стоимости объектов недвижимости.

Ключевые слова: налог на имущество физических лиц, кадастровая стоимость имущества, единый налог на недвижимость физических лиц.

Bondaryuk T.V.1, Petechel T.A.2

1 ORCID: 0000-0002-3644-8048, student, Far Eastern Federal University,

2 PhD in Economics, Associate Professor, Far Eastern Federal University

RESTRUCTURING OF PROPERTY TAX IN RUSSIA: CURRENT PROBLEMS

Abstract

The article considers the reform of the property tax in the Russian Federation, analyzes an applying of the cadastral valuation of property for tax purposes, and there is also given an analyze of claims litigating the cadastral value of the property.

Keywords: tax on personal property, the cadastral value of the property, the tax on property of individuals.

Первостепенная цель бюджетной и налоговой политики России - формирование стабильных доходных источников бюджетов всех уровней власти. Одним из условий реализации такой цели является реформирование системы имущественного налогообложения. Имущественные налоги, в отличие от других налогов, имеют ряд характерных особенностей: они менее всего подвержены изменениям в течение налогового периода и не зависят от платежеспособности налогоплательщика, что позволяет рассматривать их в качестве стабильных налоговых доходов в бюджеты соответствующих уровней.

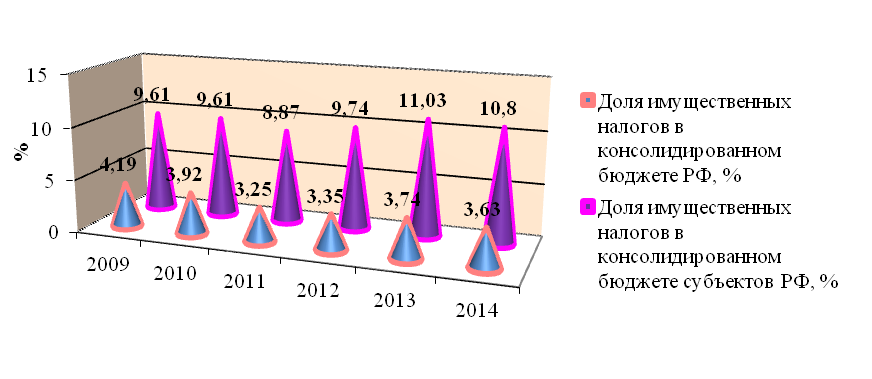

Для современного этапа развития имущественного налогообложения в России характерна ситуация, при которой доходы от поступления имущественных налогов недостаточны. Так, например, в РФ размер и доля имущественных налогов за период 2009-2014 гг., составляют 3-4% в доходах консолидированного бюджета. Налоги на имущество в консолидированном бюджете субъектов РФ составляют в среднем 8-9 % [4].

Рис. 1 – Динамика поступлений имущественных налогов, %

В странах с развитой экономикой налог на недвижимость является одним из основных источников налоговых доходов бюджетов местного уровня, поскольку объекты недвижимого имущества можно охарактеризовать постоянством расположения, и их принадлежность легко фиксируется. Опыт развитых зарубежных стран свидетельствует, что налоги на имущество в структуре совокупных налоговых доходов составляют в Великобритании – 10,1%, в США – 9,5%, в Японии – 5,9%, в Австралии – 4,7%, в Канаде – 8,2%.

Характерной особенностью налоговых систем наиболее развитых стран является совместное налогообложение земельного участка и строения. Это в значительной степени упрощает систему начисления и взимания налогов. Совместное налогообложение позволяет уменьшить операционные расходы, связанные с устранением двойного администрирования, а также снижает стоимость проведения оценки, делая систему кадастрового учета более информативной, поскольку земельный участок и строение имеют единую налоговую привязку.

Реформирование системы имущественного налогообложения в РФ является предметом дискуссии с начала 2000-х. В 2004 году началось обсуждение вопроса о создании единого налога на недвижимость физических лиц, состоящего из налога на имущество физических лиц и земельного налога. Однако окончательное решение о введении единого налога не было принято вследствие трудоемкого процесса по учету объектов недвижимости и установления по ним кадастровой стоимости.

Однако, несмотря на нерешенную задачу перехода к единому налогу на недвижимость физических лиц, в соответствии с Федеральным законом от 04.10.2014 N 284-ФЗ часть 2 Налогового кодекса дополнена главой 32 «Налог на имущество физических лиц» [2].

Изменения, предусмотренные данной главой, предполагают введение нового порядка расчёта налоговой базы налога на имущество физических лиц: исходя уже не из инвентаризационной, а из кадастровой стоимости объектов недвижимости. Так, по данным ФНС РФ, с 2015 года уже в 28 субъектах РФ при определении базы для исчисления налога будет использоваться кадастровая стоимость.

В других регионах налоговой базой (до принятия органом исполнительной власти субъекта РФ решения о применении в качестве налогооблагаемой базы кадастровой стоимости) останется инвентаризационная стоимость объектов недвижимости, за исключением жилых домов и жилых помещений, по которым в соответствии с налоговым кодексом РФ налоговая база определяется как кадастровая стоимость [1]. Однако с 1 января 2020 года существующий порядок расчета налога, исходя из инвентаризационной стоимости объекта недвижимости, предполагается отменить уже на всей территории РФ, вне зависимости от решения органа государственной власти конкретного субъекта.

Постепенное введение новой системы имущественного налогообложения связано с неоднородностью развития регионов РФ, а его единовременное введение по всей территории страны может только способствовать усилению социальной напряженности в обществе[3]. Налоговая нагрузка на каждое физическое лицо увеличится в среднем в три раза. Так, по расчетам ФНС России и исследовательского холдинга РОМИР, проведенным в 2014 г., 71% россиян владеют квартирами площадью 55-60 м2 [5]. Налог на жилые объекты при ставке в 0,1% от кадастровой стоимости объекта составит в среднем 1,9 тыс. р. с квартиры. Для сравнения: ранее имущественный налог составлял в среднем около 686 р. в год. Изменение налоговой нагрузки будет неравномерным и сильнее скажется на владельцах старых домов. По данным Минэкономразвития Долговая нагрузка на домохозяйства увеличилась с 10% семейного бюджета в 2007 г. до 19% в 2014 г.[7].

Однако применение нового механизма имеет ряд нерешенных вопросов. Кадастровая стоимость объектов имущества, выступая базой для расчета сумм налога, является предметом многочисленных споров, вызванных несовершенством механизма государственной кадастровой оценки и необоснованным завышением ее значений. В основу методики массовой оценки положено тестирование, которое проводилось в Кемеровской, Тверской, Калужской областях и Татарстане. По результатам тестирования получилось, что средняя кадастровая стоимость недвижимости только по двум регионам из четырех оказалась ниже рыночной. Это полностью противоречит международным стандартам и практике массовой оценки недвижимости, так как кадастровая стоимость не должна превышать рыночную.

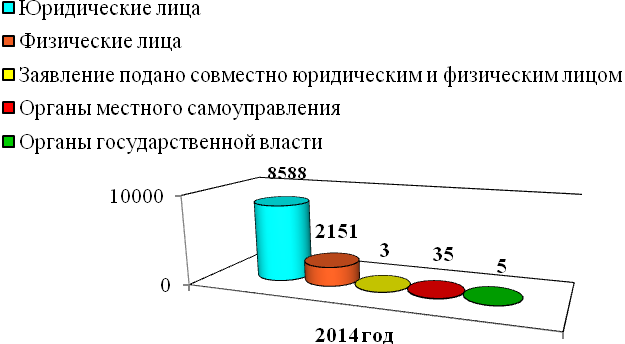

Как показывает статистика, количество споров о несоответствии ГКО действительной рыночной стоимости объектов недвижимости в целом по России увеличивается: в 2006 г. их было 36, в 2007 г. – 43, в 2008 г.– 68, в 2009 г. – уже 340, в 2012 г.– 1 200, в 2013 г. – 4 546, в 2014 г. – 11 079. [6].

Рис 2 – Количество поданных заявлений в комиссии по рассмотрению споров о результатах определения кадастровой стоимости по категориям заявителей.

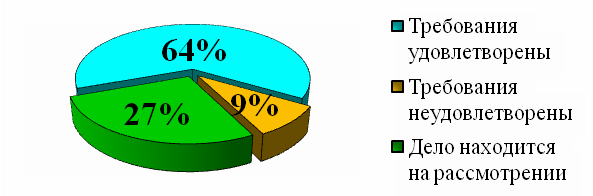

В результате рассмотрения таких споров в судебном порядке требования истцов удовлетворены за указанный период в отношении 8 364 тыс. исков, не удовлетворены – в отношении 1 217 тыс. исков, на конец рассматриваемого периода находится на рассмотрении 3 590 тыс. исков

Рисунок 3 – Результаты рассмотрения судами исков за 2014 г.

Проведенные судебные разбирательства характеризуются снижением налоговой базы примерно на 77, 1%

- величина кадастровой стоимости до оспаривания составляла около 1,05 трлн. руб.;

- после оспаривания – около 0,24 трлн. руб.;

В ближайшие годы может существенно увеличиться число налогоплательщиков, желающих оспорить кадастровую стоимость своего имущества в судебном или досудебном порядке.

Введение нового механизма налогообложения имущества физических лиц также осложняют объекты недвижимости, которые просто выпадают из-под налогообложения – они зарегистрированы, состоят на кадастровом учете, однако их инвентаризационная стоимость не определена, следовательно, по ним нельзя определить налоговую базу, необходимую для исчисления налога. К таким объектам относят почти все дома, прошедшие регистрацию по дачной амнистии, садовые домики, индивидуальные гаражи.

Подводя итоги, хотелось бы отметить, что развитие имущественного налогообложения в РФ находится в стадии реформирования. Однако любые нововведения в сфере налогового законодательства всегда сопровождаются масштабной подготовительной работой. Массовая переоценка недвижимости с учетом кадастровой стоимости – это очень трудоёмкий и затратный процесс, от точности которого будет зависеть подлежащая к уплате сумма налога. Использование кадастровой оценки имущества при исчислении налога, существенно увеличит налоговую нагрузку населения, поэтому государству очень важно выработать эффективную концепцию социальной защиты собственников имущества.

Литература

- Налоговый кодекс Российской Федерации. Ч. 2 [по состоянию на 1 января 2015: принят ГД 16 июля 1998]. – КонсультантПлюс. – Режим доступа: http://base.consultant.ru.

- «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса Российской Федерации и признании утратившим силу Закона Российской Федерации «О налогах на имущество физических лиц»: Федеральный закон от 4 октября 2014 г. № 284-ФЗ

- Заббарова О.А., Ярославская О.К. Введение налога на недвижимое имущество для физических лиц – проблемы и перспективы//Управление экономическими системами: электронный научный журнал, №1(73),2015.-С.24

- Министерство финансов Российской Федерации [Электронный ресурс] URL: http://www.minfin.ru/ru/ (дата обращения: 01.11.2015).

- Федеральная налоговая служба [Электронный ресурс] URL: https://www.nalog.ru/rn25/ (дата обращения: 01.11.2015 г.).

- Федеральная служба государственной регистрации, кадастра и картографии [Электронный ресурс] URL: https://rosreestr.ru/site/ (дата обращения 10.10.2015 г.).

- Министерство экономики и развития [Электронный ресурс] URL: http://economy.gov.ru/minec/main (дата обращения : 11.10.2015 г.).

References

- Nalogovyj kodeks Rossijskoj Federacii. Ch. 1 [po sostojaniju na 1 janvarja 2015: prinjat GD 16 ijulja 1998]. – Konsul'tantPljus. – Available at: http://base.consultant.ru.

- «O vnesenii izmenenij v stat'i 12 i 85 chasti pervoj i chast' vtoruju Nalogovogo kodeksa Rossijskoj Federacii i priznanii utrativshim silu Zakona Rossijskoj Federacii "O nalogah na imushhestvo fizicheskih lic»: Federal'nyj zakon ot 4 oktjabrja 2014 g. № 284-FZ

- Zabbarova O.A., Jaroslavskaja O.K. Vvedenie naloga na nedvizhimoe imushhestvo dlja fizicheskih lic – problemy i perspektivy//Upravlenie jekonomicheskimi sistemami: jelektronnyj nauchnyj zhurnal, №1(73),2015.-S.24

- Ministerstvo finansov Rossijskoj Federacii [Electronic resource] URL: http://www.minfin.ru/ru/ (accessed: 01.11.2015).

- Federal'naja nalogovaja sluzhba [Electronic resource] URL: https://www.nalog.ru/rn25/ (accessed: 01.11.2015 g.).

- Federal'naja sluzhba gosudarstvennoj registracii, kadastra i kartografii [Electronic resource] URL: https://rosreestr.ru/site/ (accessed 10.10.2015 g.).

- Ministerstvo jekonomiki i razvitija [Electronic resource] URL: http://economy.gov.ru/minec/main (accessed 11.10.2015 g.).