ПРОБЛЕМА ОПТИМИЗАЦИИ РЕЖИМА НАЛОГООБЛОЖЕНИЯ СУБЪЕКТОВ МАЛОГО И СРЕДНЕГО ПРЕДПРИНИМАТЕЛЬСТВА

ПРОБЛЕМА ОПТИМИЗАЦИИ РЕЖИМА НАЛОГООБЛОЖЕНИЯ СУБЪЕКТОВ МАЛОГО И СРЕДНЕГО ПРЕДПРИНИМАТЕЛЬСТВА

Научная статья

Архипова С.В.*

ORCID: 0000-0003-1270-3275,

Крымский федеральный университет им. В.И. Вернадского, Ялта, Россия

* Корреспондирующий автор (stavrsveta[at]rambler.ru)

АннотацияФундаментом рыночной экономики большинства развитых стран является малый и средний бизнес, где занята бóльшая доля населения. Такие предприятия формируют основную часть ВВП и выступают главными плательщиками налогов в бюджеты этих стран. Кроме того, именно малый бизнес выступает стимулятором развития конкуренции и внедрения инноваций. В России на сегодняшний день доля малого и среднего бизнеса в экономике невелика. Это свидетельствует о необходимости стимулирования развития малого и среднего предпринимательства для увеличения их доли в экономике. Для этого наше государство предлагает использовать специальные налоговые режимы, чтобы снизить налоговую нагрузку. Однако, выбор оптимального режима налогообложения является непростой задачей. Поэтому возникает потребность в разработке калькулятора по подбору налогового режима.

Ключевые слова: специальный режим налогообложения, оптимизация налогообложения, субъекты малого и среднего предпринимательства.

THE PROBLEM OF OPTIMIZING TAXATION REGULATION OF SMALL AND MEDIUM ENTERPRISES

Research article

Arkhipova S.V.*

ORCID: 0000-0003-1270-3275,

V.I. Vernadsky Crimean Federal University, Yalta, Russia

* Corresponding author (stavrsveta[at]rambler.ru)

Abstract

The basis of the market economy of most developed countries is the small and medium enterprises, where the greater part of the population is employed. Such enterprises form the central part of GDP and are the primary taxpayers to the budgets of these countries. Moreover, it is the small business that stimulates the development of competition and innovation. In Russia today, the share of small and medium enterprises in the national economic enterprise is small. It indicates the need to stimulate the development of small and medium businesses to increase their share in the national economic enterprise. For this, our state suggests using special taxation regulations to reduce the tax burden. However, choosing the optimal taxation treatment is not an easy task. Therefore, there is a need to develop a calculator for selecting taxation treatment.

Keywords: special taxation treatment, optimizing taxation, small and medium-sized business entities.

ВведениеВ современном мире малое и среднее предпринимательство (МСП) играет чрезвычайно важную роль, давая в экономике развитых стран до 50% ВВП. В России же доля малого бизнеса в ВВП составляет не многим более 20% [5]. Зарубежный опыт развития малого и среднего предпринимательства свидетельствует о том, что «рыночная экономика начинается там, где критическая масса предпринимательских структур составляет примерно одно действующее предприятие малого бизнеса на 30–50 жителей данной территории» [6]. В России этот показатель составляет 1 малое предприятие на 36 человек [8]. Для достижения сбалансированности экономики необходимо, чтобы развитие крупных корпораций происходило в среде, насыщенной малыми предприятиями, для которых должны быть созданы комфортные условия работы.

Цель статьи: разработать модель оптимизации режима налогообложения субъектов малого и среднего предпринимательства/

Учитывая то, что субъекты МСП являются неотъемлемой частью успешного развития экономики государства, крайне важно создать комфортные условия для их работы. Но без государственной поддержки малым предприятиям не выстоять в конкурентной борьбе. Для этого государством принят ряд законодательных актов по поддержке субъектов МСП, в которых установлены следующие меры поддержки:

- введены налоговые и надзорные каникулы,

- разработаны специальные налоговые режимы,

- упрощена система ведения бухгалтерского и кадрового учёта,

- организована грантовая поддержка,

- разработаны федеральные программы поддержки бизнеса,

- предусмотрены субсидии на возмещение процентов по кредиту,

- предусмотрены льготы в области аренды государственного и муниципального имущества.

Также одним из 13 национальных проектов, реализуемых сегодня в России, является национальный проект «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» [3]. Согласно паспорту проекта на сайте Правительства РФ, общий бюджет реализации нацпроекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» составит 481,5 млрд. рублей, из которых 416,2 будут направлены из федерального бюджета, еще 11,4 из региональных, а 53,9 будут привлечены из внебюджетных источников [3].

Основные аспекты определения и критерии отнесения к субъектам малого и среднего предпринимательства, а также меры и способы поддержки и развития МСП определены в ФЗ от 24.07.2007 N 209-ФЗ (ред. от 02.08.2019) «О развитии малого и среднего предпринимательства в Российской Федерации» [2]. В нем определено, что субъект малого и среднего предпринимательства (СМСП): «это хозяйствующие субъекты (юридические лица и индивидуальные предприниматели), отнесенные в соответствии с условиями, установленными настоящим Федеральным законом, к малым предприятиям, в том числе к микропредприятиям, и средним предприятиям, сведения о которых внесены в единый реестр субъектов малого и среднего предпринимательства».

Согласно Налоговому Кодексу Российской Федерации таким субъектам предлагается использовать специальные налоговые режимы, которые могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов [1]. Современные специальные налоговые режимы в России [10]:

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

- упрощенная система налогообложения (УСН);

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД);

- система налогообложения при выполнении соглашений о разделе продукции;

- патентная система налогообложения;

- налог на профессиональный доход.

Использование данных режимов позволяет экономическим субъектам сократить обязанности по уплате налогов и упростить систему учёта [7]. Для большинства предпринимателей актуальной задачей является подбор оптимального режима налогообложения.

При выборе системы налогообложения СМСП необходимо ознакомиться с особенностями расчёта налогов при различных режимах, чтобы выбрать оптимальный из них в соответствии с планируемым видом деятельности и иными условиями ведения бизнеса. Не каждый предприниматель может самостоятельно решить эту задачу, поэтому ему приходится обращаться к специалистам за консультацией, что увеличивает расходы предпринимателя.

Поэтому, в условиях развития цифровой экономики целесообразно разработать калькулятор по подбору налогового режима. На сегодняшний день уже существуют некоторые программные продукты, решающие такую задачу, например действующий бесплатный сервис для предпринимателей – «Расчет стоимости патента» [9], который позволяет предпринимателю заранее узнать стоимость будущего патента. Также существует сервис «Налоговый калькулятор по расчету налоговой нагрузки для организаций на общем режиме налогообложения» [9], он использует уже имеющиеся статистические данные за прошедшие периоды и помогает оценить налоговую нагрузку по отрасли, однако используемые данные медленно обновляются, что способствует искажению полученного расчета, так в мае 2020 года, мы можем видеть статистические данные лишь за 2018 год. Наиболее востребованными на сегодняшний день сервисами выступают:

- Сервис «Какой режим подходит моему бизнесу?»

- Сервис «Личный кабинет ИП. Выбор режима налогообложения» [9].

Оба варианта ориентированы на подбор режима налогообложения, однако в первом случаев сервис оперирует лишь формой организации субъекта и объемом его доходов. Понимание того, что новый субъект предпринимательства, вероятно, не будет иметь данных о предстоящем уровне доходов и количестве сотрудников, делает это сервис крайне неэффективным. Второй сервис предназначен лишь для индивидуальных предпринимателей, что делает его неуниверсальным. Он, опираясь на данные о предстоящих доходах и расходах, а также количестве сотрудников и средствах, затрачиваемых на оплату труда, рассчитывает суммы налогов при различных режимах. В отличие от предыдущего сервиса он требует больше данных для расчета, однако, как и в первом варианте недостатком выступает необходимость наличия данных о возможных доходах и расходах субъекта, также запрашиваемую информацию по расходам на оплату труда сервис не использует для расчета по специальным режимам, а лишь включает в состав расходов для расчета налога на доходы физических лиц при основной системе налогообложения.

Еще одним негативным моментом является отражение итогового результата расчетов по УСН и ЕНВД с уже уменьшенной суммой налогов на 50%, напомним, что подобное уменьшение возможно не всегда, а бывают случаи, в которых у ИП отсутствуют наемные сотрудники и к вычету можно принять всю сумму уплаченных им взносов за себя. Соответственно сумма, представляемая пользователю значительно, искажается и вводит пользователя в заблуждение, не давая возможности адекватно оценить все возможные варианты. Также при расчёте ЕНВД у пользователя есть возможность ввести вид деятельности, однако подбор корректирующего коэффициента К2 сервисом автоматически не проводится, каждому ИП необходимо знать каким нормативным актом регулируется деятельность по ЕНВД в его регионе и самостоятельно подобрать значение коэффициента.

Таким образом, мы показали, что на сегодняшний день нет оптимального сервиса, помогающего предпринимателю оптимизировать систему налогообложения. Для разработки подобного продукта необходимо разработать его алгоритм.

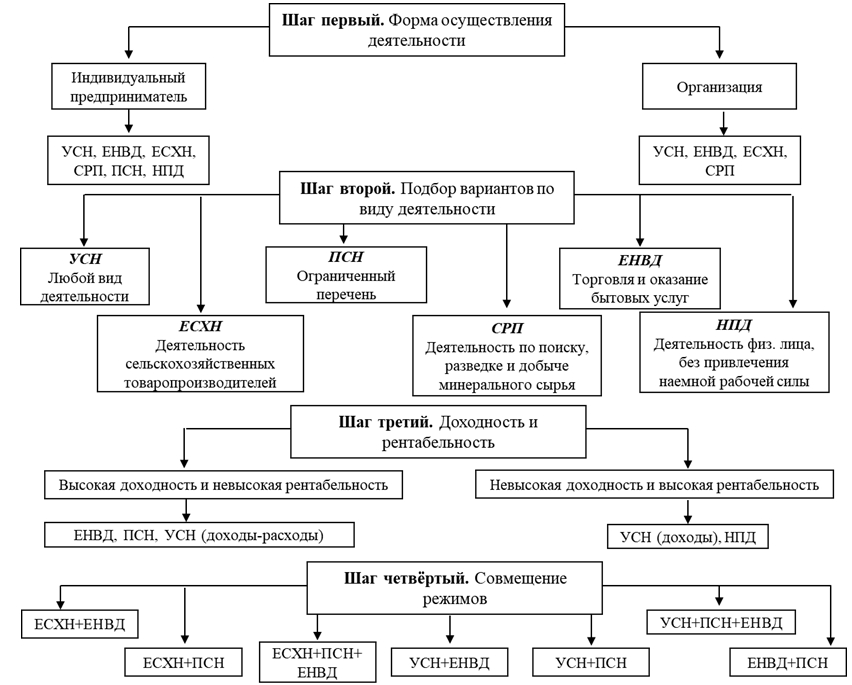

В качестве алгоритма нами разработана четырехэтапная модель выбора оптимального режима налогообложения субъектов малого и среднего предпринимательства, она схематично изображена на рисунке 1.

Как видно на схеме, процесс подбора оптимальной системы налогообложения опирается на ряд факторов: форму и вид осуществления деятельности, уровень доходности и рентабельности. в то же время, модель не требует точных значений по предполагаемым доходам, а также предлагает совмещение налоговых режимов для оптимизации налогообложения.

Рис. 1 – Модель выбора оптимального режима налогообложения субъектов малого и среднего предпринимательства

На каждом из первых трёх шагов субъект должен сокращать количество возможных вариантов и прийти в конечном итоге в наиболее оптимальному. Четвёртый же шаг является дополнительным, он может использоваться при сезонной деятельности либо при ведении нескольких видов деятельности.

Отметим, что шаги, представленные на рисунке, лишь схематично отражают процесс выбора режима, они должны быть дополнены расчетными инструментами, а также необходимой информационной базой данных (содержащей, например, значения коэффициентов для расчета ЕНВД по регионам).

Таким образом, предложенная в статье модель является лишь первым этапом в разработке электронного сервиса выбора оптимального режима налогообложения, так необходимого для большинства субъектов малого и среднего предпринимательства.

Заключение

Вклад малого и среднего бизнеса в российскую экономику в 2017 году составил 21,9% ВВП, или более 20 трлн руб. [5]. Президент поставил задачу увеличить этот показатель до 40% к 2025 году, при этом число занятых в МСП должно вырасти с 19 млн до 25 млн человек [5]. Одним из путей достижения показателей, установленных президентом, является разработка электронного сервиса по подбору оптимального налогового режима, который будет базироваться на предложенной модели. Такой сервис важен для субъектов малого и среднего предпринимательства. Он позволит снизить и равномерно распределить налоговую нагрузку, тем самым создавая более благоприятные условия для развития малого предпринимательства в России.

| Конфликт интересов Не указан. | Conflict of Interest None declared. |

Список литературы / References

- Налоговый кодекс Российской Федерации. [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_19671/ (дата обращения: 21.08.2020)

- Федеральный закон от 24.07.2007 N 209-ФЗ (ред. от 02.08.2019) «О развитии малого и среднего предпринимательства в Российской Федерации». [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_52144/ (дата обращения: 21.08.2020)

- Паспорт национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы». Утвержден президиумом Совета при Президенте Российской Федерации по стратегическому развитию и национальным проектам (протокол от 24 декабря 2018 г. № 16). [Электронный ресурс]. – URL: https://www.economy.gov.ru/ (дата обращения: 21.08.2020)

- Бесценный Д.С. Роль субъектов малого и среднего предпринимательства в экономиках развитых стран // Вестник ОмГУ. Серия: Экономика. 2009. №4. [Электронный ресурс]. – URL:: https://cyberleninka.ru/article/n/rol-subektov-malogo-i-srednego-predprinimatelstva-v-ekonomikah-razvityh-stran (дата обращения: 21.08.2020)

- Большой расчет на малых // Газета № 173 (3128) (0111) Экономика, 31 окт. 2019, [Электронный ресурс]. – URL: https://www.rbc.ru/newspaper/2019/11/01/5db9abe99a794773c1fbd2e0 (дата обращения: 21.08.2020)

- Мировые тенденции развития предпринимательской деятельности в экономике зарубежных стран [Электронный ресурс]. – URL: https://articlekz.com/article/15307 (дата обращения: 21.08.2020)

- Подустов, С.П. Формирование концепции государственного регулирования экономической системы малого бизнеса / С.П. Подустов // Российское предпринимательство. – 2017. – № 2. – С. 197-210.

- Почему малый бизнес не растет [Электронный ресурс]. – URL: https://www.vedomosti.ru/opinion/articles/2019/05/08/801020-pochemu-malii-biznes (дата обращения: 21.08.2020)

- Сервисы и госуслуги ФНС России. [Электронный ресурс]. URL: https://www.nalog.ru/rn91/about_fts/el_usl/ (дата обращения: 21.08.2020)

- Хапсаева Р.Б. Специальные налоговые режимы: цель введения и практика применения в Российской Федерации / Р.Б. Хасаева, Ф.А. Небежева // Научные известия. 2016. №5. – с.72-78.

Список литературы на английском языке / References in English

- Nalogovyj kodeks Rossijskoj Federacii [Tax Code of the Russian Federation]. URL: http://www.consultant.ru/document/cons_doc_LAW_19671/ (accessed: 21.08.2020) [in Russian]

- Federal'nyj zakon ot 24.07.2007 N 209-FZ (red. ot 02.08.2019) «O razvitii malogo i srednego predprinimatel'stva v Rossijskoj Federacii» [Federal Law of 24.07.2007 N 209-FZ (as amended on 02.08.2019) "On the development of small and medium-sized businesses in the Russian Federation."] URL: http://www.consultant.ru/document/cons_doc_LAW_52144/ (accessed: 21.08.2020) [in Russian]

- Pasport nacional'nogo proekta «Maloe i srednee predprinimatel'stvo i podderzhka individual'noj predprinimatel'skoj iniciativy». Utverzhden prezidiumom Soveta pri Prezidente Rossijskoj Federacii po strategicheskomu razvitiju i nacional'nym proektam (protokol ot 24 dekabrja 2018 g. № 16). [Passport of the national project "Small and Medium Enterprises and Support for Individual Entrepreneurial Initiatives". Approved by the Presidium of the Council under the President of the Russian Federation for Strategic Development and National Projects (Minutes No. 16 dated December 24, 2018).] [Electronic resource]. - URL: https://www.economy.gov.ru/ (accessed: 21.08.2020) [in Russian]

- Bescenuy D.S. Rol' sub#ektov malogo i srednego predprinimatel'stva v jekonomikah razvityh stran [The role of small and medium-sized businesses in the economies of developed countries] // Bulletin of OmSU. Series: Economics. 2009. No. 4. [Electronic resource]. - URL: https://cyberleninka.ru/article/n/rol-subektov-malogo-i-srednego-predprinimatelstva-v-ekonomikah . .(accessed: 21.08.2020) [in Russian]

- Big reckoning on small ones // Newspaper № 173 (3128) (0111) Economy, 31 October. 2019, [Electronic resource]. - URL: https://www.rbc.ru/ newspaper/2019/11/01/5db9abe99a794773c1fbd2e0 . .(accessed: 21.08.2020) [in Russian]

- World trends in the development of entrepreneurial activity in the economy of foreign countries [Electronic resource]. - URL: https://articlekz.com/article/15307 (accessed: 21.08.2020) [in Russian]

- Podustov, S. P. Formirovanie koncepcii gosudarstvennogo regulirovanija jekonomicheskoj sistemy malogo biznesa [Formation of the concept of state regulation of the economic system of small business] / S.P. Podustov // Russian Entrepreneurship. - 2017. - No. 2. - P. 197-210. [in Russian]

- Pochemu malyj biznes ne rastet [Why small business is not growing] [Electronic resource]. - URL: https://www.vedomosti.ru/opinion/articles/2019/05/08/801020-pochemu-malii-biznes/ . .(accessed: 21.08.2020) [in Russian]

- Servisy i gosuslugi FNS Rossii. [Services and state services of the Federal Tax Service of Russia]. URL: https://www.nalog.ru/rn91/about_fts/el_usl/ (accessed: 21.08.2020) [in Russian]

- Hapsaeva R.B. Special tax regimes: the purpose of introduction and practice of application in the Russian Federation / Hapsaeva R.B., Nebezheva F.A. // Scientific news. 2016. No. 5. - p. 72-78. [in Russian]