ПОДХОД К ОПТИМИЗАЦИИ ПЛАНОВ РАСПРЕДЕЛЕНИЯ ПОСЕВНЫХ ПЛОЩАДЕЙ В АГРОПРОМЫШЛЕННОМ СЕКТОРЕ НА ОСНОВЕ МОДЕЛИ «ДОХОДНОСТЬ-РИСК»

ПОДХОД К ОПТИМИЗАЦИИ ПЛАНОВ РАСПРЕДЕЛЕНИЯ ПОСЕВНЫХ ПЛОЩАДЕЙ В АГРОПРОМЫШЛЕННОМ СЕКТОРЕ НА ОСНОВЕ МОДЕЛИ «ДОХОДНОСТЬ-РИСК»

Научная статья

Ларин С.Н.1, *, Герцекович Д.А.2, Подлиняев О.Л.3

1 ORCID: 0000-0001-5296-5865;

1 Центральный экономико-математический институт РАН, Москва, Россия;

2, 3 Иркутский государственный университет, Иркутск, Россия

* Корреспондирующий автор (sergey77707[at]rambler.ru)

АннотацияВ статье рассмотрены подходы к совершенствованию механизмов формирования инвестиционных стратегий в сельскохозяйственном секторе. Показана возможность решения поставленной задачи с помощью модели «Доходность-риск». В основе модели лежат базовые положения портфельного анализа. На основе данных статистики модель синтезирует наиболее перспективные направления инвестирования в конкретные страны и сельскохозяйственные культуры (видовая оптимизация), а также ранжирует эти культуры для их предпочтения в плане инвестирования. Эффективность применения модели подтверждают результаты ее применения по данным о динамике урожайности зерновых культур, овощей и фруктов в разных странах мира за 2010-2017 гг. (от knoema.com) с интервалом в один год.

Ключевые слова: ожидаемая доходность, риск, инвестиционный портфель, система принятия инвестиционных решений.

APPROACH TO OPTIMIZING PLANS FOR DISTRIBUTION OF CROP AREAS IN THE AGROINDUSTRIAL SECTOR BASED ON THE "PROFITABILITY-RISK" MODEL

Research article

Larin S.N. 1,*, Hercekovich D.A.2, Podlinyaev O.L. 3

1 ORCID: 0000-0001-5296-5865;

1 Central Economics and Mathematics Institute RAS, Moscow, Russia;

2, 3 Irkutsk State University, Irkutsk, Russia

* Corresponding author (sergey77707[at]rambler.ru)

AbstractThe article discusses approaches to improving the mechanisms for the formation of investment strategies in the agricultural sector. The possibility of solving the set task using the “Profitability-risk” model is shown. The model is based on the basic highlights of portfolio analysis. The model synthesizes the most perspective areas of investment in specific countries and crops (species optimization), based on statistical data. Moreover, it ranks these crops for their preference in terms of investment. The effectiveness of the model is confirmed by the results of its application according to the data on the dynamics of the yield of grain crops, vegetables and fruit in different countries of the world for 2010-2017 (from knoema.com) at one-year interval.

Keywords: expected profitability, risk, investment portfolio, system of making investment decisions.

ВведениеУстойчивое снабжение населения продовольствием, а промышленности - сельскохозяйственным сырьем является одной из основных задач современной экономической политики российского государства. Для ее решения, безусловно, необходим более высокий уровень требований к качеству принимаемых инвестиционных решений. Однако до настоящего времени для этого используются установленные усредненные нормативы. Фактическая реализация таких методов планирования и управления приводит к тому что, уровень эффективности сельскохозяйственного сектора остается низким, а намеченные цели достигаются несвоевременно. Следствием этого является нестабильность и неустойчивость динамики развития сельскохозяйственного сектора, а также экономики в целом. В связи с этим возникает проблема оценки качества принимаемых инвестиционных стратегий. Актуальность решения этого вопроса и обусловила необходимость совершенствования методики и улучшения качества планирования на основе использования методов математического моделирования и современных информационных технологий. В данной статье будет предложен подход к решению этой проблемы на основе использования модели «Доходность-риск» и данных открытой статистики по ведущим сельскохозяйственным странам мира.

Основная частьРассмотрим эффективность модели «Доходность-риск» в решении задачи оптимизации распределения посевных площадей. Эта модель разработана в серии трудов авторов статьи [2], [3], [4]. Для выбранной территории модель синтезирует группу сельскохозяйственных культур-лидеров, которые потенциально привлекательны для возделывания в тех странах, где потенциальные инвесторы могут получить ожидаемые результаты от вложения своих средств. Эта модель имеет конкретную область применимости, которая обусловлена теми положениями, которые были приняты при ее построении. А именно:

- в основу модели положены базовые положения теории портфельного анализа, разработанные в трудах лауреата Нобелевской премии 1990 года Г.М. Марковица [1, С. 77-91], Р. Гибсона [5], Л.Дж. Гитмана и М.Д. Джонка [6], У. Шарпа, Г. Александера, Дж. Бэйли [7] и др.;

- инвесторы руководствуются двумя основными критериями: доходностью и риском;

- инвесторы действуют разумно - при равенстве ожидаемых доходностей у двух или более анализируемых активов, выбирается тот из них, который имеет меньший риск, а при равенстве уровня риска исключается актив с меньшей ожидаемой доходностью. При этом значения ожидаемой доходности (или риска) считаются равными, если абсолютная величина разности их значений не превосходит 0,1 (%).

Использование модели инвестирования «Доходность-риск» на основе принципа «сверху-вниз», предполагает осуществление следующих действий:

- поиск и сбор информации по динамике доходности представляющих интерес сельскохозяйственных культур, фондовых, глобальных, отраслевых и других индексов;

- расчет базовых критериев доходности, риска и отношения доходности к риску на основе собранной информации по всем выбранным странам и секторам экономики (по данным статистики) для всех рассматриваемых направлений инвестирования путем расчета простой средней арифметической доходностей и среднеквадратического отклонения как меры ожидаемой доходности и риска;

- построение диаграммы рассеяния, по оси абсцисс которой откладывается риск, а по оси ординат – ожидаемая доходность;

В результате, каждый объект диаграммы характеризуется собственным значением доходности и риска, то есть имеет координаты точки.

- для улучшения свойств формируемого инвестиционного портфеля инвесторы стремятся выбрать активы с наименьшей взаимной ковариацией, вычисленной по данным статистики, что позволяет проводить эффективную диверсификацию портфеля;

- выбор ценных бумаг или других финансовых инструментов, на основе перечисленных выше критериев и результатов расчетов.

- окончательный состав подгруппы лидеров формируется после корреляционного анализа.

Проиллюстрируем выбор наиболее предпочтительных направлений инвестирования в наиболее перспективные сельскохозяйственные культуры для последующего включения их в высоко диверсифицированный портфель на следующем примере. Воспользуемся данными о динамике урожайности зерновых культур в целом, кукурузы, пшеницы, ячменя и риса, а также овощей, сахарной свеклы, цитрусовых, яблок, растительного масла, корнеплодов и клубней в разных странах мира за 2010-2017 гг. с интервалом в один год по данным сайта knoema.com.

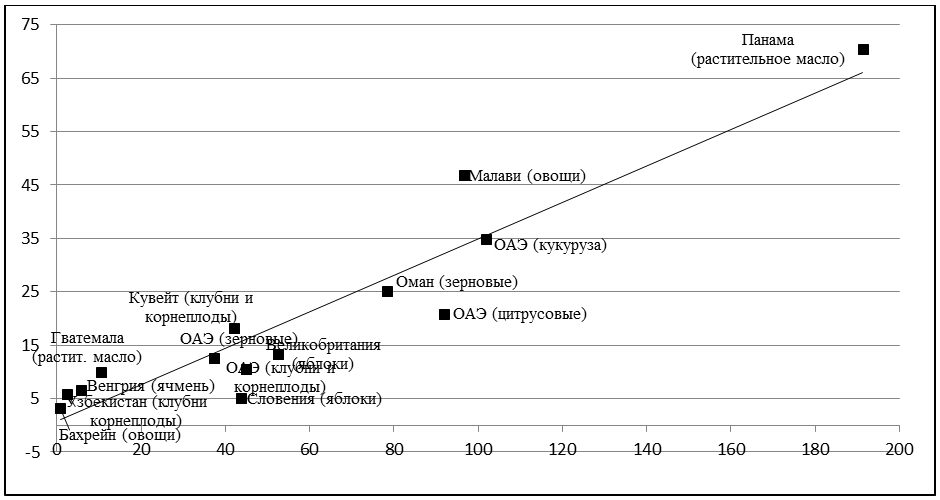

На рисунке 1 показана синтезированная группа стран-лидеров.

Рис. 1 – Визуализация результатов оптимизации инвестиционной деятельности в сельском хозяйстве на мировом уровне

Примечание: по оси абсцисс откладывается риск (в %), а по оси ординат – ожидаемая доходность (урожайность ц/га)В нее входят такие страны, как:

1) Панама, где основным объектом инвестирования является растительное масло;

Эта страна представляет интерес для инвесторов, предпочитающих риск.

2) подгруппа стран Малави, Оман, Объединенные Арабские Эмираты (ОАЭ), где основными объектами инвестирования являются соответственно овощи, зерновые, кукуруза и цитрусовые;

Эта подгруппа стран представляет интерес для инвесторов со средним отношением к уровню риска.

3) подгруппа стран Кувейт и ОАЭ, ОАЭ, Великобритания и Словения, где основными объектами инвестирования являются соответственно клубни и корнеплоды, зерновые, яблоки;

Эта подгруппа стран также условно относятся к «середнякам», но с меньшим уровнем риска и, соответственно с меньшим уровнем доходности.

4) подгруппа стран Гватемала, Венгрия, Узбекистан и Бахрейн, где основными объектами инвестирования являются соответственно растительное масло, ячмень, клубни и корнеплоды, овощи;

Эту подгруппу стран и объекты инвестирования можно рекомендовать инвесторам, не склонным к высокому уровню риска.

Безусловной страной-лидером являются ОАЭ. Эта страна четыре раза вошла в группу стран-лидеров (кукуруза, цитрусовые, клубни и корнеплоды, зерновые).

Представленное на рисунке 1 распределение стран по модели «Доходность-риск» позволяет оценить, какие культуры как объекты инвестирования и в каких странах мира наиболее соответствуют ожиданиям потенциальных инвесторов.

После завершения этапа формирования группы лидеров перед инвестором возникает задача формирования инвестиционной стратегии, или нескольких стратегий, в зависимости от того, что представляет собой группа лидеров. Наиболее простой вариант – это портфель с равными весами, в который входят все инструменты-лидеры. Такой подход приводит к тому, что в одну группу включаются инструменты разного уровня риска и доходности, тем самым исключая возможность учета личных предпочтений инвестора, его финансового состояния, отношения к риску, возраста, опыта и пр. [6].

Если в группе лидеров можно выделить несколько подгрупп, существование которых можно объяснить путем финансового анализа, то в этом случае наиболее приемлемым будет формирование нескольких инвестиционных стратегий в соответствии с числом выделенных подгрупп-лидеров.

Процедура ранжирования инвестиционных стратегий в модели «Доходность-риск» реализуется по двум критериям: «Расстояние» и «Уровень». Первый критерий отражает величину риска рассматриваемой инвестиционной стратегии, а второй ее относительную ожидаемую результативность по отношению к линии тренда, т.е. второй критерий в количественном выражении показывает насколько эта стратегия лучше (хуже) «линии рынка». Процедура ранжирования состоит в следующем.

- Для окончательно сформированной группы лидеров по результатам взаимного корреляционного анализа средствами MS EXCEL на диаграмме рассеяния строится линия тренда без свободного члена.

- Примем за «направление» на построенной линии тренда направление от начала координат диаграммы к группе лидеров, т.е. от начала координат вправо вверх.

- На диаграмме через ее начало координат проводится прямая, перпендикулярная линии тренда. Далее в полном соответствии с графическим методом решения задач линейного программирования будем сдвигать эту прямую вправо и вверх до тех пор, пока эта прямая (суть линия уровня в линейном программировании) не пройдет через ближайшую точку. Тогда «расстояние» от начала координат до линии уровня примем за меру близости данной точки к началу координат. Его можно считать рангом этой точки среди множества рассматриваемых. Продолжая продвижение линии уровня вправо и вверх, можно поставить каждой точке диаграммы (каждому инструменту-лидеру) в соответствие ее близость к началу координат. Очевидно, что чем более точка удалена от начала координат диаграммы рассеяния, тем больше ее «Расстояние» и тем выше уровень риска. Назовем найденные величины рангами «Расстояния».

- Ранг «Уровень» для анализируемой точки определяется аналогично с помощью линии уровня, проходящей через эту точку. А именно, как расстояние от линии тренда до точки.

Таким образом, каждой точке диаграммы (каждому инструменту) присваивается две объективных числовых неотрицательных величины – ранг «Расстояние», который прямо пропорционален уровню риска и величине ожидаемой доходности данного инструмента и ранг «Уровень», позволяющий сопоставить ожидаемую доходность инструмента со средней доходностью группы инструментов-лидеров.

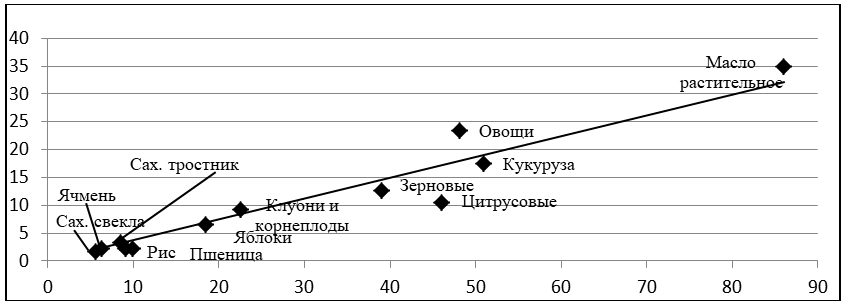

Перейдем далее к осредненной сравнительной оценке инвестиционной предпочтительности между рассмотренными выше сельскохозяйственными культурами. С этой целью каждой культуре для ее группы лидеров поставим в соответствие две величины: среднее значения уровня риска и среднее значение уровня ожидаемой доходности [4] (см. рис. 2).

Из приведенных на рисунке 2 данных можно сформулировать следующие рекомендательные предпосылки:

а) по величине соотношения доходности к риску можно назвать наиболее привлекательными: овощи, масло, сахарный тростник и сахарную свеклу;

б) перспективным направлением для инвесторов, не избегающих риска, можно считать инвестирование в масло растительное;

Рис. 2 – Визуализация осредненной видовой предпочтительности сельскохозяйственных культур на мировом уровне

Примечание: по оси абсцисс откладывается риск (в %), а по оси ординат – ожидаемая доходность (в %)

в) перспективным направлением для инвесторов, избегающих риска, можно считать инвестирование в ячмень, пшеницу и рис;

г) инвестирование в клубни, корнеплоды и яблоки также можно считать привлекательным для инвесторов, избегающих риска, хотя соответствующие отношения доходности к риску для этой подгруппы имеют более высокие значения по сравнению с предыдущей подгруппой.

Авторы настоящей статьи полагают, что эффективность портфеля обуславливается не только грамотной политикой распределения активов (asset allocation), но и выбором конкретных активов (инвестиционных инструментов). Это утверждение многократно подтверждалось как в работах других авторов [6], [9]; [10, С. 64-77] и др., так и в работах авторов настоящей статьи [2], [3], [4]. Однако существует и диаметрально противоположная точка зрения. Так, Гибсон Р. [5], Brinson G.P. [11, С. 40]; [12, С. 44], Р. Ферри [13] считают, что на 95% результативность портфеля обеспечивается единственным фактором: политикой распределения активов. Очевидно, что это не соответствует действительности. Если бы задача формирования портфеля определялась только одним фактором, то многолетние мировые результаты в этой области были бы значительно более успешными и не изобиловали бесконечными примерами неудачников. Тогда как именно успешных инвесторов сегодня можно «пересчитать по пальцам» [14].

ЗаключениеВ работе детально изложены основные этапы синтеза направлений инвестиционной привлекательности в сельскохозяйственном секторе с помощью модели «Доходность-риск». Эффективность модели продемонстрирована на данных о динамике урожайности зерновых культур в целом, кукурузы, пшеницы, ячменя и риса, овощей, сахарной свеклы, цитрусовых, яблок, растительного масла, а также клубней и корнеплодов в разных странах мира за 2010-2017 гг. (от knoema.com) с интервалом в один год. Выполненная видовая и пространственная оптимизация позволила выявить в каких странах мира и какие конкретно сельскохозяйственные культуры наиболее привлекательно выращивать. К достоинствам предложенного подхода следует отнести его эффективность, универсальность, простоту в реализации и многоплановость в выборе наиболее подходящих направлений и способов инвестирования.

| Конфликт интересов | Conflict of Interest |

| Не указан | None declared |

Список литературы / References

- Markovitz H. M. Portfolio selection / H. M. Markovitz // J. of Finance. – 1952. – Vol. 7. – № 1. – P. 77–91. DOI: 10.2307/2975974.

- Герцекович Д. А. Инвестирование в сельское хозяйство российской федерации: пространственная и видовая оптимизация / Д. А. Герцекович, Л. И. Горбачевская, О. Л. Подлиняев и др. // Инновационные технологии как инструмент развития и модернизации экономики: сб. статей Международной научно-практической конференции (1 июля 2019 г., г. Челябинск). – Уфа: Аэтерна. – 2019. – С. 23–32.

- Герцекович Д. А. Теория портфеля как инструмент формирования инвестиционных решений в сельском хозяйстве / Д. А. Герцекович, Л. И. Горбачевская, О. Л. Подлиняев и др. // Инновационные технологии как инструмент развития и модернизации экономики: сб. статей Международной научно-практической конференции (1 июля 2019 г., г. Челябинск). – Уфа: Аэтерна. – 2019. – С. 32–42.

- Герцекович Д. А. Моделирование стратегических инвестиционных решений производителей сельскохозяйственной продукции: пространственная и видовая оптимизация / Д. А. Герцекович, Е. Ю. Горбачевская, О. Л. Подлиняев и др. // Экономика и предпринимательство. – 2020. – Вып.14. – № 9(122). – С. 642–647.

- Гибсон Р. Формирование инвестиционного портфеля: Управление финансовыми рисками / Р. Гибсон // Пер. с англ. 3-е изд., испр. – М.: Альпина Паблишер, 2015. – 274 с.

- Гитман Л. Дж. Основы инвестирования / Л. Дж. Гитман, М. Д. Джонк // Пер. с англ. – М.: Дело, 1997. – 1008 с.

- Шарп У. Инвестиции. / У. Шарп, Г. Александер, Дж. Бэйли. // М.: ИНФРА-М, 2016. – 1040 с.

- Грэм Б. Разумный инвестор: Полное руководство по стоимостному инвестированию / Б. Грэм // Пер. с англ. 5-е изд. – М.: Альпина Паблишер, 2018. – 568 с.

- Робинс Т. Деньги. Мастер игры / Т. Робинс // Пер. с англ. С. Э. Борич. 3-е изд. – Минск: Попурри, 2017. – 560 с.

- Киселева А. Ю. Решение задачи оптимизации портфеля ценных бумаг с помощью методов многокритериальной оптимизации / А. Ю. Киселева // Корпоративные финансы. – 2007. – № 1. – С. 64–77.

- Brinson G. P. Determinants of Portfolio Performance / G. P. Brinson, L. R. Hood, G. L. Beebower // Financial Analysts Journal. – 1986. – № 4. – Pp. 39–44. DOI:10.2469/faj.v51.n1.1869.

- Brinson G. P. Determinants of Portfolio Performance II: An Update / G. P. Brinson, G. L. Beebower // Financial Analysts Journal. – 1991. – № 3. – Pp. 40–48. DOI:10.2469/faj.v47.n3.40.

- Ферри Р. Все о распределении активов / Р. Ферри // – М.: Манн, Иванов и Фербер, 2014. – 380 с.

- Арнольд Г. Великие инвесторы / Г. Арнольд // – М.: Альпина Паблишер, 2014. – 320 с.

Список литературы на английском языке / References in English

- Markovitz H. M. Portfolio selection / H. M. Markovitz // J. of Finance. – 1952. – Vol. 7. – № 1. – P. 77–91. DOI: 10.2307/2975974.

- Gercekovich D. A. Investirovanie v sel'skoe hozjajstvo rossijskoj federacii: prostranstvennaja i vidovaja optimizacija [Investing in agriculture in the Russian Federation: spatial and species optimization] / D. A. Gercekovich, L. I. Gorbachevskaja, O. L. Podlinjaev and others // Innovacionnye tehnologii kak instrument razvitija i modernizacii jekonomiki: sb. statej Mezhdunarodnoj nauchno-prakticheskoj konferencii (1 ijulja 2019 g., g. Cheljabinsk) [Innovative technologies as a tool for the development and modernization of the economy: collection of articles. articles of the International Scientific and Practical Conference (July 1, 2019, Chelyabinsk)]. – Ufa: Ajeterna. – 2019. – P. 23–32. [in Russian]

- Gercekovich D. A. Teorija portfelja kak instrument formirovanija investicionnyh reshenij v sel'skom hozjajstve [Portfolio theory as a tool for shaping investment decisions in agriculture] / D. A. Gercekovich, L. I. Gorbachevskaja, O. L. Podlinjaev and others // Innovacionnye tehnologii kak instrument razvitija i modernizacii jekonomiki: sb. statej Mezhdunarodnoj nauchno-prakticheskoj konferencii (1 ijulja 2019 g., g. Cheljabinsk) [Innovative technologies as a tool for the development and modernization of the economy: collection of articles. articles of the International Scientific and Practical Conference (July 1, 2019, Chelyabinsk)]. – Ufa: Ajeterna. – 2019. – P. 32–42. [in Russian]

- Gercekovich D. A. Modelirovanie strategicheskih investicionnyh reshenij proizvoditelej sel'skohozjajstvennoj produkcii: prostranstvennaja i vidovaja optimizacija [Modeling strategic investment decisions of agricultural producers: spatial and species optimization] / D. A. Gercekovich, E. Ju. Gorbachevskaja, O. L. Podlinjaev, S. N. and others // Jekonomika i predprinimatel'stvo [Economy and entrepreneurship]. – 2020. – Vyp.14. – № 9(122). – P. 642–647. [in Russian]

- Gibson R. Formirovanie investicionnogo portfelja: Upravlenie finansovymi riskami [Investment portfolio formation: Financial risk management] / R. Gibson // Transl. from eng. 3 edit., corr. – M.: Al'pina Pablisher [Alpina Publisher], 2015. – 274 p. [in Russian]

- Gitman L. Dzh. Osnovy investirovanija [Investment Basics] / L. Dzh. Gitman, M. D. Dzhonk // Transl. from eng. – M.: Delo [A business], 1997. – 1008 p. [in Russian]

- Sharp U. Investicii [Investments]. / U. Sharp, G. Aleksander, Dzh. Bjejli. // M.: INFRA-M [INFRA-M], 2016. – 1040 p. [in Russian]

- Grjem B. Razumnyj investor: Polnoe rukovodstvo po stoimostnomu investirovaniju [The Smart Investor: The Complete Guide to Value Investing] / B. Grjem // Transl. from eng. 5 edit. – M.: Al'pina Pablisher [Alpina Publisher], 2018. – 568 p. [in Russian]

- Robins T. Den'gi. Master igry [Money. Game master] / T. Robins // Transl. from eng. S. Je. Borich. 3 edit. – Minsk: Popurri [Potpourri], 2017. – 560 p. [in Russian]

- Kiseleva A. Ju. Reshenie zadachi optimizacii portfelja cennyh bumag s pomoshh'ju metodov mnogokriterial'noj optimizacii [Solving the problem of optimizing a portfolio of securities using multicriteria optimization methods] / A. Ju. Kiseleva // Korporativnye finansy [Corporate finance]. – 2007. – № 1. – P. 64–77. [in Russian]

- Brinson G. P. Determinants of Portfolio Performance / G. P. Brinson, L. R. Hood, G. L. Beebower // Financial Analysts Journal. – 1986. – № 4. – Pp. 39–44. DOI:10.2469/faj.v51.n1.1869.

- Brinson G. P. Determinants of Portfolio Performance II: An Update / G. P. Brinson, G. L. Beebower // Financial Analysts Journal. – 1991. – № 3. – P. 40–48. DOI:10.2469/faj.v47.n3.40.

- Ferri R. Vse o raspredelenii aktivov [All about asset allocation] / R. Ferri – M.: Mann, Ivanov i Ferber [Mann, Ivanov and Ferber], 2014. – 380 p. [in Russian]

- Arnol'd G. Velikie investory [Great investors] / G. Arnol'd – M.: Al'pina Pablisher, 2014. – 320 p. [in Russian]