НАЛОГ НА ПРИБЫЛЬ: СРАВНЕНИЕ РОССИЙСКИХ СТАНДАРТОВ БУХГАЛТЕРСКОГО УЧЕТА И МСФО

Савельева А.С.

Студентка, Финансовый университет при Правительстве Российской Федерации

НАЛОГ НА ПРИБЫЛЬ: СРАВНЕНИЕ РОССИЙСКИХ СТАНДАРТОВ БУХГАЛТЕРСКОГО УЧЕТА И МСФО

Аннотация

В статье проведен сравнительный анализ нормативной и законодательной базы российского бухгалтерского учета и МСФО в отношении отражения налога на прибыль в финансовой отчетности, рассмотрены подходы российских и международных стандартов к отражению отложенных налоговых активов и обязательств, отложенных налоговых обязательств, возникающих в результате сделок по приобретению бизнеса и первоначальном признании гудвила, а также представление отложенных налогов в консолидированной МСФО-отчетности в рамках КГН.

Ключевые слова: финансовый учет, МСФО, налог на прибыль.

Savelyeva A.S.

Student, Finance University under the Government of the Russian Federation

INCOME TAX: RUSSIAN GAAP-IFRS COMPARISON

Abstract

The article considers comparative analysis of income tax accounting in accordance with International Financial Reporting Standards and Russian General Accounting Principles. It examines Russian and International approaches to financial accounting of deferred tax assets and liabilities, arising as a result of business combination and initial recognition of goodwill. Besides, the article observes the peculiarities of deferred tax accounting in a case of consolidated companies forming a consolidated group of taxpayers.

Keywords: financial accounting, IFRS, income tax.

На сегодняшний день консолидированная отчетность, составленная согласно МСФО, перестает быть редкостью и все большее число отечественных компаний, желающих привлечь зарубежных инвесторов, становятся уверенными пользователями инструментария трансформации отчетности.

Несмотря на достаточно отработанный алгоритм трансформации, отечественные фирмы и сегодня сталкиваются с трудностями, прямо относящимися к интерпретации положений международных стандартов (МСФО).

Проблемы возникают в рамках самых разных тем. Тем не менее хотелось бы сделать акцент на проблемах учета налога на прибыль (далее НнП), которые вызывают серьезные вопросы в процессе составления отчетности.

В целях своевременного выявления и верного отражения ключевых транзакций, относящихся к обязательствам по НнП, нужно четко понимать требования интернациональных требований составления отчетности, и отличительные особенности, обнаруживающиеся в сравнении с локальными правилами.

Ниже перечислим основополагающие источники, регулирующими учет расчетов по НнП в РСБУ:

- Приказ Министерства Финансов РФ от 19.11.2002 № 114н «Об утверждении Положения по бухгалтерскому учету … ПБУ 18/02» (далее – ПБУ 18/02);

- Налоговый Кодекс РФ.

Международные правила учета НнП:

- Международный стандартом финансовой отчетности 12 (далее – МСФО (IAS) 12).

ПБУ 18/02 был сформирован на основании одной из ранних версий МСФО (IAS) 12, но ПБУ 18/02 в последующее время не обновлялся в отличии от МСФО 12, и к данному моменту накопился ряд значимых отличий документов друг от друга.

Наиболее существенным расхождением между ПБУ 18/02 и МСФО 12, по нашему мнению, стоит признать метод калькуляции отложенных налоговых обязательств: в ПБУ 18/02, основанном на одной первых версий европейского стандарта, реализован метод «Отчета о прибылях и убытках» (далее - метод ОПУ), а актуальная версия МСФО 12 опирается на балансовый метод. Соответственно, расчет временных интервалов (разниц) в рассматриваемых документах отличаются между собой в результате с различных по своей сути вычислений.

Приведем трактовку, отражающую положения РПБУ в отношении данного вопроса. Временные разницы – это доходы/расходы, учтенные в составе прибыли для целей бухгалтерского и налогового учета в разных периодах [2]. В то же время последняя редакция МСФО указывает, что временные разницы возникают за счет отличия балансовой стоимости актива/обязательства и налоговой стоимости этого актива/обязательства [4].

Стоит пояснить, что данное расхождение в дефинициях не несет вместе с собой различия в итогах калькуляции отложенных налогов, так как указанные способы не вступают в противоречие: в случае их корректного использования будут получены одинаковые результаты.

Тем не менее, метод ОПУ считается менее эффективным в сравнении с балансовым. Это происходит в силу того, что он не дает возможности своевременно отслеживать все временные разницы, которые проявляются в ходе хозяйственной активности компании.

Наиболее наглядным примером в наших целях является положительная переоценка ОС, не затрагивающая прибыли компании, но относимая непосредственно на изменение размера капитала. Как результат такой переоценки в бухгалтерском учете изменится размер амортизационных отчислений, увеличится расход, чего не произойдет в налоговом учете. В конце концов, компания заплатит налог, рассчитанный из большего дохода, чем по факту она располагает. Выявить появившуюся в процессе переоценки разницу между бухгалтерским и налоговым учетом метод ОПУ, заключающийся в сравнении доходов и расходов, не позволит.

Балансовый метод дает возможность эти изменения фиксировать единовременно непосредственно во время исполнения операции. Возвращаясь к примеру с переоценкой внеоборотных активов, использование метода ОПУ приводит в данном случае к выявлению разниц в момент начисления амортизации (т.е. на ежемесячной основе), в то время как бухгалтерский баланс формируется зачастую один раз в год. Таким образом, метод ОПУ разбивает образовавшуюся разницу на несколько частей, увеличивая количество операций по учету этих разниц и, как следствие, увеличивая вероятность ошибки при сборе данных для годовой отчетности.

Надо сказать, что в национальных стандартах любые увеличения/уменьшения суммы отложенных налогов показывается исключительно в ОФР, а международные правила рекомендуют отложенные налоги в той же части отчетности, где отражается причина их появления. В конце концов, отложенный налог отразится в финансовом результате, прочем совокупном доходе или в составе собственного капитала [4]. Противоречие возникает между рассматриваемыми стандартами ввиду существования в ПБУ 18/02 термина «постоянной разницы».

Согласно российскому законодательству, постоянными разницами признаются доходы/расходы, включающиеся в бухгалтерскую прибыль, но не учитываемые при расчете налоговой базы по налогу на прибыль либо формирующие налоговую базу по налога на прибыль, но не признаваемые для целей бухгалтерского учета ни в текущем, ни в последующих периодах.

В международных стандартах понятие «постоянная разница» отсутствует, однако такое название носят прочие разницы, являющиеся особенными случаями налогообложения текущего года, не включаемые в налоговую базу по налогу на прибыль и при этом не относимые к временным разницам.

Постоянные разницы в РПБУ зачастую оказываются временными в целях МСФО, так как определение «временной разницы» в МСФО, как мы описали ранее, шире аналогичного в РПБУ.

Рассмотрим в качестве пример начисление резерва под обесценение МПЗ (материально-производственных запасов). В налоговом учете резерва, а, следовательно, и расхода по факту нет, того что дает бухгалтеру ложное основание для отнесения разницы к категории постоянных, но в реальности данная разница восстановиться в будущем за счет списания резерва в момент использования МПЗ, из чего можно сделать вывод, что это временная разница. Возвращаясь к сравнению подходов определения временных разниц, стоит отметить, что при балансовом методе временная разница была бы признана немедленно, позволив избежать указанной ошибки классификации.

Помимо расхождений в методах классификации и учета налоговых разниц, существуют нестыковки в глубине детализации некоторых концептуальных аспектов учета отложенных налогов.

Ключевой характеристикой отложенных налогов в международных стандартах оказывается временная определенность, анализ условий дальнейшей реализации налоговых активов (обязательств).

В соответствии п.47,51 МСФО 12, величина отложенных налоговых активов (обязательств) оценивается исходя из:

- предполагаемого способа реализации – возмещения актива или погашения обязательства; и

- налоговой ставки, которая будет применена в периоде, в котором будут реализованы отложенные налоговые активы (обязательства).

Стоит также принимать во внимание, что если ставка налога варьируется в зависимости от распределения прибыли, отложенный налог калькулируется исходя из ставки, применяемой в отношении нераспределенных сумм прибыли.

Во многих государствах ставка налога различается в зависимости то того, как компания намеревается заместить балансовую стоимость рассматриваемого актива или ликвидировать конкретное обязательство. Тогда во время калькуляции размера отложенного налога, целесообразно оценивать намерения руководства [4]. Если намерения компании по данному активу имеют двойственный характер (то есть оно ожидает извлечь экономические выгоды от пользования или распоряжения активом, а впоследствии продать его, не дожидаясь конца СПИ), то из этого следует, что балансовая стоимость актива будет возмещаться двояким способом, и во время калькуляции величины отложенного налога такое «двойственное» намерение нельзя исключать из поля анализа.

В отечественном законодательстве дифференциация ставок, исходя из намерений предприятия в отношении прибыли (имеется ввиду, будет ли целиком или в какой-то части распределена) не предусмотрено [2]. Также, в России действует фиксированная налоговая ставка [1], и на практике зачастую проявляется расхождение с международными стандартами, когда в стране предусмотрена дифференцированная ставка.

В некоторых моментах российские стандарты не противоречат международным.

При изучении МСФО 12 можно обнаружить, что отложенные налоговые активы учитываются исключительно в том размере, в отношении которого существует высокая вероятность действительного получения налогооблагаемой прибыли, с которой потенциально можно свернуть (зачесть) отложенные налоговые активы и обязательства [4]. То же выполняется и для РПБУ.

Стоит отметить, что прямого понятия «высокой вероятности» стандарт не дает, однако согласно п.28-29 МСФО 12 в рамках процедур по оцениванию вероятности получения в будущем налогооблагаемой прибыли компания имеет возможность использовать возможности налогового планирования. В отечественном стандарте этот аспект никак не освещен, и остается «серой» зоной регулирования.

К отложенному налоговому обязательству в обоих стандартах предъявляется меньше требований, чем к налоговому активу.

В соответствии п.15 МСФО 12, в отношении налогооблагаемых временных разниц отложенное налоговое обязательство возникает всегда, кроме тех случаев, что появляются вследствие:

1) признания деловой репутации (первоначального);

2) первоначального признания актива и обязательства в результате операции, не влияющей ни на бухгалтерскую прибыль, ни на прибыль, рассчитанную для целей налогового учета (кроме сделок по объединению организаций).

3) инвестиций в дочерние организации, ассоциированные компании и совместные предприятия при наличии высокой вероятности того, что временные разницы не будут реализованы в будущем.

В этом аспекте существует существенное расхождение между стандартами учета: в РПБУ отсутствуют исключения в процедурах признания отложенного налогового обязательства/актива в отношении временных разниц. Однако из-за особенностей использования такого метода, который зиждется на том, то доходы/расходы учитываются по по-разному в зависимости от времени, отложенный налог не возникает при условии рассмотрения сделок по объединению бизнеса и, в какой-то мере, в отношении переоценки объектов ОС.

Рассмотрим более подробно, чем по своей сути являются отложенные налоги в рамках сделок по объединению бизнеса.

Когда необходимо отразить сделку по приобретению бизнеса методом приобретения, обычно используют рассмотренные выше принципы признания отложенных налогов в отношении неиспользованных налоговых убытков и кредитов приобретаемой компании, а также в отношении временных разниц между налоговой базой идентифицируемых активов и обязательств, приобретённых как итог осуществления указанной сделки, и их размеров, который проводится в учёте [4].

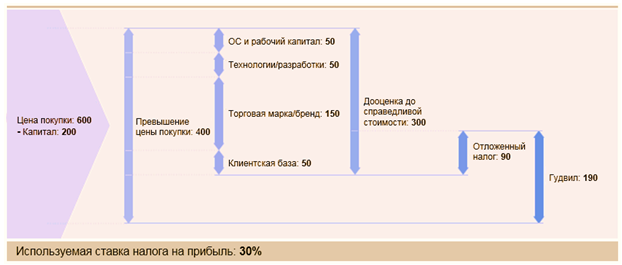

Что же касается налогооблагаемых временных разниц, появляющихся при первоначальном признании гудвила в результате сделки по объединению бизнеса, то нужно сказать, что отложенные налоговые обязательства по ним не учитываются. Кроме того, нужно понимать, что отложенный налоговый актив должен быть учтен (в случае, если он подходит под соответствующие признаки) в рамках стоимости, превышающей налоговую базу гудвила над его балансовой ценой на время исполнения сделки по объединению бизнеса [4]. На рисунке 1 представлена примерная схема калькуляции отложенных налогов при распределении стоимости приобретения на нематериальные активы согласно МСФО.

Рис. 1 - Распределение стоимости приобретения

В РПБУ не конкретизированы особенности отражения в учёте и отчётности отложенных налогов при консолидации и при осуществлении сделок по объединению бизнеса. Как правило, сделки по объединению бизнеса не приводят к признанию дополнительных отложенных налогов. Если в результате сделки по объединению бизнеса покупатель сможет реализовать дополнительные налоговые выгоды, то они будут признаны в отчёте о прибылях и убытках в обычном порядке; при этом не предусматривается никаких корректировок величин, первоначально признанных при объединении бизнеса (приобретении дочернего общества), что согласуется с требованиями МСФО.

При этом изменения в величине отложенных налоговых активов покупателя, включая изменение оценки их реализуемости, возникшие в результате осуществления сделки по объединению бизнеса, признаются отдельно от результатов отражения этой сделки методом приобретения [4].

Что касается гудвила (деловой репутации), признание отложенного налога возможно только в отношении той деловой репутации, которая «признаётся в бухгалтерской отчётности покупателя при приобретении предприятия как имущественного комплекса» [3]. Положительная деловая репутация амортизируется для целей бухгалтерского учёта и определения налоговой базы по налогу на прибыль, но в течение разных периодов, что приводит к возникновению временных разниц, в отношении которых покупатель признаёт отложенное налоговое обязательство [3].

К прочим расхождениям в учете налогов в двух стандартах относят учет отложенных налогов в части курсовых разниц, инвестиций в дочерние, ассоциированные и совместные предприятия, выплат по акциям и операций в условиях гиперинфляции, в основном поскольку ПБУ 18/02 является недостаточно детализированным и иллюстративным в части его применения указанных ситуациях.

Также необходимо описать отражение отложенных налогов в финансовой отчетности.

РПБУ дают возможность компаниям принять решение относительно взаимозачета отложенных налогов самостоятельно, за исключением тех моментов, которые запрещены законодательно (например, по сделкам с акциями и облигациями). Относительно взаимозачета отложенных налоговых активов и обязательств в РПБУ конкретных разъяснений не представлено.

В соответствии с МСФО 12, отложенные налоговые обязательства и активы подлежат взаимозачету в тех случаях, когда у фирмы есть надлежащим образом оформленные права на это, а отложенные налоговые обязательства и активы напрямую относятся к налогу на прибыль, который взимается определенным налоговым органом:

- с конкретной компании;

- с различных фирм, однако они имеют планы по урегулированию своих налоговых отношений на нетто-основе, или их налоговые активы будут реализованы одновременно с погашением налоговых обязательств [4].

Нетто-схема зачета отложенные налогов, предоставленная МСФО 12, достаточно актуальна в свете относительно недавно оформившейся практики налоговых платежей на консолидированной основе. На этот момент в России существует 16 консолидированных групп налогоплательщиков (КГН), большинство из них сформировались в 2011-2012 годы.

Формирование КГН позволяет уменьшить консолидированную налоговую базу на размер чистых убытков предприятий КГН, и отнести сделки между участниками КГН к неконтролируемым для применения правил контроля трансфертного ценообразования.

Поскольку у предприятий КГН есть официально оформленное (юридическое) право на взаимозачет обязательств по текущему налогу на прибыль, и они готовы воспользоваться им, становится возможным и взаимозачет отложенных налогов в рамках всей КГН.

Подведя итог вышесказанному, необходимо сказать, что вопреки общей тенденции стандартов бухгалтерского учета, между ними все еще есть непримиримые разногласия, например, в части отложенного налога на прибыль.

Эти расхождения главным образом возникают за счет различных методов в МСФО и РПБУ: первый рассматривает отложенные налоги с позиции возможности их реализации в будущем и представления для пользователей, а второй делает изначальное предположение о том, что счет отложенных налогов существует скорее для механической корректировки разрыва между бухгалтерским и налоговым учетом.

Литература

- Налоговый кодекс Российской Федерации

- Приказ Минфина РФ от 19 ноября 2002 г. № 114н «Об утверждении Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02»

- Приказ Минфина РФ от 27.12.2007 N 153н (ред. от 24.12.2010) «Об утверждении Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007)»

- Приказ Минфина России от 28.12.2015 N 217н «О введении Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности в действие на территории Российской Федерации и о признании утратившими силу некоторых приказов (отдельных положений приказов) Министерства финансов Российской Федерации» - Международный стандарт финансовой отчетности (IAS) 12

- Водолазко Н. С., Трунина В. Ф. Сравнение МСФО и РПБУ, пути трансформации отчетности // Молодой ученый. — 2015. — №9

- Гринкевич Л.С., Баянова К.А. Модернизация системы налогообложения консолидированных групп налогоплательщиков // Финансы и кредит. 2014. №1

References

- Nalogovyj kodeks Rossijskoj Federacii

- Prikaz Minfina RF ot 19 nojabrja 2002 g. № 114n «Ob utverzhdenii Polozhenija po buhgalterskomu uchetu «Uchet raschetov po nalogu na pribyl' organizacij» PBU 18/02»

- Prikaz Minfina RF ot 27.12.2007 N 153n (red. ot 24.12.2010) «Ob utverzhdenii Polozhenija po buhgalterskomu uchetu «Uchet nematerial'nyh aktivov» (PBU 14/2007)»

- Prikaz Minfina Rossii ot 28.12.2015 N 217n «O vvedenii Mezhdunarodnyh standartov finansovoj otchetnosti i Raz#jasnenij Mezhdunarodnyh standartov finansovoj otchetnosti v dejstvie na territorii Rossijskoj Federacii i o priznanii utrativshimi silu nekotoryh prikazov (otdel'nyh polozhenij prikazov) Ministerstva finansov Rossijskoj Federacii» - Mezhdunarodnyj standart finansovoj otchetnosti (IAS) 12

- Vodolazko N. S., Trunina V. F. Sravnenie MSFO i RPBU, puti transformacii otchetnosti // Molodoj uchenyj. — 2015. — №9

- Grinkevich L.S., Bajanova K.A. Modernizacija sistemy nalogooblozhenija konsolidirovannyh grupp nalogoplatel'shhikov // Finansy i kredit. 2014. №1