КРИТЕРИИ И НЕОБХОДИМОСТЬ ВНЕДРЕНИЯ АВТОМАТИЗИРОВАННОЙ СИСТЕМЫ УПРАВЛЕНИЯ ОПЕРАЦИОННЫМИ РИСКАМИ В РОССИЙСКОМ БАНКЕ. ПРИМЕРЫ РЕШЕНИЙ

Щугорева В. А.

Аспирант,

Санкт-Петербургский государственный экономический университет

КРИТЕРИИ И НЕОБХОДИМОСТЬ ВНЕДРЕНИЯ АВТОМАТИЗИРОВАННОЙ СИСТЕМЫ УПРАВЛЕНИЯ ОПЕРАЦИОННЫМИ РИСКАМИ В РОССИЙСКОМ БАНКЕ. ПРИМЕРЫ РЕШЕНИЙ

Аннотация

Статья рассказывает о предпосылках и необходимости интеграции специализированных автоматизированных систем в банках с целью оптимизации процесса управления операционными банковскими рисками. Описываются основные критерии и бизнес-требования для разработчиков. Приводится сравнительный анализ стоимости и функциональности предлагаемых решений на рынке и предлагается к рассмотрению решение одного из наиболее крупных разработчиков в области банковского ПО.

Ключевые слова: операционные риски, IT-системы, функциональные возможности, SAS.

Shchugoreva V. A.

Postgraduate student,

St. Petersburg University of economics

THE NECESSITY TO INTEGRATE THE SPECIAL BANKS AUTOMATIZED SYSTEMS FOR THE PURPOSE TO OPTIMIZE THE PROCESS OF THE OPERATIONAL RISK MANAGEMENT IN RUSSIA. SOLUTIONS

Abstract

The article describes the necessity to integrate the special banks automatized systems for the purpose to optimize the process of the operational risk management and main criteries for the software developers. It produces the research of value and functionality of offering solutions and calls attention to the solution of one of the most major banks software developer.

Keywords: operational risk, IT-Systems, functionality, SAS.

Вопрос о качественном и принципиально другом уровне управления рисками в российских банках встал еще 10-15 лет назад, когда в России, да и в целом по всему миру, прокатилась волна экономических кризисов, которые привели страну к существенному спаду, что повлекло за собой принятие ЦБ России ряда ключевых решений, которые базировались на применении к банкам требований Базельского комитета (Базель I, II), который, в свою очередь, требовал от банков включать в расчет норматива достаточности капитала активы банка, взвешенные по риску.

Исторически, банковские риски делились на риски, связанные невозвратом кредитных денежных средств, и рыночные риски, связанные с возникающим убытком от вложения денежных средств в ценные бумаги.

При этом риски, связанные со сбоями ИТ-систем, внешним и внутреннем мошенничеством, риски, связанные с некомпетентностью персонала, с неэффективными бизнес-процессами банков, никак не учитывались, что приводило возникновению инцидентов, которые вынужденно приводили многие банки к банкротству.

Такие риски называются операционными рисками, и, начиная с 1996 года было принято международное решение (Базель II) данный вид рисков учитывать в капитале банка.

Особенность операционных рисков в отличии от кредитных и рыночных заключается в сильной разнородности возникающих инцидентов, которые приводят к прямым потерям денежных средств.

Основной задачей как для регулятора, так и для банков стало определение способов и инструментов считать и прогнозировать убыток от операционного риска и влияния на капитал.

Изначально, влияние на капитал банка операционного риска для упрощения расчетов определили как долю от валового дохода банка (базовый подход), что говорило о том, чем больше доход банка, тем больше он подвержен убытку от некорректности банковских операций.

Такой подход учёта операционных рисков, особенно для крупных банков, где прибыль банка является существенной, являлся неприемлемым. При этом, именно по причине неоднородности банковских операционных рисков, данных подход к учету и был предложен, вместе с тем, банкам предлагалось предъявить собственную систему учета операционных рисков, которая бы учитывала все направления деятельность банка, и убедить ЦБ в способности с высоким уровнем доверительной вероятности прогнозировать свои потери от операционных рисков на 1 год (АМА продвинутый подход). При аттестации такого подхода в капитал банка можно было бы учитывать не долю от прибыли, а сумму ожидаемых и неожидаемых потерь, что существенно ниже (в большинстве случаев) базового подхода.

Для качественного и всецелого учета операционных банковских потерь необходимо использовать автоматизированную систему, не просто базу данных потерь, а интегрированный в операционную банковскую деятельность инструмент, который позволял бы в режиме текущего времени видеть все события банка, который имеют отражения в других банковских автоматизированных системах [1].

Поиском и подбором такой системы были заняты большинство крупных банков. Много иностранных банков иже интегрировали в свои системы такие инструменты, в России же, с учетом пониженной культуры восприятия банковских рисков, внедрение таких систем происходит с сильным запозданием.

Таким образом внедрение в банке системы управления операционными рисками, соответствующей международным стандартам (Базель II) и требованиям регулятора (Банка России) позволит:

- Минимизировать убытки Банка от операционного риска путем построения системы идентификации, мониторинга, контроля операционного риска;

- Повысить эффективность управления операционными рисками владельцами процессов;

- Провести поэтапное внедрение элементов «продвинутого» подхода (AMA) в соответствии с Базель II для расчета требований к капиталу под операционный риск, что позволит Банку существенно сократить требования к капиталу, резервируемому под операционный риск

Для определения наиболее подходящей системы (Система) управления операционными рисками сформулированы несколько ключевых критериев (критерии предложены одним из наиболее крупных банков России) или бизнес требований к производителю системы:

- Функционирование системы в масштабе всего банка

Система должна автоматизировать процесс управления операционными рисками по агрегированным подразделениям Банка, включая все территории.

- Расчет капитала, аллоцируемого под операционный риск

Система должна поддерживать расчет капитала, аллоцируемого под операционный риск, в соответствии с соглашениями по капиталу Базель II и требованиями Банка России , внутренними нормативными документами

- Расчет значения величины операционного риска Банка Банка

Система должна обеспечивать получение общего представления о значении величины операционного риска Банка с последующей его декомпозицией по всем возможным измерениям, таким, как вид риска, фактор риска, направление бизнеса, регион и т.д.

- Масштаб Системы

Система должна функционировать с учетом следующей специфики Банка:

- Сложная внутренняя организационная структура (наличие большого количества структурных подразделений с различными уровнями иерархии подчиненности);

- Разветвленная территориальная структура.

- Открытость Системы

Функции и методики (структуры данных и алгоритмы), используемые в системе, должны быть открыты и подробно документированы.

- Гибкость Системы

Система управления рисками должна допускать возможность изменения встроенных в нее функций и методик с целью адаптации к условиям российского рынка, а также возможность создания новых методик.

Система должна предоставлять гибкие возможности в плане кастомизации решения (дополнительной настройки под требования Банка).

- Наличие локализованной версии Системы

Должна быть обеспечена полная локализация (русификация) интерфейсов работы пользователей системы (в частности, “тонкого” клиента).

Должна быть обеспечена полная локализованная документация всех функций и компонентов Системы

- Расширяемость Системы

Система должна допускать возможность подключения новых структурных подразделений Банка.

- Поддержка ведения истории внесения изменений и журналирования

Система должна поддерживать механизмы ведения истории изменения основных объектов системы, справочников и классификаторов:

- рисков в Реестре рисков;

- РС (рисковое событие) и аналитических обобщений РС;

- действий;

- КИР (ключевые индикаторы риска);

- ответов на вопросы в рамках самооценки операционных рисков.

При этом в Системе должны быть предусмотрены возможность построения отчетных форм по основным объектам системы на разные даты с учетом истории изменения объектов Системы в историческом разрезе (например, построение отчета по РС на прошлую дату с учетом измененного классификатора, которое произошло после этой даты; либо построение отчета на прошлую дату с учетом классификатора, действовавшего на прошлую дату и т. п.).

Для выбора системы по данным критериям можно привести исследования по всем международным системам, представляющим возможности управления операционным риском. (исследования проводились в 2007, 2010 и 2012 годах)

Стоит отдельно выделить решение SAS OpRisk Management (компания SAS), т.к. это комплексное решение, основанное на ведущей в отрасли аналитической платформе SAS Intelligence Platform, обладающее широкими функциями управления данными, аналитики, нормативной отчетности и конфиденциальности.

На данный момент, на мировом уровне, более 200 организаций финансового сектора используют решения SAS для управления операционными рисками.

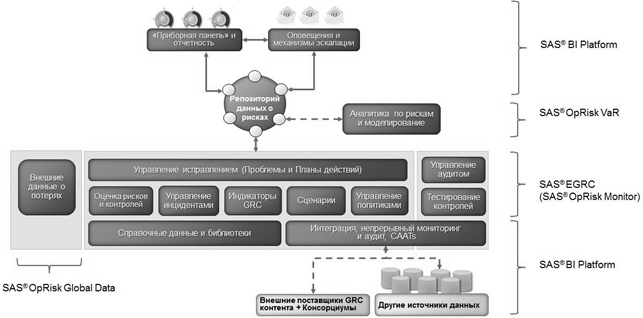

Система состоит из 4 модулей (рис. 1): SAS OpRiskVar, SAS EGRC, SAS BI Platform, SAS OpRiskGlobalData.

Рис. 1 - Модули системы SAS OP Risk Management

Все модули данной системы необходимы как для учета, мониторинга и анализа потерь об операционных рисках, так и составлении управленческой отчетности для своевременного принятия мер по минимизации операционных рисков во всех направления банковской деятельности.

Внедрение автоматизированной системы управления операционными рисками действительно позволит учитывать данные о потерях и, при выполнении всех требований, получить от регулятора разрешения на учет капитала под операционные риски в рамках продвинутого подхода.

Главной же ценностью таких автоматизированных систем является повышение общей культуры восприятия банковских рисков как со стороны высшего и среднего менеджмента банка, так и со стороны специалистов, которые смогут в оперативном формате понимать структуры возникновения убытков по их направлениям деятельности и своевременно принимать необходимые меры по снижению рисков.

Литература

- Карпова В. С., Мельникова Е. Ф. Создание корпоративной информационной системы управления проектами в холдинговой компании. Информационные технологии в бизнесе. Сборник 8-й международной научной конференции. 19–20 июня 2013 г. Санкт-Петербург. Conference of St.-Petersburg State University of Economics and Finance. Information Technology in Business / Под ред. проф. В. В. Трофимова, В. Ф. Минакова. – 2013. – С 75 - 79. ISBN 978-5-94652-426-4

- «Международная конвергенция измерения капитала и стандарта капитала: новые подходы». Базельский комитет по банковскому надзору. Банк международных расчетов. - 2004.- С.155-167

- Положение Банка России от 3 ноября 2009 г. № 346-П «О порядке расчета размера операционного риска». П.1-7

- Anna S. Chernobai, Svetlozar T. Rachev, Frank J. Fabozzi. Operational Risk. A Guide to Basel II. Capital requirements, Models and Analysis. 2009. C. 15-34.

- Сазыкин Б.В. «Управление операционным риском в коммерческом банке».-2008. C 27-35. -ISBN 978-5-9626-0411-4

- Маслов В. И., Минаков В. Ф. Критерий эффективности в системе управления качеством продукции предприятия // Научно-технические ведомости Санкот-петербургского государственного политехниеского университета. Информатика. Телекоммуникации. Управление. = St. Petersburg State Polytechnical University Journal. Computer Science. Telecommunications and Control Systems. -.2012.-№6 (162). – C.179-184

- Минаков В.Ф., Корчагин Д.Н., Король А.С., Шевцов М.А., Пустохайлов С. К. Математическое моделирование автоматизированных информационных процессов // Вестник Северо-Кавказкого государственного технического университета. Экономические науки. -2010. –Т.6 №112. –С.177-186

References

- Karpova V. S., Mel'nikova E. F. Sozdanie korporativnoj informacionnoj sistemy upravlenija proektami v holdingovoj kompanii. Informacionnye tehnologii v biznese. Sbornik 8-j mezhdunarodnoj nauchnoj konferencii. 19–20 ijunja 2013 g. Sankt-Peterburg. Conference of St.-Petersburg State University of Economics and Finance. Information Technology in Business / Pod red. prof. V. V. Trofimova, V. F. Minakova. – 2013. – S 75 - 79. ISBN 978-5-94652-426-4

- «Mezhdunarodnaja konvergencija izmerenija kapitala i standarta kapitala: novye podhody». Bazel'skij komitet po bankovskomu nadzoru. Bank mezhdunarodnyh raschetov. - 2004.- S.155-167

- Polozhenie Banka Rossii ot 3 nojabrja 2009 g. № 346-P «O porjadke rascheta razmera operacionnogo riska». P.1-7

- Anna S. Chernobai, Svetlozar T. Rachev, Frank J. Fabozzi. Operational Risk. A Guide to Basel II. Capital requirements, Models and Analysis. 2009. C. 15-34.

- Sazykin B.V. «Upravlenie operacionnym riskom v kommercheskom banke».-2008. C 27-35. -ISBN 978-5-9626-0411-4

- Maslov V. I., Minakov V. F. Kriterij jeffektivnosti v sisteme upravlenija kachestvom produkcii predprijatija // Nauchno-tehnicheskie vedomosti Sankot-peterburgskogo gosudarstvennogo politehnieskogo universiteta. Informatika. Telekommunikacii. Upravlenie. = St. Petersburg State Polytechnical University Journal. Computer Science. Telecommunications and Control Systems. -.2012.-№6 (162). – C.179-184

- Minakov V.F., Korchagin D.N., Korol' A.S., Shevcov M.A., Pustohajlov S. K. Matematicheskoe modelirovanie avtomatizirovannyh informacionnyh processov // Vestnik Severo-Kavkazkogo gosudarstvennogo tehnicheskogo universiteta. Jekonomicheskie nauki. -2010. –T.6 №112. –S.177-186