КОНТРОЛЬ ЦЕН В НЕКОНТРОЛИРУЕМЫХ СДЕЛКАХ МЕЖДУ ВЗАИМОЗАВИСИМЫМИ ЛИЦАМИ С ПРИМЕНЕНИЕМ МЕТОДОВ ТРАНСФЕРТНОГО ЦЕНООБРАЗОВАНИЯ

КОНТРОЛЬ ЦЕН В НЕКОНТРОЛИРУЕМЫХ СДЕЛКАХ МЕЖДУ ВЗАИМОЗАВИСИМЫМИ ЛИЦАМИ С ПРИМЕНЕНИЕМ МЕТОДОВ ТРАНСФЕРТНОГО ЦЕНООБРАЗОВАНИЯ

Научная статья

Хлобустова К.А. *

Санкт-Петербургский государственный экономический университет, Санкт-Петербург, Россия

* Корреспондирующий автор (kkhlobustova[at]mail.ru)

АннотацияВ статье проанализирован процесс контроля налоговыми органами рыночного уровня цен в неконтролируемых сделках между взаимозависимыми лицами, а также аргументирована обоснованность такого контроля с точки зрения исполнительной власти. Рассмотрены основные методы ценообразования, используемые при доказывании рыночного уровня цен в неконтролируемых сделках с взаимозависимыми лицами. Выявлены документы, применяемые при обосновании нерыночных цен в неконтролируемых сделках между взаимозависимыми лицами.

Ключевые слова: неконтролируемые сделки, взаимозависимые лица, трансфертное ценообразование.

PRICE CONTROL IN UNCONTROLLED TRANSACTIONS BETWEEN INTERDEPENDENT PERSONS WITH THE USE OF TRANSFER PRICING METHODS

Research article

Khlobustova K.A. *

St. Petersburg State University of Economics, St. Petersburg, Russia

* Correspoding author (kkhlobustova[at]mail.ru)

AbstractThe article analyzes the process of control of the market level of prices in uncontrolled transactions between interdependent persons performed by tax authorities, and also substantiates the validity of such control from the point of view of the executive branch. Basic pricing methods used to prove the market level of prices in uncontrolled transactions with related parties are considered. Documents used for the justification of non-market prices in uncontrolled transactions between related parties are identified.

Keywords: uncontrolled transactions, interdependent entities, transfer pricing.

Трансфертное ценообразование (далее – ТЦО) является одной из важнейших составляющих международного налогообложения. В связи с глобализацией экономики и мировой проблемой «перетекания» прибыли в низконалоговые юрисдикции и, как следствие, ухода из-под налогообложения в месте непосредственного возникновения доходов и расходов, были предприняты определенные меры со стороны как международного сообщества, так и законодательства внутри страны. Одной из таких мер стало принятие Федерального закона от 18.07.2011 N 227-ФЗ, вносившего поправки и формировавшего новый раздел в Налоговом кодексе Российской Федерации (далее - НК РФ) с 1.01.2012 г. Впоследствии были определены новые критерии отнесения сделок к контролируемым Федеральным законом от 3.08.2018 N 302-ФЗ.

В результате принятия вышеуказанного закона с 1.01.2019 г. контролируемых сделок стало меньше. Изменения не свидетельствуют об отмене налогового контроля за ценами в сделках между взаимозависимыми лицами, часть которых с 2019 г. станет неконтролируемыми в связи с утверждением новых требований к внутрироссийским сторонам сделок, а также установления суммового порога в сделках с участием иностранных взаимозависимых лиц. Данная позиция подтверждается разъяснениями Министерства финансов Российской Федерации (далее – Минфин России) и Федеральной налоговой службы Российской Федерации (далее – ФНС России), а также судебной практикой.

Законодатель не определил полномочий налоговых органов в отношении неконтролируемых сделок, ввиду чего вызвал ряд спорных моментов, впоследствии потребовавших разъяснений от Минфина России и ФНС России. Письмо Минфина России от 18.10.2012 № 03-01-18/8-145 подразделяет сделки между взаимозависимыми лицами на контролируемые (согласно ст. 105.14 НК РФ) и иные сделки – неконтролируемые. В процессе осуществления мероприятий по проверке цен в неконтролируемых сделках территориальному налоговому органу нужно определить факты манипулирования ценами и, соответственно, доказать их, а именно выявить наличие некого умысла со стороны налогоплательщика на получение необоснованной налоговой выгоды (далее – ННВ) [11, С. 43].

При этом ФНС России в п. 1.3.4 письма от 25.07.2013 № АС-4-2/13622 указано, что контроль, направленный на установление соразмерности цен «рынку» в случаях идентификации фактов уклонения от уплаты налогов из-за манипулирования налогоплательщиком ценами, может проводиться, в том числе с методами, описанными главой 14.3 «Методы, используемые при определении для целей налогообложения доходов (прибыли, выручки) в сделках, сторонами которых являются взаимозависимые лица НК РФ» (далее – гл. 14.3 НК РФ). В поддержку данной правовой позиции ФНС России в письме от 16.09.2014 № ЕД-4-2/18674@ указывает на распределение полномочий согласно уровням системы налоговых органов Российской Федерации (далее – РФ): ФНС России осуществляет процесс проверки цен в контролируемых сделках в силу п. 1 ст. 105.17 НК РФ, тогда как цены, введенные в неконтролируемых сделках между взаимозависимыми лицами могут быть проверены территориальными налоговыми органами. Согласно указанному письму налоговому органу требуется доказать факт получения ННВ плательщиком налогов [11, C. 46].

Таким образом, доказанность территориальными налоговыми органами факта получения ННВ ввиду уменьшения базы для расчета налогов при манипулировании ценами допускает проверку цен. Письмо ФНС России от 30.09.2015 № ЕД-4-2/17078@ закрепляет случаи признания ННВ, исходя из которых происходит оценка налоговым органом результатов сделки на предмет уменьшения суммы налога [11, C. 46]. Минфин РФ в письме от 28 ноября 2018 г. N 03-12-12/1/85982 дает разъяснения о том, что доказывание получения ННВ учитывает как положения НК РФ, так и Постановление Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 N 53 (далее – Постановление ВАС РФ 53). Письмо подтверждает возможность для применения методов установления рыночных цен, установленных гл. 14.3 НК РФ, вместе с другими способами, не утвержденными НК РФ.

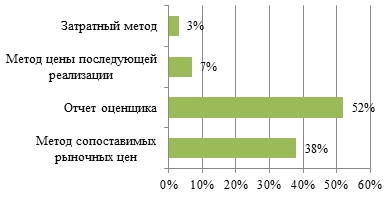

Ввиду правовой позиции Минфина России, ФНС России, а также исходя из сложившейся судебной практики – цены выступают предметом контроля налоговыми органами в случае установления их «нерыночности», а именно получения налогоплательщиком ННВ в сделках. В целях корректирования цен в сделках между взаимозависимыми лицами применяют как методы ТЦО, предусмотренные НК РФ, так и отчеты оценщиков (см. рисунок 1).

Рис. 1 – Использованные методы доказывания «рыночности» цен в судебном порядке (октябрь 2017 г. - октябрь 2018 г.)

Исходя из судебных решений, вынесенных за период с октября 2017 г. по октябрь 2018 г., следует, что большинство судебных дел связаны с арендой или реализацией имущества, что обуславливает применение отчета оценщиков в 52% случаев. С другой стороны, территориальные налоговые органы также используют методы ТЦО.

Возникновение споров в большинстве случаев обусловлено манипулированием ценами в сделках со взаимозависимыми лицами, в то время как налогоплательщики в большинстве случаев указывают на неправомерность со стороны налоговых органов контроля за ценами в таких сделках вследствие отсутствия признаков контролируемости. Вместе с этим судебные органы ссылаются на Постановление ВАС РФ 53 в части обоснования получения налогоплательщиком ННВ.

Рассмотренные судебные дела затрагивают Постановление ВАС РФ 53. В то время как, с 19.08.2017 г. вступила в силу ст. 54.1 НК РФ «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов» (далее – ст. 54.1 НК РФ), принятая с целью обобщения и перевода на законодательный уровень судебной практики в части получения налогоплательщиками ННВ.

С момента вступления в силу ст. 54.1 НК РФ, которая была призвана объединить практику контроля, налоговые органы могут ссылаться на указанную статью для вывода о получении ННВ и наличии умысла в действиях налогоплательщика. В настоящее время отсутствует судебная практика по ст. 54.1 НК РФ, касающаяся вопросов неконтролируемых сделок, что обусловлено взаимодействием налоговых органов и налогоплательщика и, как результат, досудебным урегулированием вопросов тех сделок, условия по которым могут вызвать спорные вопросы у представителей налоговой службы.

Таким образом, исходя из проведенного анализа следует правомерность налоговых проверок и применимость санкций территориальными налоговыми органами для неконтролируемых сделок, если установлен факт получения налогоплательщиком ННВ и действия совершены умышленно. Такой контроль может включать методы, установленные гл. 14.3 НК РФ. Существенным фокусом контроля являются взаимозависимые лица, а именно сделки между ними, обстоятельства в которых могут отличаться от рыночных или сделок этого налогоплательщика с независимыми лицами. При этом ст. 54.1 НК РФ значительно сократила содержательную часть в доказывании ННВ по сравнению с Постановлением ВАС РФ 53, ввиду чего в неконтролируемых сделках, произведенных после вступления в силу ст. 54.1 НК РФ, надо доказать наличие «умысла» при занижении налоговой базы.

| Конфликт интересов Не указан. | Conflict of Interest None declared. |

Список литературы / References

- Налоговый кодекс Российской Федерации (Часть первая) от 31.07.1998 № 146-ФЗ // СПС «КонсультантПлюс»

- Налоговый кодекс Российской Федерации (Часть вторая) от 5.08.2000 № 117-ФЗ // СПС «КонсультантПлюс»

- Федеральный закон от 18.07.2011 № 227-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием принципов определения цен для целей налогообложения» // СПС «КонсультантПлюс»

- Федеральный закон от 3.08.2018 № 302-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» // СПС «КонсультантПлюс»

- Письмо Минфина России от 28.11.2018 № 03-12-12/1/85982 // СПС «КонсультантПлюс»

- Письмо ФНС России от 25.07.2013 № АС-4-2/13622 // СПС «КонсультантПлюс»

- Письмо ФНС России от 16.09.2014 № ЕД-4-2/18674@ // СПС «КонсультантПлюс»

- Письмо ФНС России от 30.09.2015 № ЕД-4-2/17078@ // СПС «КонсультантПлюс»

- Письмо Минфина России от 18.10.2012 № 03-01-18/8-145 // СПС «КонсультантПлюс»

- Постановление Пленума Высшего Арбитражного Суда Российской Федерации от 12.10.2006 №53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» // СПС «КонсультантПлюс»

- Ногина О. А. Контроль налоговых органов за ценами в неконтролируемых сделках, заключенных взаимозависимыми лицами / О. А. Ногина // Петербургский юрист. –2016. –№ 2. –С. 42–48.

Список литературы на английском языке / References in English

- Nalogovyj kodeks Rossijskoj Federacii [Tax Code of the Russian Federation] (Part One) of July 31, 1998 No. 146-ФЗ // ATP “Consultant Plus” [in Russian]

- Nalogovyj kodeks Rossijskoj Federacii [Tax Code of the Russian Federation] (Part Two) of August 5, 2000 No. 117-ФЗ // ATP “Consultant Plus” [in Russian]

- Federal`nyj zakon ot 18.07.2011 № 227-FZ « O vnesenii izmenenij v otdel'nye zakonodatel'nye akty Rossijskoj Federacii v svjazi s sovershenstvovaniem principov opredelenija cen dlja celej nalogooblozhenija» [Federal law of July 7, 2011 No. 227-ФЗ “On amendments to certain legislative acts of the Russian Federation in connection with the improvement of pricing principles for tax purposes”] // ATP “Consultant Plus” [in Russian]

- Federal`nyj zakon ot 3.08.2018 № 302-FZ « O vnesenii izmenenij v chasti pervuju i vtoruju Nalogovogo kodeksa Rossijskoj Federacii» [Federal law of August 3, 2018 No. 302-ФЗ “On amendments to parts one and two of the Tax Code of the Russian Federation”] // ATP “Consultant Plus” [in Russian]

- Pis'mo Minfina Rossii ot 28.11.2018 № 03-12-12/1/85982 [The letter of the Ministry of Finance of November 28, 2018 No. 03-12-12/1/85982] // ATP “Consultant Plus” [in Russian]

- Pis'mo FNS Rossii ot 25.07.2013 № AS-4-2/13622 [The letter of the Federal Tax Service of July 25, 2013 No. AS-4-2/13622] // ATP “Consultant Plus” [in Russian]

- Pis'mo FNS Rossii ot 16.09.2014 № ED-4-2/18674@ [The letter of the Federal Tax Service of September 16, 2014 No. ED-4-2/18674@] // ATP “Consultant Plus” [in Russian]

- Pis'mo FNS Rossii ot 30.09.2015 № ED-4-2/17078@ [The letter of the Federal Tax Service of September 30, 2015 No. ED-4-2/17078@] // ATP “Consultant Plus” [in Russian]

- Pis'mo Minfina Rossii ot 18.10.2012 № 03-01-18/8-145 [The letter of the Ministry of Finance of October 18, 2012 No. 03-01-18/8-145] // ATP “Consultant Plus” [in Russian]

- Postanovlenie Plenuma Vysshego Arbitrazhnogo Suda Rossijskoj Federacii ot 12.10.2006 №53 «Ob ocenke arbitrazhnymi sudami obosnovannosti polucheniya nalogoplatel'shchikom nalogovoj vygody» [Resolution of the Plenum of the Supreme Arbitration Court of the Russian Federation of October 12, 2006 No. 53 “On arbitration courts assessing the reasonableness of the taxpayer obtaining a tax advantage”] // ATP “Consultant Plus” [in Russian]

- Nogina O. A. Kontrol' nalogovyh organov za cenami v nekontroliruemyh sdelkah, zaklyuchennyh vzaimozavisimymi licami [Control by the tax authorities of prices in uncontrolled transactions concluded by related parties]/ O. A. Nogina // Peterburgskij yurist [Petersburg lawyer]. –2016. –No. 2. –P. 42–48. [in Russian]