БАНКИ ИНОСТРАННОГО КАПИТАЛА В КИТАЕ: ОСНОВНЫЕ ПРОБЛЕМЫ ТЕКУЩЕГО ЭТАПА РАЗВИТИЯ

Вдовин Артем Николаевич

Соискатель, Институт Дальнего Востока РАН

БАНКИ ИНОСТРАННОГО КАПИТАЛА В КИТАЕ: ОСНОВНЫЕ ПРОБЛЕМЫ ТЕКУЩЕГО ЭТАПА РАЗВИТИЯ

Аннотация

Рассмотрены особенности работы иностранных банков в рамках современной банковской системы Китайской Народной Республики. Выявлены и проанализированы принципиальные сложности и вызовы иностранных банков в Китае, оценен масштаб и значимость этих вызовов для перспектив дальнейшего развития зарубежных финансовых институтов в КНР.

Ключевые слова: Китай, экономика, иностранные банки, банковская система.

Artem N. Vdovin

Postgraduate student, Institute for Far Eastern Studies of Russian Academy of Sciences

FOREIGN BANKS IN CHINA: THE KEY CHALLENGES OF THE PRESENT

Abstract

The article provides comprehensive analysis of foreign banks in China key challenges of the present. The author arranged all challenges according the degree of influence on banking institutions from the most serious to the least. The general view of the foreign banks current position in China is also given.

Key words: China economy, foreign banks, banking system

Иностранные банки активно действуют в КНР практически с самого начала политики реформ и открытости, то есть «китайский» опыт некоторых из них уже перевалил за тридцатилетнюю отметку. Несмотря на имевший место этап относительно активного проникновения иностранных банковских структур в материковый Китай в 90-х – 2000-х годах и вступление Китайской Народной Республики в ВТО, можно утверждать, что темпы развития иностранного банковского сектора в последние годы в целом заметно сократились, наступил своеобразный период охлаждения активности, стабилизации. Особенности текущего этапа совершенно естественно объясняются как общим состоянием мировой экономики, так и конкретными специфическими условиями работы на китайском рынке. Ограничения и квоты на кредитные, депозитные и валютообменные операции, существенные начальные требования к капиталу создаваемых банков и филиалов, регистрационные и административные сложности, а также медленные и непрозрачные процедуры получения разрешений с начала 2000-х годов превратились в постоянную характеристику местного рынка, определяющую формат и скорость развития банков иностранного капитала.

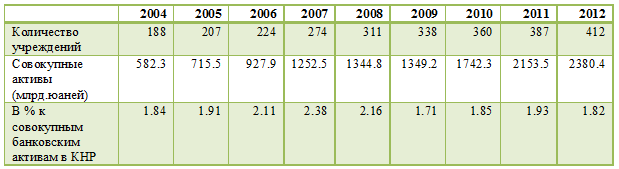

В результате по данным китайского банковского регулятора China Banking Regulatory Commission (CBRC) активы банков иностранного капитала в составе общих активов банковского сектора не только прекратили свой рост, но и продемонстрировали сокращение с 2.38% в 2007 году, до 1.93% в 2011 и 1.82% в 2012 г.

Не способствует особо динамичному развитию иностранного банковского присутствия в Китае и то, что с устоявшейся точки зрения местных властей и регуляторов, основная роль инобанков на текущем этапе состоит в привнесении передового опыта в банковской сфере (менеджмент, оценка рисков, проведение сложных операций, корпоративное управление и т.д.), обеспечении притока иностранного капитала, обслуживании иностранного корпоративного сектора (т.е. их собственных иностранных клиентов) и в строго дозированном и контролируемом увеличении конкуренции на внутреннем рынке банковско-финансовых услуг.

Рассмотрение условий работы и в особенности вызовов и сложностей, с которыми сталкиваются иностранные банки в КНР безусловно полезно для более глубокого понимания как характеристик самой банковской системы Китая, так и специфики ее взаимодействия с иностранными кредитными структурами. Это в свою очередь открывает путь к пониманию и прогнозированию возможных проблем российских банков при работе на китайском рынке и рынках других стран БРИКС. Кроме того, изучение китайского опыта работы с иностранными банками в национальном поле будет также полезно для выработки и совершенствования правил организации деятельности иностранных кредитно-финансовых учреждений в России.

***

Стоит отметить, что в целом банки иностранного капитала, приобретя национальный режим, действуют в полном смысле в рамках национального банковского сектора КНР. В связи с этим они естественным образом, также сталкиваются со значительной частью проблем, свойственных собственно местным китайским банкам (более подробно см. [1]). Из чего можно сделать вывод об общности значительной части вызовов, стоящих перед работающими в Китае кредитно-финансовых учреждений, а также наличии ряда субъективных, проблем и задач, присущих преимущественно кредитным институтам иностранного капитала.

Безусловно существенное влияние на деятельность и перспективы зарубежных КФУ оказывают комплексные факторы и явления китайской экономики такие как замедление экономического роста, сокращение государственных расходов, перепроизводство и «пузыри» в ряде крупнейших секторов (строительство, сталелитейная отрасль), влияние теневого финансового сектора, риски лавинообразных кризисов (обрушение биржевых индексов, схлопывание кредитных «пузырей», масштабные дефолты держателей кредитов) и т.д.

Говоря о различиях в вызовах между местными и иностранными банками можно утверждать, что для иностранных банков в целом не характерна (т.е. не имеет как правило острого, долговременного характера) проблема «плохих» кредитов(Non-performing loans), сомнительных активов на балансах, несовершенства менеджмента и систем оценки рисков, в то же время китайские кредитно-финансовые институты не испытывают на себе чрезмерных административных ограничений на внутреннем рынке (скорее наоборот пользуются поддержкой властей в конкурентной борьбе с иностранными банками), имеют гораздо большую клиентскую базу и большие возможности по привлечению ликвидности.

Анализируя текущее положение банков иностранного капитала на рынке КНР можно выделить следующий комплекс существенных сложностей, оказывающих наибольшее влияние как на текущие характеристики и финансовые показатели, так и на перспективы и стратегические планы развития зарубежных КФУ в Китае (в порядке убывания степени негативного влияния на деятельность банковских структур):

- Чрезмерные регулирование, надзор, бюрократическое давление, а также проявления «политической» мотивации в действиях лицензионно-регулирующих органов по отношению к иностранным КФУ.

Наиболее системным и всеобъемлющим проблемным аспектом для иностранных банков стало постепенное, но в то же время неуклонное усложнение и ужесточение банковско-финансового регулирования, при одновременном ухудшении его прозрачности и недостатке разъяснительных инструментов. Также имеет место явление повышения роли центральных и местных регуляторов и властей в трактовке и формулировании тех или иных государственных норм и правил, что зачастую приводит к злоупотреблениям.

Исследование европейской торговой палаты в Китае «Business Confidence Survey 2013» показало, что рыночные ограничения в финансовом секторе КНР более существенны для иностранных участников, чем в среднем в других отраслях. Так, в результате углубленных проверок деятельности и необходимости получения дополнительных разрешений для иностранных финансовых структур, 64% из представителей иностранного финансового бизнеса в Китае отметили, что упускают возможности из-за возникающих таким образом рыночных ограничений и административных барьеров [2].

Ощутимой сложностью для банков иностранного капитала в этой связи зачастую предстает процесс подготовки рутинных отчетов, требующих как правило утверждения регулятора. Зачастую временные параметры работы госструктур по рассмотрению отчетности и заявок банков не регламентированы, что приводит к неоправданному затягиванию процедур (в частности по сравнению с местными банками). Более того, требования к однотипной отчетности и заявкам могут значительно различаться в различных провинциях и городах. Имеет распространение и явление непостоянства требований к отчетности, выборности применения конкретных требований и т.д. Наглядным примером здесь может служить комментарий одного из иностранных банков, из которого стало известно о необходимости систематической подготовки для местных регуляторов порядка 6 тысяч (!) [3] различных отчетов о своей деятельности.

Все это в значительной степени затрудняет работу банков, увеличивает сроки реализации программ и стратегий развития, вызывает необходимость расширения штата непроизводственных сотрудников, что, в конечном итоге, ощутимо снижает конкурентоспособность зарубежных КФУ.

Решения о выдаче разрешений на запуск инобанками новых банковских продуктов, как правило, носят индивидуальный, неформализованный характер, то есть фактически не могут быть спрогнозированы. С крайне жестким регулированием банки иностранного капитала сталкиваются в вопросах запуска и работы с такими банковскими продуктами как деривативы, валютные свопы, продукты по управлению активами, операции хеджирования на товарных рынках, трансграничное торговое финансирование, структурированные депозиты и т.д.

На фоне общей непрозрачности и бюрократизации банковского регулирования иностранные банки также вынуждены сталкиваться с проблемой перекрестных компетенций различных регуляторов финансовой сферы. Ввиду отсутствия финансового мегарегулятора, в ряде областей, таких как осуществление электронных платежей, работа на финансовых рынках и т.д., иностранные и местные банки вынуждены одновременно исполнять указания двух и более органов (Народный Банк Китая, Комиссия по надзору и регулированию банковской деятельности, Государственная администрация валютного контроля и пр.). Однако зачастую между самими регуляторами возникают противоречия относительно тех или иных вопросов и трактовок нормативных актов, что в конечном итоге сказывается на работе КФУ.

- Второй по актуальности комплексной проблемой является сохранение для иностранных банков ряда принципиальных ограничений и формальных требований регулятора таких как 3-х летний период для получения юаневой лицензии, ограничения на выпуск кредитных карт, запрет на работу на рынке производных финансовых инструментов, существенные ограничения на работу с долговыми бумагами и т.д.

В частности, одно из обязательных условий регулятора состоит в необходимости проработать на рынке КНР более 3-х лет, выполняя все требования и нормативы, прежде чем иностранное КФУ имеет право подать заявку на получение лицензии для проведения операций в национальной валюте. Указанное правило создает существенные ограничения для иностранных банков, поскольку фактически на длительный срок эффективно закрывает для них полноценную работу на внутреннем рынке, включая обслуживание собственных иностранных клиентов, заинтересованных в обслуживании своих местных операций в национальной валюте.

Значительные проблемы для деятельности иностранных банков, не располагающих развитой филиальной сетью и местной клиентской базой, создают и требования регулятора по соотношению депозитов к кредитам. В частности, в 2012 году данный показатель находился на уровне 75%, что существенно ограничивало кредитную деятельность большинства иностранных банков, более того создало ощутимые трудности с ликвидностью.

Сложности и задержки в развитии иностранных КФУ в Китае создают ограничения на внедрение инновационных финансовых продуктов. Как правило получение разрешений на запуск новых продуктов в КНР требует значительного времени и зачастую все равно заканчивается отказом в связи с не разработанностью нормативной базы или неготовностью китайской финансовой системы и как следствие консервативного подхода регуляторов. Указанное обстоятельство приводит к тому, что ведущие международные банковские институты не имеют возможностей в полной мере реализовать в КНР свои конкурентные преимущества, вынуждены вести работу с традиционными (зачастую низкодоходными) банковскими продуктами, в условиях жесткой конкуренции со стороны местных банков.

- Явные и неявные меры ограничительного характера по отношению к банкам иностранного капитала.

Речь идет прежде всего о требованиях к капиталу создаваемых на территории Китая иностранных банках и сохранение для них системы квот в ключевых сферах их бизнеса. Несмотря на вступление Китая в ВТО и взятие на себя ряда соответствующих обязательств по обеспечению равных условий для национальных и иностранных участников рынка, работающие в КНР иностранные банки по-прежнему испытывают серьезные сложности. В частности, при сохранении внешней непротиворечивости требованиям ВТО фактически имеет место существенный барьер для проникновения на рынок Китая новых банков в форме крайне высоких требований к капиталу создаваемых кредитных институтов и их материнских (зарубежных) компаний[1]. Подобные требования по заявлению властей направлены на обеспечение безопасности китайского рынка и защиты его от неустойчивых финансовых компаний, тем не менее, эти же требования эффективно закрывают внутренний рынок от иностранного участия, поскольку преодолеть установленные барьеры способны лишь крупнейшие мировые банковские корпорации. Отражением сложившейся ситуации стала оценка Торгового представительства США (Office of the U.S. Trade Representative), в соответствии с которой требования китайских регуляторов к капиталу иностранных банков де-факто представляет собой барьер для выхода на рынок [4].

Квоты на объемы выданных кредитов, объемы внешних заимствований (квота на внешний долг), а также квоты на объемы иностранных гарантий в последние годы оставались наиболее принципиальной проблемой на пути расширения бизнеса иностранных банков в материковом Китае. Зачастую квотирование фактически напрямую ограничивает основные доходные операции иностранного КФУ, такие как кредитная деятельность, организация прямых иностранных инвестиций и гарантирование в сфере ВЭД или инвестиционной деятельности.

Немаловажным барьером остается ограничение уровня участия иностранных банков в капиталах китайских кредитных учреждений.

- Проблемы поддержания ликвидности.

Существенное влияние предыдущей проблемы (в частности ввиду ограничений на фондирование из-за рубежа), а также наличие объективных сложностей для инобанков в получении финансирования на местных долговых рынках приводят в совокупности к сохранению (и регулярному обострению) проблемы поддержания необходимой ликвидности иностранных банков. При этом в настоящее время большинство банков иностранного капитала для решения задач финансирования своей деятельности вынуждены по-прежнему преимущественно опираться на зарубежные материнские структуры.

- Сдерживающее влияние уровня развитости и либерализации в целом финансового сектора КНР.

Данный аспект вызывает серьезные сложности в построении эффективной текущей и перспективной работы зарубежных банков в Китае. Такие факторы как ограниченная конвертируемость юаня, ограничения на привлечение финансирования из-за рубежа и трансграничное движение капиталов, незрелость и нехватка нормативной базы, относительно невысокая информационная прозрачность хозяйствующих субъектов (заемщиков), незрелость системы оценки кредитных рисков на рынке и т.д. существенно сужают возможности и инструментарий инобанков в Китае, в связи с чем они не могут в полной мере задействовать передовой мировой опыт в части финансовых услуг.

Одной из проблем, влияющих как на зарубежные, так и на местные банки является проблема практически полного отсутствия системы накопления, ведения и анализа кредитных историй как частных, так и корпоративных заемщиков. Более того, несовершенство нормативной базы относительно требований раскрытия информации предприятиями и компаниями, наложенное на традиционный для Китая менталитет закрытости приводит к высокой степени неопределенности при принятии кредитных решений.

Такое положение дел не только существенно затрудняет оценку кредитных рисков, но и зачастую делает неприменимыми все имеющиеся на развитых рынках процедуры и механизмы оценки кредитоспособности заемщика.

Тем не менее, ощущая важность решения данной задачи, в КНР в последние годы начала проводиться активная работа по созданию условий повышения прозрачности деятельности компаний, а также внедрению инструментов и механизмов определения кредитоспособности и параметров финансовой стабильности кредитополучателя. Одним из наиболее крупных шагов в данном направлении стало создание национальных рейтинговых агентств, крупнейшим из которых является Dagong Ratings. Деятельность указанных структур в целом повторяет на национальном уровне работу мировых лидеров S&P, Moody’s и Fitch и направлена на сбор, систематизацию, анализ и публикацию кредитных рейтингов компаний.

- Незначительные объемы активов и доли рынка зарубежных банков в финансовой системе Китая.

К 2014 году на долю иностранных банков приходилось менее 2% общих финансовых активов материкового Китая. По оценкам, проведенным европейской и американской торговыми палатами в Китае, за 10 лет после вступления в ВТО местный финансово-банковский сектор фактически так и остался закрытым для иностранного влияния, а зачастую и участия.

Таблица 1 - Операции иностранных банков в КНР в 2004-2012 гг.

Источник: Доклад PriceWaterhouseCooppers “Foreign Banks in China 2013”

Банки иностранного капитала, по-прежнему, ощущают неравное отношение местных властей к национальным и зарубежным КФУ, что в результате искусственно повышает конкурентоспособность первых. В этой связи можно говорить о том, что общие ограничения китайской финансовой системы (прежде всего ограничение на трансграничное движение капиталов, фиксирование банковских ставок и т.д.) также приводят к искусственному сдерживаиню конкурентоспособности инобанков, поскольку они не имеют возможности в полной мере воспользоваться преимуществами своих материнских банков (например, получить из-за рубежа более дешевые деньги и предложить клиентам в КНР более выгодный процент по вкладам или кредитам).

Иллюстрацией сложности работы на китайском рынке и конкуренции с крупнейшими китайскими банками для иностранных КФУ могут служить слова советника в ранге министра постоянного представительства КНР при ВТО Хуан Жэньгана: «Развитие банков иностранного капитала в КНР преисполнено вызовами, это стимулирующие вызовы, поскольку танцы со “слонами”[2] требуют силы и смелости, естественно не обойтись и без мудрости и умения концентрировать усилия» [5].

- Серьезные проблемы испытывает и развитие филиальной сети иностранных банков.

В основном это связано с тем, что несмотря на снятие со вступлением в ВТО прямых территориальных и прочих запретов на создание филиалов инобанков, местными регуляторами тем не менее были созданы обширные формальные требования по регистрации новых подразделений, что зачастую становится эффективным административным барьером для расширения деятельности, даже при отсутствии прямых ограничений и запретов.

Одним из наиболее ярких ограничений данной сферы является запрет на одновременную подачу нескольких заявок на открытие офисов и филиалов. Таким образом, многократно увеличивается время, требуемое на развитие филиальной сети.

Вместе с тем, как в рамках постепенной либерализации банковского сектора, так и под нажимом зарубежных инвесторов китайское правительство осуществляет конкретные шаги для снятия чрезмерных барьеров развития. Так с 1 января 2015 года фактически отменено требование по обеспечению вновь открываемого филиала зарегистрированного в КНР иностранного банка безотзывным операционным капиталом в размере 100 млн. юаней (в конвертируемой валюте) [6], что, учитывая существующую проблему ликвидности, является весьма существенным послаблением.

- Кадровая проблема.

Большинство иностранных банков в КНР продолжает испытывать объективные сложности в обеспечении себя квалифицированными кадрами. Данная проблема имеет два аспекта.

Первый проявляется в общем недостатке высококвалифицированного банковского персонала, имеющего опыт работы в транснациональных компаниях и на международных рынках. Это обусловлено, прежде всего, недостаточной образовательной базой самого материкового Китая, относительной новизной и скоростью роста спроса на подобных сотрудников.

Второй аспект заключается в чрезмерно высокой текучести кадров в иностранных КФУ, что объясняется во многом их дефицитом, и как следствие «гонкой зарплат» с постоянным повышением карьерных и доходных ожиданий. Так, в трети иностранных банков в 2011 году уровень текучести кадров находился в промежутке 20-40% [7]. Характерно, что кадровая проблема в иностранных банках в КНР касается практически всех уровней персонала, включая высшее руководство из числа иностранцев (управляющие, директора и начальники подразделений и т.д.). Серьезную озабоченность кадровым обеспечением в настоящее время проявляют более 2/3 банков иностранного капитала в КНР. Привлекательность же ранее весьма существенного аспекта «работы в иностранном банке» для местных сотрудников в последнее время также значительно сократилась и перестала выступать в качестве определяющего мотива при выборе места работы.

Принимая во внимание планы большинства банков по расширению масштабов деятельности, данная проблема, вероятно, не только сохранит, но и увеличит свою актуальность в среднесрочной перспективе. Более того, все более существенное давление будут оказывать крупнейшие местные госбанки, активно включившиеся в борьбу за высококвалифицированные кадры и имеющие достаточные ресурсы для постоянного повышения уровня оплаты труда и предоставления обширных социальных пакетов.

- Недостаточная подготовленность зарубежных кредитных учреждений к работе на китайском рынке, слабое понимание «китайских реалий».

Ряд иностранных финансовых учреждений продолжает испытывать определенные сложности развития на китайском рынке в связи с общим недостатком опыта и слабой проработанностью стратегий развития, которые учитывали бы в деталях особенности функционирования иностранного КФУ в реалиях азиатского рынка в целом и конкретно Китая. Как правило, неудачей заканчиваются и попытки применить (без должной глубокой переработки) к работе в Китае ранее использовавшиеся на западных (а иногда и на азиатских) рынках модели, стратегии и программы. Такие ситуации зачастую возникают из-за нехватки квалифицированных кадров уже в самих головных банках, когда их руководство не в состоянии трезво оценить специфику работы в КНР.

Так, исследования, проведенные компанией Price Waterhouse Coppers, показали, что из 40 иностранных банков 6 были вынуждены провести «фундаментальную адаптацию своей операционной деятельности к условиям Китая», 21 банк осуществлял адаптацию «в основных вопросах», порядка 12 банков отметили, что подстройке коснулись лишь незначительные аспекты деятельности [7]. Из этого исследования видно, что более двух третей работающих в Китае банков были вынуждены кардинально и существенно перерабатывать свои процедуры, методы и продукты под местные условия.

Выводы:

Рассмотренный комплекс проблем иностранных банков, в совокупности создает эффективный барьер, препятствующий динамичному проникновению и развитию в КНР относительно небольших иностранных банков, не обладающих внушительной поддержкой материнских корпораций. Так, более 85% рынка иностранных банков в Китае принадлежит четверке крупнейших банковских корпораций HSBC, Standard and Chartered, Bank of East Asia и Citibank, имеющих более чем 150-летнюю (!) историю и опыт работы на местном рынке. В этом смысле иностранный сектор повторяет модель национального банковского сектора.

Общим результатом влияния совокупности местных условий стало то, что практически все банки иностранного капитала реализуют в своей деятельности стратегии работы на нишевых рынках, то есть пытаются реализовать свои конкурентные преимущества в конкретных узких областях деятельности (нишах), не вступая в прямое конкурентное противостояние с местными игроками на широких рыночных направлениях.

Резюмируя вышесказанное, можно утверждать, что на текущем этапе развития китайской банковской системы, иностранные банки, по-прежнему, остаются весьма ограниченным (в масштабах деятельности, видах операций, стратегии развития, конкуренции с местными КФУ и т.д.) сегментом банковской системы. На протяжении ряда лет сохраняется отмечаемая российскими и зарубежными исследователями тенденция, при которой «Отделения и представительства [иностранных- прим. А.В.] банков создаются главным образом с целью занятия выгодной позиции в ожидании большей либерализации банковского сектора…» [8].

Таким образом, полезным с точки зрения использования российскими банками, наблюдением, является то, что превалирующим мотивом работы в КНР для большинства зарубежных кредитных институтов в настоящее время остаются факторы стратегического, а не текущего конъюнктурного характера. То есть даже наиболее мощные, коммерчески ориентированные западные КФУ, по-прежнему, рассматривают работу в Китае, как стратегическую необходимость подготовки прочного базиса будущей деятельности, нежели чем возможность получения непосредственных, сиюминутных экономических прибылей. В этой связи иностранные участники рынка готовы осуществлять существенные инвестиции, при этом зачастую терпеть убытки или недостаточные уровни финансовых показателей, при этом следовать долгосрочным планам развития в стране.

Очевидно, что применение такого подхода более соответствует текущим специфическим условиям КНР, поэтому планирующие свой «выход в Китай» российские банки, без сомнения, должны быть готовы к разработке долговременных стратегий развития, подразумевающих относительно продолжительный начальный этап низкой (либо вообще отрицательной) экономической отдачи, понимая, что подобный путь неизбежен и был пройден в той или иной мере всеми успешными зарубежными банками.

[1] Для создания банка иностранного капитала в КНР необходим оплаченный капитал в размере 1 млрд. юаней.

[2] Имеются в виду крупнейшие госбанки КНР.

Литература

- Вдовин А.Н. Банковская система КНР: ключевые проблемы формирования. // Мировая экономика и международные отношения. 2014.№ 9. с. 75-83.

- European Business in China Position Paper 2013/14 // Financial Services, European Union Chamber of Commerce in China, 2013, с. 321

- Future directions for foreign banks in China. Report// Ernst and Young, 2014, с. 7, URL:- http://www.ey.com/Publication/vwLUAssets/EY-foreign-bank-china-report-2014/$FILE/EY-foreign-bank-china-report-2014.pdf

- 2011 USTR Report to Congress on China’s WTO Compliance. Office of the U.S. Trade Representative, Washington, DC, 12.21.2011

- Цитата по Chen Shu. Waizi yinhang zai Zhongguo [陈澍。外资银行在中国], Dangdai Zhongguo chubanshe, Beijing, 2010. с.3.

- Future directions for foreign banks in China. Report// Ernst and Young, 2014, с. 7, URL:- http://www.ey.com/Publication/vwLUAssets/EY-foreign-bank-china-report-2014/$FILE/EY-foreign-bank-china-report-2014.pdf

- Foreign Banks in China, Report. PriceWaterhouseCoopers, (Доклад «Иностранные банки в Китае» компании Price Waterhouse Coopers) 2012, 6, - URL: http://www.pwc.com/en_GR/gr/surveys/assets/foreign-banks-china-jul2012.pdf

- Кузнецов С.Г. Банковская система Китайской Народной Республики. Диссертация на соискание ученой степени кандидата экономических наук, Финансовая академия при Правительстве Российской Федерации, Москва, 2003, с.73

References

- Vdovin A.N. Bankovskaja sistema KNR: kljuchevye problemy formirovanija. // Mirovaja jekonomika i mezhdunarodnye otnoshenija. 2014. № 9. s. 75-83.European Business in China Position Paper 2013/14 // Financial Services, European Union Chamber of Commerce in China, 2013, с. 321

- Future directions for foreign banks in China. Report// Ernst and Young, 2014, s. 7, URL:- http://www.ey.com/Publication/vwLUAssets/EY-foreign-bank-china-report-2014/$FILE/EY-foreign-bank-china-report-2014.pdf

- 2011 USTR Report to Congress on China’s WTO Compliance. Office of the U.S. Trade Representative, Washington, DC, 12.21.2011

- Chen Shu. Waizi yinhang zai Zhongguo [陈澍。外资银行在中国], Dangdai Zhongguo chubanshe, Beijing, 2010. s.3.

- Future directions for foreign banks in China. Report// Ernst and Young, 2014, с. 7, URL:- http://www.ey.com/Publication/vwLUAssets/EY-foreign-bank-china-report-2014/$FILE/EY-foreign-bank-china-report-2014.pdf

- Foreign Banks in China, Report. PriceWaterhouseCoopers, 2012, 6, - URL: http://www.pwc.com/en_GR/gr/surveys/assets/foreign-banks-china-jul2012.pdf

- Kuznecov S.G. Bankovskaja sistema Kitajskoj Narodnoj Respubliki. Dissertacija na soiskanie uchenoj stepeni kandidata jekonomicheskih nauk, Finansovaja akademija pri Pravitel'stve Rossijskoj Federacii, Moskva, 2003, s.73