ВЗАИМОДЕЙСТВИЕ БАНКОВ С ГОСУДАРСТВЕННЫМ УЧАСТИЕМ И АО «ФЕДЕРАЛЬНАЯ КОРПОРАЦИЯ ПО РАЗВИТИЮ МАЛОГО И СРЕДНЕГО ПРЕДПРИНИМАТЕЛЬСТВА» В СФЕРЕ КРЕДИТОВАНИЯ МАЛОГО БИЗНЕСА В РОССИЙСКОЙ ФЕДЕРАЦИИ

Градова Н.С.1, Магазинер Я.А.2

1ORCID: 0000-0002-2323-709X, Кандидат экономических наук, доцент, Санкт-Петербургский филиал ФГОБУ ВО «Финансовый университет при Правительстве Российской Федерации», 2ORCID: 0000-0002-9324-7613, Аспирант, ФГБОУ ВО «Санкт-Петербургский государственный экономический университет»

ВЗАИМОДЕЙСТВИЕ БАНКОВ С ГОСУДАРСТВЕННЫМ УЧАСТИЕМ И АО «ФЕДЕРАЛЬНАЯ КОРПОРАЦИЯ ПО РАЗВИТИЮ МАЛОГО И СРЕДНЕГО ПРЕДПРИНИМАТЕЛЬСТВА» В СФЕРЕ КРЕДИТОВАНИЯ МАЛОГО БИЗНЕСА В РОССИЙСКОЙ ФЕДЕРАЦИИ

Аннотация

В статье изучена и конкретизирована роль Корпорации МСП и банков с государственным участием в системе государственной поддержки субъектов малого бизнеса в Российской Федерации, разработана классификация гарантийных продуктов при посредничестве банков с государственным участием и региональных гарантийных организаций для субъектов малого бизнеса, проанализированы объемы предоставленных гарантий в разрезе коммерческих банков и банков с государственным участием, предложен механизм взаимодействия Корпорации МСП, Банка России, банков с государственным участием и субъектов малого бизнеса.

Ключевые слова: банки с государственным участием, кредитование, малый бизнес, гарантия.

Gradova N.S.1, Magaziner Y.A.2

1ORCID: 0000-0002-2323-709X, PhD in Economics, Associate professor, Saint-Petersburg branch of Financial University under the Government of the Russian Federation, 2ORCID: 0000-0002-9324-7613, Postgraduate student, Saint-Petersburg State University of Economics

THE INTERACTION BETWEEN THE STATE-OWNED BANKS AND JOINT-STOCK COMPANY «RUSSIAN SMALL AND MEDIUM BUSINESS CORPORATION» IN THE SMALL BUSINESS CREDIT IN THE RUSSIAN FEDERATION

Abstract

In article the role of RSMB Corporation and the state-owned banks in system of the state support of the small business in the Russian Federation was studied and concretized, classification of guarantee products with mediation of the state-owned banks and the regional guarantee organizations was developed for the small business, volumes of the provided guarantees in a section of the commercial banks and the state-owned banks were analysed, the mechanism of interaction of RSMB Corporation, Bank of Russia, the state-owned banks and the small business was offered.

Keywords: state-owned banks, credit, small business, guarantee.

В условиях структурных преобразований одной из главных траекторий развития финансовой политики государства выступает формирование комплиментарных условий роста малого бизнеса и становления конкурентоспособной среды как среди его субъектов, так и в экономике Российской Федерации в целом. Это будет способствовать повышению эффективности отдельных отраслей экономики за счет увеличения количества субъектов малого бизнеса и доли производимых ими товаров и услуг в общем объеме ВВП страны.

Необходимость действующей в настоящее время программы государственной поддержки субъектов малого бизнеса через кредитование была обусловлена следующими основными причинами: специфика финансовых отношений и совокупность финансовых и нефинансовых рисков в области малого бизнеса.

Государственная поддержка малого бизнеса производится с помощью взаимодействия следующих субъектов:

- специализированных системообразующих банков, учрежденных для финансовой поддержки приоритетных задач государства и структурных реформ [1, c. 15]: в 1999 г. - ОАО «РосБР» (в 2011 г. преобразован в ОАО «МСП Банк», а в 2014 г. - в АО «МСП Банк»), в 2000 г. - ОАО «Россельхозбанк» (в 2015 г. преобразован в АО «Россельхозбанк») и в 2007 г. государственной корпорации «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)»;

- АО «Небанковская депозитно-кредитная организация «Агентство кредитных гарантий» (учреждено 20 июня 2014 г., в июле 2015 г. преобразовано в АО «Федеральная корпорация по развитию малого и среднего предпринимательства» (Корпорация МСП));

- региональных Фондов по развитию малого бизнеса (например, Фонд содействия кредитованию малого и среднего бизнеса, учрежденный Постановлением Правительства Санкт-Петербурга № 1059 от 28.08.2007 «О создании некоммерческой организации «Фонд содействия кредитованию малого бизнеса»);

- Банка России, применяющего с 2015 г. специализированный инструмент рефинансирования для поддержки кредитования малого бизнеса (ставка по предоставляемым кредитам составляет 6,5% годовых на срок до 3-х лет).

С углублением структурных преобразований в экономике при выработке ориентиров государственной поддержки малого бизнеса особое значение приобретает проблема сотрудничества между отечественными банками с государственным участием (БГУ) и Корпорацией МСП в сфере кредитования малого бизнеса.

По Распоряжению Правительства РФ от 05.05.2014 г. № 740-р был создан единственный в стране институт, действующий по лицензии Центрального банка и выполняющий посреднические функции по выдаче гарантий при кредитовании субъектов малого бизнеса БГУ, - АО «Небанковская депозитно-кредитная организация «Агентство кредитных гарантий».

В мае 2015 г. Ассоциацией российских банков было предложено преобразовать АО «Небанковская депозитно-кредитная организация «Агентство кредитных гарантий» в Федеральную корпорацию развития малого и среднего предпринимательства. Федеральное агентство по управлению государственным имуществом является учредителем и акционером Корпорации МСП [3].

Для реализации Программы стимулирования кредитования субъектов малого и среднего предпринимательства, разработанной Корпорацией МСП и Минэкономразвития России, в 2015 г. кредиторами субъектов малого бизнеса были отобраны следующие частные банки: ПАО «Промсвязьбанк», АО «Альфа-Банк», ПАО Росбанк, АО «Райффайзенбанк», ПАО Банк «Финансовая Корпорация Открытие», Российский национальный коммерческий банк (ПАО) и БГУ: ПАО Сбербанк, ПАО Банк ВТБ, АО «Россельхозбанк», «Газпромбанк» (АО), ОАО «Банк Москвы», ВТБ 24 (ПАО).

Цель Программы - формирование механизма по льготному кредитованию субъектов малого бизнеса путем предоставления кредитных средств для увеличения основного и оборотного капитала, модернизации производства, инвестиционного финансирования [2].

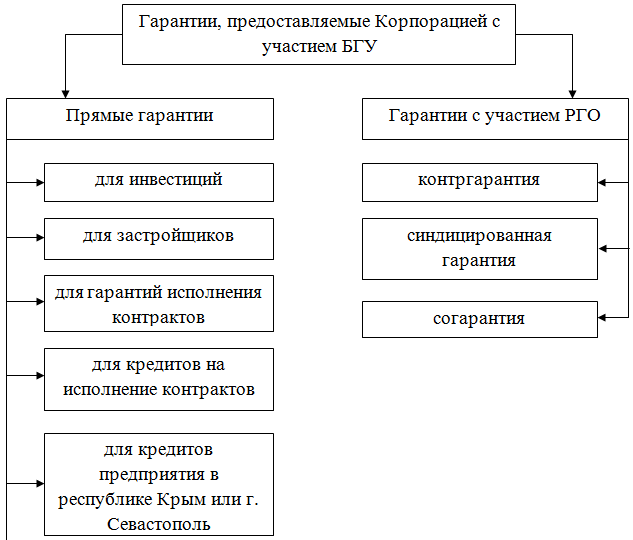

Виды гарантийных продуктов по договорам банковского кредитования малого бизнеса и исполнения региональными гарантийными организациями обязательств (РГО) по договорам поручительств представлены на рисунке 1.

Гарантийные продукты предоставляются по соглашениям, которые заключаются Корпорацией с банками и РГО, и предназначены для увеличения объемов банковского кредитования малого бизнеса при недостаточности залогового обеспечения и обеспечения в виде поручительства РГО.

Рис. 1 - Классификация гарантийных продуктов Корпорации МСП

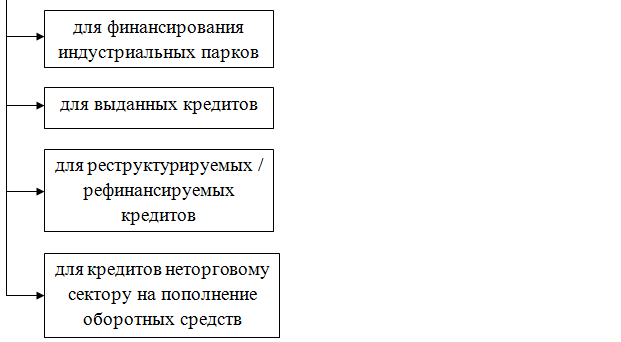

В 2014 г. Корпорацией принято на рассмотрение 439 заявок от субъектов МСП на выдачу гарантий на сумму в 6,20 млрд. руб., из которых 332 заявки, что составляет 76% от общего объема заявок, получили положительные решения. Однако фактически было предоставлено только 212 гарантий на 1 433 565 тыс. руб. (таб. 1).

Таблица 1 - Объемы гарантий, предоставленных Корпорацией МСП в 2014 г.

Прямая гарантия для обеспечения инвестиций занимает в структуре предоставленных гарантий по количеству и в денежном выражении 95,75% и 94,92% соответственно, что обусловлено наиболее широким кругом потенциальных заемщиков по сравнению с другими видами гарантий. Получателями прямых гарантий могут быть: юридические лица, индивидуальные предприниматели, крестьянское (фермерское) хозяйство, потребительский кооператив.

При этом необходимо отметить, что отдельные виды гарантий, такие как прямые гарантии для застройщиков, для финансирования индустриальных парков, для выданных кредитов, для реструктурируемых / рефинансируемых кредитов, для кредитов неторговому сектору на пополнение оборотных средств, а также согарантии не пользуются спросом у субъектов малого бизнеса.

К основным условиям получения кредитных ресурсов по Программе относятся:

- Кредиторами выступают отобранные коммерческие банки и БГУ.

- Валютой кредита является российский рубль.

- Процентная ставка для фиксируется на уровне 11% годовых по сумме кредита от 50 млн. руб.

- Банк России предоставляет право рефинансирования уполномоченным банкам по ставке в размере 6,5% годовых.

- Общая величина кредитных средств для одного субъекта малого бизнеса от различных уполномоченных банков, не может быть больше 4 млрд. руб.

- Кредиты, предоставляемые уполномоченными банками, - целевые и могут направляться исключительно на цели финансирования мероприятий.

- В 2014 г. размер комиссии за предоставление гарантии Корпорацией МСП уполномоченному банку снижен с 1,75% до 1,25%.

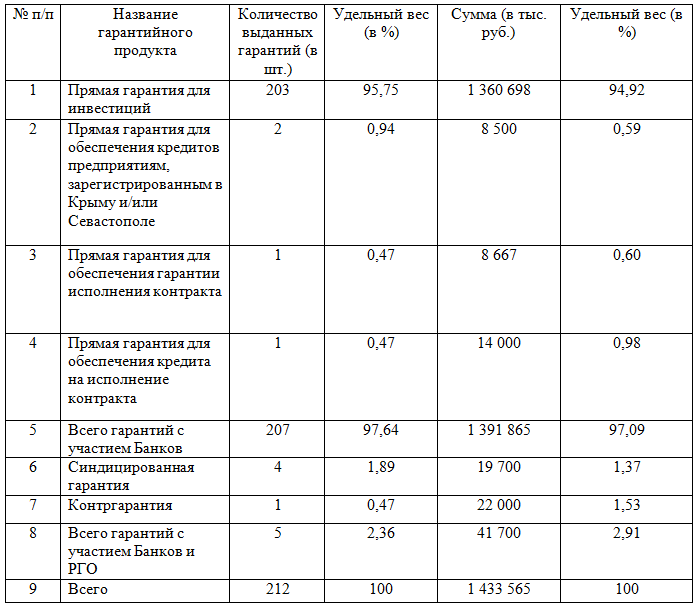

Статистические данные по предоставленным гарантиям Корпорацией МСП в разрезе БГУ и коммерческих банков в 2014 г. представлены в таблице 2.

Таблица 2 - Объемы гарантий, предоставленных Корпорацией МСП в разрезе БГУ и коммерческих банков в 2014 г.

Как показывает анализ данных, приведенных в таблице 2, доля предоставленных гарантий через банки с государственным участием по количеству составила 72,64%, по сумме - 78,09%, при этом объем гарантий, предоставленных ВТБ24 (ПАО), занимает наибольшую долю (39,27%) и составил 562 989 тыс. руб.

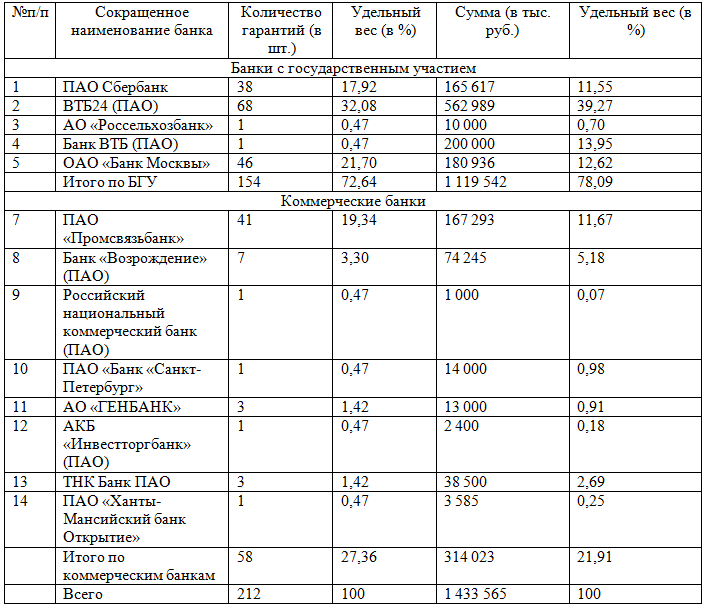

Механизм взаимодействия Корпорации и БГУ, участвующих в Программе стимулирования кредитования субъектов малого бизнеса в Российской Федерации, представлен на рисунке 2.

Рис. 2 - Механизм взаимодействия Корпорации, БГУ и субъектов малого бизнеса:

- - представление БГУ в Корпорацию заявки и документов для отбора на участие в Программе;

- - Генеральное соглашение между Корпорацией и БГУ;

- - Заключение договора поручительства между Корпорацией и Банком России по исполнению обязательств БГУ по кредиту Банка России;

- - предоставление Банком России кредита БГУ;

- - подача заявки на получение кредита субъектом малого бизнеса в БГУ;

- - предварительное одобрение БГУ на оформление кредитного договора при предоставлении гарантии Корпорацией;

- - заявление субъекта малого бизнеса в БГУ на получение гарантии Корпорации;

- - обращение в Корпорацию БГУ для получения гарантии;

- - получение кредита в БГУ.

- не все предлагаемые Корпорацией МСП гарантии, включенные в Программу стимулирования кредитования субъектов малого бизнеса, востребованы заемщиками, что позволяет сделать вывод о том, что проблема формирования эффективной системы предоставления гарантий не решена и обуславливает необходимость совершенствования существующих условий предоставления гарантий;

- БГУ как главные проводники государственной финансовой политики играют основную роль при распределении кредитных ресурсов в рамках Программы стимулирования кредитования субъектов малого бизнеса;

- предложенный механизм взаимодействия Корпорации МСП, Банка России, БГУ и субъектов малого бизнеса позволяет снизить риски нецелевого использования кредитных ресурсов.

Литература

- Конягина М.Н. Банки с государственным участием в банковской системе Российской Федерации: Автореф. дис. д-ра экон. наук. - СПб.: СПбГЭУ, 2013. – 44 с.

- Акционерное общество «Федеральная корпорация по развитию малого и среднего предпринимательства» [Электронный ресурс] URL: http://corpmsp.ru/bankam/programma_stimulir/ (дата обращения 06.05.2016).

- Ассоциация Российских банков [Электронный ресурс] URL: http://goo.gl/GNpfNg (дата обращения 24.04.2016).

References

- Konjagina M.N. Banki s gosudarstvennym uchastiem v bankovskoj sisteme Rossijskoj Federacii: Avtoref. dis. d-ra jekon. nauk. - SPb.: SPbGJeU, 2013. – 44 s.

- Akcionernoe obshhestvo «Federal'naja korporacija po razvitiju malogo i srednego predprinimatel'stva» [Jelektronnyj resurs] URL: http://corpmsp.ru/bankam/programma_stimulir/ (data obrashhenija 06.05.2016).

- Associacija Rossijskih bankov [Jelektronnyj resurs] URL: http://goo.gl/GNpfNg (data obrashhenija 24.04.2016).