ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ ПОВЫШЕНИЯ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ЖИЛОЙ НЕДВИЖИМОСТИ В КРИЗИСНЫХ РЕАЛИЯХ

Рублева Т.А.

ORCID: 0000-0002-8920-7862, Менеджер по обслуживанию, ПАО Сбербанк

ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ ПОВЫШЕНИЯ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ЖИЛОЙ НЕДВИЖИМОСТИ В КРИЗИСНЫХ РЕАЛИЯХ

Аннотация

На инвестиционную привлекательность жилой недвижимости влияет зависимость покупательной способности домашних хозяйств от экономической ситуации в стране, стоимости нефти и курса доллара. Основными перспективами развития финансирования недвижимости и повышения инвестиционной привлекательности являются: привлечение на первичный рынок жилой недвижимости капитала частных инвесторов, формирование благоприятных условий для развития «ипотеки для инвестора» и адресность программ «социальной ипотеки», а также развитие рынка секьюритизации ипотечных активов.

Ключевые слова: инвестиционная привлекательность, ипотечное кредитование, секьюритизация ипотечных активов, «ипотека для инвестора», «социальная ипотека».

Rubleva T.A.

ORCID: 0000-0002-8920-7862, Service Manager, PJSC Sberbank of Russia

PROBLEMS AND PROSPECTS OF INCREASING THE INVESTMENT ATTRACTIVENESS OF RESIDENTIAL REAL ESTATE IN THE CRISIS REALITIES

Abstract

On the investment attractiveness of residential real estate is affected by the dependence of the purchasing power of households on the economic situation in the country, the cost of oil and the dollar. The main prospects of development of real estate financing and increasing the investment attractiveness are: the attraction to the primary market of residential real estate capital private investors, creation of favorable conditions for the development of "mortgage for investor" and the targeting of the programmers "social mortgage", and the development of the securitization market of mortgage assets.

Keywords: investment attractiveness, mortgage lending, securitization of mortgage assets, "mortgage for investor", "social mortgage".

Категория «инвестиционная привлекательность» рассматривается в рамках действующей системы финансирования жилой недвижимости, которая включает в себя источники финансирования недвижимости, субъекты финансирования недвижимости и формы финансирования (самофинансирование, финансирование продавцами недвижимости, государственное и банковское финансирование, финансирование через эмиссию ипотечных обязательств [5]). Жилая недвижимость, являясь финансовым активом, обладает базовыми свойствами товара, капитала и средства обеспечения финансового инструмента, что указывает на ее неоднородность по сравнению с другими финансовыми активами и на высокий инвестиционный потенциал.

В условиях цикличности экономики жилая недвижимость, также как любые другие финансовые активы подвержена изменчивости дохода и доходности инвестора, степени риска и инвестиционной привлекательности. Традиционно на инвестиционную привлекательность жилой недвижимости влияет динамика стоимости объектов жилой недвижимости, платежеспособный спрос и период окупаемости первичных инвестиций, зависимый от срока экспозиции объекта жилой недвижимости на рынке. В свою очередь на срок экспозиции объекта жилой недвижимости, кроме индивидуальных характеристик объекта жилой недвижимости, влияет наличие платежеспособного спроса на объекты жилой недвижимости, формирующегося в условиях экономики страны.

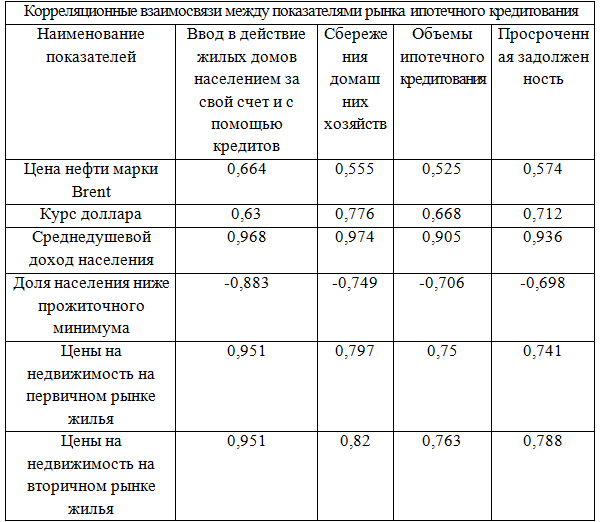

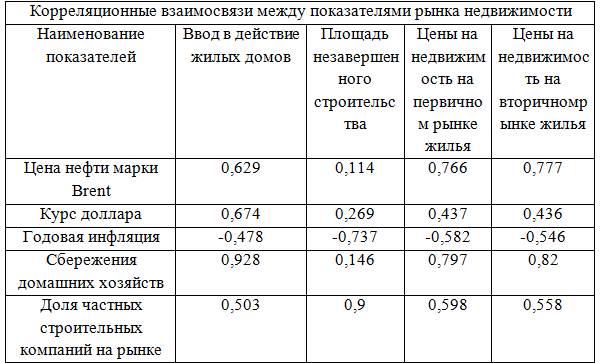

С целью выявления факторов, влияющих на формирование платежеспособного спроса на жилую недвижимость и на инвестиционную привлекательность объектов недвижимости, была сформирована корреляционная модель [1] на базе статистических данных Федеральной службы государственной статистики РФ, ЦБ РФ и исторических данных стоимости нефти марки Brent за долгосрочный период с 1998 г. по 2015 г.

В рамках проводимого корреляционного анализа автором был выявлен переход от значимой прямой корреляционной зависимости между стоимостью нефти марки Brent и курсом доллара США в период с 1998 г. по 2002 г. к значимой обратной корреляционной зависимости, что в свою очередь повлияло и на инвестиционную привлекательность жилой недвижимости.

Таблица 1 - Корреляционная модель влияния факторов на платежеспособный спрос на рынке жилой недвижимости России за период с 1998 г. по 2015 г, [2,3]

Источник: обработка данных на основании данных Федеральной службы государственной статистики Российской Федерации и Центрального Банка Российской Федерации, [2,3]

Проведенный корреляционный анализ установил влияние таких макроэкономических индикаторов, как стоимость нефть марки Brent, курса доллара США, инфляции и качества жизни населения на формирование платежеспособного спроса на рынке жилой недвижимости, продуцирующего динамику стоимости жилой недвижимости на рынке.

В рамках корреляционного анализа установлено, что базовым фактором, влияющим на инвестиционную привлекательность жилой недвижимости, выступает стоимость нефти марки Brent. В ходе проводимого исследования была выявлена значимая прямо пропорциональная корреляционная зависимость между стоимостью марки Brent и показателями, как рынка недвижимости, так и рынка ипотечного кредитования. Установленное влияние свидетельствует о том, что при стабильном росте стоимости нефти наблюдается стабильное развитие, как самого рынка жилой недвижимости, так и формирование платежеспособного спроса на рынке жилой недвижимости. С другой стороны, кризис сырьевого рынка способен спродуцировать ответную волну стагнации на рынке недвижимости, что в свою очередь снижает инвестиционную привлекательность рынка жилой недвижимости при высоком ее инвестиционном потенциале.

Рост доли частных строительных компаний на рынке недвижимости с 89,17 % в 2000 г. до 99,08 % в 2015 г. отражает зависимость системы финансирования жилой недвижимости от доли частных строительных компаний на рынке. Прямая корреляционная зависимость между долей частных строительных компаний и площадью незавершенного строительства (0,9) и вводом в действие жилых домов (0,503), наблюдаемая в долгосрочном тренде, указывает на уход государства с рынка недвижимости, что в свою очередь снижает инвестиционную привлекательность отрасли. Одной из действенных мер привлечения долгосрочного капитала частных инвесторов со стороны государства наряду с реализуемыми им мерами регулятивного характера в условиях стагнации рынка жилой недвижимости, по мнению автора, может стать наращивание доли строительных компаний с государственным участием на рынке недвижимости.

В условиях стагнации экономики инвестиционная привлекательность жилой недвижимости снижается, несмотря на то, что жилая недвижимость обладает значительным инвестиционным потенциалом. Экономический кризис, введший как финансовую систему в целом, так и систему финансирования жилой недвижимости в частности в фазу стагнации, отразил накопившиеся проблемы в развитии системы финансирования жилья в современных условиях.

К основным проблемам, замедляющим поступательное развитие системы финансирования жилой недвижимости и снижения инвестиционной привлекательности рынка жилья можно отнести следующие:

1 Слабое развитие рынка секьюритизации ипотечных активов привело к сокращению дополнительного вливания финансового капитала в систему финансирования жилой недвижимости. Создание условий для поступательного наращивания объемов секьюритизации ипотечных активов и привлечение новых игроков на рынок позволит фондировать финансовый капитал частных инвесторов в систему финансирования жилой недвижимости.

2 Комплексное финансирование развития системы ипотечного кредитования без сегментации рынка привело к снижению доступности программ ипотечного кредитования населения, что в свою очередь уменьшило количество домашних хозяйств, которые смогли бы улучшить жилищные условия. Одним из механизмов решения возникшей проблемы является кластеризация подходов к формированию предложения ипотечных программ на рынке. Адресность государственного софинансирования программ «социальной ипотеки» позволит при финансировании жилищных программ повысить их эффективность. А формирование условий для развития «ипотеки для инвесторов[4]» позволит в свою очередь привлечь на рынок первичной недвижимости свободный капитал частных инвесторов.

3 Отсутствие инноваций в сфере финансирования жилой недвижимости может послужить стимулом для создания условий для формирования и апробации инновационных предложений на рынке.

4 Профессиональная деятельность риэлторов нуждается в законодательной регламентации и в формировании стандартов работы, сертификации, в дипломированных специалистах и открытости стоимости предоставляемых услуг.

Решение проблем в данной сфере станет катализатором дальнейшего развития всей системы финансирования жилой недвижимости и в свою очередь повысит инвестиционную привлекательность рынка жилой недвижимости.

Литература

- Введение в эконофизику: Корреляция и сложность в финансах. Пер. с англ. / Под ред. В.Я. Габескирия. – М.: Книжный дом «Либроком», 2009. – 192 с.

- Федеральная служба государственной статистики / Режим доступа: http://www.gks.ru

- Центральный банк Российской Федерации / Режим доступа: http://www.cbr.ru/statistics/?PrtId=ipoteka

- Рублева Т.А. Роль «ипотеки для инвесторов» в период экономической нестабильности / ж. «Банковское дело» № 7, 2014, с. 72-75

- Housing finance systems for countries in transition principles and examples, - New York and Geneva, 2005, р. 15-16

References

- Vvedenie v jekonofiziku: Korreljacija i slozhnost' v finansah. Per. s angl. / Pod red. V.Ja. Gabeskirija. – M.: Knizhnyj dom «Librokom», 2009. – 192 s.

- Federal'naja sluzhba gosudarstvennoj statistiki / Rezhim dostupa: http://www.gks.ru

- Central'nyj bank Rossijskoj Federacii / Rezhim dostupa: http://www.cbr.ru/statistics/?PrtId=ipoteka

- Rubleva T.A. Rol' «ipoteki dlja investorov» v period jekonomicheskoj nestabil'nosti / zh. «Bankovskoe delo» № 7, 2014, s. 72-75

- Housing finance systems for countries in transition principles and examples, - New York and Geneva, 2005, р. 15-16