МЕТОДИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА И ОЦЕНКИ РИСКОВ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ НА ЭЛЕКТРОЭНЕРГЕТИЧЕСКИХ ПРЕДПРИЯТИЯХ

Зимина Г.А.1, Семёнова К.А.2

1 Кандидат технических наук, Финансовый Университет при Правительстве РФ, Уфимский филиал, 2 аспирант, Уфимский Государственный Авиационный Технический Университет

МЕТОДИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА И ОЦЕНКИ РИСКОВ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ НА ЭЛЕКТРОЭНЕРГЕТИЧЕСКИХ ПРЕДПРИЯТИЯХ

Аннотация

В статье рассмотрены и систематизированы методические аспекты анализа и оценки инвестиционных рисков производственной компании с использованием современных подходов. Авторами показано, что одной из важнейших проблем обеспечения эффективного управления инвестиционными проектами является проведение качественного анализа и оценки инвестиционных рисков, позволяющих обеспечить принятие и поддержку управленческих решений.

Ключевые слова: инвестиционный проект, инвестиционные риски, методы анализа и оценки проектных рисков

Zimina G.A.1, Semenova K.A. 2

1 PhD in Engineering, associated professor of the department “Accounting, auditing, statistics”, Ufa Branch of Financial University under the Government of Russian Federation, 2 postgraduate student, Ufa State Aviation Technical University

METHODOLOGICAL ASPECTS OF THE ANALYSIS AND EVALUATION RISKS OF INVESTMENT PROJECTS IN THE ELECTRICITY COMPANIES

Abstract

In the article are considered and classified methodical aspects of analysis and evaluation investments risks of the manufacturing company with use of modern approaches. The authors have demonstrated that one of the most important problems management of investment projects is qualitative analysis and evaluation investment risks, which provide supporting of management decision-making.

Keywords: investment project, investment risks, methods of analysis and evaluation project risks.

Одним из важнейших аспектов стабильного развития предприятия является динамичный рост инвестиционного потенциала. Структура инвестиций и эффективность их использования предопределяют результаты финансово-хозяйственной деятельности и конкурентоспособность отечественных промышленных предприятий.

Реальное инвестирование на практике реализуется посредством инвестиционных проектов. В свою очередь, внедрение проектов связано с множеством различных рисков. Данное явление связано с высокой изменчивостью экономической и политической ситуации в стране, нестабильностью в финансовой сфере, появлением новых видов реальных инвестиционных проектов и форм их финансирования.

Многие отечественные предприятия не уделяют достаточного внимания оценке и страхованию инвестиционных рисков, также в структуре управления зачастую отсутствуют специализированные департаменты, которые должны заниматься данными вопросами. Кроме того, несовершенство информационного, аналитического и методического обеспечения оценки и страхования рисков промышленных предприятий обусловливают актуальность рассматриваемой темы.

Цель исследования заключается в формировании механизма принятия управленческих решений по обеспечению систематизации процедуры анализа, оценки, управления рисками инвестиционных проектов и контроля их эффективности.

В данной статье рассмотрены риски проектов, связанных с нефтепереработкой и нефтехимией, на материалах одного из крупнейших предприятий нефтяного сектора, которое проводит модернизацию собственных перерабатывающих мощностей. Строительство новых установок на заводах компании, реконструкция, модернизация и техническое перевооружение уже имеющихся, – позволит увеличить глубину переработки нефти, выход светлых нефтепродуктов и повысит эффективность нефтехимического комплекса. Как правило, вертикально-интегрируемые компании на практике реализует инвестиционные проекты по следующим направлениям: разведка и добычи, переработка и сбыт.

Отрасль электроэнергетики является одной из базовых отраслей российской экономики, которая обеспечивает электрической и тепловой энергией внутренние потребности народного хозяйства и населения, а также осуществляет экспорт электроэнергии в страны СНГ и дальнего зарубежья. Устойчивое развитие и надежное функционирование отрасли во многом определяют энергетическую безопасность страны и являются важными факторами ее успешного экономического развития [3].

Проект Программы модернизации Российской электроэнергетики до 2035 года, направленный на развитие и строительство генерирующих мощностей и электросетевого комплекса, предполагает значительный объем капиталовложений - более 2,5 трлн. руб. [3].

Однако анализ выполнения крупномасштабных проектов по строительству новых мощностей показывает, что многие российские компании реализуют их со значительным перерасходом средств и отставанием от намеченных сроков [3]. Даже если затраты на реализацию проекта не выходят за рамки бюджета, результаты ретроспективного анализа нередко свидетельствуют об упущенных возможностях, которые редко удается компенсировать, что существенно влияет на показатели эффективности и стоимости проектов.

Представляется важным выделить отличительные особенности инвестиционных проектов, реализуемых предприятиями энергетической отрасли, наиболее значимые для исследования:

- Электроэнергетика является основной инфраструктурной отраслью страны. Предприятия рассматриваемого сектора экономики не имеют возможности максимизировать свои тарифы, что замедляет возврат капиталовложений и делает электроэнергетику менее привлекательным объектом инвестиций по сравнению с предприятиями других отраслей;

- Финансовая, организационная и техническая сложность реализации инвестиционных проектов (высокая стоимостью используемого оборудования, необходимость прохождения большого числа предварительных согласований, длительность подготовительных работ и т.д.) требует привлечения крупного объема финансирования;

- Энергетика является стратегической отраслью, от которой зависит национальная безопасность государства. Электроэнергетические компании стремятся получить финансирование и технологии от иностранных инвесторов, но не допускают их к участию в управлении;

- Тарифы на электроэнергию регулярно пересматриваются, что осложняет прогнозирование выручки и планирование возврата инвестированных средств;

- Проблемы, связанные с реформированием отрасли.

В инвестиционной программе электроэнергетических предприятий остается актуальной проблема количественной оценки рисков инвестиционных проектов.

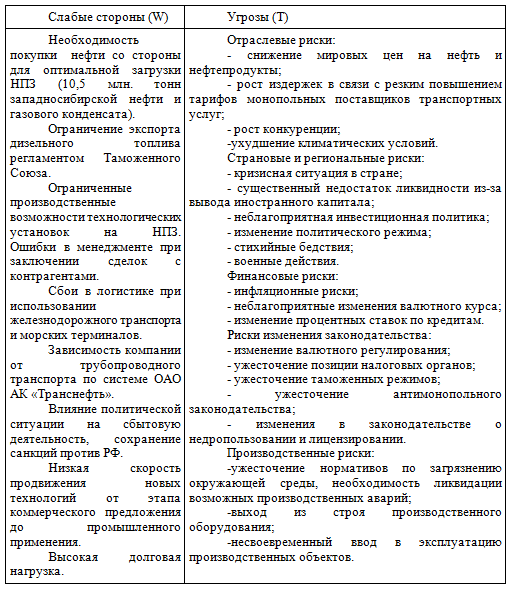

Для оценки проектных решений важную роль играет знание специфических особенностей организационно-производственного и экономико-управленческого характера, присущего нефтяной отрасли. Таким образом, для анализа и идентификации инвестиционных рисков необходимо проведение SWOT-анализа предприятия. В приведенном в таблице 1 фрагменте SWOT-анализа акцент сделан на рисках, присущих нефтеперерабатывающей отрасли.

Таблица 1 – Основные риски проектов электроэнергетической отрасли

На систему страхования рисков инвестиционных проектов нефтяной компании оказывают влияние как внешние, так и внутренние факторы.

Количественная оценка рисков может быть проведена по всем выявленным рискам, однако, это трудоемкий процесс. По этой причине необходимо выделение укрупненных риск-факторов, наиболее значимых, по мнению экспертов.

Как правило, на практике отечественные предприятия ТЭК выделяют следующие риски:

- рост капитальных вложений, который подразумевает увеличение стоимости проекта на этапах подготовки к реализации;

- увеличение сроков реализации;

- необеспеченность проекта сырьем;

-технологические и инфраструктурные риски обусловлены увеличением потребности установок в паре, воде, электроэнергии и т.д.;

- логистические и рыночные риски.

Далее идентифицированные риски исследуются с помощью анализа чувствительности.

Таким образом, математический аппарат расчета рисков энергетических инвестиционных проектов, как правило, ограничивается на практике лишь анализом чувствительности, так как отсутствуют соответствующие унифицированные методики в научно-технической литературе, посвященной инвестиционному проектированию. В тоже время инвесторы осторожны при выборе направлений инвестирования, и высокие риски порождают неуверенность в получении ожидаемой прибыли.

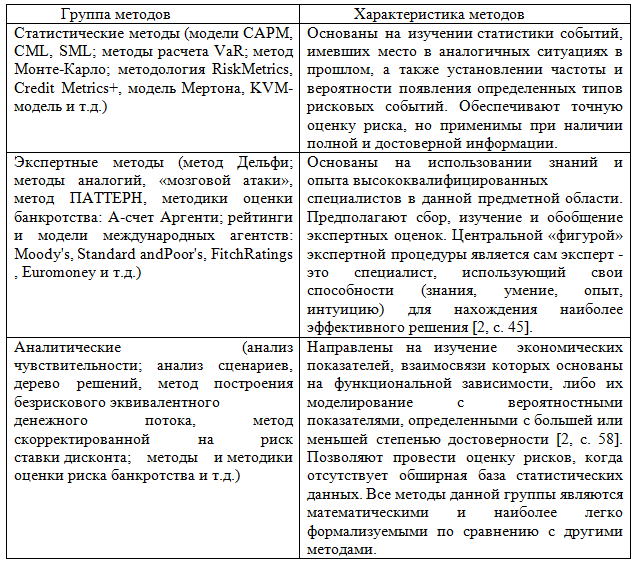

В отечественной научно-экономической литературе существует множество различных классификаций методов и методик оценки рисков. Одна из самых распространенных классификаций предлагает деление методов на количественные и качественные.

Качественная оценка риска осуществляется в условиях полной неопределенности. Данная оценка обычно используется при отсутствии достаточной базы статистических данных и представляет собой экспертные оценки [1].

Количественная оценка риска основывается на методах статистики и теории вероятности [1].

Плюсами количественных методов оценки рисков является их объективность и точность. Минусами – разница в значениях при использовании различных методик.

В классификации, представленной в таблице 2, в качестве групп выделяются статистические (математико-статистические, вероятностные), экспертные (эвристические) и аналитические (расчетно-аналитические).

Таблица 2 – Классификация методов оценки риска

Таким образом, принятие решения о выборе конкретного метода анализа и оценки рисков инвестиционных проектов зависит от специфики проекта, полноты и качества информационной базы, а также требований к конечным результатам.

Для принятия решения об экономической целесообразности реализации проекта необходимо предоставить инвесторам и всем заинтересованным участникам проекта информацию о рисках проекта, включающую их количественную оценку, ранжирование по степени вероятности и ожидаемому ущербу.

Управление рисками инвестиционных проектов должно быть регламентировано на всех уровнях предприятия. В качестве документа, регламентирующего оценку проектных рисков можно предложить проект Регламента «Страхование рисков инвестиционных проектов».

Данный документ определяет основы построения системы страхования рисков инвестиционных проектов. Он должен быть доступен для любого сотрудника компании (например, размещен на корпоративном сайте).

Проект регламента включает следующие положения:

- основные термины и определения;

- основные положения

- принципы ранжирования рисков инвестиционных проектов по степени значимости;

-методики страхования рисков инвестиционных проектов, рекомендуемых компании;

- роли и ответственность участников системы страхования рисков;

- отчетность по рискам, которая включает следующие форма отчетности: паспорт риска, раздел «Бизнес-плана» по страхованию рисков проекта, презентацию по страхованию рисков инвестиционных проектов, матрицу ответственности, карту рисков, систематизацию показателей и методов, которые рекомендуется использовать для оценки и страхования рисков.

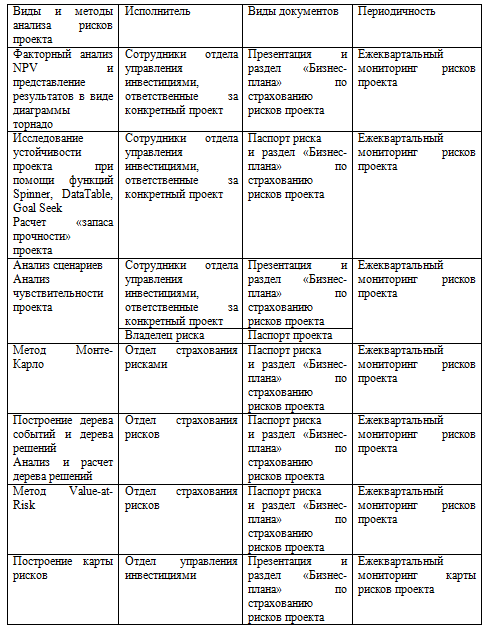

В таблице 3 представлен фрагмент предлагаемого Регламента.

Таблица 3 – Фрагмент предлагаемого Регламента «Страхование рисков инвестиционных проектов»

Таким образом, владелец риска несет персональную ответственность за анализ, оценку, исполнение мероприятий по страхованию риска, а также реагированию на риск и отчетность по рискам в рамках страхования рисков проектов.

Отдел страхования рисков осуществляет методическую поддержку в части определения критериев оценки и методики оценки рисков. Также он проводит оценку рисков крупных проектов, а также наиболее существенных рисков и аккумулирует информацию по рискам всех проектов.

Оценка рисков осуществляется отделом по управлению инвестициями с помощью финансовых моделей. Также сотрудники отдела составляют раздел бизнес-плана по управлению рисками.

Оценка и мониторинг рисков должны проводиться ежеквартально совместно с ежеквартальным мониторингом инвестиционных проектов.

Информационно-аналитическое обеспечение системы страхования рисков инвестиционных проектов позволит повысить скорость и эффективность принятия управленческих решений по реагированию на рисковые ситуации в ходе планирования и реализации проекта.

Применение инструментов оценки и страхования рисков инвестиционного проекта позволит количественно измерить неопределенность, своевременно реагировать на рисковые ситуации в ходе реализации проекта, сократить отклонения фактических показателей эффективности от запланированных и достичь целей инвестирования за счет минимизации и сохранения приемлемого уровня риска.

Литература

- Кричевский М.Л. Финансовые риски: учебное пособие / М.Л. Кричевский. – М.: КНОРУС, 2012. – 248 с.

- Лапуста М.Г., Шаршукова Л.Г. Риски в предпринимательской деятельности. М.: ИНФРА-М, 1998. – 225 с.

- Официальный сайт Министерства энергетики Российской Федерации http://minenergo.gov.ru/activity/powerindustry/

References

- Krichevskij M.L. Finansovye riski: uchebnoe posobie / M.L. Krichevskij. – M.: KNORUS, 2012. – 248 s.

- Lapusta M.G., Sharshukova L.G. Riski v predprinimatel'skoj dejatel'nosti. M.: INFRA-M, 1998. – 225 s.

- Oficial'nyj sajt Ministerstva jenergetiki Rossijskoj Federacii http://minenergo.gov.ru/activity/powerindustry/