ИНВЕСТИЦИОННАЯ СТРАТЕГИЯ И ПОЛИТИКА КОММЕРЧЕСКОГО БАНКА

Лиман И.А.¹, Казинян В.Д.²

¹Доктор экономических наук, ²Магистрант, Тюменский государственный университет

ИНВЕСТИЦИОННАЯ СТРАТЕГИЯ И ПОЛИТИКА КОММЕРЧЕСКОГО БАНКА

Аннотация

В статье рассмотрены – понятия инвестиционная стратегия и инвестиционная политика в банковском деле, основные факторы, влияющие на выбор инвестиционной политики, а также стратегии, применяемые коммерческими банками при портфельном инвестировании.

Ключевые слова: инвестиционная политика, инвестиционная стратегия, инвестиционный портфель.

Liman I.A.¹, Kazinyan V.D.²

¹Doctor of Economics, ²Master’s student, Tyumen state university

INVESTMENT STRATEGY AND POLICY OF COMMERCIAL BANKS

Abstract

The article considers with - the concept of investment strategies and investment policies in the banking industry, the main factors influencing the choice of investment policy and strategy used by commercial banks under portfolio investment.

Keywords: investment policy, investment strategy, investment portfolio.

Коммерческие банки с целью диверсификации активных операций, расширения источников получения дополнительных доходов и поддержания ликвидности баланса осуществляют инвестиционные операции с ценными бумагами. На самом рынке ценных бумаг специалисты различают следующие виды банковских инвестиций: прямые и портфельные.

Прямое инвестирование – вложение денежных средств в организацию с целью получения дополнительного дохода через определенный период времени путем участия в его уставном капитале [3, с. 195].

Портфельное инвестирование – вложение денежных средств в определенный круг организаций путем покупки ценных бумаг, которые обладают для банка инвестиционной привлекательностью.

Портфельное инвестирование включает следующие этапы:

- определение инвестиционной политики;

- выбор собственной стратегии;

- комплексный анализ рынка;

- формирование портфеля ценных бумаг.

В банковском деле под инвестиционной политикой обычно понимается совокупность мероприятий, направленных на разработку и реализацию стратегии по управлению портфелем инвестиций, достижение баланса прямых и портфельных инвестиций в целях обеспечения стабильной деятельности, увеличения прибыльности операций, а также поддержания допустимого уровня рискованности и ликвидности баланса банка [1, с. 10].

На инвестиционную политику коммерческого банка влияют определенные макроэкономические факторы:

- экономическая и политическая ситуация в стране;

- стабильность банковской системы, а также его структура;

- состояние инвестиционного и финансового рынка;

- законодательные и нормативные основы, определяющие банковскую деятельность и др.

На инвестиционную политику коммерческого банка также влияют определенные микроэкономические факторы:

- объем и структура ресурсной базы, определяющие масштабы и виды инвестиционной деятельности;

- качество инвестиционных вложений, определяемое с учетом доходности, ликвидности и риска;

- затраты на формирование и управление инвестиционным портфелем и др.

При формировании инвестиционной политики предполагается сбор и обработка сотрудником банка определенной аналитической информации. Аналитическая информация обычно представлена такими блоками как:

- макроэкономическое состояние и инвестиционный климат;

- показатели инвестиционной привлекательности регионов и отраслей;

- показатели определенных сегментов инвестиционного рынка;

- данные о динамике отдельных инвестиционных инструментов;

- данные о деятельности отдельных хозяйствующих субъектов;

- законодательные и нормативные акты, регулирующие инвестиционную деятельность [2, с. 315].

Результаты анализа рассматриваемых показателей являются ключевым ориентиром при осуществлении инвестиционных операций.

Важнейшим элементом инвестиционной политики коммерческого банка является разработка стратегии и тактики управления валютно-финансовым портфелем, включающим наряду с прочими его элементами портфель инвестиций.

Инвестиционная стратегия представляет собой систему долгосрочных целей инвестиционной деятельности коммерческого банка, определяемых задачами ее развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения.

Формирование инвестиционной стратегии банка это довольно сложный и творческий процесс для менеджмента банка. Сложность этого процесса заключается в том, что при формировании инвестиционной стратегии идет обширный поиск и оценка альтернативных вариантов инвестиционных решений, которые наиболее полно будут соответствовать целям и задачам развития банка. Также определенная сложность формирования инвестиционной стратегии заключается и в том, что она изменяется, требует периодической корректировки с учетом меняющихся внешних условий и перспектив развития банка.

Инвестиционный портфель – набор ценных бумаг определенного круга организаций, приобретенных коммерческим банком для получения дополнительных доходов и поддержания его ликвидности.

Как выше было упомянуто коммерческие банки, управляя портфелем ценных бумаг, стремятся к достижению равновесия между ликвидностью и прибыльностью, поэтому структура инвестиционного портфеля обычно зависит от вида ценных бумаг, которые имеют обращение на фондовом рынке страны.

Специалисты обычно выделяют следующие стратегии управления инвестиционным портфелем:

- Стратегия постоянной стоимости. При управлении инвестиционным портфелем его общая стоимость должна поддерживаться на определенном уровне.

- Стратегия постоянных пропорций. При этой стратегии банк поддерживает в течение определенного периода времени одинаковые соотношения между отдельными составляющими портфеля. Структура портфеля, по которой устанавливаются пропорции, может быть определена по большому числу признаков, например: уровень рискованности ценных бумаг, виды ценных бумаг, отраслевая или региональная (в том числе страновая) принадлежность эмитентов ценных бумаг и т.д.

- Стратегия плавающих пропорции – наиболее сложная стратегия, заключающаяся в установлении разнообразных (но не постоянных) желаемых пропорций портфеля. Поэтому при выборе такой стратегии инвестор, склонный к риску, исходит из предположения, что рынок инертен и аналогичные изменения пропорций портфеля будут происходить и дальше.

Если рассматривать инвестиционный портфель в зависимости от степени риска, который приемлет коммерческий банк, то можно выделить следующие его типы: консервативный, умеренный и агрессивный.

Агрессивный портфель состоит из высокодоходных акций, но в целях диверсификации и снижения рисков в него включаются и облигации. Агрессивная инвестиционная стратегия лучше всего подходит для долгосрочного инвестирования, так как подобные инвестиции на короткий промежуток времени являются очень рискованными. Российские коммерческие банки не применяют данную стратегию по ряду объективных причин.

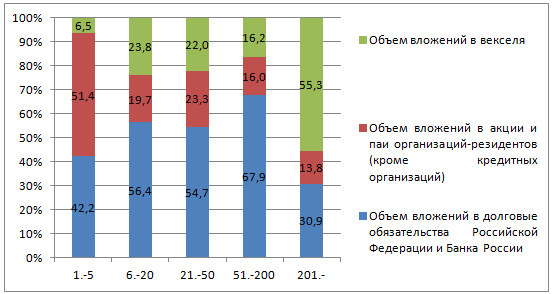

Умеренный портфель является наименее рискованным. Он состоит в основном из ценных бумаг хорошо известных компаний, характеризующихся, хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени и нацелен на сохранение капитала. Обычно доля акций в портфеле чуть превышает долю облигаций. Иногда небольшая доля средств может вкладываться в банковские депозиты. Умеренная стратегия инвестирования оптимально подходит для краткосрочного и среднесрочного инвестирования. Данную инвестиционную стратегию могут себе позволить применять только самые крупные коммерческие банки России, имеющие специальные инвестиционные службы, ответственные за планирование и осуществление инвестиций (Рис. 1).

В консервативном портфеле распределение ценных бумаг обычно происходит следующим образом: большая часть – облигации (снижают риск), меньшая часть – акции надежных и крупных российских предприятий (обеспечивают доходность) и банковские вклады. Консервативная стратегия инвестирования оптимальна для краткосрочного инвестирования и является неплохой альтернативой банковским вкладам. Данной стратегией инвестирования придерживаются в основном средние и мелкие коммерческие банки, которые не могут себе позволить содержание специальных инвестиционных служб. В данных банках служащие, которые ответственны за инвестиционную деятельность, как правило, руководствуются официально утвержденными руководством банка установками в отношении инвестиционной политики.

Рис. 1 – Структура портфеля ценных бумаг, приобретенных группами кредитных организаций, ранжированных по величине активов (по убыванию) по состоянию на 01.01.2014 г. [4]

Как демонстрирует рисунок 1, пятерка крупнейших кредитных организаций России по состоянию на 01.01.2014 г. придерживалась умеренной инвестиционной стратегии, так наибольший удельный вес их вложений пришли на акции и паи организаций-резидентов (кроме кредитных организаций) – 51,4%, затем вложения в долговые обязательства РФ и Банка России – 42,2% и наименьший удельный вес составили вложения в векселя – 6,5%. Остальные группы средних и мелких кредитных организаций придерживались консервативной инвестиционной стратегии, так наибольший удельный вес их вложений составили долговые обязательства РФ и Банка России от 30,9% до 67,9%, а доля вложений в акции и паи организаций-резидентов (кроме кредитных организаций) составили от 13,8% до 23,3%.

Таким образом, инвестиционная политика коммерческих банков связана с формированием системы целевых ориентиров инвестиционной деятельности и выбором наиболее эффективных способов их достижения. Процесс разработки инвестиционной политики предполагает формулирование стратегических целей, разработку основных направлений инвестиционной политики, определение источников финансирования инвестиций, детализацию инвестиционной стратегии, анализ, оценку и мониторинг разработанной инвестиционной политики, корректировку инвестиционной политики.

Литература

- Ардисламов В.К., Ардисламова О.В., Ландарь М.В. Операции банков на фондовом рынке. Учебное пособие Уфа - 2007. – 120 с.

- Игонина Л.Л. Инвестиции. М.: Экономистъ, 2005. — 478 с.

- Маренков Н.Л.. Ценные бумаги. М.: Московский экономико-финансовый институт. Ростов-на-дону: Изд-во «Феникс», 2005 - 602 с.

- Официальный сайт Банка России [Электронный ресурс] URL: http://www.cbr.ru/statistics/print.aspx?file=bank_system/4-1-3_010114.htm&pid=pdko_sub&sid=opdkovo (дата обращения 02.06.2015).

References

- Ardislamov V.K., Ardislamov O.V., Landar’ M.V. Operacii bankov na fondovom rinke. Uchebnoe posobie Ufa – 2007. – 120 s.

- Igonina L.L. Investicii. M.: Jekonomist, 2005. – 478 s.

- Marenkov N.L. Cennije bumagi. M.: Moskovskyj ekonomiko-finansovyj institute. Rostov-na-donu: Izd-vo «Feniks», 2005 - 602 s.

- Oficial’nyj sayt Banka Rossii [Jelektronyj resurs] URL: http://www.cbr.ru/statistics/print.aspx?file=bank_system/4-1-3_010114.htm&pid=pdko_sub&sid=opdkovo (data obrashenija 02.06.2015).